真实数据告诉你:医美行业有多暴利?

编者按:本文来自“苏宁金融研究院”,作者:施旭健(苏宁金融研究院研究员)36氪经授权转载。

分众传媒董事长江南春在一次访谈中谈到他对未来生意的理解:

“未来你的生意只要在三爱三怕三缺里面,就不会怕没生意做,爱美爱玩爱健康,怕老怕死怕孤独,缺爱缺心情缺刺激。”

我非常赞同他的看法,爱美之心人皆有之,无论经济如何发展,人类爱美的刚需从未改变,但“颜值经济”在不同时代的表现形式却在不断变化。今天的主角就是——医疗美容。

根据百度百科的定义,医疗美容(Medical Cosmetology)是指运用药物、手术、医疗器械以及其他具有创伤性或者不可逆性的医学技术方法对人的容貌和人体各部位形态进行的修复与再塑的美容方式。中国2019年的医美市场规模达到2500亿,近五年复合增长率30%,但值得注意的是,目前中国的医美渗透率依然在全球处于较低水平,中国医美每千人的每年诊疗次数仅仅为美国的四分之一,韩国的六分之一,很多知名机构预测未来这一行业将继续保持超高速增长,2025年中国医美行业市场规模可以达到万亿级别。

2020年9月28日,爱美客登陆创业板上市,随后几个交易日连续大幅上涨,截止10月23日,其市值已经达到500亿,另外两家华熙生物和昊海生科的市值也达到620亿和180亿,医美三剑客上市后均表现不俗,合计总市值近1300亿,凸显出资本市场对这一赛道的认可。而当我仔细看了这三家公司靓丽的财务数据后,被其暴利所惊呆。

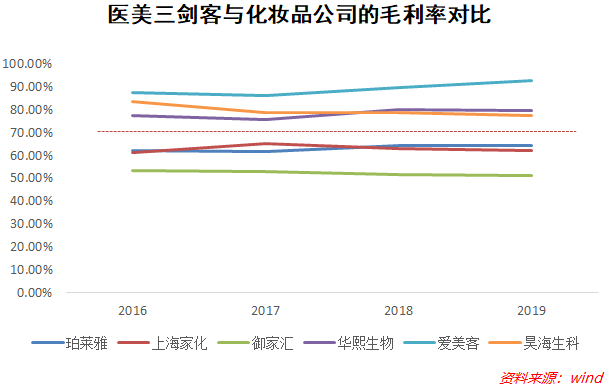

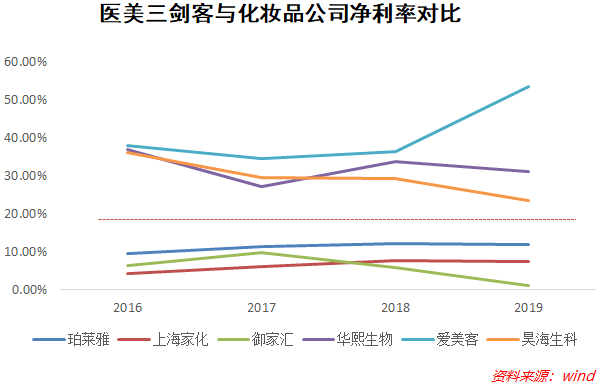

可以看到,同样销售与美相关的产品,医美三剑客华熙生物、爱美客、昊海生科无论是在毛利率还是净利率方面,全部都远高于销售化妆品、护肤品的公司珀莱雅、上海家化、御家汇。总有人跟我说面膜等化妆品是暴利行业,但没想到的是玻尿酸等医美产品更加暴利,上市公司中能够达到毛利率90%水平的恐怕只有贵州茅台等高端白酒公司了。

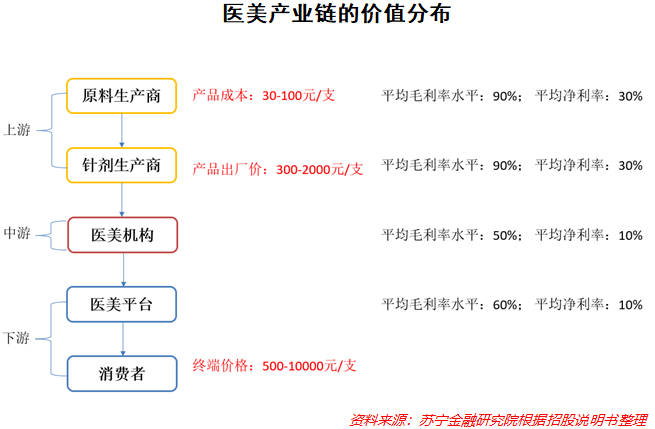

医美行业虽然赚钱,但其产业链中每个环节的价值分配差距很大。

其中处于上游的原料生产与针剂生产商毛利率和净利率最高,代表企业就是A股上市的三家医美巨头:华熙生物、爱美客、昊海生科。这一环节的产品需要获批医疗器械的生产资质,且对生产技术要求很高,因此有一定进入门槛。目前很多细分产品的市场份额以韩国伊婉等品牌为主,不过玻尿酸这一产品80%的市场份额被中国企业占据,其中华熙生物以35%的市场份额占据榜首,华熙生物目前是国内唯一的医药级透明质酸原料供应商。

中游的医美机构包括公立医院里的整形外科以及私立的诊疗机构、美容医院和经销商等,这一领域集中度很低,充斥着大量不规范的私立美容机构,上市的仅有2家公司,一家是在新三板上市的华韩整形,市值只有30亿人民币,另外一家是在美股上市的医美国际,市值仅有1.4亿美金。正是因为其非常分散的集中度,所以议价能力很弱,大部分行业利润都被市场集中度高的上游所获取。

下游医美平台的代表是在美股上市的新氧科技。医美电商平台从2016年开始保持高速增长态势,且集中度高,新氧一家占据了50%的市场份额,其市值达到13亿美金。医美平台整体毛利率并不低,但是过高的获客成本拉低了净利率,据新氧白皮书数据显示,新氧平台的获客成本高达400元/人,原因是中游各医美机构的不规范使得用户对医美线上平台仍未形成很高的信任度,因此下游医美平台仍需要解决诸多困难才能获得持续的高速发展。

纵观整个医美产业链,中游和下游直接接触终端消费者的机构在产业链中价值占比反而不高,并没有产生出大市值的公司,而生产原料的上游则获取了大部分行业利润,也诞生了大市值的公司。中游和下游由于门槛不高而竞争激烈,导致行业集中度低,盈利能力并不理想,而上游生产原料因为各种各样的原因有一定进入门槛,形成一定的壁垒,因此可以源源不断地为股东创造价值。类似这样的故事其实经常发生,尤其在行业初始阶段,比如当年的新能源汽车。

几年前新能源汽车刚进入产业化时代的时候,中游的正负极材料、隔膜材料、电解液材料以及下游的整车厂盈利情况都不稳定,行业技术路线也处在不断的变化当中,但是上游拥有锂矿资源的天齐锂业和赣锋锂业却充分享受了行业初始期的红利,利润持续暴增,股价节节高升,锂电双雄成为那个时期新能源汽车行业中为数不多的亮点。

医美三剑客和锂电双雄的故事告诉我们,一个行业好不好固然需要看产业链中企业的毛利率等基本特征,但最终判断企业能不能持续赚取高额利润则要看竞争格局,决定一个产业链中价值分配的关键因素是竞争格局,拥有一定进入门槛并且假以时日能够形成竞争壁垒的企业才会拿走行业中最大的一块蛋糕。