宁德时代的指缝里长出了一家千亿龙头

编者按:本文来自微信公众号“锦缎”(ID:jinduan006),作者:知勇,36氪经授权发布。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

当下财报季,关注新能源的投资者眼睛都盯在宁德时代(SZ:300750)身上,毕竟踏空者的想看宁德啥时候不及预期,但年报再次佐证了新能源汽车行业的高景气。

新能源已经势不可挡,研究的触角务必转向方方面面,整个产业链上,最被看好的自然是动力电池企业,宁德时代被捧为“永远滴神”;但出乎意料的是,一家做电池隔膜材料的公司恩捷股份(SZ:002812)——也做到了千亿市值,翻开它的红与黑,我们一探究竟。

01 惊人的高利润率

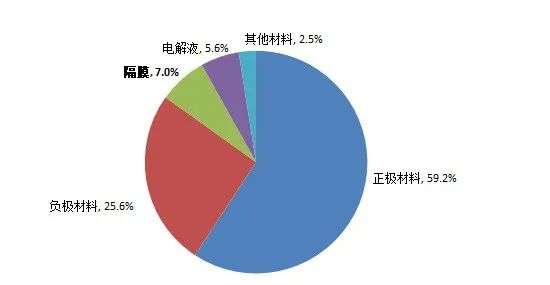

讲到动力电池,离不开其四大关键材料:正极、负极、隔膜和电解液。戏剧性的是,成本占比不到10%,关注最少的隔膜却诞生了材料领域目前唯一一家千亿市值公司。

截止本报告发出,产业相关的龙头公司市值如下:容百科技(SH:688005,正极,市值290亿),璞泰来(SH:603659,负极,市值545亿),天赐材料(SZ:002709,电解液,市值597亿元),恩捷股份(SZ:002812,隔膜,1166亿)。

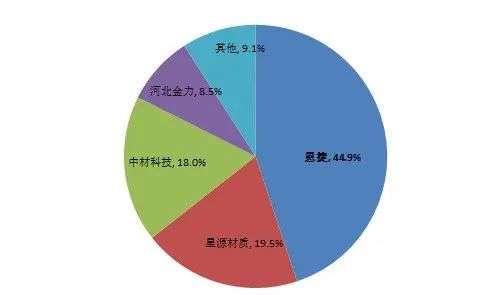

图1:主流三元电芯材料成本拆分占比,资料来源:根据公开资料测算

就在4月26号晚间,恩捷股份发布公告,公司2021年度一季度实现归属于上市公司股东净利润4.32亿元,同比增长212.6%。因去年同期是疫情,大部分上市公司的一季度都是同比大增,比较这个没有实际意义。但是从报告内容上看到,一季度公司营业收入14.43亿,这样算下来净利率达到了30%,无疑是一个惊人的数字。

而电池正负极、电解液厂家们的盈利能力则明显低了一头,根据相关龙头公司的2020年报,他们净利率普遍在12~14%的水平。强如宁德,2020年净利率也只有12%。

值得一提的是,动力电池龙头宁德时代从镍、钴、锂等上游原材料开始围绕锂电池做了全产业链布局,甚至连设备制造商也不落下,唯独没有染指隔膜行业。

同样是做电池材料的公司,凭什么恩捷能有这么高利润率,同时又有远高于同行的市值?

02 高利润的背后:贴身肉搏

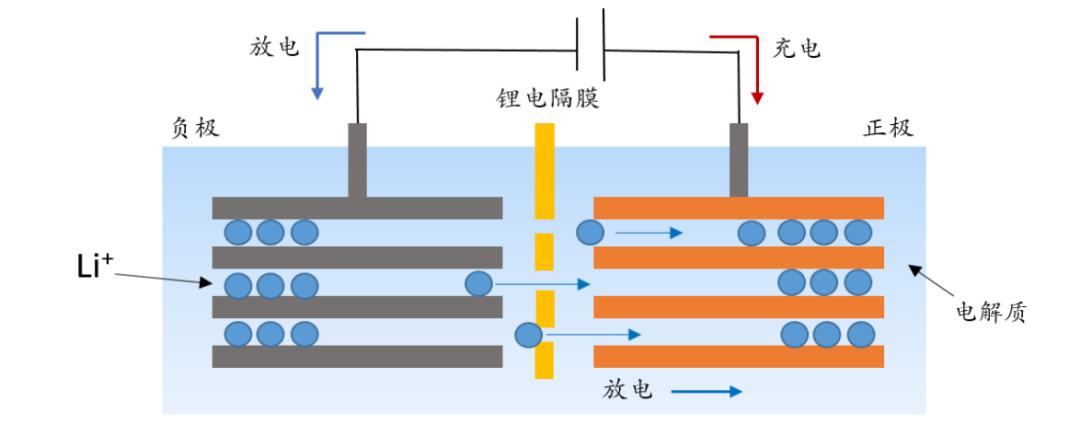

在本文开篇之前需要先简单解释下什么是隔膜。顾名思义,隔膜是锂电池内部的一层薄膜,主要有两方面的作用,一是用来分隔正极和负极以防止两者直接反应而发生短路,二是隔膜得有较好的孔径,允许电解质离子顺利通过。

而锂电池的充放电过程简单点说就是锂离子在电池内的正负极之间来回移动,直接影响到电池的放电倍率、循环寿命和安全性等。所以隔膜看似“轻薄”,价值最低,却和其他电池材料一样不可或缺。

图2:锂电池工作原理示意图,资料来源:网络

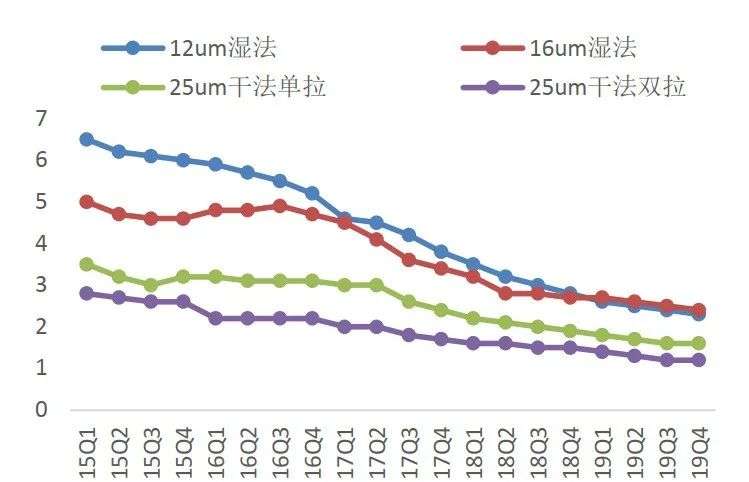

别看恩捷股份小日子过得不错,血淋淋的真相是隔膜行业天生并不具备高盈利属性。隔膜行业一直存在激烈竞争,反映在隔膜的价格上就是一直在下降。

由于隔膜行业属于重资产行业,单条线的成本都在2亿元以上,不少二线隔膜行业缺乏资金没有形成规模,成本居高不下,纷纷退出,叠加龙头企业的并购整合,最终使得行业集中度不断提升。目前国内湿法隔膜领域的CR3已经超过85%。

从这方面讲,不难看出,龙头公司的高于市场水平的利润率是靠行业近乎肉搏式的残酷竞争后得来的。

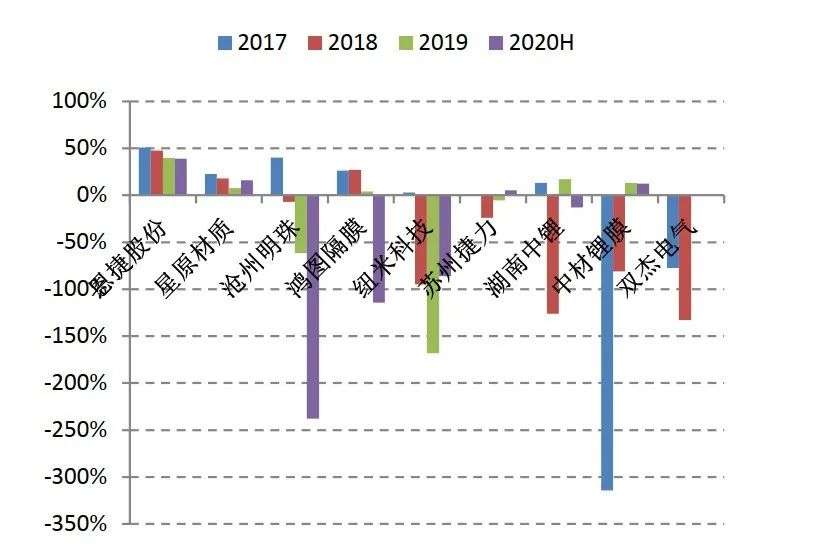

图3:2015-2019年隔膜价格一直下探(单位:元/平方米),资料来源:高工锂电、东方证券

结局就是冰火两重天。截至2020年上半年,国内的隔膜企业除龙头公司恩捷、星源材质之外,其他大部分隔膜公司仍处于持续亏损中,少数公司甚至处于“巨额亏损”状态,盈利遥遥无期,最终日子过不下去就面临破产或被收购的命运。2019年8月份,中材科技以增资入股的方式收购了湖南中锂,还有被恩捷收购的重庆纽米也是因为亏损不得最终选择不寄人篱下。

图4:国内主要隔膜企业净利率情况,资料来源:Wind,东方证券

03 龙头之路:撑死胆大的,成于规模和技术

客观的说,一家公司能干到千亿市值,必定不是泛泛之辈。毕竟事实摆在眼前,在A股的4000多家上市公司里面,市值超过一千亿的还不到100家。

恩捷做隔膜算起来是半路出家。它的前身是云南的创新新材料,主要业务是烟包装、无菌包装、纸制品包装等。可能也是意识到到烟包装的发展已经到了行业天花板,加上传统纸包装利润又不高。当时正值新能源汽车快速发展期,锂电池隔膜那时还有不错的利润水平和市场空间,脑袋活络的的恩捷大胆选择了转型。

到了2018年,通过收购上海恩捷,同时公司更名为恩捷股份,从此开始一门心思做电池隔膜。同年11月份,上海恩捷收购江西通瑞,当时的通瑞正扩建4条锂离子电池隔膜生产线。2020年,恩捷股份先后收购苏州捷力和重庆纽米科技,布局消费领域湿法隔膜。

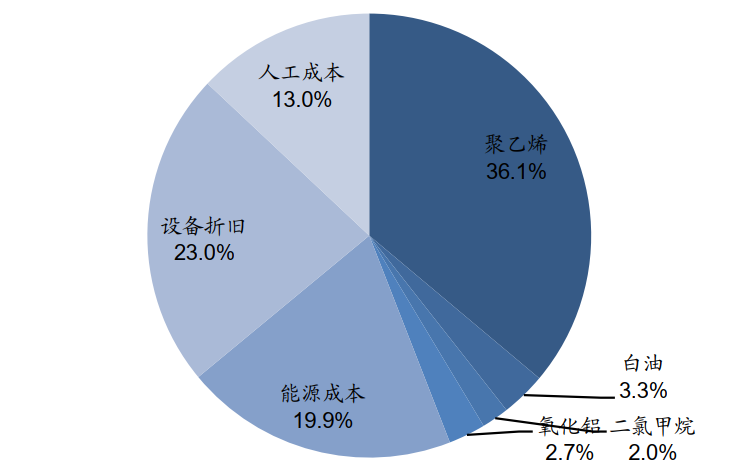

截止目前,恩捷通过收购和激进的扩产已经成为动力和消费电池全球最大的隔膜供应商。截至2020年底,公司湿法隔膜有44条产线,产能33万平,是星源材质的2倍,2020年公司湿法隔膜的国内市占率达到了44.9%,超过第二、三名之和,,俨然已是隔膜行业的龙头。

图5:2020年湿法隔膜市场竞争格局,资料来源:《中国锂离子电池隔膜行业发展白皮书(2021年)》

1、规模优势带来正循环

对于材料行业,首先比拼的就是价格,隔膜也不例外,加上隔膜的重资产属性,规模优势显得尤其重要。没有规模优势,很难降低单位产出成本,更难在“价格战”中生存。

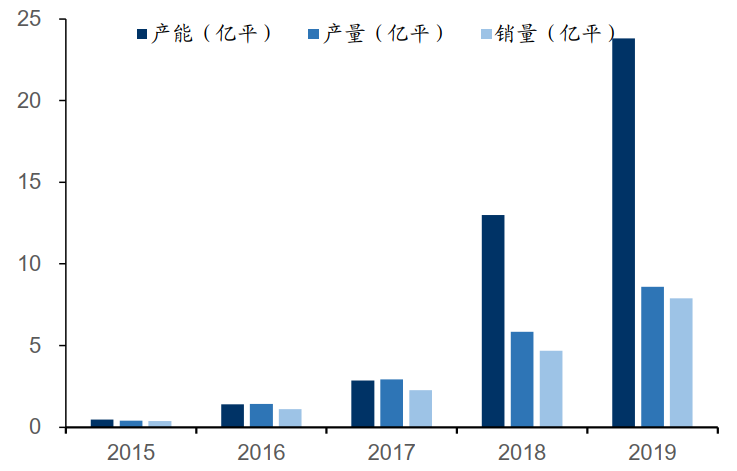

公司收购上海恩捷后,开始积极扩产,达到产能规模效应,不过疯狂扩张也伴随的较大的行业不确定风险。好在国内新能源车一直处在蓬勃发展期,隔膜的需求与日俱增,扩张的产能正好占到了天时。

图6:上海恩捷历史上扩产迅速,资料来源:公司公告,国信证券

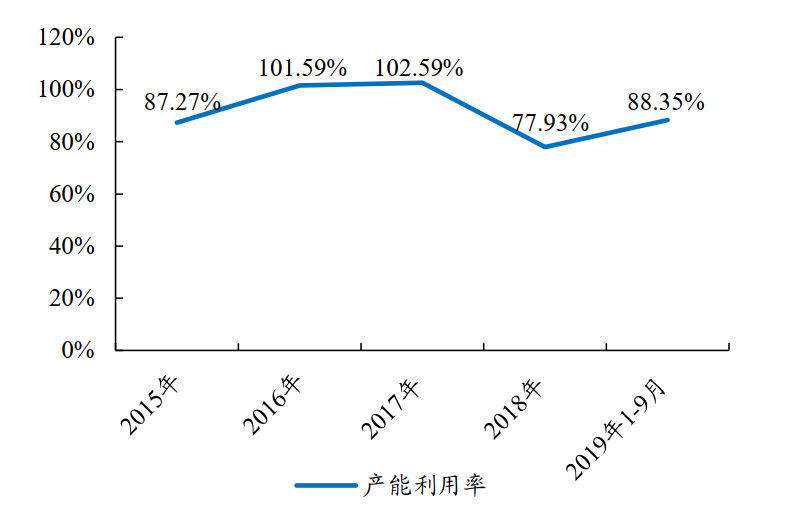

目前公司的客户基本包括了国内的所有龙头动力电池企业,同时积极开拓了海外客户,比如LG、三星、松下。有了大客户的订单加上其充足的产线,减少了频繁停机转产造成的能源、物料和产能的浪费,无形之中降低了成本。在行业整体产能利用率不足的情况下,公司仍然保持了较高的产能利用率。

图7:恩捷股份维持了较高的产能利用率,资料来源:公司公告,开源证券

再深入一步,通过对恩捷的成本拆分,我们可以看到,原材料和设备折旧在隔膜制造成本中占比最大,而聚乙烯价格的走势主要与国际原油价格走势一致,属于大宗化工品,对上游的议价能力相对有限。最终降成本的措施主要往设备折旧下手。

图8:2019年上海恩捷成本拆分测算,资料来源:公司公告、国信证券

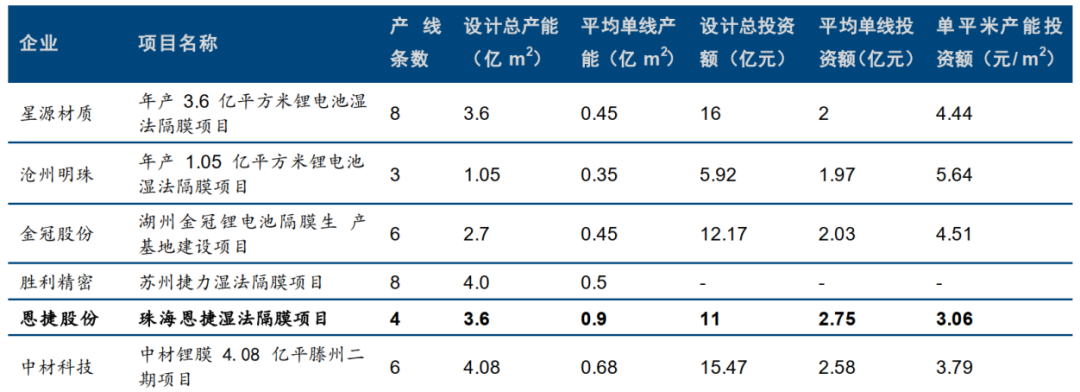

当前国内隔膜厂商新投产产能单线产出大部分5000万平左右,而恩捷的单线产能恩捷的单线产能是最高的,高达9000万平,通过提升单线产能降低了单位产品的折旧成本,降低了单位成本。

图9:主要隔膜企业新产线单线产能对比,资料来源:公司公告,东兴证券

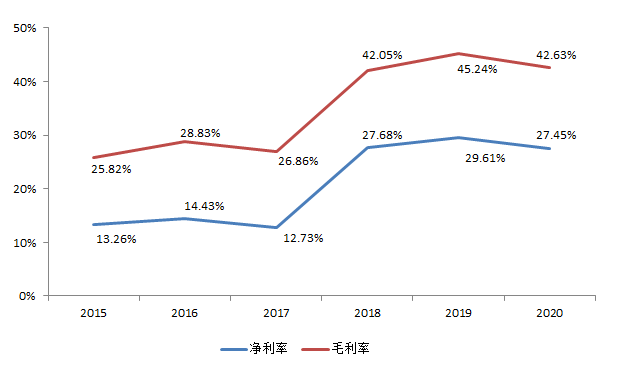

正是因为上面多管齐下带来的成本下降,恩捷从入局隔膜之后也一直保持着稳定的毛利率水平。

图10:公司历年毛利率和净利率,资料来源:公司数据

算下来恩捷仅用4年,完成从国内锂电隔膜市占率不到1%跃升至国内44%。可以说,在动力电池高景气的背景下,有效的并购和激进的产能扩张让恩捷迅速异军突起。

2、选对技术路线很关键

不过动力电池也是高端制造,而隔膜又是关乎产品性能和安全的核心材料之一,规模和技术两者缺一不可,规模恩捷显然是踩对了点,而技术方面,恩捷幸运地压对了宝。

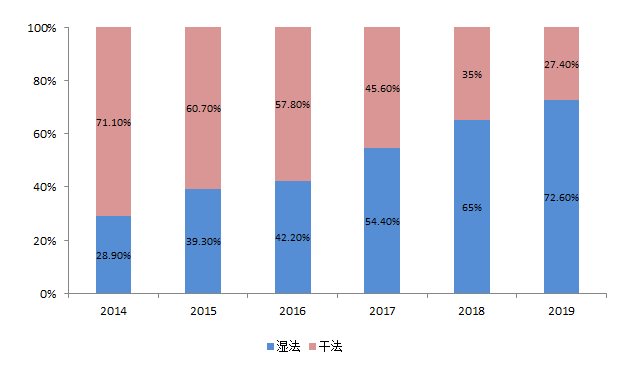

实际上,隔膜是电池四大材料中技术壁垒最高的环节,隔膜在生产过程中对其厚度、孔径、强度都有较高要求。这个地方必须再深入讲一下隔膜的分类,按照技术路线,隔膜可分为干法隔膜和湿法隔膜。干法隔膜更具成本优势,而湿法隔膜则具备轻薄、强度高、孔径小等多种相对优势,当然湿法隔膜的成本会更高一些。

对于追求高能量密度的三元电池而言,要求放的正负极材料尽量多,所以薄膜就得越薄越好,哪怕湿法隔膜更贵,但也不得不成为首选。现在国内的湿法隔膜厚度可以做到7微米,甚至5微米,而干法隔膜却很难做到12微米以下。

正是因为既往的三元潮流,湿法隔膜快速占领市场。根据GGII数据,2014年国内锂电隔膜市场湿法占比不到30%。随着汽车对续航里程的要求越来越高,以及政策补贴往高能量密度电池倾斜,湿法隔膜也在快速取代干法隔膜,成为主流。到了2019年,国内湿法隔膜占比已经达到73%。

图11:湿法隔膜逐渐成为主流,资料来源:GGII

而恩捷股份一开始选择的路线就是湿法隔膜,多年来一直集中精力在湿法隔膜。相反国内很多企业是干法、湿法一起走,比如星源材质,资源多少会被分散。所以当同行们还在主打9微米厚度的隔膜时,恩捷已具备量产5微米基膜产品线的能力。

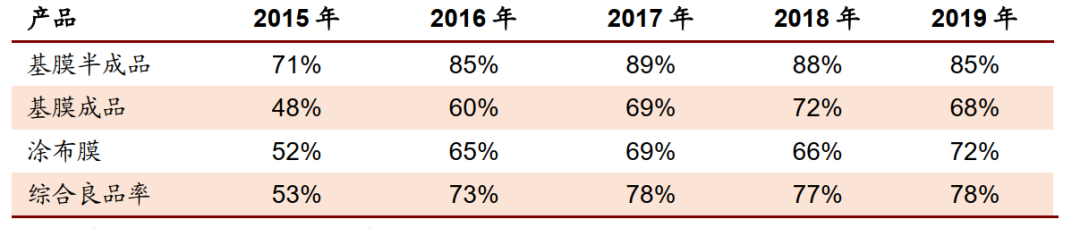

此外对于利润更高的涂布膜,公司也在紧锣密鼓的进行。从2019年11月开始,恩捷便与日本帝人进行合作,开发一体化涂布膜,获得其相关专利。将基膜生产和涂布连在一起生产,减少了废料产生,提高了良品率同时还能将效率提升3倍。当前江西基地的第一条在线涂布生产线已经可以稳定生产。

截至目前,公司已经规划布局了近200条涂布膜生产线,此前恩捷主要还是向宁德时代等电池厂商供应基膜,未来公司有望直接供应涂布膜,这也有助于提高公司利润水平。

当然光有生产技术还远不够,由于原材料占到了成本的接近40%,良品率成了生产技术上面重要的指标之一,2019年公司的综合良品率达到78%,其中涂布膜良品率提升到了72%,随着在线涂布产线的增加,涂布膜的良品率将会继续提升。

图12:2015-2019年恩捷股份主要产品的良品率情况,资料来源:公司公告,渤海证券

总的来说,恩捷已经初步形成了扩张产能+技术优势→出货量增长+毛利率上升→市占率提升→进一步融资投产能+提升技术”的正向循环。

04 潜在困局:优势一定能线性外推吗?

虽然跟对手拉来了一定的差距,在研究动辄搬出强者恒强的主思潮下,好像线性外推就能看到终局。但静下心来细拆,可以看到恩捷股份也并并不是高枕无忧,反倒有点“高处不胜寒”,曾经让你强大的也可以让你毁灭。

1、技术终究是把双刃剑

首先是固态电池的搅局。今年年初,蔚来的李斌在NIO day上推出蔚来固态电池生产计划。消息公布后没两天,市值千亿的恩捷股份在周一开盘后直接跌停,短短3个交易日,蒸发了300亿市值,毕竟都固态了,还要你隔膜作甚。

有意思的是,李斌事后又解释道,蔚来采用的是“原位固化固液电解质(即半固态电池)”,本质上是同时含有固态电解质和液态电解质的锂电池。就是说,蔚来的所谓“固态电池”还是需要隔膜和电解质。

虽然看着像是一场闹剧,但是市场不得不正视这个潜在的风险。同时,恩捷的大金主宁德时代已经在为固态技术做技术储备。还有汽车龙头大众,也布局动力电池的同时也在布局固态电池技术。(关于固态电池的情况,我们在后期的文章中会做解析)

总的来说,技术是把双刃剑,通过技术“上了位”,也有可能被“赶下台”。所以固态电池不是狼来了,而是早晚的事。

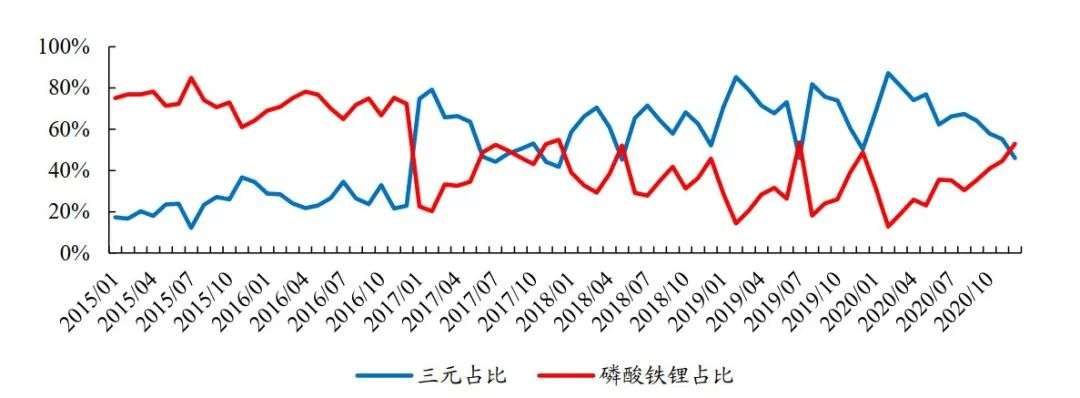

其次,从去年开始,随着宁德时代的CTP技术和比亚迪刀片电池的发布,以及低续航车型的渗透等诸多事件,让磷酸铁锂重新得到主机厂的认可,磷酸铁锂强调低成本,自然更青睐干法隔膜。

不仅仅是动力电池开始磷酸铁锂回潮,今年的碳中和,也让行业意识到储能的巨大前景,由于储能系统要求的经济型,储能电池绝大部分用的干法隔膜,即使后期固态电池商业化了,也大概率不会影响这部分市场。

曾引以为傲没有干法隔膜的恩捷,这下慌了。

图13:2020年开始磷酸铁锂装机占比显著回升,资料来源:中国汽车动力电池产业创新联盟,开源证券

现在看来,ALL in湿法隔膜的恩捷也有其弊端。眼看隔膜的形势发生变化,恩捷今年1月底迫不及待的发布公告,拟在江西省高安市投资建设锂电池隔膜干法项目,项目投资总额20亿元,分两期建设,产能共10亿平方米,将于六年后投建完成。乐观预期,即使一期项目会在三年内逐步投产,短期内难以实现收入和利润,顶多是刺激下股价罢了。

要知道干法的利润是要比湿法隔膜低的,加上干法隔膜技术更加成熟,有实力的玩家也不少,竞争激烈程度不亚于湿法隔膜。与其说是扩大锂电池隔膜行业的市场份额,不如说是被逼无奈之下的一种自救的行为。

2、硬着头皮也要上

吃到产能甜头的恩捷怎么可能慢下来,毕竟大跃进后再谈深耕细作就是无本之谈。到2025年全球动力电池将进入Twh时代,按每Gwh需要1500万平米隔膜测算,2025年全球锂电池隔膜需求量将超过150亿平,这还是乐观的预测。而恩捷股份到2022年年底规划产能是65-70亿平,已经接近2025年全球隔膜需求的50%。

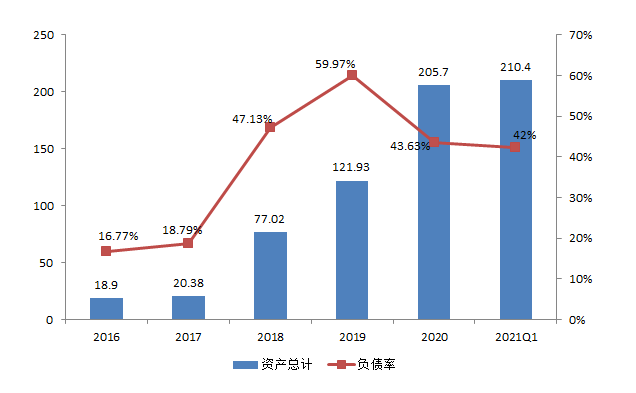

伴随着公司的产能扩张,资产负债率明显提高,后面还需要不停的吸收资金,财务压力自然也节节攀升。利用经营杠杆确实达到了事倍功半的效果,但凡遇到下游需求不景气的情况,公司将同时出现库存积压资金占用、库存商品减值,公司的正向循环逻辑将遭到重大考验。

图14:公司负债率伴随并购和扩产上升,资料来源:公司公告

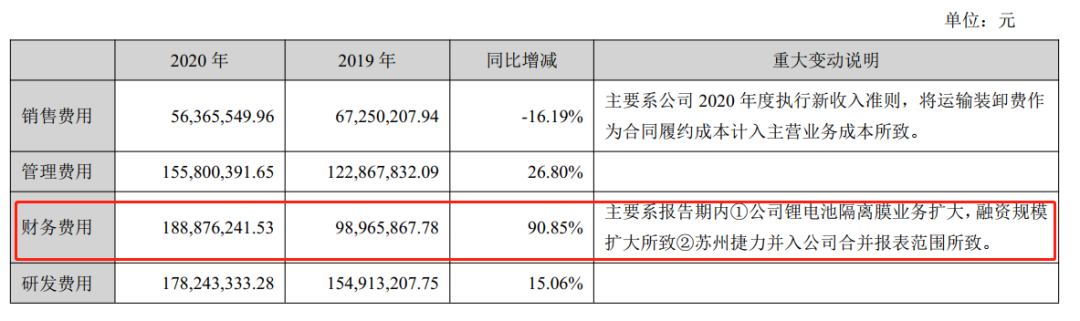

图15:2020年公司财务费用同比大增,资料来源:公司年报

上文提高,设备折旧占了公司成本的大头,光是2020年公司折旧摊销高达5.62亿元,是2018年1.6亿折旧费的3倍多,未来随着产线增加,这个费用还会继续增加。

并且恩捷也有“粉饰”之嫌,同行的设备折旧年限普遍是8-10年,而恩捷股份的设备折旧确是10-13年。恩捷股份产线又多,算下来每年得少摊销不少折旧费用,自然利润率遥遥领先了。

这还不是最致命的,伴随着恩捷的市占率越来越高,动力电池企业都在千方百计的降低成本,怎么会容忍你一家独大。所以,现在宁德时代现阶段虽然没有布局隔膜,却也开始默默的扶持二供,去年时候星源材质已经顺利进入其供应链。

根据恩捷一季度报的信息,宁德时代的出货规模占比最高,达6成左右。随着其他竞争对手的入局,宁德时代的议价能力会提高,恩捷在宁德时代的份额也较难继续提高。

最后一点,海外的企业也开始纷纷扩产,尤其是材料强国日本,是一股不得小觑的力量。日本旭化成2021年规划15.5亿平,2025年规划30亿平,日本东丽计划到2022年扩产至10亿平左右,海外的市场竞争势必也会加剧。

产能大,在景气的时候,毫无疑问就是优势,但在不景气的时候,行业竞争加剧,就是止不住的出血点。恩捷通过规模优势赢得了行业地位,但是需要警惕的是,万物终有周期,作为重资产的商业模式,在寒冬时规模过大也会成了“累赘”。毕竟膨胀和灭亡,就是一体两面的。