“催命”51信用卡:互金野蛮生长背后的阵痛

编者按:本文来自微信公众号“燃财经”(ID:rancaijing),作者 孔明明,编辑 阿伦,36氪经授权发布。

10月21日上午,杭州警方突袭了51信用卡公司总部,并带走部分工作人员。

51信用卡是中国最大的在线信用卡管理平台。家住51信用卡总部附近的于先生向燃财经表示,他在21日中午,看到“数辆警车和大巴停在门口,多名警察冲进了办公楼”。这家上市仅15个月的科技金融明星企业由此被卷入“风暴中心”。

当日下午1点50分,51信用卡发布短期停牌公告,停牌前报收1.77港元/股,股价跌幅34.69%。一天过后,51信用卡于港交所复牌,股价一度大涨近30%,截至昨日收盘,报收2.00港元/股。

对于此次51信用卡被调查,多位业内人士推测,与其利用爬虫技术不正当获取用户信息,及采取非法暴力形式催收有关。

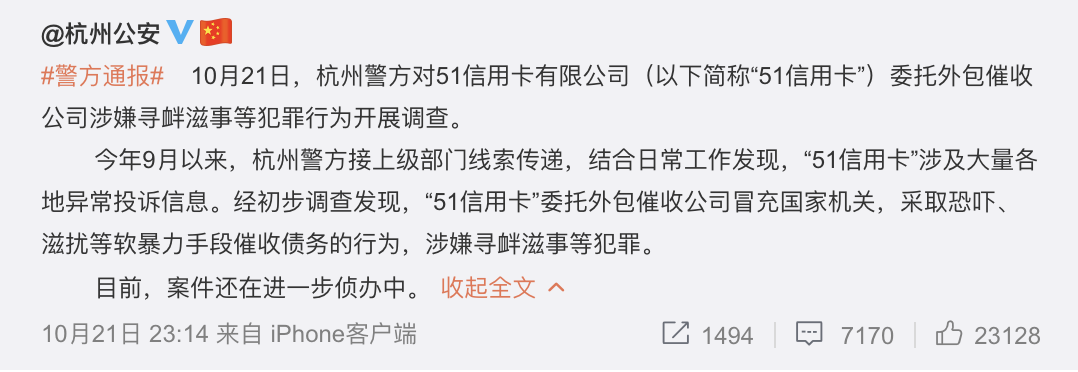

10月21日晚,杭州公安对外称,“‘51信用卡’涉及大量各地异常投诉信息。经初步调查发现,‘51信用卡’委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪”。

随后51信用卡发出公告,称“公司目前运营情况及财务状况仍保持健全”,并称CEO孙海涛、CFO赵轲协助政府部门调查已暂时完结,两人均未被相关部门扣留。

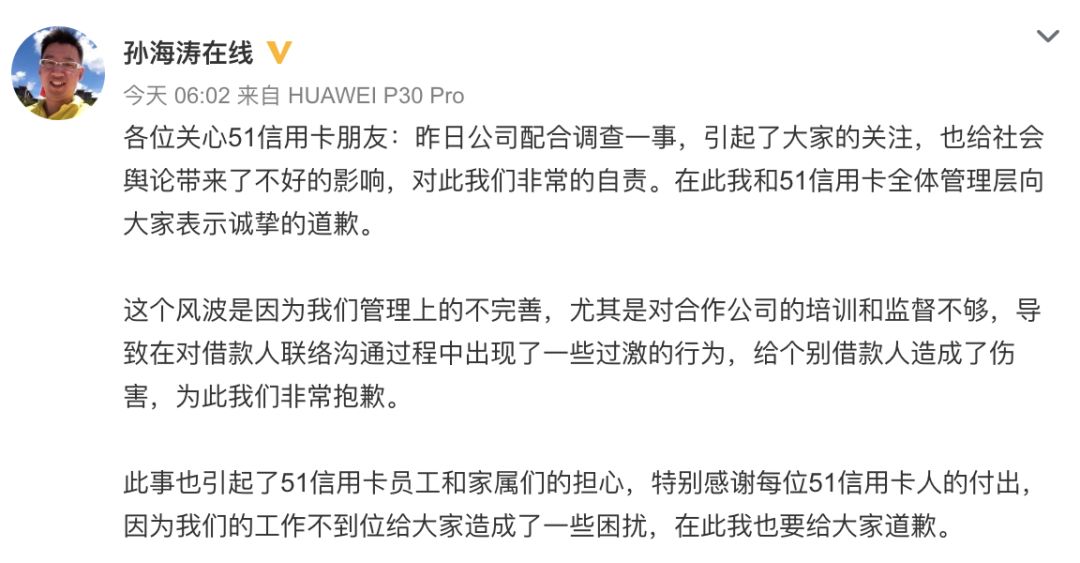

10月22日早上6点,51信用卡创始人兼CEO孙海涛在其个人微博表示,“这个风波是因为我们管理上不完善,尤其是对合作公司的培训和监督不够,导致在对借款人联络沟通过程中出现了一些过激的行为,给个别借款人造成了伤害”,并向公众道歉。

巧合的是,由最高人民法院、最高人民检察院、公安部、司法部于7月23日联合印发的《关于办理非法放贷刑事案件若干问题的意见》(以下简称《意见》),于10月21日起正式启动施行。而自今年开始,互联网金融行业陷入大整顿:大数据公司大多停业观望,现金贷平台停止放款,要么转型、要么转战海外,场景分期大规模倒闭、退场。

有业内人士向燃财经表示,《意见》明确了非法放贷属于刑事责任,基本杜绝了无牌照经营的可能。这表明,市场野蛮生长、利息不断拔高的时候已经过去,以后是持牌、年化利率36%以内合规产品的天下。

业内人士王少强也向燃财经分析,51信用卡事件及《意见》实施背后,是互联网金融行业正在向合规化、良性化发展的一个表现。他判断,未来在正规持牌机构的经营中,会出现良币驱逐劣币的现象,这对行业是好事;但另一方面,行业可能会出现两极分化。

监管数据显示,截至今年9月末,462家网贷机构借贷余额比2019年初下降了48%,出借人比年初下降53%,借款人比年初下降35%;机构数量、借贷规模及参与人数已连续15个月下降。在经历了前几年的野蛮生长之后,互联网金融正在向更规范、更良性的方向发展。

01“信贷撮合”为生的51信用卡

资料显示,51信用卡是中国首个且最大的在线信用卡管理平台、中国最大的独立在线信用卡申请平台,同时亦是以信用卡持有人为目标的最大线上消费金融市场。

公开信息显示,51信用卡成立于2012年5月,法定代表人和最终受益人均为孙海涛。51信用卡起家于信用卡卡友论坛,主打信用卡账单管理软件“51信用卡管家”,后又推出“51人品”、“51人品贷”、“给你花”等产品,业务涵盖个人信用管理服务、信用卡科技服务、线上信贷撮合及投资服务。2018年7月,51信用卡登陆港交所,正式挂牌上市。

其2019年半年报显示,在报告期内,公司已实现营收人民币14亿元,同比增长9.8%;经调整净利润达人民币3.09亿元,同比增长12.9%;51信用卡管家注册用户达到8340万人,较去年同期增长21%;累计管理信用卡数量达到1.387亿张,较去年同期增长16.9%。

半年报还显示,51信用卡的主要收入来源包括四个方面,分别为信贷撮合及服务费(占比57.4%)、介绍服务费(占比14%)、信用卡科技服务费(占比7.9%)以及其他收益(占比20.56%)。其中,信用卡科技服务费业务在其总营收中占比最低。

2019年上半年,作为51信用卡最大的业务,信贷撮合总量达138.33亿元,信贷撮合及服务费收入8亿元,同比下滑13.9%;而在2018年年报中,这一费用的收入高达20.56亿,占比73.10%。2019年上半年,51信用卡来自机构资金的贷款撮合量约为48.3亿元,较去年同期的10.99亿元增长339.3%,占比达到50.5%。

51信用卡最初以信用卡业务起家,创始人孙海涛一度苦于找不到合适的业务变现模式。据媒体报道,孙海涛曾表示,真正开始业务变现是与宜信合作的一个产品,叫瞬时贷,51信用卡为其导流。此后,51信用卡开始了转型之路,如今其主要收入来源向信贷撮合倾斜。

51信用卡还专门开发了一个叫“51人品”的网络借贷信息服务平台。51人品官网显示,9月其累计撮合交易802.28亿元,累计撮合出借人208.9万人。据孙海涛透露,截至2019年9月30日,51人品借款人端待还资产余额为107亿元,对应投资人端待还余额97亿元。另据官网信披数据显示,截至9月底,51人品当前出借人数量为20.9万人。

51信用卡称已与超过100家银行、消费金融公司、信托公司等各类金融机构达成合作伙伴关系。孙海涛22日披露的数据还显示,截止2019年6月30日,公司自有净资产余额38亿元,自有现金总额26亿元。孙海涛还说,“公司有足够的现金和资产保障投资人权益”。

02光鲜的另一面,爬虫清洗和暴力催收

在51信用卡高速发展的背后,危机一直潜伏。

2019年7月,51人品贷等App曾因未经用户同意收集个人信息而被工信部点名批评。此后,媒体报道称,51人品贷等App已整改完毕。

51人品贷的用户协议中曾指出,“如您希望通过本平台向第三方借款,则您应完成如下基础信息认证,并提供对应的个人信息以便平台审核,如您拒绝提供基础认证所需信息的,您将无法使用义牛提供的产品和服务”。

而在聚投诉平台上,关于51人品的投诉量已达到4278条,大多关于暴力催收、套路贷、砍头息等。

自2013年互联网金融概念兴起以来,许多网贷平台、消费金融公司、现金贷公司都会向主打爬虫技术的大数据公司购买产品,用来进行风险评估,甚至有公司会向不同大数据公司分别购买,相互验证。

但从2019年9月开始,多家知名公司相关人员被抓或被调查,涉事公司均涉及大数据风控业务和爬虫技术的应用。先是杭州的两家数据公司,新颜科技和魔蝎科技相关负责人被带走调查,随后公信宝、天翼征信等也被纳入调查行列,随后行业头部平台同盾科技被传出解散整个爬虫部门。

虽然同盾科技在第一时间辟谣称,为响应国家关于个人信息保护的相关政策,旗下信川科技的产品数聚魔盒2018年就开始逐步调整业务,目前已全部停止相关服务,但这也正反应了数据行业当前面临的窘境。据媒体报道,很多涉及爬虫业务的数据公司都已经暂停或调整服务。

更早之前,今年的315晚会曾聚焦“714高炮”。“714”指的是一般借款周期为7天或者14天,“高炮”是指其高额的“砍头息”及“逾期费用”。砍头息是高利贷放贷人放贷时先从本金里面扣除一部分钱作为利息。“714高炮”被315晚会曝光之后,被监管部门严厉整治。

大数据对于现金贷、“714”高炮、套路贷而言是命门,没有了数据做支撑,公司就无法放贷。随着有关部门加强管理,有关大数据业务的合规合法问题、爬虫技术的合理应用问题,正越来越被行业所重视。

在王少强看来,爬虫技术之所以在市场得到广泛应用,是因为中国不像美国一样,存在信用局,因此很难找到消除信贷领域信息不对称的办法,于是才催生出了各种各样的基于数据分析和应用的行业。但他觉得这也意味着机会:通过技术,在合规合法的基础之上,形成巨头公司之间的数据价值交换,从大的数据生态里面提取对自己有用的信息,但又不侵犯公民个人隐私。

而暴力催收,更是互联网金融行业不可回避的问题。据王少强介绍,前几年互联网金融行业处于高速发展阶段,非持牌机构或民间放贷组织往往不太重视风控,也没能力做好。“如果我有一笔钱的话,我更愿意把它投到市场去获取更多的用户,而不是去强化风控建设,原因在于如果坏账率过高,公司只需要把利率提起来就行。”而催收业务因为过“重”,公司往往选择和外包公司合作。

互金公司跟催收公司合作的模式,是根据催收所得欠款进行分账,即便协议上约定需要采用合法合规的手段,但实际操作中“也没办法控制他们的行为。”

公众号“网贷反催收之家”作者林华告诉燃财经,他所接触的催收手段除了连续打电话、给家属和朋友打电话施加压力之外,还有包括“P黄图群发”、“寄花圈”、“P灵堂图片”等极其恶劣的催收行为。

林华最早接触到催收,是因为自己发小的弟弟借了网贷,催收公司的电话打到他的手机上。此后,林华又看到一名武汉理工大学毕业生因为网贷自杀的新闻,这才了解到,催收远比他想象中更为复杂和暴力。

在林华看来,如果站在放贷机构的角度,催收是非常重要的一环。但如今催收市场的混乱也是由网贷市场整体的混乱导致的:出借方对越来越没有还款能力的人群放款,利息越来越高,回款率越来越低,变相推动了催收采用极端的方式。

据媒体报道,恐吓信、24小时跟踪都是催收人员的常用手段,催收人员对相关法律法规都十分熟悉,但即便催收行业的底线是“要钱不要命”,还是会有人因为“背上人命”而被抓。但在《意见》施行之前,这些案件只能被当作民事案件进行处理。

03 蜕变的互联网金融行业

今天,在中国人的手机上,打开任何一款App,都有可能看到网贷功能或广告。

互联网金融在中国的兴起源于智能手机的普及,由手机支付到理财,再到消费金融、现金贷等,自2013年起,互联网金融在中国得到了飞速发展,新的互联网金融平台、组织、现象不断涌现。

巨头们自然没放过这一潜力巨大的领域。阿里小贷2010年发放了第一笔提供给淘宝商户的贷款;2014年京东白条上线;2015年腾讯、百度、360、小米等公司相继推出旗下金融借贷产品:2015年4月,百度旗下消费金融产品有钱花上线;2015年5月,苏宁任性付、小米金融App、腾讯微粒贷上线,360金融的前身360金服成立。

2015年7月,网易在上海成立小贷公司,去哪儿网的旅游分期产品拿去花上线,后来于2017年1月在携程上线;2016年4月,搜狐旗下小狐分期上线;2016年11月,美团获得小贷牌照,后于2017年10月上线现金贷产品“美团生活费”;2018年3月,新浪成立了北京新海路科技有限公司运营旗下借钱产品;2018年4月,滴滴在其App上线了滴水贷;2018年7月,今日头条上线放心借。

从给商户贷款到给个人消费者贷款,从场景明确的电商,到无明确场景的App流量入口,十年间,国内互联网公司纷纷入局金融,拓荒、布局、收割。

如果说,最开始京东、阿里布局消费金融,除了提升营收外,更多是为了完善电商生态、改善用户体验,而非电商类互联网公司进入这一领域,则更多是因为发现互联网金融是一门“暴利”的生意。

在王少强看来,互联网金融行业需要解决三个问题:资金成本、流量和风控。照此逻辑,大公司进入互联网金融行业似乎顺理成章:公司上市或者拿到牌照,会降低拿资金的成本;这些公司本身自带流量,因而获客成本低;最重要的是,大公司往往拥有自己的业务生态,能用更低的成本消除信息的不对称性,拥有健康的积累数据,从而降低风控的难度。

在《意见》施行之后,王少强判断,行业会进入两极分化:在正规的持牌机构经营中,会出现良币驱逐劣币,会规范市场;但另一方面,不能被银行及其他持牌机构满足的融资需求依然存在,而民间高利贷有可能会转入地下,并且利率会进一步提高。

国家的整顿依然在继续。10月21日下午,在国务院新闻办公室举行银行业保险业运行及服务实体经济情况发布会上,银保监会副主席祝树民表示,目前银保监会会同有关部门正在研究制定网贷机构向小贷机构转型的方案。

祝树民介绍,截至今年9月末,全国实际运营网贷机构462家,借贷余额比2019年初下降了48%,出借人比年初下降53%,借款人比年初下降35%,机构数量、借贷规模及参与人数已连续15个月下降。

祝树民进一步表示,今年以来,停业机构已经超过了1200家,大部分为主动选择停业退出,还有许多P2P网贷平台准备良性退出。

王少强认为,虽然最近互联网金融行业问题频发、整顿愈发严厉,但之前几年的发展也是中国互联网金融行业发展的必经阶段。

野蛮生长之后,阵痛,亦无法避免。

(应采访对象要求,文中林华为化名。)