魔镜魔镜告诉我,这个世上谁最美? | 加华研究(上)

国内化妆品市场的发展历程

我国化妆品企业发展历史悠久,从1898年的广生行开始已有百年。国产化妆品品牌发展一波三折,经历了繁荣、衰落、复苏三个阶段。

第一阶段(19世纪末-20世纪末):国产品牌建立期

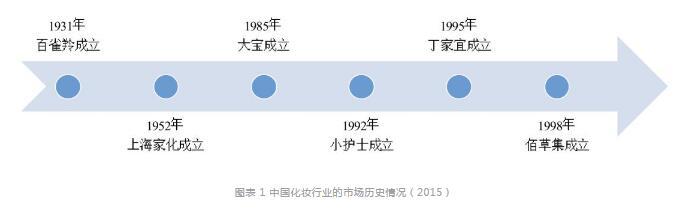

从1931年到1998年,百雀羚、大宝、小护士、佰草集等国产品牌相继成立,此时国产品牌占据市场主导地位。

第二阶段(20世纪末-21世纪前10年):国际巨头进场

国际巨头大举进入中国市场,兼并或收购包括小护士、大宝、丁家宜、美即等在内的知名品牌,传统国产品牌迅速衰落。1996年,雅诗兰黛、欧莱雅、宝洁、联合利华、资生堂等国际品牌进入中国;2004年,欧莱雅收购小护士、羽西;2008年,强生收购大宝;2011年,Coty收购丁家宜;2014年,欧莱雅收购美即面膜。

与此同时,新的国产品牌也在陆续诞生市场,例如2000年成立的相宜本草、2006年成立的柏莱雅等。

第三阶段(2010年以后):国产品牌强势复苏

通过加大营销、品牌升级和借力电商实现强势复苏,新兴国产品牌的市场份额开始逐步回升,从2010年的39%提升到2014年的46%。同时,化妆品电商的崛起催生了御家汇(2012年成立)、一叶子(2014年成立)等新晋品牌的诞生。随着国内化妆品企业快速发展,国产品牌市占率有望稳步提升。

国内化妆品行业的发展现状

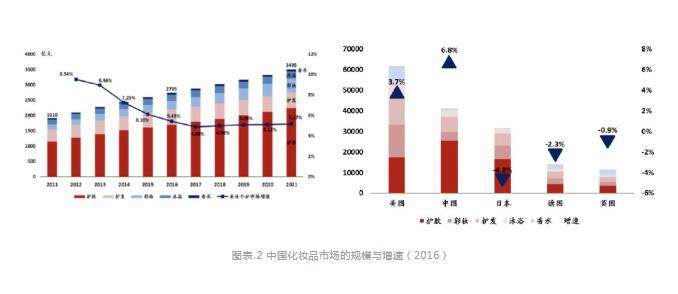

据Euromonitor 的统计数据显示,2016年我国化妆品行业市场规模为3,339亿元,整体市场规模全球第二,超过日本仅次于美国,呈现持续增长态势。更值得关注的是,随着二三线城市化妆品市场消费力逐渐释放,国货化妆品的市场增速明显,行业发展空间巨大。

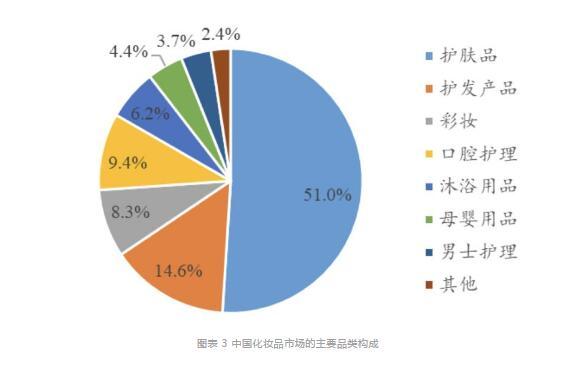

(1)按品类:护肤品市场占比最高,彩妆和面膜增长潜力大

从国内化妆品市场结构来看,护肤品、护发产品、口腔护理产品、沐浴用品和彩妆是前五大品类,合计贡献了90%的市场销售额。其中,护肤、面膜、彩妆是各企业的主要竞争领域,也是增速较快的品类。

A.护肤品

2016年我国护肤品市场规模为1,693亿元,占化妆品整体市场51%的份额,是占比最高的品类;护肤品2011-2016年复合增长率达到8%,高于化妆品行业整体增速,也是化妆品绝对增幅最大的子行业。

随着化妆品消费升级趋势愈发明显,消费曲线也将随之发生改变,成熟女性将成为拉动护肤品消费尤其是抗衰老护肤品消费的主力军。

B.彩妆

近年来,彩妆热销是个全球性的现象,社交、新媒体可视化、经济放缓下的“口红效应”是彩妆市场腾飞的关键要素,彩妆对于外在形象快速提升的功能性被强化,中国三四线城市对于彩妆的需求呈现井喷之势。

彩妆市场虽然整体渗透率偏低,但极具增长潜力。根据Euromonitor的统计,2016年我国彩妆市场规模为283亿元,仅占化妆品整体市场8.3%的份额,而在美欧、日本等成熟市场,彩妆消费的占比平均为20%左右;同时,我国彩妆市场2012-2015年的年均复合增长率为11.4%,快于行业整体7.2%的增速,预期未来国内彩妆消费有望加速增长。

C.面膜

面膜是护肤品中增速较快的细分领域。凯度消费者针对中国消费者研究指出,在过去两年中,20-35岁的年轻女性平均每周使用面膜的渗透率从16%增长至19%,我国正在迎来全民面膜时代。

从品牌上看,目前面膜的国货前三大品牌分别是:一叶子、御泥坊、百雀羚,实际上面膜市场份额排名第二的进口品牌公司L'Oréal的主要面膜品牌也是原来的国产品牌“美即”(2015年被L'Oréal收购)。

因此,面膜是化妆品行业中唯一一个由国产品牌占据前四位的细分赛道。

这主要得益于贴片面膜等品类的市场培育主要用国产品牌完成,而高增速的电商、CS作为面膜的主要销售终端,也是国产品牌最有希望超越外资品牌的重要渠道。

(2)按渠道:线上齐发力,线下存差异

A.渠道的变化情况

渠道的兴衰深刻影响着化妆品牌的格局。

根据Euromonitor统计,2016年我国化妆品销售前五大渠道分别为超市及大卖场(26.9%),电子商务(20.6%),百货商场(18.7%),CS美妆专卖店(18.2%)、直销及其他(15.6%)。对比2011年的数据,我们发现,化妆品的渠道经历了巨大的变化。

首先,电商渠道的替代效应显著,被取代的主要包括百货商场(尤其是一二线城市)、KA商超。其次,对于CS(美妆专卖店)则呈现两极分化的特征。一二线城市的CS渠道营收出现显著下滑,而三四线城市中,以娇兰佳人、唐三彩为代表的CS门店则呈现积极扩张态势。

电商和三四线城市CS渠道的显著下沉,为国货化妆品品牌的崛起提供了成长的土壤,竞争格局面临巨变。

B.线上渠道

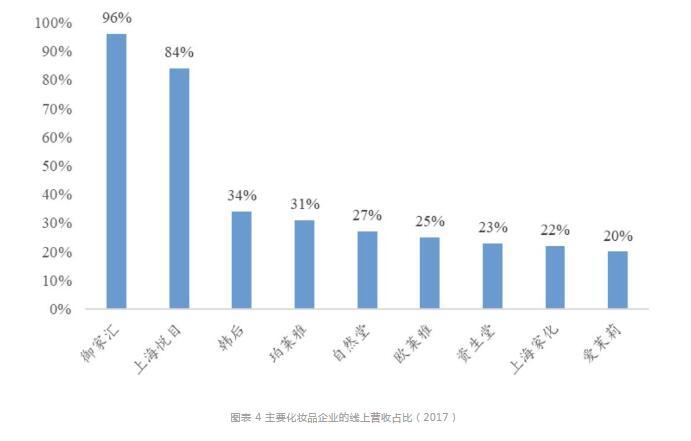

整体而言,国际品牌线上渠道占比略低,国内外品牌电商渠道均实现高速增长。

国际品牌产品定位较高,线下渠道稳固,早期对发展电商渠道的积极性并不高,而本土品牌主动积极拥抱电商,因此目前来看本土品牌的线上收入占比高于国际品牌线上收入占比。

从增速来看,随着国际品牌奋起直追,国内外品牌在电商渠道都实现了较快的增长;从发展趋势看,国内化妆品市场的电商渠道增速最快。不论是国际品牌还是本土品牌都将电商列为重点发展渠道,电商渠道的战略意义凸显。

C.线下渠道

线下销售方面,由于目标客户群相对集中,国际高端化妆品品牌在全球的销售均以直营为主。而在中国市场,中端、偏大众的化妆品品牌除了百货商场、KA商超等直营渠道之外,一般通过区域经销商、CS门店等形式,触达实体销售终端。

从品牌定位角度分析,扣点和准入门槛较高的百货专柜、提供优质服务内容的大型连锁专营店、高级美容院普遍被中高端品牌垄断;中端品牌的适应范围较广,渗透率较高的渠道包括百货、连锁专营店、大型商超等;而本土大众品牌消费客单价较低,电商和三四线城市CS渠道更有优势。

(3)按定位:国际品牌高端产品发展迅猛,本土品牌深耕大众市场

高端化妆品在全球市场的集中度都较高,欧莱雅集团、雅诗兰黛集团、LVMH、Chanel四大公司旗下的高端化妆品占据全球销售额的70%左右。而大众化妆品市场集中度低,包括中国在内的世界各国,均有本土强势品牌。

A.国际品牌:高端产品致胜

2017年,我国化妆品线下消费回暖,国际巨头在中国市场纷纷取得了优异的成绩。

日韩品牌表现最为亮眼。LG生活健康、资生堂集团2017年中国区收入增速为24.4%和22.2%。其次,欧美品牌也有不俗表现,欧莱雅集团亚太区收入增长12.3%,雅诗兰黛集团和欧舒丹集团中国区收入增长11%和9%。

加华伟业资本分析,国际品牌业绩增长的主要原因仍在于高端产品线增长迅猛,以及百货商场渠道与彩妆类产品的销售增长,但其大众产品线整体表现平平。

B.国产品牌:迎合大众化消费需求

尽管近年来国际品牌高端产品在中国市场的发展如火如荼,但是根据Euromonitor统计,大众化妆品消费在整体市场中的占比仍然高达79%。大众化妆品在国内市场仍是主流消费品,发展空间巨大。

相较于国际品牌,国产本土品牌深耕大众化妆品市场,市场份额持续提升。

从定价上看,国产品牌定价更偏大众消费。兰蔻、雅诗兰黛、资生堂等国际高端品牌的护肤品普通系列定价起点在300元左右,定价区间在300-1000元/件,而韩束、百雀羚、自然堂、珀莱雅等本土品牌的护肤品绝大多数定价起点在100元左右,定价区间在100-300元/件。

国内本土品牌正凭借显著的价格优势、猛烈的市场营销和电商渠道的高速增长,推动市场份额稳步、持续的提升。

国货渐强的趋势不可挡。

你的化妆包里,也藏着一只百雀羚或是韩束吗?而在中国市场,国产品牌的竞争格局如何?下一阵国货崛起之风,又将带来何种消费体验?

加华研究,我们还有下个篇章。