移卡通过港交所聆讯:支付服务覆盖3.68亿消费者,研发费用复合年增长80%

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Stone Jin,36氪经授权发布。

据IPO早知道消息,支付科技平台移卡有限公司(以下简称“移卡”)近日已通过港交所聆讯,择日将正式在香港主板挂牌上市,中信里昂证券、野村证券和农银国际担任联席保荐人。

众所周知,近年来随着越来越多相关法律法规的制定与推行,未经授权的支付相关活动明显减少,进而也大大提高了进入支付行业的壁垒。

截至2019年12月31日,国内仅有16家企业同时拥有全国银行卡收单许可证及移动电话支付许可证;而自2016年起,相关部门未再签发新的第三方支付业务许可证,仅已获得许可的企业方可申请重续。

换言之,移卡的成功经验或难以在短期内被复制,但其商业模式依然存在不少值得学习和思考的地方,尤其是移卡的创始人刘颖麒及公司核心成员均出自腾讯财付通团队。

这里不妨对刘颖麒作一简介,其是财付通注册成立后的首位总经理,任职期间曾帮助财付通获得国内首批第三方支付牌照,并使之发展成为中国第二大线上支付公司。

支付为基础,逐步带动商业服务

招股书显示,成立于2011年的移卡是一家以支付为基础的科技平台,主要为商户及消费者提供支付及商业服务。2014年,移卡获得中国人民银行支付业务许可证,提供全国银行卡收单及移动电话支付业务,也是全国仅有的16家同时拥有全国银行卡收单许可证及移动电话支付许可证的支付服务供应商之一。

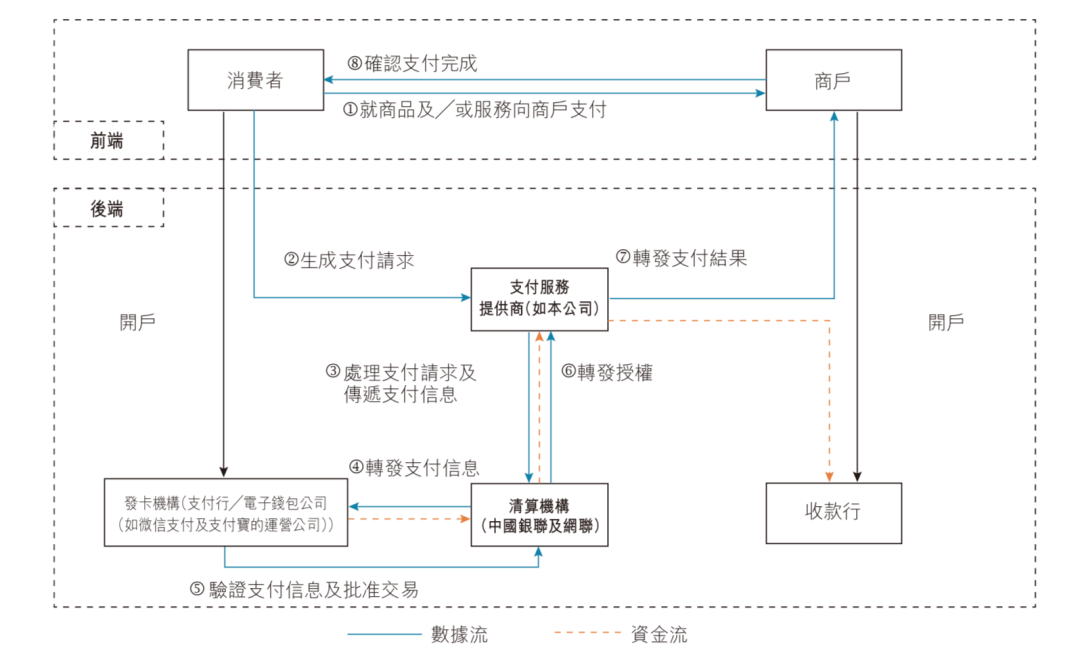

其中,除传统支付终端的银行卡支付的支付服务外,移卡还提供基于应用程序的支付服务,即客户可通过移卡的App接受支付,或使消费者能够通过第三方电子钱包向移卡的商户客户进行支付。

根据奥纬咨询的数据,移卡是2019年国内交易笔数第二大的非银行独立二维码支付服务提供商,市场占有率约14.0%。

目前,移卡的二维码支付服务支持超过500款发卡机构的移动应用程序,其中包括微信支付、支付宝或云闪付,涵盖了国内大多数电子钱包。

事实上,相较于微信支付、支付宝中国银联商务等附属支付服务提供商,移卡的“独立属性”更有助于其覆盖更为广泛的线下分销网络及商户客户群体,进而使得商户接受来自不同发卡机构的付款。

这点无疑与8日晚间正式在纳斯达克挂牌上市的金山云有类似的地方,即尽管金山云在国内互联网云服务商的市占率不如阿里云和腾讯云,但其“独立云服务商”的定位使其能够快速向外布局,如字节跳动、爱奇艺、哔哩哔哩等都是金山云的客户。

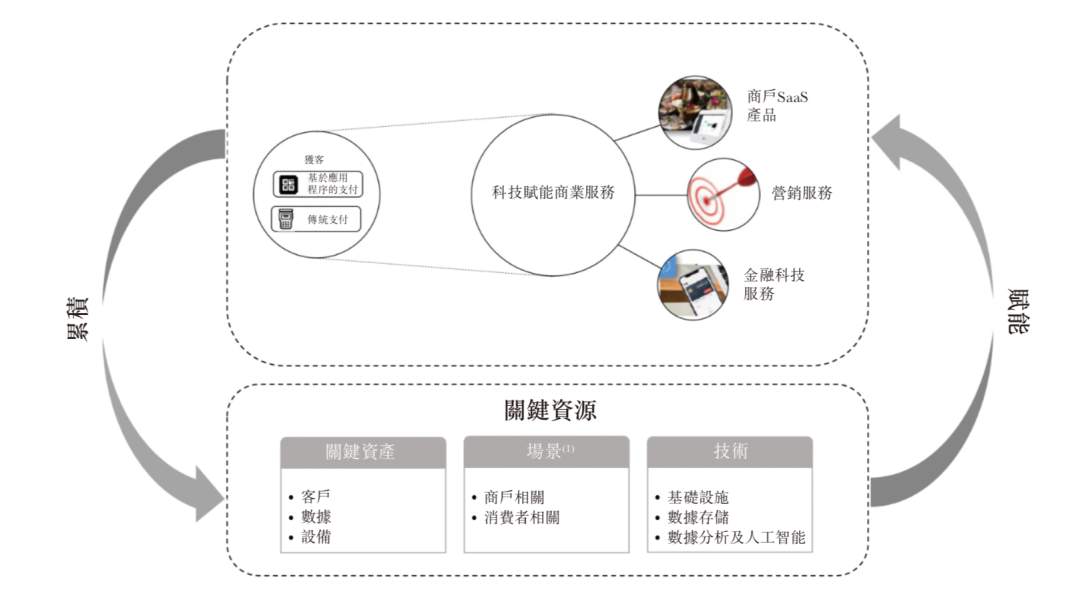

此外,基于从支付服务中积累的客户群及数据资产,移卡逐步提供科技赋能商业服务,包括提高营运效率的商户SaaS产品、为触及更多目标市场的营销服务以及金融科技服务。

从这一维度来看,移卡的支付业务可视作一个导流入口,以最低的边际成本为科技赋能商业服务获取客户,以此形成支付服务与商业服务的良性循环。

用户画像方面,移卡主要为来自国内不同行业的小微商户提供服务,其中支付服务及商户SaaS 产品的客户以商户为主;而营销服务及金融科技服务的客户则包括商户、消费者、金融机构及商户服务提供商。

技术能力驱动,强化风控管理

值得注意的是,相较于更为直观的支付数据表现,移卡的技术研发水平同样已成为其另一大核心竞争力。截至目前,移卡共拥有31个注册商标、18项专利、99个软件产品版权及18个注册域名。

2017年至2019年,移卡的研发费用分别约为2430万元和7840万元(人民币,下同),复合年增长率为79.6%。截至2019年12月31日,移卡拥有系统、基础设施大型分布式应用技术、大数据计算技术或人工智能方面的专才,产品研发团队成员占员工总人数的64.2%。

此外,移卡目前已开发自有的内部核心技术及私有云,以增加发生大量交易时的安全性和稳定性;其系统采用跨越两个独立数据中心的并行处理架构构建,其中一个在CNCA公布的《IDC业机房星级的划分与评定》中被评为五星级。

当前,移卡的系统可每日处理超过1亿笔交易,峰值处理能力达每秒逾10,000笔交易。2019年,该交易系统未出现任何大规模系统中断。

2017年,移卡还成立人工智能实验室,在借助人工智能技术提升服务组合及应用案例的同时,亦寻求更多人工智能技术的商业应用,以帮助客户能够识别、分类以及分析消费者行为,并增强决策能力。

基于数据分析能力、人工智能技术以及机器学习算法,移卡的业务流程(包括新客户引入、客户服务、支付交易流程及信贷决策)均已实现自动化,从而反哺其运营效率的提升。

2017年至2019年,移卡营运开支在总收入的占比分别为55.6%、23.9%和12.2%。

而在金融行业极为关键的风险控制方面,移卡已设立由超过15名分析专家组成的风险管理团队,并参与营运的各个流程。而其信贷风险模型能够智能分析超过3,600个自有及第三方变量,供用于信用评估、风险测算及风险定价。

据招股书介绍,移卡将有选择性地与在大数据分析、人工智能及其他创新技术方面互补的公司建立战略联盟或对其进行收购。

收入年复合增长率172.2%,净利润增长迅速

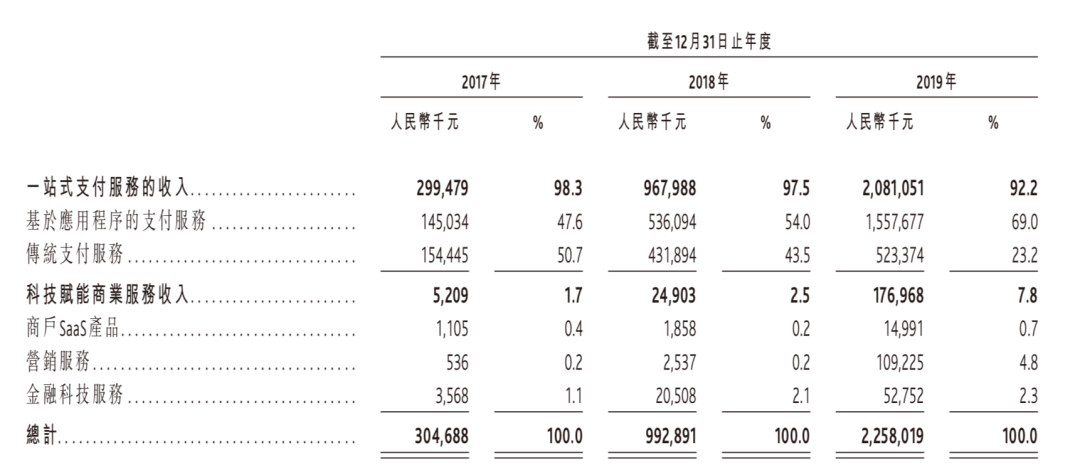

2017年至2019年,移卡的营业收入分别为3.04亿元、9.02亿元和22.58亿元,复合年增长率为172.2%。其中,支付服务为最主要的收入来源,在2017年至2019年的收入占比分别为98.3%、97.5%和92.2%。

而科技赋能商业服务的收入占比则在不断增加,其主要由于商业服务客户的数量增加,而其中大部分转变自支付客户。截至2019年12月31日,移卡超过90%的商业服务客户由支付服务客户转化而来。

也正是因为商业服务的获客成本较低,其毛利率则明显高于支付服务。2019年,移卡支付服务和商业服务的毛利率分别为25.5%和66.1%。

这也意味着,一旦接下来移卡支付服务客户规模继续扩大,其将自然转化为商业服务的客户,并直接带来更高的毛利率,从而优化整体的收入结构。2017年至2019年,移卡每名客户的获客成本分别为34元、20元和17元。

2017年,公司的经调整后净利润为-3350万元;2018年的经调整后净利润为3950万元,2019年进一步增加至3.01亿元。

2017年至2019年,移卡的总支付交易量分别为2,328亿元、7,789亿元和15,003亿元,复合年增长率为153.8%。其中,2019年较2018年92.6%的增长幅度,亦高于2019年国内消费者对商家支付市场16.3%的同比增长率。

用户规模方面,2019年移卡的活跃支付服务客户和通过支付服务覆盖的消费者分别为530万名和3.67亿名,分别同比增加39.5%和160.3%。

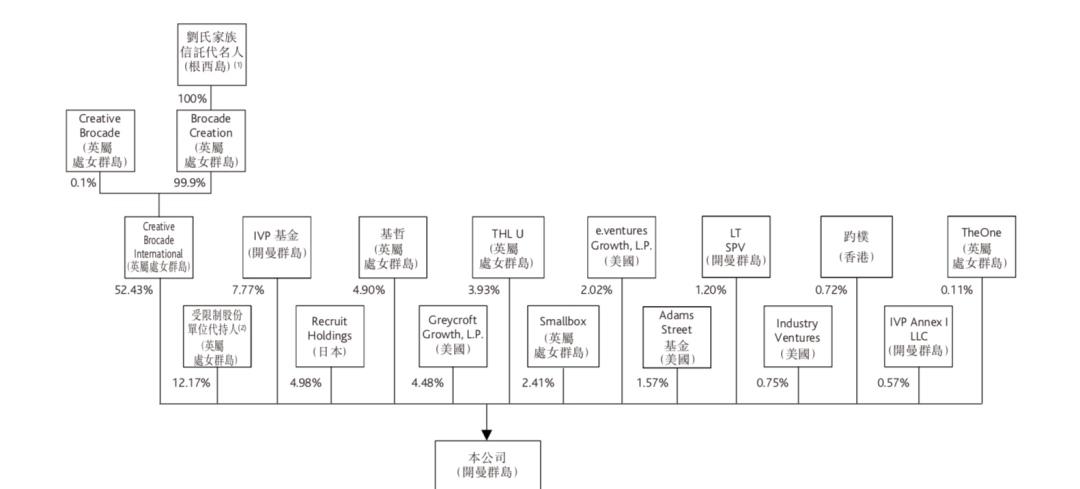

IPO前,创始人兼董事长刘颖麒总计持有52.43%的股份,而作为A轮投资方之一的腾讯则通过THU L持有移卡3.93%的股份,另外的投资方包括Recruit Holdings、Adams Street基金、IVP基金、Greycroft Growth L.P.及e.ventures Growth L.P.等。

招股书显示,此次IPO募集所得资金将主要用于国内及海外市场实施销售及营销计划,以扩展客户群及增加支付交易量、扩展科技赋能商业服务供应、提升研发及科技能力以及用作营运资金及其他一般公司用途。

麦肯锡全球董事合伙人盛海诺曾表示,场景、资产和技术这三类资源将成为国内移动支付科技企业在“下半场”获胜的基石。

之于移卡而言,在上述三项能力均已较为完善的情况下,如何进一步扩在微信支付、支付宝和银联支付的夹缝中继续突围,成为国内支付行业的“第三方新贵”,或将直接左右其在登陆资本市场的表现。