倾尽许州一城水,难消餐饮半点愁

本文来自“穆棉资本”投稿,作者:陈十一,36氪经授权发布。

餐饮行业融资活动越来越活跃。

2020年餐饮行业发生115起融资事件,融资类型涉及餐饮、供应链、餐饮服务、茶饮等细分领域,整个行业吸引的资本金额已超过此前5年总和。

那么,为什么融资会在此刻爆发?为什么是餐饮行业呢?

为什么是这些团队拿到了资本?而被资本投资的餐饮企业都是什么样子的呢?

「01」 Why now?所谓天时

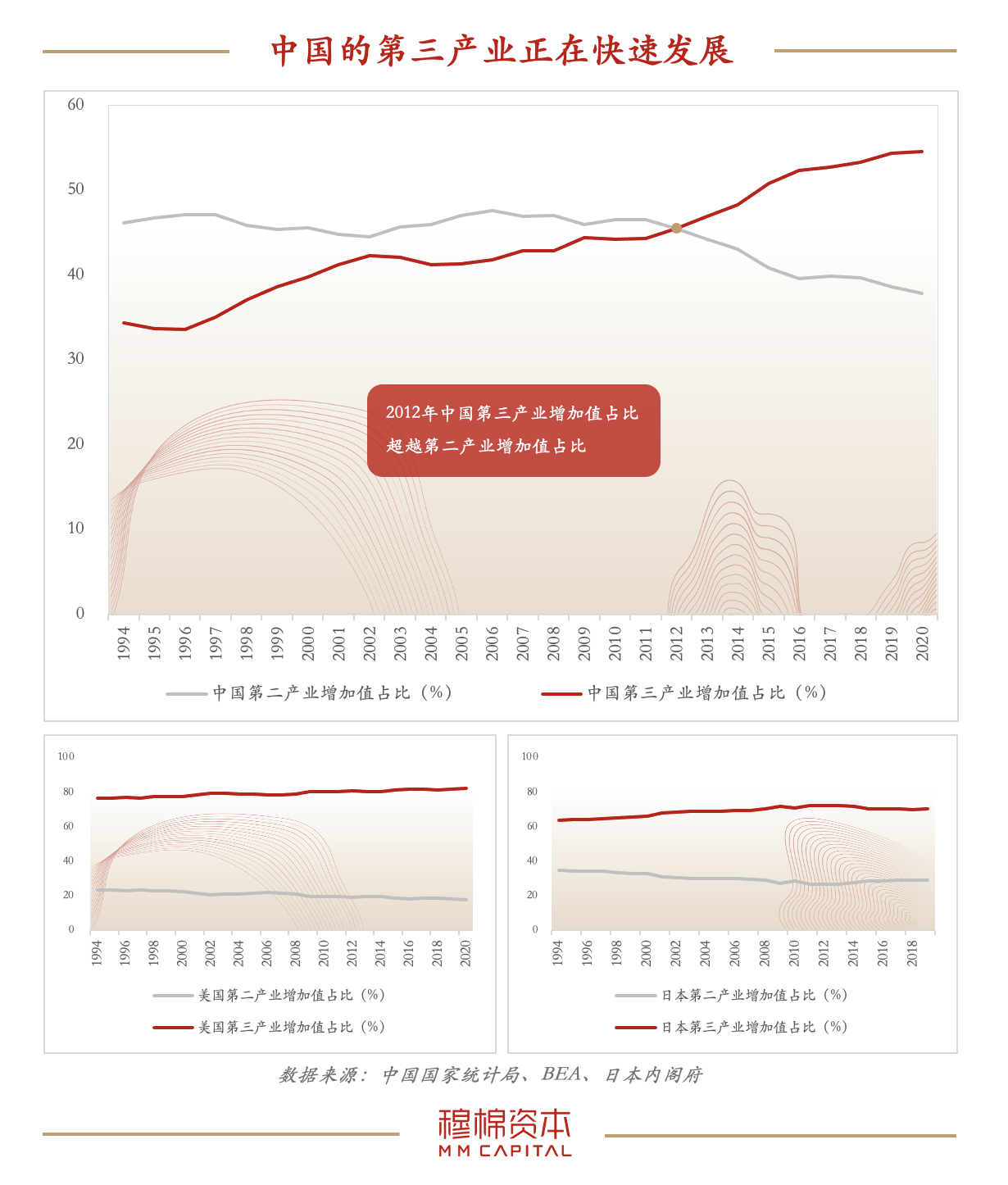

中国正处在产业结构升级的长期路径上

从宏观产业结构来看,根据《国民经济行业分类》,国民经济可以被拆分为三个产业:第一产业是指农、林、牧、渔业。第二产业是指采矿业、制造业、公共服务业、建筑业。第三产业,即服务业,是指除第一产业、第二产业以外的其他行业,包括批发零售业、住宿餐饮业等而放眼世界,发达经济体的特征是极高的第三产业GDP占比。日本德国第三产业占比超过70%,美国则是82%。改革开放初期,我国第三产业占比在25%左右,而到2020年,第三产业占比已经达到55%,说明中国的第三产业正处在长期上升通道。

「02 」Why餐饮?所谓地利

1、餐饮行业是第三产业的重要支柱,但资本化率极低

我国餐饮行业年收入在5万亿左右。从产业结构来看,餐饮行业规模占整个第三产业的10%左右,去掉金融和房地产,该比重可以提高到接近20%,构成了巨大的存量市场。

但是,餐饮行业的资本化率非常低。根据证监会和港交所的分类,中国A股市场的餐饮企业仅有3家,港股有46家。A股+港股的餐饮公司2020年收入不到800亿元。比起5万亿的市场规模,餐饮行业的资本化率只有1.6%,是个未被发掘的资本价值洼地。

2、餐饮行业现状:消费需求充足,渠道资源丰富,配套设施完善

购物中心供给过剩,需要餐饮进驻填充。中国购物中心体量接近4亿平方米,购物中心数量超过2万家。2020年下半年,全国商场空置率达到11.77%,甚至要高出疫情影响的上半年8.88%的空置率,所以购物中心处在一个长期过剩的状态。而餐饮的引流能力较强,对商场其他业态有一定辐射作用。因此,商场为了降低空置率,将位置更好,更便宜的铺子留给餐饮企业,所以导致餐饮服务区域越来越大,约占商业区购物商场的1/3。甚至出现了以餐饮为主的mall,比如日月光、城开yoho、悠优港等。

餐饮需求增量巨大,疫情加速出清。2019年,中国人均餐饮消费为489美元;相同文化背景下,日本人均餐饮消费为1277美元;韩国为1331美元;中国香港为1889美元。随着城镇化率和人均可支配收入的提高,餐饮市场的增量是巨大的。

疫情使得众多商铺倒闭,2020年中国餐饮企业总数为941万家,相较2019年下降了166万家。市场上供给的减少让需求更加集中,剩下的餐饮企业竞争格局得到优化。大量的需求让餐饮企业寻求扩张,购物中心又提供了充足完善的供给空间,为餐饮连锁化发展埋下伏笔。

移动支付崛起,行业走向合规。移动支付流行之前,餐饮行业收入依赖于人工记账和现金盘点,财务清晰度差。随着2012年支付宝推出二维码支付业务,移动支付快速增长。中国第三方移动支付交易规模增长至70万亿。餐饮现金收入占比不到5%。对餐饮行业而言,移动支付带来的是收入等数据的透明化,相关核心经营指标易于统计,业绩便于分析。另一方面,哗啦啦等餐饮SAAS系统不仅解决了收账的电子化,还打通了从原料采购到产品销售的每一项流程。全流程无现金化降低了餐饮投资合规的难度。

基础设施完善,供给端走向成熟。冷链体系的成熟催生了中央工厂、预制菜和半成品的爆发。餐饮门店利用冷链半成品简单加工可以有效减少后厨面积,降低租金;缩减后厨人员,降低人工成本;规模化出餐,提高店效。大型餐饮企业纷纷布局上游供应链,类似海底捞的蜀海体系,提供包括肉蛋菜奶等全品类覆盖,SKU 数超过 10000+个,采购成本较同行低15%左右。代加工方面,蜀海通过自建/OEM 工厂的形式覆盖国内外、正餐小吃的成品半成品。餐饮供应链已经非常成熟,每个品类都有对应的供应商,餐饮企业”推小车去菜市场现金采购”的时代已经过去。

「03 」Why these teams?所谓人和

早年的餐饮创始人,绝大多数都是“师徒制”。在某个餐厅打工学到些手艺,攒钱出去开店,与理发店如出一辙,本质上是一种强路径依赖。这些从业者多数传承着上一代的经验,菜品设计、成本结构、管理体系,甚至是门店动线设计,都是传统餐饮的一脉相承。

随着技术进步的普及,餐饮行业正在吸引更优秀的企业家跨界进入。

就拿“遇见小面”来说,它是以重庆小面为主打产品的川渝风味餐饮连锁品牌,已经连续完成青骢资本、百福控股、九毛九集团、喜家德、碧桂园创投等多家机构上亿元的融资,估值达30个亿元。核心团队毕业于华南理工大学,创始人宋奇更是香港科技大学硕士。高学历高能力的团队的出现,逐渐慢慢迭代掉了传统“师徒制”的团队架构。整个团队在发展过程中非常重视营运系统的建设,以麦当劳为标准,制定完整管理流程。

而主打“养身+养心中式面馆”的和府捞面,在今年E轮融资8亿,投资方包括腾讯投资、LFC等,融资额刷新了整个面馆品类的记录。创始人李学林入局餐饮之前在江苏际通做3C品类,已经是其区域市场的龙头企业,因此和府捞面从创立之初就要将供应链做到极致,完全自建,产能可供上千家店。

火爆全网的来自长沙本土的知名茶饮品牌“茶颜悦色”,目前长沙已经开出超过300家门店,获得天图投资的天使轮,源码资本、元生资本的A轮投资。创始人吕良做设计出身,将自身的文创属性注入茶饮,花费上百万购买知名插画师的版权,让茶颜悦色成为“新国潮”的代表。

同样和茶颜悦色来自一片区域的湖南米粉品牌“霸蛮”,今年6月宣布完成亿元人民币B+轮和C轮融资,投资方包括沣途资本、番茄资本、豪客来、IMO资本以及老股东IDG、森马投资等,2021年目标营收10个亿。创始人张天一是北大硕士,致力于打造湖南米粉的创新品牌,开创堂食+外卖+小吃外带+零售分销的“无界餐饮”模式。

我们看到,新入局的餐饮创始人要么受过高等教育,要么是其他高竞争行业的跨界人才。他们凭借自己的能力和资源,带动整个行业的迅速升级。

「04 」新餐饮的公约数

据《国民经济行业分类注释》的定义:餐饮业是指在一定场所,对食物进行现场烹饪、调制,并出售给顾客主要供现场消费的服务活动。按照这个标准,绝味、周黑鸭、锅圈等形态,都属于典型的零售行业,而非餐饮行业。

根据我们的观察,资本青睐的餐饮公司,大致可被归纳为三大特性:审美升级、品牌升级、产品升级。

1、审美升级

消费升级首先是源于审美升级,餐饮早已进入了释放审美价值的时代,通过审美与消费者进行心智连接、互动和共情。美学价值给餐饮企业了带来更好的消费体验。

同时消费主体也逐渐向Z世代靠拢,他们对审美有着与众不同的追求,深入垂直圈层,探索个性化。十五年前餐饮界的LV俏江南,早已无法满足新的审美需求。

新一代餐饮审美的升级是全方面的,从场景打造、装修设计、视觉vi形象到产品设计都要表达出一种全新价值的归纳、呈现和表达。

遇见小面将品牌的特征转化为“川渝文化”的视觉元素,以川渝街头频繁可见传统书法字型为参考,将其以现代水墨笔触描绘,肆意挥扬的笔势传递自由热情的“麻辣鲜香”。

茶颜悦色在产品包装、视觉宣传和周边产品开发上,立足于中国传统文化,全方位贴合“新中式”风格。它将中国水墨画印在包材上面,添上各种古文段落,塑造出极其鲜明的国风vi形象;在门店场景设计融入古风周边,让消费者身临其境。茶颜悦色的成功也带领一系列国潮餐饮的崛起。

霸蛮为了表现出坚韧、执拗、永不言弃的品质,品牌设计时用尖锐的棱角与书法的笔触表达刚劲的内在气质,在包装上增加湖南少数民族与牛的细节元素,附上立体的米粉插画,整体设计带有质感和气韵。

用美学价值来释放品牌的生命力,这是未来非常重要的竞争手段。

2、品牌升级

品牌升级的第一步在于名字内涵的延展。

里斯和特劳特曾经在《定位》中写道:“品牌唯一重要的营销决策就是取个好名字。”虽然“唯一”有些夸张,但坏名字对企业的影响是灾难性的。大众听到“俏江南”这个名字,第一反应是苏浙菜系,显然对传播不利。

早期较优秀的餐饮品牌通常按照“味型+品类名+价格带”的模式命名,比如“西蜀豆花庄”:西蜀强调了味型,给消费者一种“辣”的暗示;豆花说明了产品品类;庄定位价格带,“xx庄”、“xx馆”表现了一种平价的理念。同样的命名逻辑还有“蜀地辣子鱼馆”、“山间堂煨汤”、“西贝莜面村”等。也有不少品牌使用“味型+品类名+价格带”的拆分,比如只表达价格带定位的“九毛九”,只传递味型的“辛香汇”等。这种属于上一代的优秀命名方式,简单直接,消费者易于认知、形成传播。

新餐饮已经脱离了这种直白笼统的表达,转向品牌态度的传递,以精准的情绪表达寻求和消费者直接对话。比如太二酸菜鱼就是精准把握年轻人“二”的状态,把品牌塑造出“太二,非常二”的潮流、独特、有趣的品牌形象;霸蛮米粉的命名运用湖南方言,意思是死磕不服输。同时,“霸蛮”的BA、MAN发音,可读好记;霸蛮积极、正向的含义,也传递了一种勇于拼搏的精神;“遇见小面”的名称则输出了一种场景化的状态——“不在重庆,遇见小面”,在异地他乡遇见正宗的川渝美味,与消费者之间建立了深厚的情感纽带。

再说到1994年诞生的海底捞,同样超前地选择了新餐饮场景化的表达。海底捞名称来源于四川麻将,麻将的最后一张和牌就叫“海底捞”。同时,“捞”是个动词,描述了吃火锅的一种状态。海底捞以双关的手法构建了贴近四川日常生活的场景,潜移默化地告诉消费者:海底捞就是正宗的川味火锅。这也是海底捞27年来能够长期占据消费者心智,以2000亿市值稳居行业龙头的一大因素。

品牌升级的第二步在于品类的进化。

上一代优秀的餐饮企业,是一个味型开一家餐饮店。餐厅多标榜自己是某类菜系的代表,比如渝信川菜、湘鄂情、西贝西北菜等,消费者以味型的偏好选择目标餐厅。

几十年过去,消费者对于味型的进化早已不再停留在大类菜系上,对大味型的敏感度越来越低。新餐饮开始做品类的细化,做一道菜的品牌,用一道菜穿透到消费者的内心深处。太二酸菜鱼、费大厨辣椒炒肉,都是直接用一道菜去定义品牌,占据消费者的心智。这类品牌的SKU极少,但特色极度鲜明。

“一道菜”品牌迅速形成了不同于传统味型品牌的差异化,品牌本身的形象完成了对产品的配称,为长青爆品的打造提供了可能性。

3、产品升级

产品的高记忆性和穿透性。

餐饮品类形成的前提是抓住了消费者在家中难以料理的、想要去餐饮门店寻求口味的升级的心态。比如酸菜鱼,活鱼要现杀现制,酸菜要腌制数月,费时费力,在家做机会成本较高,而且很难做好。

所以,首先产品的口味要非常清晰,能够明确感受到产品特性,才能有足够的记忆点。一盘剁椒鱼头,能做到麻辣鲜香,直击味蕾;一杯饮品,可以齿颊生香,回甘清甜。

其次,产品要让消费者能做出标准的评价。消费者在家中做不好的饭菜,会很大程度上提高消费者到门店吃到理想口味的预期,而这种口味对比是容易衡量的,即能够明显感知到菜品的优质性和独特性。产品的口味要打磨在平均水平之上,既是消费者可预期可度量,又能够带来一些意外之喜,这样的产品将具有非常强的穿透力。

产品的高普适性。

产品一定是可以经常被选择的大品类。这些品类普遍具有成瘾性特征,比如甜味、咖啡因、辣椒、重口味。成瘾性通过记忆的穿透带来强复购率和高黏性。拥有这些特性的火锅、川湘菜、烧烤、奶茶显而易见的成为了行业规模最大的品类。

产品的高标准化。

橘生淮南则为橘,生于淮北则为枳。长时间我国餐饮行业扩张速度慢的一大原因就是标准化程度太低,过于依赖厨师和产地。随着供应链和生产端的日渐成熟,餐饮产品的工业化趋势变得不可阻挡。率先实现标准化的品牌能先一步快速扩张,抢占市场。

麦当劳作为全世界最大的餐饮企业,全球门店数接近40,000家,市值接近2,000亿美金。麦当劳对产品的标准化可谓是行业的标杆,在每个步骤都遵从严谨的高标准。产品上,麦当劳的牛肉饼有40多道质控细节;饮料保存一律规定在4度;面包均厚17毫米,气泡0.5毫米。制作上,麦当劳规定在 50 秒钟内制出一份牛肉饼,一份炸薯条及一杯饮料。烧好的牛肉饼出炉后10 分钟、炸薯条7分钟内若卖不出去就必须扔掉等。

麦当劳、肯德基等国外连锁餐饮标准化的经验也被一些国内品牌参悟学习。“遇见小面”从新品研发、原材料采购、工厂加工、冷链与仓储、再到门店工艺,标准化贯穿了其中每一个环节。创始人宋奇在门店制作流程中加入电子秤、量杯、油温计、盐度计等设备,固定每一种调料的详细参数,甚至精确到葱花和花生碎的量。这种对产品标准化的苛刻要求得以让重庆小面这个区域性品类在北上广深广泛拓张,打通从大品类向大品牌的升级路径。

「05 」那些年资本被餐饮伤过的心

纵观餐饮的融资历史,可谓满目疮痍、尸横遍野、屡败屡战、道阻且长。

1967年,一家名为翠华的茶餐厅在香港旺角诞生,随后向内地发展。2009年,翠华获得今日资本1000万的融资。2012年在香港上市,成为“茶餐厅上市第一股”。时过境迁,翠华的市值从最高60亿元跌倒如今3亿元。2021年,翠华中报披露上半年收入减少30%,亏损1.85亿港元。

1986年,30岁的王慧敏从国企离开成立小南国,从上海向香港以及海外扩张。2012年小南国与翠华同期在香港上市,更名国际天食。与翠华相同,小南国市值从18亿元跌倒现在仅1.28亿元,上市后8年中仅有两年处于盈利。

1996年,潘慰将味千拉面从日本引入中国,2007年在香港联交所主板上市。2011年“骨汤门”事件爆发,味千拉面股价跌幅超三成,市值蒸发65亿港元。此后味千拉面业绩一直没有好转,股价一蹶不振,目前市值不到15亿,相比最高点跌去了90%。

1998年,孟凯投资300万在北京开了第一家湘鄂情,瞄准公务宴请的高端餐饮市场。2009年,湘鄂情以14家直营店,9家加盟店登陆深圳中小板,成为第一家在国内A股上市的民营餐饮企业。然而上市后公司大面积亏损,2013年,湘鄂情亏损高达5.64亿元。湘鄂情又通过发债进行融资,但因偿债资金筹措不足,“ST湘鄂债”发生实质违约,成为国内首个本金违约的公司债案例。2014年,湘鄂情更名为中科云网。2021年,中科云网发布公告,将公司行业分类更改为互联网服务。

那些没有成功上市的餐饮企业,更是资本的坟场。

2000年,张兰白手起家成立俏江南。2007年,俏江南营业额超过10个亿,2008年引入鼎晖投资的2亿元资金,彼时俏江南的估值高达20亿元。2011年A股港股双双上市失败。鼎晖投资按对赌协议卖出了俏江南的股份,最后俏江南卖给了一家欧洲私募基金,创始人张兰退出管理层。

主打“轻奢侈高品位”的雕爷牛腩创立于2012年,借助互联网营销之势崛起,2013年雕爷牛腩开出7家门店,融资6000万元。而后因为定价过高,口碑下滑,落入门店持续亏损的困境,门店从8家门店减少到现在仅1家还在营业。

同样在2012年,创始人赫畅在北京CBD开出了黄太吉的第一家店。2015年,黄太吉完成了总金额1.8亿人民币的B轮融资,由盛景网联、家族基金投资人陈坤亮、吴焯民领投,部分A轮投资人跟投,估值近2.5亿美元。然而,黄太吉仅仅一年就将2亿资金烧光,2018年企业被列为失信执行。

2014年,西少爷肉夹馍第一家店铺在北京五道口开业,创下了日销售肉夹馍2000个的记录。经纬中国、今日资本、百福控股先后注资1.18亿,定下5年开店10,000家的目标。然而随着团队成员先后离开公司,经营出现问题。目前西少爷门店数减少到不到40家。

在这些案例当中,餐饮像一个无底洞,无数投资机构折戟于此。十多年来,能够上市并且长期存续的餐饮企业屈指可数,能叫得上名字的也只有海底捞、九毛九、呷哺呷哺等非常头部的品牌。大量餐饮遭到淘汰,据统计,中国新开业餐饮店的平均寿命只有508天。

餐饮市场五万亿的体量,资本想在当中分一杯羹,绝非易事。

「06 」倾尽许州一城水,难消餐饮半点愁

餐饮行业显然正在经历着“百年未有之大变局”。产业结构变化、消费升级、疫情催化交织在一起,无数优秀创业者和投资者荟萃一堂,恭逢其盛。

以上,对行业的归纳只是管中窥豹、时见一斑而已。但从资本的角度,基本逻辑是放之四海而皆准的:

资本可以成为助力,而不是压力;

团队成长潜力可期,而不是边际成本增加;

消费端感受会与规模呈正相关,而不是相反;

品牌资产会随着时间不断积累增加而不是消减;

审美感知永远保持在引领时尚的前沿,而不是停滞不前;

产品反馈愈加完善,而不是一鼓作气再而衰三而竭……

穆棉资本作为资本市场的重要参与者,同时也作为餐饮头部品牌的深度合作伙伴,我们有明确的判断和评价体系:

我们坚持认为品牌是长期主义基因,这一点确实和资本的流动性基因有本质的区别;

餐饮产品是逐渐为消费者感知,而绝对无法通过大规模购买流量的电商逻辑实现;

餐饮企业的核心优质供给,只能是线性增长,无论多大量级的资本进入都不可能改变这一事实;

作为与消费者真实直接接触服务的品类,复购率、边际成本、管理半径、标准流程、培训体系、场景设计都将是连锁餐饮企业绕不过去的门槛;

餐饮创业者就像升级打怪,唯有不断get新技能,才有可能走到最终选择资本的竞技场。

道阻且长,餐饮五万亿市场资本化才刚刚开始,这块最难被撬动的巨大市场,且待我们共同努力。

倾尽许州一城水,难消餐饮半点愁。

与诸位行业伙伴共勉,与诸位餐饮从业者共勉。