共享办公巨头WeWork冲刺IPO,光环之下是否名副其实?

编者按:本文来自“腾讯科技”,36氪经授权转载。

《硅谷封面》编者按:共享办公巨头WeWork近日表示,其已于去年12月递交IPO申请。Wework可能成为今年美股市场继Uber之后的第二大IPO。

成功上市固然是WeWork的重要里程碑,但其投资涉及领域颇多,有的还与CEO的兴趣有关,这也引起了投资方的担忧,也有人认为WeWork拥有的专有技术太少,不足以作为一家科技公司进行估值。

估值470亿美元的WeWork在2018年用于投资活动的净现金为25亿美元、用于“增长和新市场开发”的支出同比增长335%至4.77亿美元,但净亏损高达19亿美元。

或许,光环下的WeWork需要谨慎投资并成熟起来,方可保持住投资者的信心。

以下为文章主要内容:

一

自2010年诞生以来,WeWork已经募集到120亿美元资金,其中大多来自软银。

今年3月26日,WeWork在纽约总部发布2018年财务数据。WeWork连续八年复合增长率超过100%,2019年年化营收已超过25亿美元。

WeWork首席财务官阿蒂·明森(Artie Minson) 称,公司的预计现金流及承诺现金流达到66亿美元,“我们有足够的资金来继续专注于投资我们的业务增长。”

WeWork在全球27个国家、100个城市拥有425处共享办公空间,覆盖会员总数超过40万名,其中海外市场及大企业会员业务,已成全球增长的强有力引擎。

WeWork,可以说拥有全球最大的投资基金愿景基金的支持。但去年10月,有外媒报道称,软银及其愿景基金计划出资160亿美元收购WeWork,其中100亿美元用于收购所有在外股份,另外60亿美元将在未来三年逐步注入WeWork公司。不过孙正义力主的投资最后被否决,随后的投资额则远远低于预期目标。

如果软银成功投资,那么WeWork上市可能会推迟,但是软银计划的改变,可能也影响到WeWork的走向。

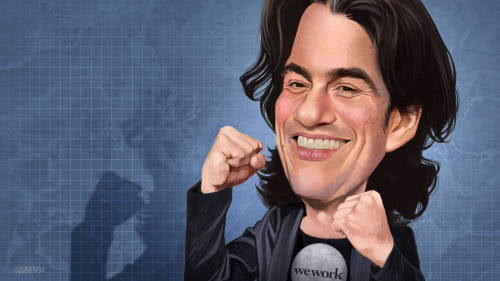

今年年初,外媒曝出消息称,WeWork首席执行官亚当·诺伊曼(Adam Neumann)通过将自己持有的多处房产租赁给WeWork,赚取了数百万美元。该报道援引一份2018年相关文件,WeWork已经租赁了诺依曼多处拥有部分或全部产权的房产。2016年至2017年,WeWork向公司高管拥有部分产权的房产支付了超过1200万美元的租金,未来租赁期支付的总租金将超过1.1亿美元。

这则消息令人不得不质疑WeWork的本质,这也可能影响到投资方的信心。

WeWork的业务前景,取决于迅速外租写字楼,降低租户流动率,所收取的会员费及其它服务费要高于支付给办公楼业主的租金。而关键的问题在于,WeWork新开放的每栋写字楼,是助长,还是损害了毛利率。与Uber和Lyft一样,办公空间提供商WeWork属于高增长、重亏损型的大型企业,这些企业的上市将试探投资者会对这类企业做出何种选择。

对此,可能不久就要上市的WeWork将做出何种动作?公司CEO在公司的投资中又起到何种作用?这都是这个共享办公空间巨头需要考虑总结的。

二

办公空间公司WeWork的投资与其创始人的个人兴趣密切相关。

WeWork首席执行官是一名狂热的冲浪爱好者,他在去年12月的假期乘坐公司的飞机前往夏威夷,与他崇拜的冲浪传奇人物莱尔德·汉密尔顿(Laird Hamilton)一起冲浪。

早前,诺伊曼的公司与汉密尔顿达成了一项协议,并于今年1月宣布,该公司牵头向天然食品公司Laird Superfood投资3200万美元。

此次投资扩展了WeWork的业务投资面,该公司一直试图将投资扩展到其核心业务写字楼转租以外的领域。该公司将自己更名为We Company,其使命是“提升世界意识”(to elevate the world’s consciousness)。

该公司的新方向就是打造一个兼收并蓄的商业组合。有些业务是以办公室为主体,而和像Laird Superfood这类公司合作似乎是围绕着诺伊曼的爱好和个人兴趣而建立的。在他的指导下,WeWork还投资了一家冲浪池制造商,并开办了一所小学。在诺伊曼和他的妻子丽贝卡(Rebekah)表达了想让孩子上学的担忧后,他们开办了这所小学。

诺伊曼的公司向天然食品公司Laird Superfood投资3200万美元

WeWork的投资尝试反映出,投资者有时会给估值较高的初创公司的创始人留有余地,让他们根据自己的愿景来塑造公司。这种扩张可以帮助WeWork成长,但也会分散我们的注意力;几名前雇员表示,他们发现,对于一家试图重塑办公室行业的公司来说,各种各样的投资令人困惑。

包括最大股东软银集团在内的数家WeWork投资者均拒绝置评。WeWork公司已经筹集了90多亿美元,最后估值为470亿美元。尽管拥有少数股份,但诺依曼实际上以多数票控制着公司。据媒体1月份的一份报道,诺依曼最近购买不动产并将办公空间租给WeWork的做法引起了一些WeWork投资者的担忧。

分析师和公司治理专家表示,如果WeWork上市,与首席执行官利益相关的各种投资也可能会受到公众投资者的密切关注。WeWork已经表示最终打算上市。

“将要公开上市的公司进行这种投资很少见,”乔治城大学法学院研究公司治理的教授希拉里·塞尔(Hillary Sale)表示。希拉里说,与诺伊曼有关的投资“都将让机构投资者感到惊讶”。

“这很令人担忧,因为你把个人利益和公司利益混在了一起,这样很少会有好结果,”美国风险投资公司Loup Ventures的风险投资投资者、前分析师吉恩·明斯特(Gene Munster)说道。“公众投资者对此就没那么宽容了。”

WeWork表示,这些投资经过董事会和高管的审核,目的是取得商业上的成功。该公司表示,将这些辅助产品和服务捆绑在一起的粘合剂是WeWork的精神,即把人们联系起来,促进创业。该公司报告称,2018年前9个月的收入为12亿美元。

WeWork首席执行官诺依曼。2017年,一名冲浪者在西班牙测试了冲浪池公司Wavegarden的冲浪设施。WeWork于2016年收购了这家西班牙公司42%的股份,这家公司生产冲浪泳池。

WeWork还做过几次押注,这些投资未与诺依曼的兴趣有明确的关联,其中包括专注于软件编码的Flatiron School和活动组织网站Meetup。WeWork去年以1.26亿美元收购了搜索引擎优化和营销公司Conductor, 2017年以1.17亿美元收购了Meetup。

在最近的品牌重塑之前,WeWork在2016年对Wavegarden公司进行了早期投资,这是一家西班牙公司,生产冲浪泳池。与诺伊曼共事过的人表示,“在夏天,诺依曼经常在上班前去纽约州东南部的长岛冲浪,他说冲浪创造了社区,还说社区的价值是他们工作的核心。”

2016年,WeWork以价值1380万美元的现金和股票收购了Wavegarden42%的股份。根据WeWork的债券文件和Wavegarden的公开文件,到第二年,该公司将债券价值减记为零。WeWork的一位高管表示,Wavegarden在2017年的收入有所下降,但此后业务有所回升,WeWork与后者已经签署了19份关于冲浪池的协议。

最近几个月,随着WeWork公司宣布投资Laird Superfood,诺依曼对冲浪的热爱再度浮现。Laird Superfood出售姜黄咖啡奶精等天然食品。诺伊曼告诉媒体,去年12月,他和汉密尔顿一起去夏威夷冲浪,在5米多高的浪中摔断了一根手指。

WeWork将Laird Superfood的整体使命描述为与其自身的使命相一致。WeWork的这位高管说,这笔交易类似于对能量饮料公司Kitu Life的投资,该公司也在诺依曼的建议下生产了一款表现良好的咖啡奶精。WeWork把两家公司的产品都卖给了租户。

WeWork在曼哈顿开办了一所私立小学,名为WeGrow

在该公司位于曼哈顿的私立小学WeGrow, 3岁大的学生都会被教授一门循序渐进的课程,包括瑜伽和创业精神。每年的学费高达4.2万美元。

诺依曼表示,建这所学校经过广泛研究,是为了让商业本身有意义而设计的。该学校于今年秋季正式开业,明年的规模将翻番。

在纽约州提交的一份文件中,WeWork表示,公司将使WeGrow在未来成长为一家非盈利机构。媒体根据一份通过公开记录请求而检索到的文件的副本看到,WeWork公司“不认为此举是一个典型的商业风险。”

湾流G650,售价超过6000万美元。WeWork去年购买了一架飞机,目前已由CEO诺依曼使用

据前雇员说,诺伊曼经常谈到非常远大的抱负,并为未来的扩张放弃了包括银行业和私人飞机在内的不同领域。

诺伊曼在以色列的集体农场长大,长期以来一直对私人飞机表现出极大的热情。据知情人士透露,WeWork曾为其创始人兼首席执行官诺依曼租用飞机,但去年该公司购买了一架顶级的湾流G650后,情况发生了变化。这款飞机售价超过6000万美元。飞行记录显示,这架飞机去年12月底在夏威夷。

WeWork一名高管表示,WeWork在全球25多个国家设有办事处,这架飞机是合理的,而且对于不领薪水的CEO来说,这是一项额外福利。这位高管还说,诺伊曼还向公司退回了私人旅行费用。

三

WeWork是一家共享空间公司,从波兰首都华沙到英国伦敦的办公室都可以看到。此前,诺依曼创办公司销售可折叠鞋跟的女鞋,但很快就失败了。诺依曼的下一家公司,为蹒跚学步的孩子们制作带护膝的婴儿服装,也是如此。

去年年末,WeWork估值就高达420亿美元,使这家成立9年的集团成为全球市值最高的民营企业之一,尽管该集团在2018年前9个月亏损12亿美元。今年年初,日本电信大亨孙正义又向WeWork投资20亿美元,使他对该公司的押注达到100亿美元。然而,这个金额只是孙正义计划承诺的160亿美元的一部分,这让人们对诺依曼的说服能力感到惊讶。

办公室业务将只是WeWork的一个部门,此外还有新生的WeLive,即带有瑜伽和街机游戏公共区域的宿舍式公寓楼,以及为2到11岁的孩子提供各种指导、用心饮食和普通话教育、每年学费2.2万至4.2万美元的WeGrow学校。

诺依曼和WeWork联合创始人米格尔·麦凯尔维(Miguel McKelvey)分享了2009年的一份商业计划,设想有一天能提供银行和游艇租赁服务。他们说,把这一切结合起来将“提升世界意识”。

但批评者对此嗤之以鼻。他们问道,“我们的力量”(the power of We,即WeWork强调的精神)能否将这些截然不同的活动整合在一起?能否谈谈是什么能支撑了WeWork远高于普通写字楼租赁公司的估值?随着上市预期的增长,即使是那些认为WeWork可能会颠覆房地产等大型资产类别的支持者,也会因为WeWork的CEO诺依曼投资一家冲浪池公司而望而却步。

一位了解诺依曼的房地产高管称,诺依曼是他见过的最优秀的销售员,但该高管认为,WeWork拥有的专有技术太少,不足以作为一家科技公司进行估值,而且该公司的成本“有违商业逻辑”。

“你可以发表你的意见,但是他做到了,而其他人没做到,”WeWork的另一位投资者、高盛高级董事长劳埃德·布兰克费恩(Lloyd Blankfein)说道。“他从那些谨慎的投资者那里得到了巨额资金。”

摩根大通投资银行业务副董事长诺亚·温特鲁布(Noah Wintroub)表示,“人们对此表示怀疑……但一旦你和他进入一个房间,聆听他的愿景,你就会被吸引。”

诺依曼正在向孙正义这样的人兜售这样的愿景:在未来,工作是如此令人振奋,以至于成为一种生活方式;所有孤独的人组成一个社区,在共享的工作场所和家庭之间无缝地移动。

布兰克费恩认为,WeWork的业务一种不同寻常的组合,但“从某种意义上说,诺依曼的整个团队都在推动着公司的发展。”

四

据外媒获得的文件显示,WeWork在去年成为全球最大的办公空间提供商之一,但为此付出了巨额现金成本。

软银的愿景基金等投资者支持了这项估值470亿美元的业务。WeWork公司此前公布,2018年净亏损19亿美元,营收为18亿美元,是2017年营收的两倍多

然而,这些文件披露了一些新信息,突显出该公司不惜一切代价的增长冲击了曾经平淡无奇的商业地产领域。

文件明确显示,WeWork在2018年用于投资活动的净现金为25亿美元。融资活动提供的27亿美元净现金提供了这些资金。

此前未披露的损益表,也透露出WeWork对扩张的贪婪胃口。2018年,该公司的“增长和新市场开发”支出同比增长335%,至4.77亿美元。同样,该公司的销售和营销成本为3.79亿美元,较2017年增长164%。

然而,多亏“一般及行政”支出下降21%,WeWork的运营成本增幅略低于营收增幅。运营成本政增幅为93%,至35亿美元。

尽管有迹象显示,WeWork开始控制其开支,但有文件显示,该公司的一些财务指标出现恶化。

根据该公司去年的债券招股说明书,不包以股票为基础的补偿和折旧等成本,调整后的EBITDA利润率(即企业一定时期的息税前利润与折旧和摊销之和占这一时期的销售收入净额的比重)在2018年第四季度降至负43.4%,为3年来的最低水平。

媒体计算出,WeWork2018年的EBITDA利润率为负75.6%,亏损14亿美元。然而,与2017年相比,这是一个微小的改善,2017年的这一数字为负86.8%。

正如之前报道的那样,WeWork的年度平均会员人数和每名实体会员的服务收入也出现了下降。该公司在其债券发行中将其列为关键指标之一。2018年最后一个季度,该指数跌至3年来的最低点,从2016年初的7353美元降至每位会员6360美元。

不过,请注意,WeWork的非美国业务占总收入的比例从2017年第四季度的34%升至43%。因此,定价较低的地区,如其在哥伦比亚和捷克共和国的办事处,可能是导致这一下降的一个因素。

不过,从好的方面来看,WeWork经常被人拿来取笑的“经社区调整的EBITDA”利润率,今年保持在27.5%,而2017年为26.9%。这会转化为4.67亿美元的大幅调整后利润。

在衡量盈利能力的一项指标上,这种连续性可能并不那么令人意外,因为WeWork以一种相当非传统的方式计算了这个数字。根据媒体获得的一份文件,在减去“调整后的租金、租赁成本、调整后的建筑和社区运营支出”之前,该公司计入了会员和服务收入,减去非核心业务收入。

然而,WeWork认为这是衡量其办公空间回报的最佳方式。正如该公司在其债券发行中所述,该指标的设计如下:

我们WeWork办公地点的核运营业绩,包括社区支持功能,但不包括“一般和行政”开支的影响,这些开支并非发生在办公地点,也与我们的社区运营没有直接关系。

WeWork拒绝就公布的数据置评。

高增长的公司预计会出现亏损,尤其是涉及共享办公空间这一资本密集型业务的公司。例如,根据WeWork在2018年底发行的债券,该公司在425个办公地点中只将161个办公地点列为至少开放18个月的成熟办公地点。因此,会员人均收入的下降,以及净利润的巨额亏损,并不令人感到意外,因为该公司仍有许多新办事处待售。

然而,WeWork也不是一家刚刚起步的企业。如今,该公司是伦敦和纽约最大的企业写字楼租户。该公司市场估值470亿美元,是竞争对手雷格斯(Regus)的16倍。根据标普资本智商(S&P Capital IQ)的数据,雷格斯在2018年创造了33亿美元的营收,以及4.93亿美元的EBITDA。因此,在某种程度上,为了证明投资者的信心是正确的,该公司将需要谨慎投资并成熟起来。