2020Q1文娱融资数量持续走低,猿辅导独占5成

编者按:本文来自微信公众号“投中网”(ID:China-Venture),作者:李洋洋,36氪经授权发布。

一、融资交易数量大幅度缩减,寒冬时期延续

2020年Q1,疫情之下,中国文化及娱乐传媒行业融资活跃度大幅降低,融资数量同比骤降超七成。从细分领域来看,线下娱乐、影视及体育等融资数量大幅减少,但疫情之下的在线教育优势凸显,融资规模占文化及娱乐传媒全行业的2/3。

1、文化及娱乐传媒行业融资数量持续走低

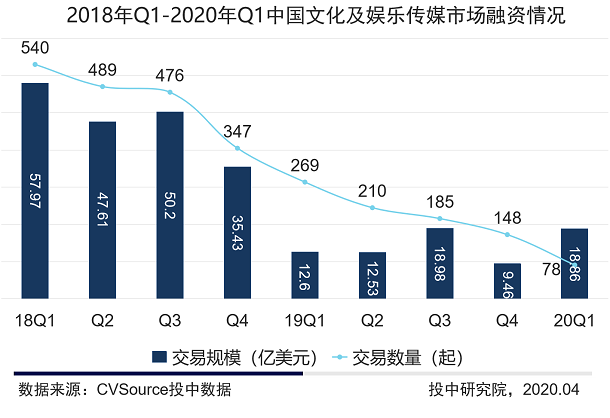

2020年Q1,文化及娱乐传媒行业共计发生78起融资交易,同比下降71%,融资交易规模累计为18.86亿美元,同比上升33.19%。交易数量大幅缩减,但融资规模同比提升,主要由于在线教育领域受到资本广泛关注,大额交易频发,其中,仅猿辅导的10亿美元G轮融资一起交易,融资规模已占文化及娱乐传媒总融资规模的53.02%。

图 1-2018Q1-2020Q1中国文化及娱乐传媒市场融资情况

继2019年上半年文化及娱乐传媒行业融资交易数量和规模遭遇断崖式下跌后,虽然有国家引导政策支持,让更多的资本流向文化产业和文化企业,改善中小微文化企业的营商环境,但2020年初的疫情影响让文化及娱乐传媒行业的投融资市场仍然处于寒冬时期,投资数量不及去年同期30%。

2、2020年Q1教育领域逆势杀出重围

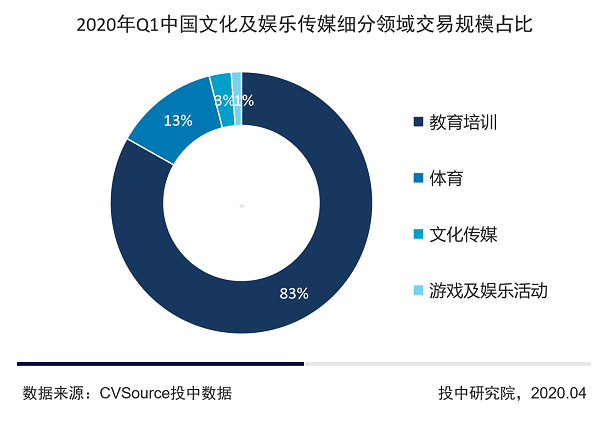

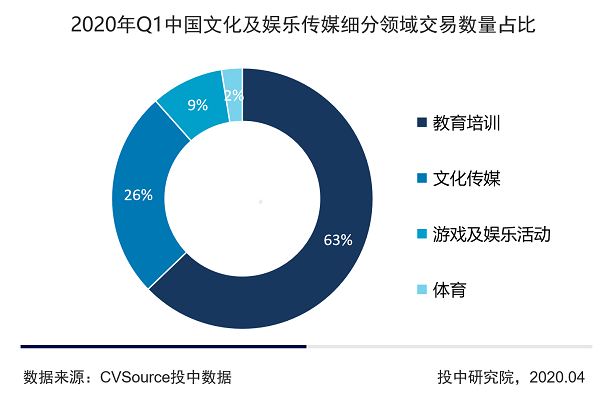

2020年初爆发的疫情让文化传媒、游戏及娱乐活动和体育等领域大受影响,而在线教育表现亮眼,让教育行业拔得头筹,教育培训融资交易数量为49起,占文化及娱乐传媒行业融资总数的63%,教育培训融资规模为15.68亿美元,占文化及娱乐传媒行业融资规模的83%。

图2-2020年Q1中国文化及娱乐传媒细分领域交易规模占比

图3-2020年Q1中国文化及娱乐传媒细分领域交易数量占比

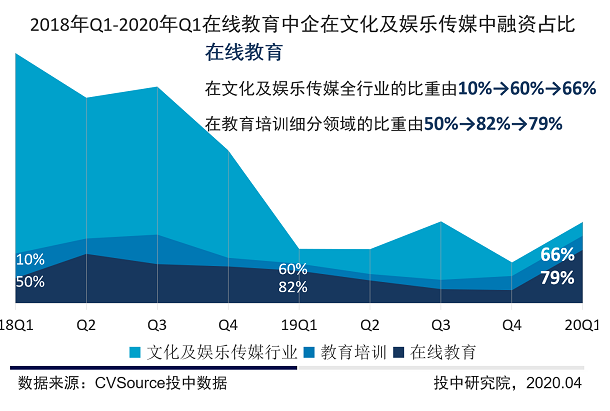

3、在线教育融资规模占比逐年攀升

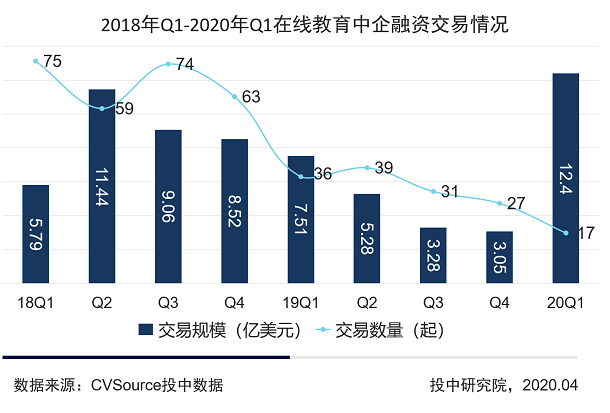

2020年初爆发的疫情给在线教育带来了大量红利,在线教育2020年Q1的融资规模也突破了近两年新高,达到了12.4亿美元,占文化及娱乐传媒行业融资规模66%,同比2019年Q1增长39.44%。通过融资占比图也能够发现,在线教育领域的融资已成为教育领域的主流,在线教育融资规模在文化及娱乐传媒行业中的占比也在逐年攀升。

图4-2018Q1-2020Q1在线教育中企融资交易情况

图5-2018Q1-2020Q1在线教育中企在文化及娱乐传媒中融资占比

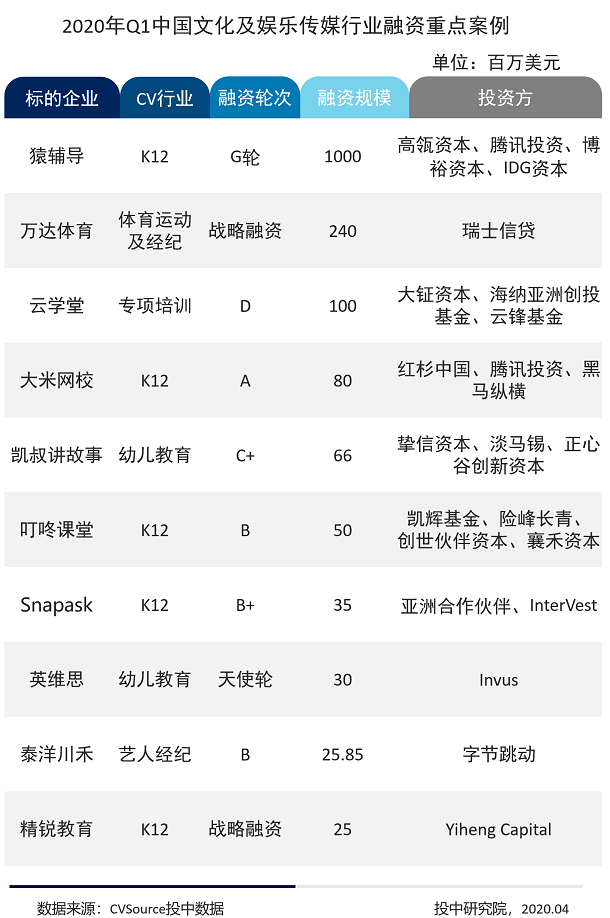

4、融资交易重点案例概览

表1-2020年Q1中国文化及娱乐传媒行业融资重点案例

5、猿辅导获高瓴资本等G轮融资

2020年3月31日,北京猿力教育科技有限公司(简称:猿辅导)获得由高瓴资本领投,腾讯、博裕资本和IDG资本跟投的10亿美元G轮融资,投后估值约为75亿美元。

公司旗下拥有猿辅导、猿题库、等多款在线教育产品,累计用户已超过4亿。而这一轮10亿美元的融资将是教育行业迄今为止融资额最大的一笔;猿辅导也成为截止目前教育行业未上市公司中估值最高的教育品牌。2020年初的疫情给在线教育平台带来了流量红利,线上的教育模式通过此次疫情得到了更广泛的推广和尝试,发展前景可期。

表2-猿辅导融资历史

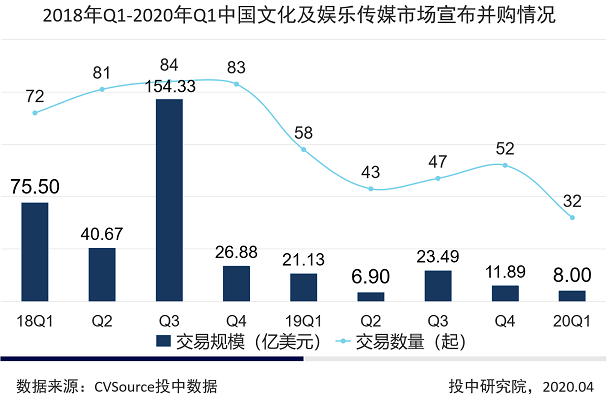

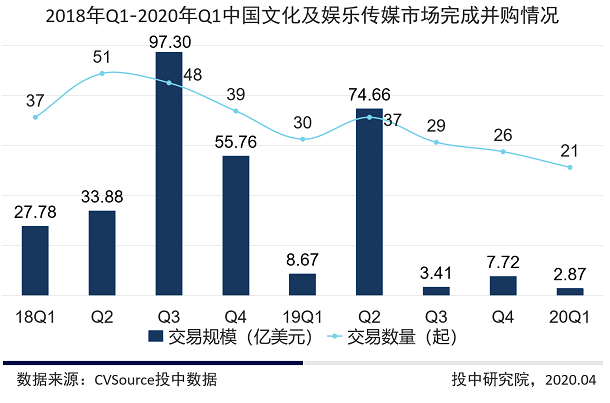

二、文化及娱乐传媒行业并购市场持续走低

2020年Q1文化及娱乐传媒并购交易规模同比2019年Q1下降66.9%,并购交易数量持续走低。教育培训交易数量及规模均占文化及娱乐传媒并购市场近半成,其中,规模最大的一起案例为科斯伍德收购龙门教育50.17%股份,交易规模8.13亿元,占文化及娱乐传媒总交易规模的41.04%。

1、并购交易数量及规模双降市场持续低迷

2020年Q1,文化及娱乐传媒行业共宣布发起32起并购交易,宣布并购交易数量同比下降44.83%,交易规模同比下降62.14%。

图6-2018年Q1-2020年Q1中国文化及娱乐传媒市场宣布并购情况

2020年Q1,文化及娱乐传媒行业完成21起并购交易,并购交易规模为2.87亿美元,交易规模同比下降66.9%,交易数量虽有所下降但幅度较缓,结合目前市场现状来看教育行业的整合给整个文化及娱乐传媒行业带来不少支撑。

图7-2018Q1-2020年Q1中国文化及娱乐传媒市场完成并购情况

2、各行业完成并购交易情况

2020年Q1,教育培训成为并购完成数量最多且规模最大的细分领域,主要由于教育培训行业的市场集中度很低,所以商业性的教育企业都主张进行大规模扩张,行业逐步走向并购整合的发展阶段。

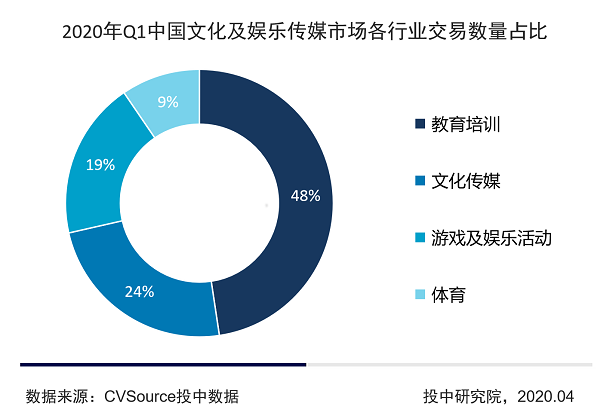

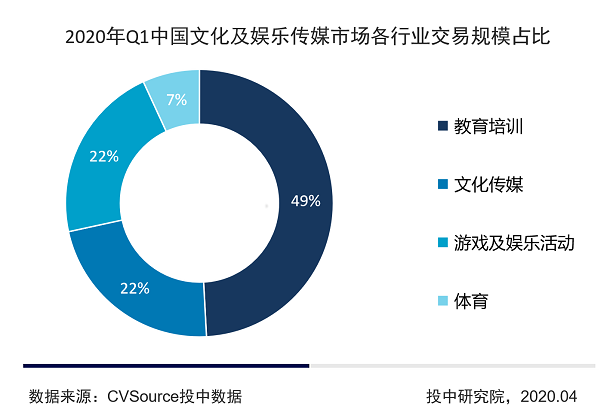

图8-2020年Q1中国文化及娱乐传媒市场各行业交易数量占比

图9-2020年Q1中国文化及娱乐传媒市场各行业交易规模占比

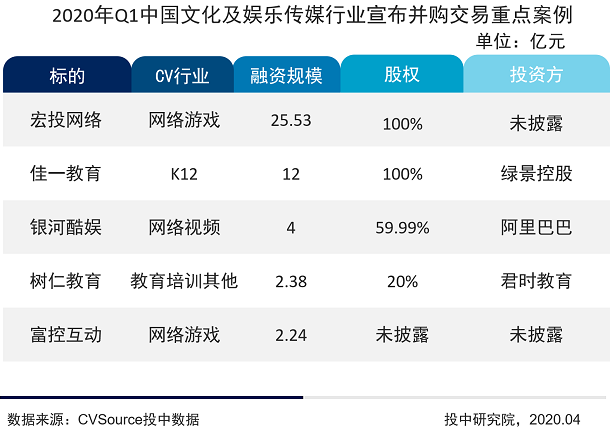

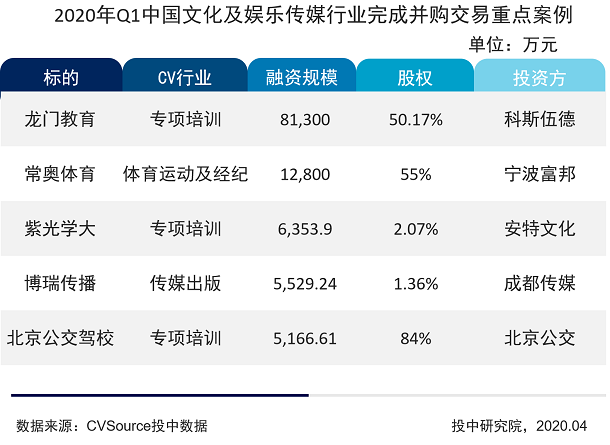

3、2020年Q1并购交易重点案例

表3-2020年Q1中国文化及娱乐传媒行业宣布并购交易重点案例

表4-2020年Q1中国文化及娱乐传媒行业完成并购交易重点案例

4、科斯伍德再追龙门教育

公开资料显示,龙门教育成立于2006年,注册资本为1.3亿元,主营业务包括面向复读生提供"两季三训"的全封闭培训、K12课外培训、以及教学软件及课程销售。2016年8月,龙门教育在新三板正式挂牌。

本是中国胶印油墨上市公司的科斯伍德在2017年收购龙门教育49.76%的股权后,截止目前几乎主要盈利来源就已经是教育培训业,胶印油墨业务甚至是亏损的。科斯伍德就此抓准了教育培训行业有前景、发展趋势好的特点,乘胜追击,此前更是关闭部分原有业务,彰显聚焦教育产业决心。在本次交易完成后,公司将成为A股纯正K12课外培训标的。而龙门教育作为中高考封闭培训的细分赛道龙头,也有望立足现有品牌和规模优势进一步提高市场份额。

表5-龙门教育融资历史

三、7家文化及娱乐传媒中企实现IPO

2020年一季度IPO企业数量趋于稳定,赴港上市依旧是多数文化及娱乐传媒中企首选,传媒出版募资规模占据首要地位。荔枝作为中国音频行业第一股在纳斯达克精选市场上市。

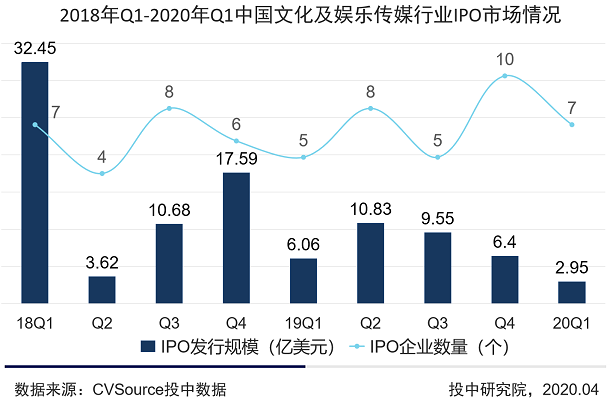

1、2020年一季度7家文化及娱乐传媒中企IPO

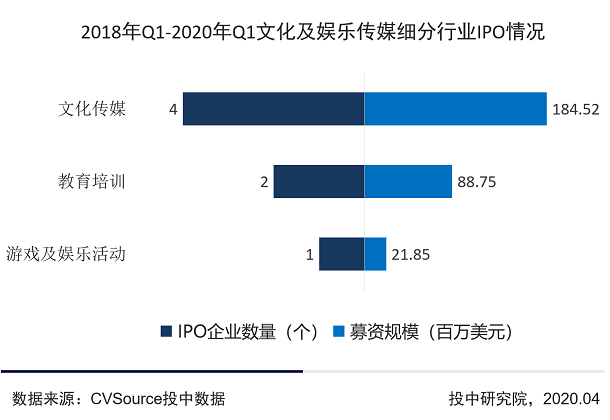

2020年Q1共有7家文化及娱乐传媒中企实现IPO上市,融资规模2.95亿美元,同比2019年Q1数量有所上升,融资规模同比下降51.32%。中国文化及娱乐传媒行业近年来的IPO数量相对稳定,而IPO募资规模因上市企业体量大小起伏明显。本季度,细分领域中文化传媒的上市中企数量和募资规模均居首位。

图10-2018年Q1-2020年Q1中国文化及娱乐传媒行业IPO市场情况

图11-2018年Q1-2020年Q1文化及娱乐传媒细分行业IPO情况

2、文化及娱乐传媒行业IPO融资重点案例分析

表6-2020年Q1中国文化及娱乐传媒行业IPO募资情况

2020年1月17日,荔枝(LIZI.NASDAQ)在纳斯达克全球精选市场上市,本次发行410万股ADS(等价于8,200万股A类普通股),占发行后总股本的8.97%,发行价格为每股0.55美元,募集资金总额4,510万美元,募集资金净额4,097.31万美元。荔枝是中国UGC音频社区,旗下荔枝fm是一个分享互动网络社交电台,集录制、编辑、存储和收听于一体,主要为用户提供可以在线收听和点播节目。此次IPO荔枝也正式成为中国音频行业第一股。

四、2020年Q1文化及娱乐传媒行业政策盘点

文化事业建设费及增值费双减免,同时加快发展体育健身休闲运动和竞赛表演业及文化娱乐场所建设,文化产业成为国民经济支柱性产业。

2020年文化产业成为支柱产业

1、2020年文化事业建设费减免

2019年下半年,减税降费又传来“好声音”,自2019年7月1日起至2024年12月31日,对归属中央和地方收入的文化事业建设费,统一按照缴纳义务应缴费额的50%减征。

2、加快发展体育健身休闲运动和竞赛表演业

以举办2022年冬奥会和冬残奥会为契机,大力发展冰雪运动,加强冰雪人才培养,提升群众普及水平。加强足球、冰雪、水上、航空、山地户外等健身休闲运动场地设施建设,支持城市举办马拉松、自行车等大型群众性体育赛事。

3、推动文化娱乐场所建设

国家大力推动重点城市加快文化休闲街区、艺术街区、特色书店、剧场群、文化娱乐场所群等建设,发展集合多种业态的消费集聚区。规范演出票务市场,加强对演出赠票和工作票管理,强化票务信息监管。

4、相关政策解读

对于文化产业的政策扶持,使中国文化及娱乐传媒行业的寒冬时期有望在短时间内有所改变。而线下娱乐在疫情结束后有了票务系统的强力监管,有望加速调整经营状态。

投中研究院隶属于投中信息,致力于围绕中国股权投资市场开展资本研究、产业研究、投资咨询等业务,通过精准数据挖掘及行业深度洞察,为客户提供最具价值的一站式研究支持与咨询服务。

投中信息是一家领先的中国股权投资市场专业服务机构,通过旗下金融数据、研究咨询、媒体资讯、交易平台、会议活动、金融培训等业务,为行业和客户提供专业、多层次的产品与服务。投中信息创建于中国股权投资市场起步之时,历经多年沉淀和积累,树立了专业的品牌形象,获得了行业同仁的广泛认可,并将继续引领和推动中国股权投资市场的蓬勃发展。投中信息成立于2005年,总部位于北京,在上海、深圳设有办事机构。

法律声明

本报告为上海投中信息咨询股份有限公司(以下简称投中信息)制作,数据部分来源于公开资料。本公司力求报告内容的准确可靠,但并不对报告内容及引用资料的准确性和完整性作出任何承诺和保证。本报告只作为投资参考资料,报告中信息及所表达观点并不作为投资决策依据。

本报告包含的所有内容(包括但不限于文本、数据、图片、图标、LOGO等)的所有权归属投中信息,受中国及国际版权法的保护。本报告及其任何组成部分(包括但不限于文本、数据、图片等)在用于再造、复制、传播时(无论是否用于商业、盈利、广告等目的),必须保留投中信息 LOGO,并注明出处为“投中研究院”。如果用于商业、盈利、广告等目的,需征得投中信息同意并有书面特别授权,同时需注明出处“投中研究院”。