2017年Q2教育行业投融资分析:2/3的公司处于早期融资,财务投资人超60%

编者按:本文来自微信公众号“鲸Media”(ID:jmedia360),36氪经授权发布。

进入7月,按照惯例,鲸媒体重磅梳理了教育行业一级市场在今年第二季度内的投融资事件。主要的维度依然包括交易月份、获投公司名、轮次、金额、投资方、公司细分领域、商业模式、成立时间、此前融资情况等等。

根据企名片及公开资料,经鲸媒体和虎嗅联合梳理和统计发现,2017年Q2教育行业一级市场共发生投资事件66起。值得注意的是,由于有些Q1的投融资案例是在Q2披露的,所以经过再次确认,2017年Q1的投资事件增至67起。

可以认为,第二季度教育行业的投融资热度基本与第一季度持平,平均不到1.4天就发生1起投融资事件。

在研究了2017年Q2教育行业一级市场66起投融资事件、分析了总金额27.86亿人民币的教育投资额后,我们发现:

(1)超过77%的公司成立时间在5年以下,且超过2/3的公司都处于早期融资阶段(包括种子轮、天使轮、Pre-A、A、A+轮);

(2)有超过三分之一(10.81亿元)的资金量用于投资早期阶段,中期阶段和后期阶段的资金量相差不大(分别为7.09亿元、7.2亿元);

(3)素质教育、为教育机构提供服务的公司延续了Q1的投资热度;知识分享/服务平台在Q2的关注度比Q1有所增加,预计Q3这几个细分赛道会持续获得关注;

(4)市场趋于理性,财务投资表现正常,战略投资热度相比Q1略有下降;

(5)在教育领域,人民币投资依然是主旋律,美元投资不活跃。

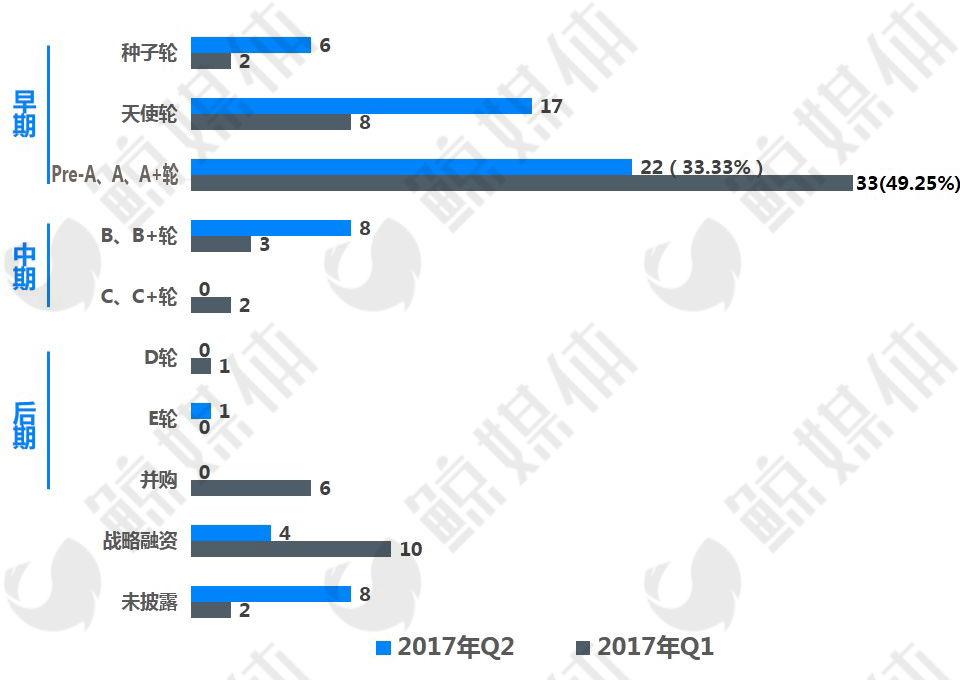

1 融资轮次分析:2/3的融资处于早期阶段

在第二季度的66起投融资事件中,获得天使轮融资的公司有17家,是Q1数量的两倍。而天使轮金额最大的是1000万元,并且有4家教育公司获得该数额融资:青少年编程教育平台“编玩边学”、大学生互联网金融平台“人人助学”、口语翻译公司“分音塔科技”、基于游戏引擎的教育培训机构“触控未来”。

今年第二季度,Pre-A、A、A+轮的融资事件共22起,占Q2总数的1/3;而在Q1,这一数量为33起,几乎是Q1总数的1/2。不过,如果算上天使轮和种子轮,根据上图,两个季度的早期阶段融资公司数量相当,都有40余起。不可否认,今年上半年获投的教育公司有2/3都还处于早期阶段。

Q2中,A轮金额最大的融资事件分别是超神互动的3亿元融资和蓝鸥科技的2.2亿元融资,这两家机构分别属于电竞培训和IT职业技能培训领域,似乎资本对这两个细分领域十分关注和看好。此外,3亿的金额也比Q1披露的在线英语教育机构金沃斯教育上亿元的金额大了不少。

与Q1相比,Q2的并购和战略融资事件都有所减少,但B轮/B+轮以及未披露阶段的案例明显增多。

在本季度所有披露金额的案例中,金额最大的是猿辅导的E轮1.2亿美元融资。这是目前中国K12在线教育领域最大的一笔融资,也是K12在线教育公司首次跻身独角兽行列。

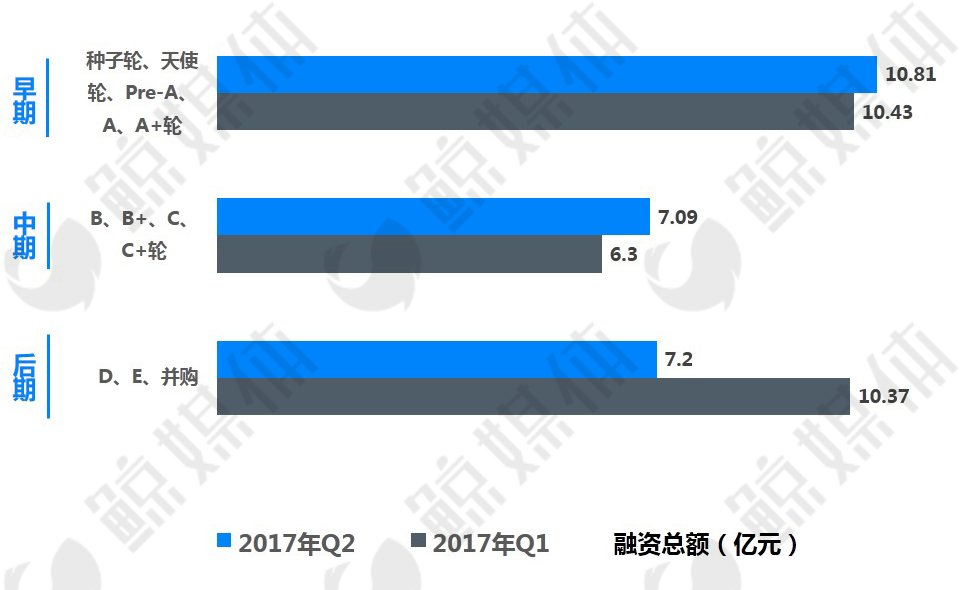

2 融资金额统计:Q2总金额超27亿元,比Q1减少3.81亿元

根据2017年Q1鲸媒体对融资金额的统一设定,为了方便统计,我们依然按照取中间数值的规则来计算——

数百万融资取300万来计算;数千万融资取3000万来计算;另外,保守起见,近千万融资我们取600万来计算,近千万美元则取600万美元即3600万人民币;千万级指1000万;近亿元指6000万;上亿元指的是1亿元。

除了6起未披露金额的融资事件外,鲸媒体统计发现,2017年Q2教育行业一级市场的投融资金额达到27.86亿人民币,比今年Q1的31.67亿人民币减少了3.81亿人民币。

其中,只有3起融资事件是美元投资(分别为云学堂的2200万美元B轮融资、荔枝微课的千万级美元A轮融资、以及猿辅导的1.2亿美元E轮融资),其它披露的57起融资均为人民币投资。

而在今年Q1中,只有千聊直播的近千万美元A轮融资是由美元投资的。巧合的是,荔枝微课和千聊直播均属于基于微信/公众号的知识直播/培训平台。这类知识直播平台似乎是美元投资的偏爱领域。

根据上图,经过我们计算,45起早期阶段中,披露融资的42家公司的早期融资总金额达到10.81亿人民币,比Q1的早期总融资额略多三四千万。中期融资阶段(B、B+、C、C+轮)的案例有8起,披露金额的7家总金额为7.09亿元。而后期阶段(D轮以后及并购)的案例共1起,金额约为7.2亿元,这比Q1的后期融资金额少3亿多,也是这两个季度相比拉开差距的阶段所在。

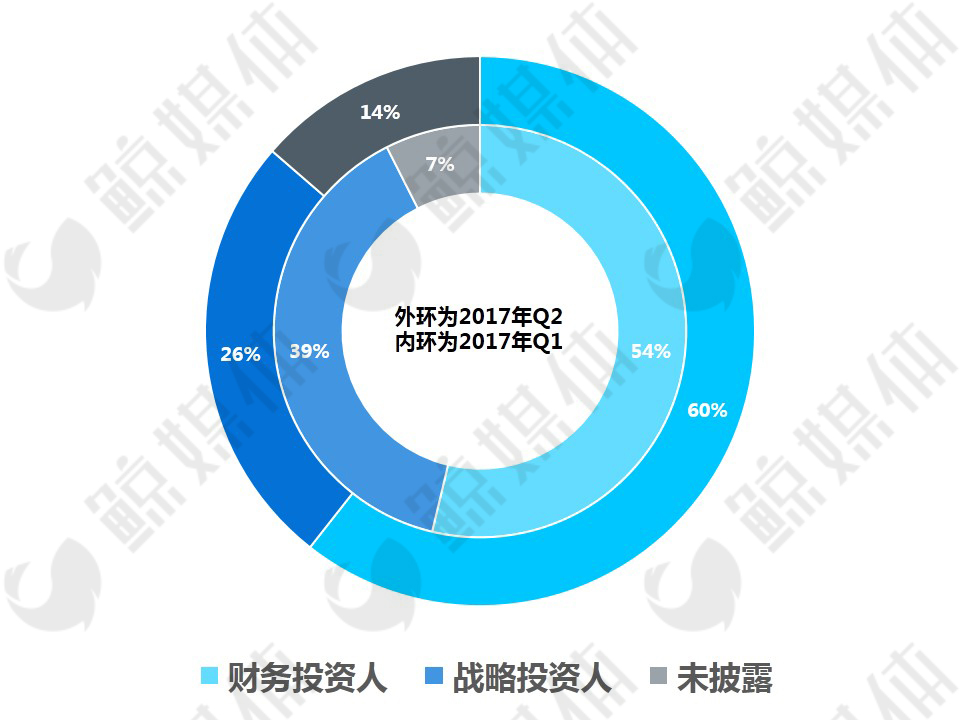

3 投资方分析:财务投资人占比超60%

从投资方的情况来看,2017年第二季度,财务投资人(含产业基金)的投资事件有40起,占比超60%,比Q1略有上升(Q1为53.73%)。如果把拟跨界的公司和上市公司、教育公司等产生业务协同的投资都归为战略投资人,那么Q2的此类投资事件有17起,占比超25%,而上一季度的占比超38%。

值得注意的是,在战略投资人中,老牌教育科技企业好未来在今年5月份披露了2起投资案例——数千万元投资基于表情识别技术研发测评系统的AI公司“FaceThink”、战略控股围棋在线教育企业“爱棋道”。不难看出,由AI等技术驱动型在线教育公司和素质教育是好未来投资部十分关注的细分领域。

而本季度其他的战略投资人还包括沪江、精锐教育、华图、正保、卓越教育等教育机构,威创股份、长方集团等将教育作为第二主业的A股上市公司,以及盛通股份、和晶科技、聚智未来、学海文化等拟跨界教育的A股和新三板企业。

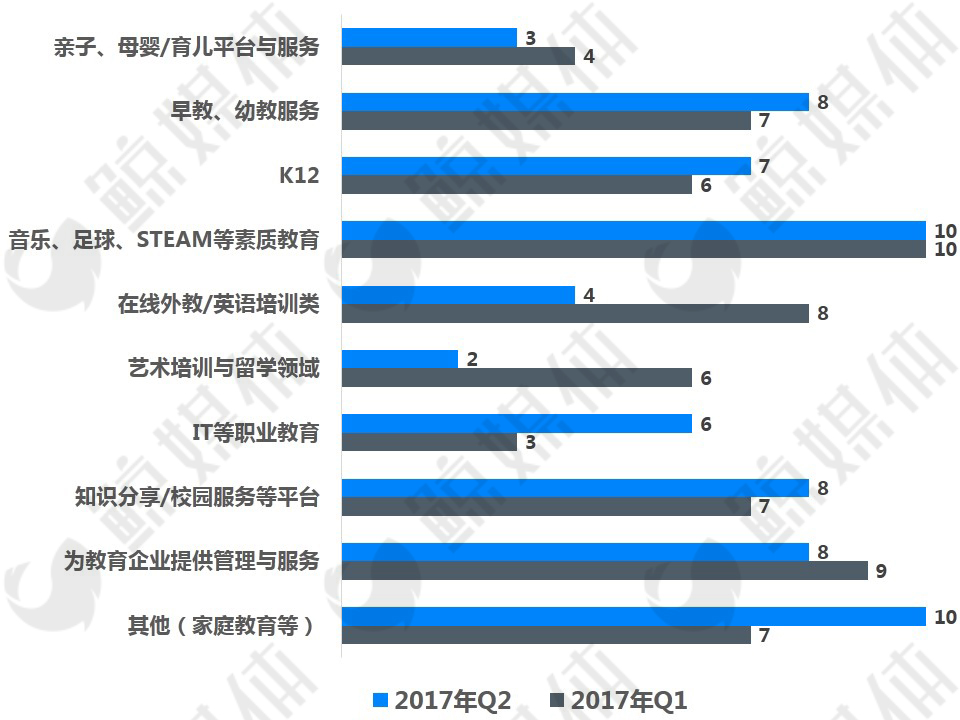

4 细分领域分析:素质教育更受资本追捧

通过梳理我们发现,2017年Q2各个细分领域的投资热度和Q1基本相似,从早教、幼教到K12,从英语培训、素质教育到职业教育,从知识分享到为机构提供各种服务和技术等,各个细分领域融资不断。

Q2融资最活跃的细分领域与Q1保持一致,是音乐、足球、STEAM等素质教育领域。这一领域的融资约有10起,占比约15.15%。在该领域中,有三家企业的融资金额均为数千万人民币,其中主打创客教育的寓乐湾处于B轮融资阶段。

随后,除了家庭教育、社区教育平台等在内的10家其他类业务企业,投资较为活跃的领域包括早教/幼教服务、知识分享/服务平台、为教育培训机构提供服务的to B类企业。

值得一提的是,知识分享/付费平台是2017年以来非常活跃的细分赛道,刚过去的第二季度,包括Gitchat、荔枝微课、有养成长传媒、学两招、量子学派等在内的知识平台都获得了资本的青睐。其中金额最大的是荔枝微课的千万级美元A轮融资。

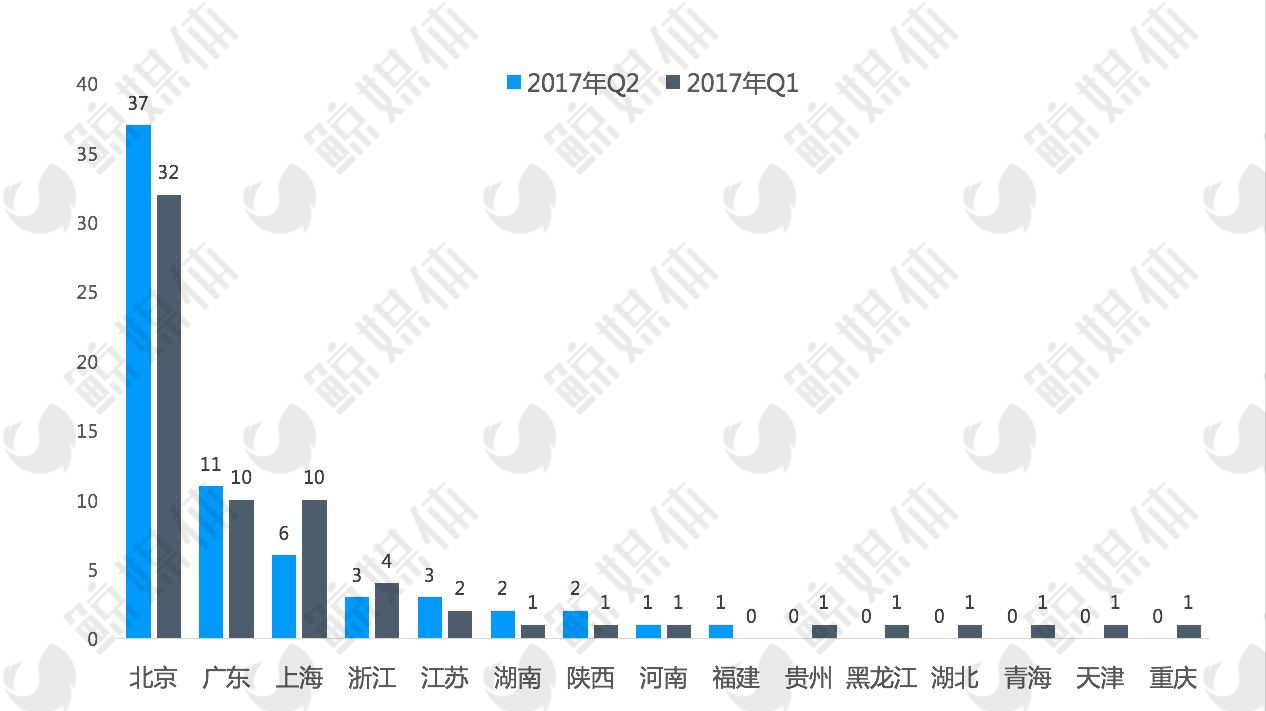

5 地域分析:北京地区依然最多,Q2公司分布比Q1更为集中

从上图地域分布的情况来看,整体而言,Q2获投的公司地域更加集中,而Q1较为分散。在Q2的66起融资事件中,北京的公司有37个,占比超过一半(56.06%);来自广东省(主要是深圳和广州)的公司有11个(占比16.67%)。与Q1相比,这两个地方获投的公司数都略多。不过Q2只有6家公司来自上海,比Q1少了4家。

同时,一些地方性的机构也逐渐受到关注,比如来自浙江杭州的abc360获得了沪江领投的数亿人民币B+轮融资;获得3亿元融资的电竞培训公司超神互动则是来自浙江温州;另有获得5000万人民币融资的儿童动画书阅读平台“咿啦看书”是来自河南郑州。

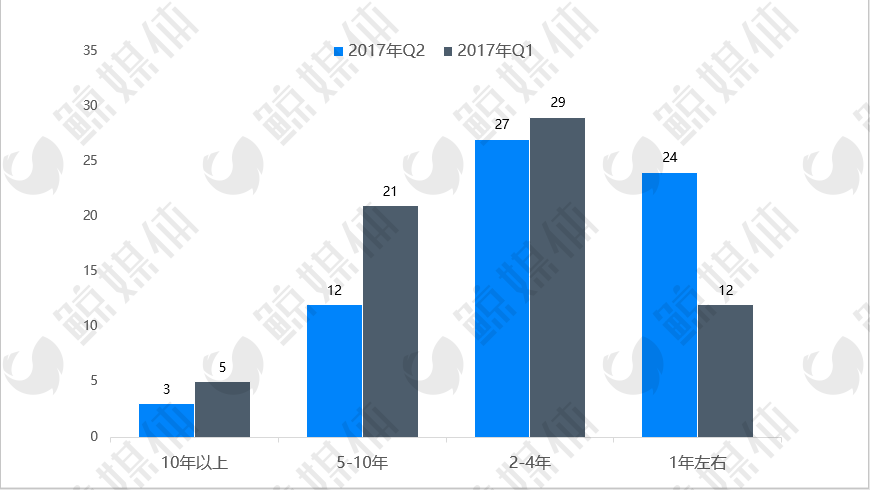

6 获投公司历史:77%成立时间不超过5年

整体而言,第二季度获投的公司中,成立1年左右的公司数量明显多于第一季度,而成立5-10年的公司则少于Q1的数量。

在此次Q2鲸媒体统计的66起投融资事件中,按照工商信息显示,成立时间最早的公司是医考培训机构百通世纪,该公司已有24年的历史,成立时间超过Q1中接近20年历史的东方爱婴。据悉,百通世纪创立于1993年,产品业务涉及执业药师、执业/助理医师、护士资格、卫生职称、乡村全科、医学考研等考试培训。此次公司完成的是由TPG(德太)投资集团执行合伙人黄辉,均瑶集团创始团队核心成员胡龙雅投资的数千万元人民币Pre-A轮。

成立10年以上、并在今年Q2获得融资的公司有3家。除了百通世纪处于Pre-A轮阶段,另外两家未披露轮次。在12家成立5-10年并且今年Q2获得融资的公司中,金额最大并处于融资后期阶段的是猿辅导;有4家公司获得B轮和B+融资,有6家公司处于Pre-A轮和A轮阶段,还有一家处于战略融资阶段。

值得关注的是,有超过40%的公司(27家)成立时间在2-4年内,且有24家成立1年左右的公司获得了融资。也就是说,成立5年以下的公司占比超过77%。

这24家成立1年左右的公司中,在Q2获得天使轮和种子轮的公司共有15个;融资阶段目前较靠后的是私塾家B轮融资。工商信息显示,私塾家成立于2016年3月,其法人代表胡国志此前曾是精锐教育和轻轻家教的联合创始人。此次精锐国际教育集团领投了私塾家的B轮融资,后者估值达到3.5亿元。之后,私塾家将继续探索其开创的家庭图书馆+家庭学校+享学汇优选的社区化教育共享模式。

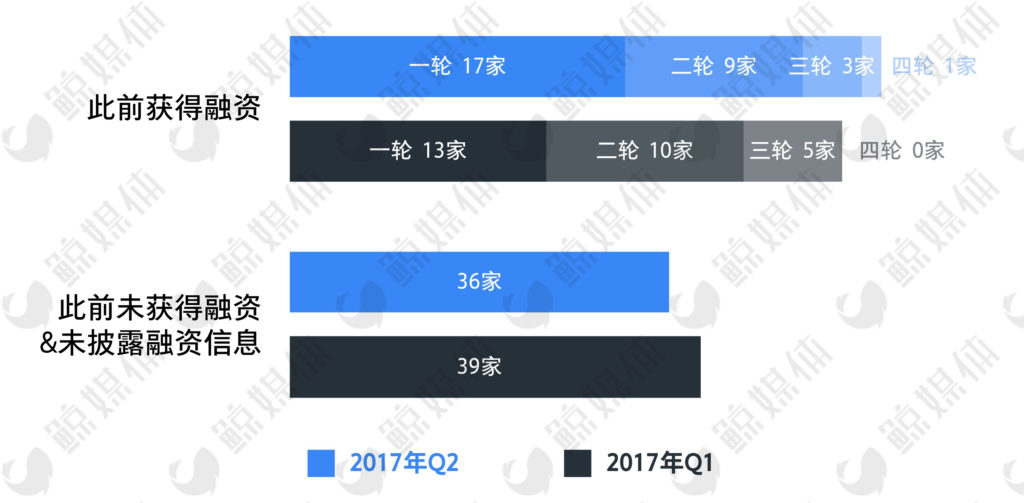

7 此前获得过1轮融资的公司数较Q1有所增多

鲸媒体梳理发现,在今年Q2中获得融资的66家公司中,此前并未获得融资或者未披露融资的公司有36家,即超过一半(54.55%)的教育公司是在今年Q2第一次获得融资或披露融资,这与Q1中数据39家(58.21%)相差不大。

另外30家教育公司在此之前均有公布融资消息。此前获得两轮及以上的公司有13家,其中今年Q2获得B轮和B+轮的公司有云学堂、abc360、凯叔讲故事、洋葱数学等8家,获得E轮融资的公司为猿辅导。一直获得美元融资、并且处于E轮阶段融资的猿辅导,接下来是否冲击IPO、在何地上市都值得期待。

反观Q1,获得2轮以上融资的教育公司有28家,其中在C轮、C+轮和D轮的公司有光华教育集团、翡翠教育和辣妈帮。此外,还有一些教育公司获得上市公司的战略投资,未来全部被收购的可能性极大,例如凹凸教育。今年1月,A股上市公司勤上股份收购凹凸教育10%股权,并称公司在完成首次持股后,未来计划通过发行股份购买资产及现金支付方式完成对凹凸教育剩余全部股权的收购。届时,凹凸教育将曲线登陆A股。

附:2017年Q2教育行业一级市场投融资事件表