不路演不发新股,美国版“钉钉”Slack直接上市,意欲何为?

编者按:本文来自微信公众号“IPO那点事”(ID:ipopress),作者 亚轩,数据支持 勾股大数据;36氪经授权发布。原题目《美国版“钉钉”Slack直接上市,意欲何为?》

自2018年底美国科技独角兽IPO一波小高潮后,2019年开始,多家知名科技巨头又蠢蠢欲动,上半年已上市的包括网约车代表Uber和Lyft、照片社交软件Pinterest、视频会议提供商Zoom;还有预备要上市的商务通讯公司Slack。

简单来说,Slack类似于中国的钉钉和商务版QQ,但它是功能更强大的升级版。

Slack属于企业商务社交应用,也就是SaaS(Software-as-a-Service软件即服务的简称);它是拥有聚合聊天、办公软件集成、文件整合、搜索功能等为一体的聚集平台,几乎是对工作场景及功能需求进行全覆盖一款办公协助软件。

另外,Slack也是一款活泼的商务协助工具;用过Slack的客户会觉得它很好玩,会上瘾,因为相比较其他工作软件如微软office色调的单一、界面的规则,Slack有点像微信靠表情符号等功能吸引客户。

近日,Slack也已经正式向纽约证券交易所递交了招股书,股票代码为“WORK”,预计6月20日直接上市。此次为Slack上市提供咨询服务的来头也不小,高盛集团(Goldman Sachs)、摩根士丹利(Morgan Stanley)以及艾伦公司(Allen&Co.)都在其列。

1、直接上市模式,估值蒙上神秘面纱

Slack上市方式与过往我们熟知的上市方式有所不同,它并不是按照传统方式进行IPO公开募集资金,而是以直接挂牌交易的方式上市,换句话说,就是公司不会发行新股为自己筹集资金。

过往也有些公司这样做,原因无非是公司本身已经拥有充足的资金,不需要再过多对外募集,加上上市过程还可以省下一大笔保荐人手续及百万美元的承销费用;另外还由于公司对自身品牌有信心,对于上市首日股价波动有一定的把握,就像不久之前全球最大的音乐流媒体服务提供商Spotify也是采用此种方式上市。

但是这种上市方式对于投资人来说有很大风险,因为正是没有提前预定发行价,所以只有到上市当日具体价格才会被“揭钟”,这就可能导致上市后股价产生剧烈波动,对于散户来说,风险过大基本就被“剥夺”了参与机会。

另外,没有经过定价就意味着很难估值,只能根据现有披露资料进行初步预估。去年8月份Slack最后一轮私人融资的71亿美元估值,据投行消息称,至今最新估值已增长1倍有多;而且,Slack招股书显示2019财年度公司营收超过4亿美元,预期2021财年营收达到近9亿美元,按照投资人预期20倍收益来看,Slack上市估值或有望达到140-180亿美元范围区间。下面是已上市的科技独角兽上市当日表现情况(如下图),或许可以有所参考。

Slack的发展之迅速,就像突然之间冒出来的,几年时间从创立到如今预备上市且估值上百亿,一个通讯软件,到底怎么做到的?这就要从创始人说起。

2、SaaS创业公司如何扶摇直上,平步青云

Slack的创始人是斯图尔特·巴特菲尔德,2004年,他与妻子卡泰丽娜·费克(Caterina Fake)曾经创立科技公司Flickr,创建之初公司主要用于游戏图片共享,后来业务规模进一步扩大,于2005年3月,被雅虎斥资 3500万美元收购。

有过第一次成功的创业经验,对于接下来Slack的发展自然快很多。

Slack的前身实际上是一家游戏公司,叫“Tiny Speck”;2013年,这家游戏公司起初本意是开发多人在线角色扮演游戏,为了提高工作效率,创始团队为自己做了一个沟通工具,然而却无心插柳做成了Slack。

之后2014年-2016年Slack经历了快速发展的阶段,Slack的正式版于2014年2月发布,8月,Tiny Speck正式更名为Slack Technologies;并迅速吸引了BuzzFeed、Heroku、Medium、Lonely Planet和SoundCloud等媒体和科技行业的一些重量级公司作为用户,Slack的名声迅速蔓延,形成了指数倍的跨越增长。

Slack的增长势头一直持续到2017年,并在这年9月份完成了软银领投的G轮融资,筹集了2.5亿美元;2018年2月,艾伦·谢姆(Allen Shim)出任公司的CFO,此时估值已经超过了50亿美元,且已经筹集了近8亿美元的风险投资资金;它每天有600多万活跃用户,50000多个付费团队,上市也提上日程。

3、美国版钉钉崛起之后,亏损原罪何时终结

根据招股书,截至今年一月底,Slack在全球范围内有超过1000万的日活跃用户,其中有一半以上不在美国(如下图),意味着市场占有率迅速全球化扩张。

如此成长速度确实超乎想象,Slack如今已经成为了世界上受欢迎的聊天和生产力工具,甚至根据市场统计,已经有77%的财富100强公司都在使用它。

规模是一回事,赚不赚钱是另一回事。对于投资人来说,最想了解的还是TMT行业的公司到底如何赚钱?

众所周知,近年独角兽公司的打法已经完全颠覆投资人的三观,抢夺市场最重要,一边拿着投资人的钱大手笔的烧,一边热火朝天的争夺地盘抢占市场,造成的局面基本都是规模大,营收好,然而利润不忍直视,其中也包括Slack。

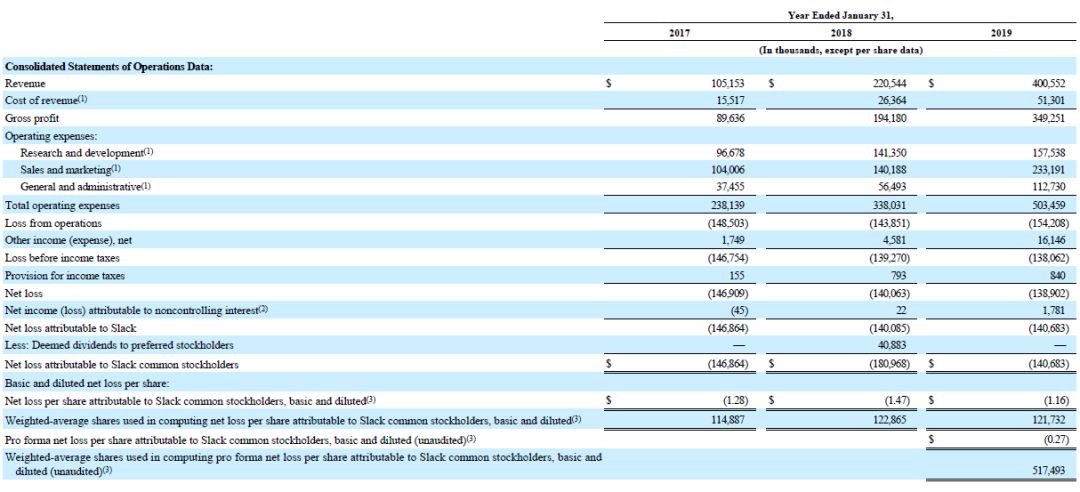

据招股书披露,截止至2019年1月31日,Slack录得营收约4亿美元,净亏损近1.4亿美元。但相比其它“烧钱”公司,笔者发现Slack近三年营收在持续扩大,趋势不减,而亏损却还维持稳定。

数据说话,Slack 2017-2019财年营收增长率达到110%及82%之高,然而亏损均保持在1.4亿美元左右。(如下图)

Slack的主要收入从何而来呢?

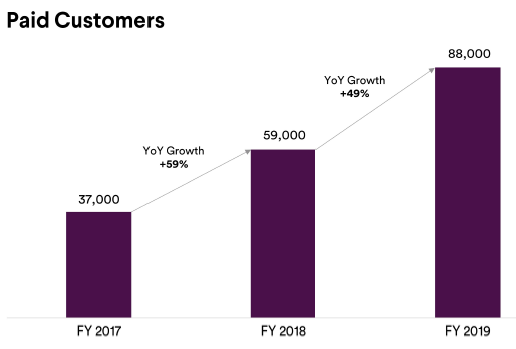

答案是付费客户。Slack在截至2017年、2018年和2019年1月31日的一年里,付费用户数量分别为3.7万人、5.9万人和8.8万人,年增长率分别为59%及49%;付费超过10万美元的用户分别为145人、298人和575人,年增长率达到121%及93%。

每日活跃用户(DAU)超过1000万;付费用户8.8万,同比增长49%;根据年度经常性收入(ARR)支付超过10万美元的付费客户575家,同比增长93%。

付费收入的毛利率也不错,4亿营收中有毛利润近3.5亿,毛利率达到87.5%;因为对于应用软件的成本主要是技术研发这一块,销售费用在市场占有急速扩大的情况下并不大,这一毛利率水平还是具备一定的竞争力。

展望Slack的未来发展路径,对比其它社交软件,它是属于 to B 端的社交工具,所成为的流量入口也是给 B 端的,这意味着Slack是面向企业服务市场,而企业服务一般具有较强的粘性,因为对于企业来说更换办公协助软件的成本较高很麻烦,所以只要Slack协助办公软件不出大问题,企业客户还是会一直维持回购,甚至会以“病毒式”发展从企业扩散到另一方面,而Slack要做的就是做到不断更新客户体验感增强粘性度。而在此扩展中加大付费服务力度也是一种及时变现的方式。

4、结语

在中国,我们用惯社交软件钉钉和微信,甚至都没听过Slack,突然就估值上百亿,令很多投资人感到蒙圈抓脑袋。

原因很明显:一是公司对中国市场并不感兴趣;二是Slack办公平台的很多美国企业软件在中国并没有放开权限,所以无法做到兼容性;比较起来,就不如中国本土的阿里系和腾讯系的钉钉和QQ、微信三只本地虎,各自在自己领域扩张形成庞大的生态系统,导致很难被外来公司取代。

而且,企业通讯这一领域本身存在竞争较大竞争,不论是中国已经形成的本土品牌“金钟罩”,还是来自于欧美市场大型科技公司,像谷歌的 Hangouts,Facebook的 Workplace 和微软的 Teams的威胁,同样令Slack危机四伏。

所以想要在来自内外科技巨头中异军突起并且活的长久,还需要不断升级内核技术和在产品差异化上不断深化,同时,扩大市场占有率和提高盈利能力也是关键。

如果Slack可以领先将中国这块处女地成功开发,那么带来的利润空间必将是行业竞技中一举夺冠的重要筹码,但现实是如今国际经济环境并不稳定,加上美国品牌在中国的“水土不服”,这也只能是大胆的假设而已。