看似红海的语培市场,线下模式的瑞思能否保持稳定成长?

指导 | 凯文 张扬,撰写 | 东起

摘要:瑞思学科英语或将成为首个赴美上市的线下少儿英语培训机构。通过市场空间、商业模式和运营情况分析,我们认为当前市场渗透率较低,仍有足够空间;虽速度较慢,但公司能够保持每年20%-30%的成长,并有稳定盈利的能力。

瑞思10年,启动赴美上市,美国时间9月22日向美国证券交易委员会(SEC)提交了申报文件,拟融资1亿美元。

近半年,教育中概股表现抢眼,新东方(NYSE:EDU)、好未来(NYSE:TAL)相继市值破百亿美元,刚刚登陆的红黄蓝(NYSE:RYB)开盘大涨;与之呼应的也正是国内教培市场的逐渐火热。

当前优质资产稀少的情况下,教培行业被越来越多人关注,一方面是广阔的刚需市场,另一方面是优质教培公司稳定的现金流和利润。

2007成立的瑞思学科英语,目前为3-18岁孩子提供课外英语培训服务,核心课程按照年龄段分为3类:面向3-5岁孩子的Rise start,面向6-12岁孩子的Rise on以及面向13-18岁孩子的Rise up;除核心课程外,还有Rise camp,Rise workshop,Rise国际和Rise在线悦读等产品作为补充。

不出意外,瑞思将成为首家赴美上市的线下少儿英语培训机构。我们将从市场空间、商业模式和运营情况来看瑞思的成长空间和盈利空间。

市场空间足够大,渗透率仍将持续提升

瑞思所在的青少语培(英语培训)领域在2006年左右兴起。老大哥新东方2004年推出泡泡少儿英语,瑞思、励步和贝乐等目前主流线下青少语培机构也相继在2007-2008年成立。随着技术升级,在线模式也在2013年左右开始兴起。

随着渗透率提高和客单价上涨,青少语培的市场空间将继续扩大。

目前,3-18岁在校学生约有2.1亿人,参加课外语培的学生约有1700多万人,渗透率约为8%,仍处于较低水平。

三点主要因素会使渗透率进一步提升:第一,家长对于孩子的教育越来越重视;第二,机构营销等因素,使用户对青少语培逐渐熟悉,接受度提高;第三,家庭的教育支出水平提高。

因此,预计到2020年,参培学生数将增长到2500万左右,届时渗透率约为11%。

在客单价方面,根据爱分析调研,青少语培平均客单价在5000-6000元;教育产品本身对价格不敏感,每年涨幅可以达到10%-15%,预计2020年平均客单价约为7000-8000元。

基于以上分析和估算,我们认为青少语培2017年市场规模约为930亿元,预计2020年增长到1875亿元,CAGR约26%。从主流机构当前的营收水平来看,市场仍有足够空间。

具备稳定成长潜力,但增速将较慢

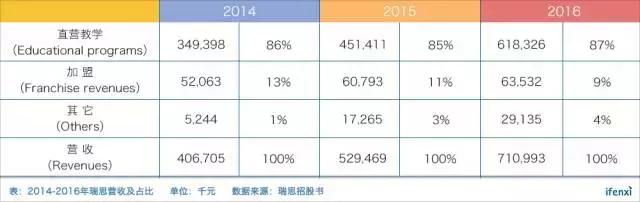

与大多线下教培机构类似,瑞思通过直营与加盟模式扩张。直营模式营收来自学费;加盟模式营收则包括初次和再续约的加盟费,以及销售给加盟商的课程材料收入。其中直营模式是其主要营收来源。

2014-2016年,公司营收分别为3.5亿元、4.5亿元和6.2亿元,CAGR为32.2%。

直营模式

根据招股书披露数据,截至2017年上半年,瑞思共有56家直营校区,主要集中在一线城市。其中北京30家,按现金收入北京市场第一,上海12家,广州7家,深圳5家以及无锡2家。

对于直营模式,影响扩张的因素主要有3点:单店模型、教研和管理的标准化水平以及师资招募/培养能力。

线下单店主要看坪效和人效。根据招股书披露,瑞思2017年上半年毛利率为55.1%,在营业成本中,师资成本占比17.4%,房租成本占比16.3%;以此可以看出瑞思的单店模型健康,如果校区利用率理想,运营利润空间可以在15%左右。

影响校区利用率的主要有品牌和教学水平。经过10年发展,瑞思在行业内属于头部品牌之一,其在北京的校区利用率保持在较高水平。

在教研方面,瑞思经过10年发展,已经积累了较强的标准化教研能力,Rise start和Rise on主要引进美国出版公司HMH(Houghton Mifflin Harcourt Publishing Company)的课程,Rise up主要使用自主研发课程。

对于信息化,瑞思使用在线跟踪系统进行校区管理,包括员工管理、学生学习情况记录等。

在师资方面,截至2017年6月,瑞思直营校区共有1315名教师,瑞思会进行统一培训,并按季度对教师能力进行评估。

然而,师资招募/培训仍然是限制线下机构扩张速度的主要因素之一,特别是外教招募,相对于线上模式,招募优质外教存在一定的不确定性。

此外,瑞思也通过收购运营情况较好的加盟校,增加直营校区数量,这种方式也更好的规避了拓展新店初期的风险。

近3年,瑞思直营校区数量稳定增长,从2014年的43所增加到2016年的54所,再到如今的56所。相应的,入学人数从2014年的18451人增长到2016年的36173人,增长了96%;今年上半年,在校人数26600人,同比增长48.1%。续费率在2017年上半年达到70%,在行业中处于较高水平。

加盟模式

瑞思的加盟商主要在二三线城市,先在当地找到加盟合伙人,再由其发展加盟商。

影响加盟扩张的因素主要在于品牌和对加盟商的管控能力。

根据之前分析,瑞思是行业内头部品牌之一,在拓展加盟上有一定优势,2014-2016年,瑞思加盟商从137家增长到167家;到今年6月,已经增长到190家。

瑞思输出给加盟商的主要是品牌使用和教研,但对于影响较大的师资和运营,给予的支持较少。另外,公司提供在线管理系统,并有培训服务,在一定程度上增强了对于加盟商的管控。

加盟模式虽然轻,但由于只收取加盟费和课程销售费用,对于公司的整体营收贡献较小,因此,这一部分只是瑞思跑马圈地,建立品牌影响力的方式;从近3年的营收情况也可以看出,加盟模式并不会是主要业务增长点。

稳定的盈利空间

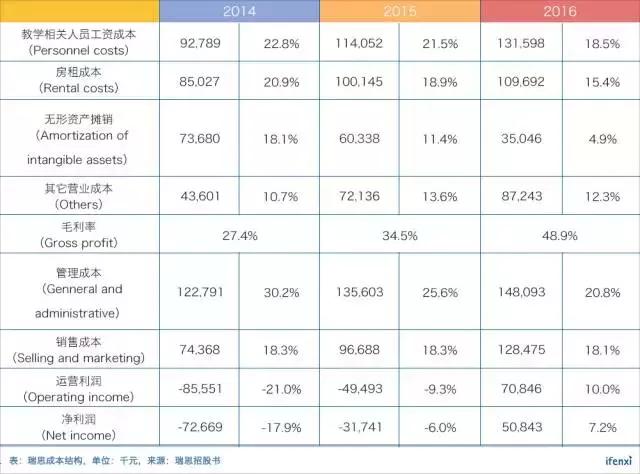

瑞思2014-2015年处于亏损状态,2016年扭亏为盈。从成本结构中可以看出,前两年亏损的主要原因在于毛利率低和管理成本较高;影响毛利率的主要是2013年收购加盟校区带来的摊销,随着这部分费用降低,公司毛利率逐渐上升,到2017年6月,毛利率已经提高到55.1%。

管理成本占比从2014年的30.2%降低到2016年的20.8%,同时,校区数量在不断增加,说明公司整体运营效率在提升。

销售成本稳定在18%左右,在语培公司中处于较低水平。

虽然短期内,随着新建校区、收购等,公司利润有可能降低;但从长期理想模型来看,随着校区利用率的提高,瑞思有较好的利润空间,毛利率在55%-60%,运营利润率在10%-15%。

因此,我们认为瑞思具备稳定的盈利能力。

品牌和单店效率具有优势

在品牌方面,瑞思是领域内头部品牌之一。教育是重品牌的行业,公司在提高客单价、降低获客成本和拓展加盟方面均有优势。

在规模化方面,瑞思单店模型健康,直营模式能够稳定扩张,但速度较慢;而加盟模式并不是重点发展业务,主要用于品牌影响力的打造。

在技术方面,瑞思使用在线跟踪系统进行直营店管理;另外在2016年1月,公司推出“瑞思+”,开始布局线上业务,Rise up课程已完全使用在线模式。

在教研方面,瑞思经过10年方面,已经有了成熟的教研体系,一方面与美国出版公司HMH合作,引进课程,另一方面也自主研发课程。但在师资方面,线下语培机构在外教方面还是具有一定的不确定性,这也是影响其增长速度的主要原因之一。

在单店效率方面,瑞思单店模型健康,理想毛利率在50%-60%;新店平均11个月可以达到盈亏平衡,随着新店利用率提高,单店效率可以保持在较高水平。

综合以上分析,我们认为青少语培赛道足够宽,瑞思学科英语在品牌和直营模式扩张方面有一定优势,直营模式仍将是主营业务,通过建立新直营店、增加校区利用率以及提高客单价等方式,可以实现每年20%-30%的稳定增长。

声明:本报告所有内容,包括趋势预测等,由爱分析根据公开资料独立分析得出,仅供读者参考,不构成投资建议,据此入市风险自担。