医美倒闭潮下,年入11亿的新氧与乱象丛生的行业

编者按:本文来自微信公众号“资本深探”(ID:deep_insights),作者:王舷歌,36氪经授权发布。

毫无疑问,医疗美容在中国是个大市场。

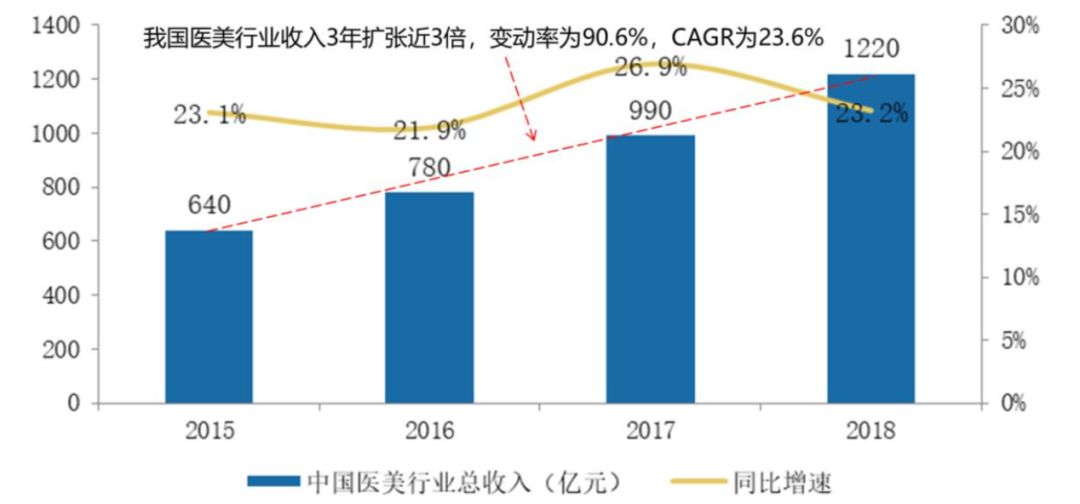

据德勤咨询公布的报告显示,中国医美2017年的市场规模达到了1925亿元,居全球医美市场第二位。德勤还预计2022年中国医美市场有望达到4810亿元,居全世界首位。

但就在年轻人对医美的接受程度越来越高、明星们也对自己的整容历史毫不避讳的当下,医美行业进入洗牌期——根据企查查的数据,2016年-2019年国内的医美行业注销企业数量明显增多,2018年全年注销34508家企业。另有数据显示2019年全年共有2600家医美医院倒闭,这其中不乏大中型医美医院。

而受新冠肺炎疫情影响,今年节后医美到院订单量回升缓慢,大部分机构在2月上旬营收受到重创。行业本身陷入乱象泥沼、信任危机、流量焦虑,叠加黑天鹅对线下生意的严重影响。医美行业还好吗?

2015-2018年中国医美行业收入扩张近 3 倍

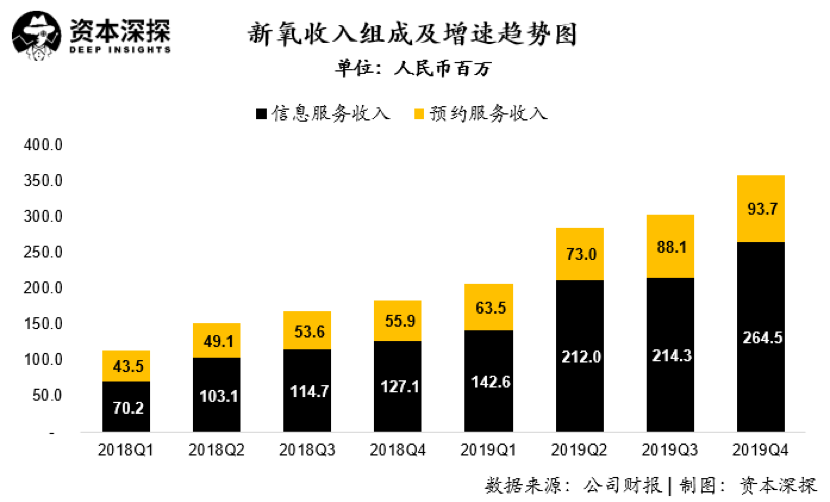

3月23日,顶着“互联网医美第一股”的光环登陆纳斯达克的新氧公布了其2019年四季度及全年业绩报告。报告显示,新氧2019年四季度取得营业收入3.58亿元人民币,同比大增95.7%,同时也超过公司之前公布的业绩指引上限;公司非通用准则(Non-GAAP)下净利润为8640万人民币,同比增长86.5%,净利润率达到24.1%。

全年来看,新氧2019年取得营业收入11.52亿元人民币,同比增长86.6%;Non-GAAP下净利润达到2.81亿元人民币,同比大增247.1%。

优秀的业绩表现与医美整体的乌烟瘴气对比鲜明,新氧能在行业泥沼中独善其身吗?行业又将走向何方?

新氧财报详解

新氧业务可以概括为“内容社区+医美电商”的模式,通过内容创作、社群参与以及线上预订的商业模式吸引用户和医美机构,连接供需两端。

收入组成上,信息服务收入仍然为新氧最主要收入来源,本季度达到2.65亿元人民币,同比增长108.2%,占总收入比例达到74%。信息服务收入的快速增长主要是由于行业整体蓬勃发展,更多的医美机构增加了他们在新氧的广告投放预算。

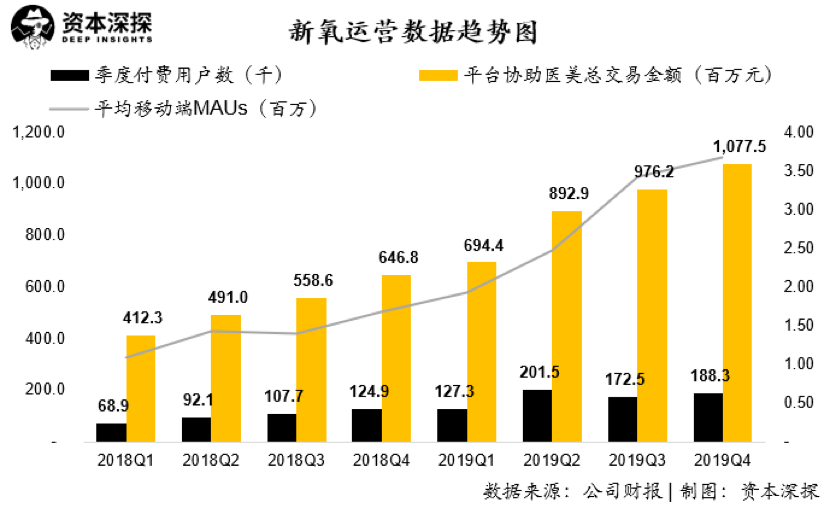

预约服务收入本季度为9370万元,同比增长67.4%。预约服务收入的增加主要是由于季度付费用户增加导致。本季度新氧付费用户数达到18.8万人,同比增长50.8%。

除付费用户数量快速增加外,公司在其他经营数据上也呈现持续上升趋势。公司四季度移动端月活跃用户数达到367万,同比增加119.8%,较上个季度环比净增加25万人。

在平台协助交易金额上,新氧本季度首次单季超过10亿元人民币,达到10.78亿。平台总交易金额的持续提升,也说明新氧在互联网医美平台方面的优势地位得到持续巩固。

除了在收入及经营数据上表现不错,不得不说新氧绝对是一家很能赚钱的公司。

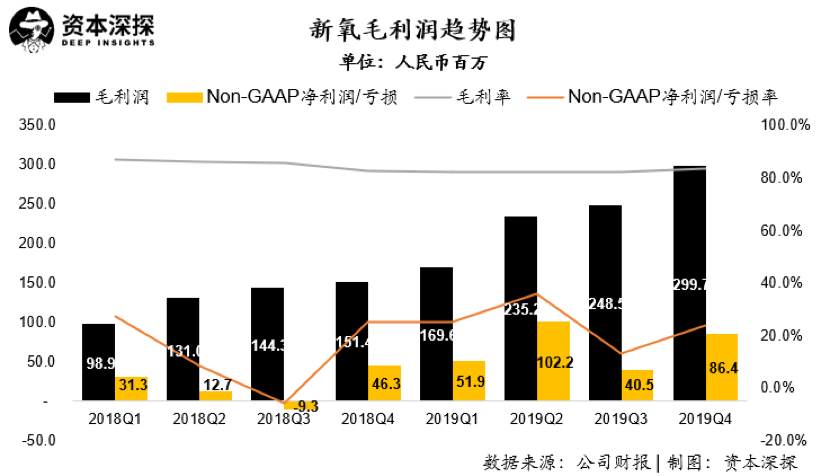

在公司收入及整体经营规模均实现大幅提升的情况下,公司在盈利水平上丝毫没有减弱。公司四季度取得毛利润3亿元人民币,毛利率高达83.7%,保持稳定;Non-GAAP下净利润为8640万人民币,净利润率为24.1%。

新氧2019年全年平均净利润率为24.4%,远高于2018年的13.1%。可见新氧在实现规模快速增长的情况下,并没有以牺牲利润为代价,这也充分体现了公司经营效率的提升。

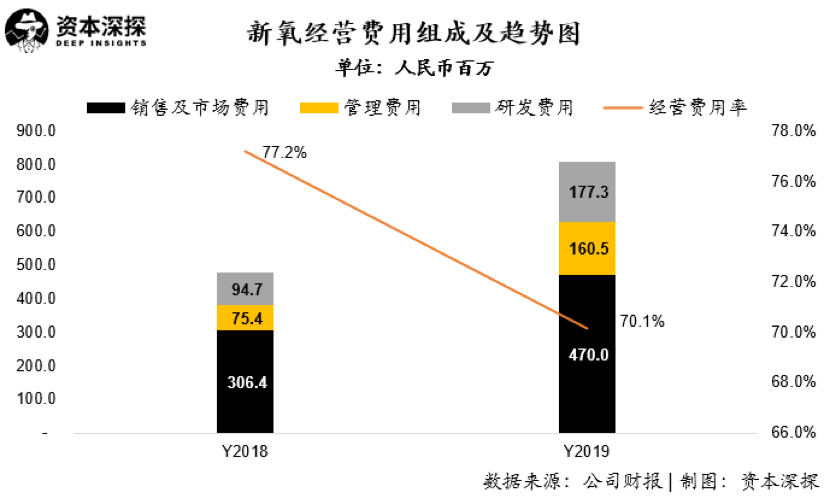

新氧2019年总经营费用为8.08亿元人民币,经营费用率为70.1%,低于2018年的77.2%。值得注意的是,经营费用中占比最大的销售及市场费用2019年为4.7亿元人民币,同比上涨53.4%,低于公司收入增速的86.6%。这也就意味着,公司在用户拉新及维护的投入及收入产出效率上得到了提升。

整体来看,新氧的收入、净利润、促成医美服务交易总额、移动端平均月活用户数、付费用户数、付费医疗机构数、订阅信息服务的医疗机构数等关键数据都在增长。从财报本身来看,交了一份令资本市场满意的答卷。

郑爽公开承认整容

然而,过去的一年,财务表现不错的新氧过得并不轻松。

从内部看,上市不到一年,COO、CMO离职。从外部看,乱象丛生更是医美行业的系统性风险。而新氧也无法摆脱行业的阴影。

去年7月,新京报披露了新氧平台上存在一系列乱象:医美机构线上低价引流,却拒用户验药;医美机构线下私售违禁药;假日记案例分项目、是否独家标价;线上代运营可代写“医生问答”;模特模拟“术中恢复过程”以假乱真等。

对此,新氧官方回应称,第一时间对涉事机构进行下架,并对相关账户和日记进行封禁,未来医美日记将上线人脸识别技术,进一步提升平台审核能力。

而行业乱象也自然引来了监管问题——去年8月27日,上海市市场监督管理局召开医疗广告专题培训会,联合上海市卫健委等部门整顿医美广告市场,直接触动行业敏感神经,受此影响,两天后新氧股价应声跌去1/3,同一天其发布Q2财报,财报亮眼却又经历股价大跌,连续几天徘徊在低位。

行业洗牌时刻

中国的现代整形手术起始于1929年,当时上海出现了国内第一家整形外科门诊。1997年,美容整形医院伊美尔成立,这标志着民营医疗开始进入整形美容市场,随后医美行业踏上了扩张之路。

2008年,全球最大的玻尿酸生厂商之一、中国本土品牌华熙生物在港股上市(退市后它于2019年11月于科创板上市)。2013年,首家民营整形美容外科医院华韩整形上市。此后伊美尔、美莱等医院也开始加速线下扩展,医美行业正式进入发展期。2015年,受社交媒体、国际消费文化及审美文化影响,消费者数量及需求进一步提升,医美市场异常火热并进入爆发性成长期。

然而,多年来的无序发展和市场的高度分散,也使得医美市场出现了消费者与从业人员在项目、沟通、服务等环节不匹配的情况。目前,医美市场的增速已出现缓慢下滑。

增速的放缓并不是从业者面临的最关键问题,层出不穷的医美乱象才是威胁医美行业发展的“毒药”,这具体表现在:

水货、假货在黑诊所、一些网络平台社交平台充斥,不仅引发低价竞争,还给消费者造成了安全隐患;

黑机构无证营业或者经营超出业务范围以外的项目,引发定价混乱和过度医疗;

部分医美“医生”无证行医,他们多被黑机构聘用,培训时间有时仅为两周至两个月;

部分医美医院和诊所为获利进行虚假营销、夸大效果,损害医美行业整体诚信;

部分渠道谋求高抽成,被抬高的医美产品和服务价格打击了消费者的消费积极性。

2017年,国家卫计委等七部委曾严厉打击非法医疗美容,建立“黑名单”制度,随后全国多地也制定了相应的地方规定,医美行业的准入门槛也有所提高。但是,“冰冻三尺,非一日之寒”,医美行业的非法经营、安全风险等依然是影响其良性发展的掣肘。

2019年2月,央视曝光医美行业乱象

而乱象之外,医美行业还面临一个大难题——获客营销。

从成本结构来看,获客营销的占比最高,达到30%-50%,这一成本还在不断上升。

医美机构的营销方式包括传统广告、互联网平台以及机构导流等三大类。其中:

医美机构在传统广告形式(户外、搜索引擎等)花费最高,约为60%-90%,然而受ROI(投资回报率)影响,这部分预算持续降低。

互联网平台导流,花费占比为10%-40%。该类平台ROI相对较高,营销形式多样,受到年轻人群欢迎,预算在持续上升。

而美容院及KOL转诊(机构导流)等方式,大多按单次消费计费,佣金比例通常高达30%-70%。美容院转诊因溢价较高,且人群年龄偏高,因此正在逐渐淡化。

不少医美机构长期形成的经营逻辑往往是这样:先通过推出低价的项目和产品,足量的广告铺开撒网,去获取大量的客户。随后销售跟进,通过1V1单聊的方式,让消费者试用低价的产品和服务。

之后再瞄准目标消费者,推出针对性的高客单价项目,希望通过少数人的高额消费来获取利润。

这就使得大量的“成交”建立在层层推销诱导的基础上。久而久之,消费者的信任感就消失殆尽,从而让后续获课难度越来越大。

当然,这也是手握流量的互联网巨头进入医美行业的机会。

阿里健康联姻医美企业艾尔建、京东与悦美达成独家战略合作,美团医美与瑞蓝、华熙生物、艾尔建等共同成立医美行业“正品联盟”。拼多多万人拼团活动页面出现了光子嫩肤项目,“aist爱思特医疗美容医院”等机构也正式入驻拼多多平台……

这些互联网平台的导流能力不容忽视,也势必会给新氧带来不小的压力。加上医美行业本身获客就很难,且周期较长、留存率不理想,层层传导下来,新氧获客成本增加将成为必然。