A股考四次才进的MSCI究竟是什么?

一早起来,你大概被MSCI这四个字母刷屏了。

你看到的各种新闻标题,可能是这样的:

《中国A股纳入MSCI新兴市场指数 此前三次闯关失败》

《四度闯关今朝圆梦 中国A股被纳入MSCI新兴市场指数》

《A股纳入MSCI 预计有170亿美元流入》

总而言之到处洋溢着一股普天同庆的气息,就像当初人民币被纳入SDR一样。

基本新闻事实是这样的,据财新网报道,“美国东部时间6月20日16:35,国际股票指数研究和分析公司MSCI Inc发布声明称,从2018年6月开始将中国A股纳入MSCI新兴市场指数(MSCI Emerging Market Index)和MSCI ACWI全球指数。”

MSCI是什么?

我们平时看二级市场,经常会听到“上证指数”、“深证成指”、“沪深300”、“中证500”等名字,这些都是指数名称,每一个指数,都是包含着不同的股票,称为这只股票的成分股。

比如上证指数就整体反映了上海证券交易所上市股票价格的变动情况,俗称大盘;沪深300则选了A股规模排在前300的公司是名副其实的蓝筹股;中证500则选了其后的约500家公司。每一个行业,也都会自己的行业指数,反映行业整体股价变动。

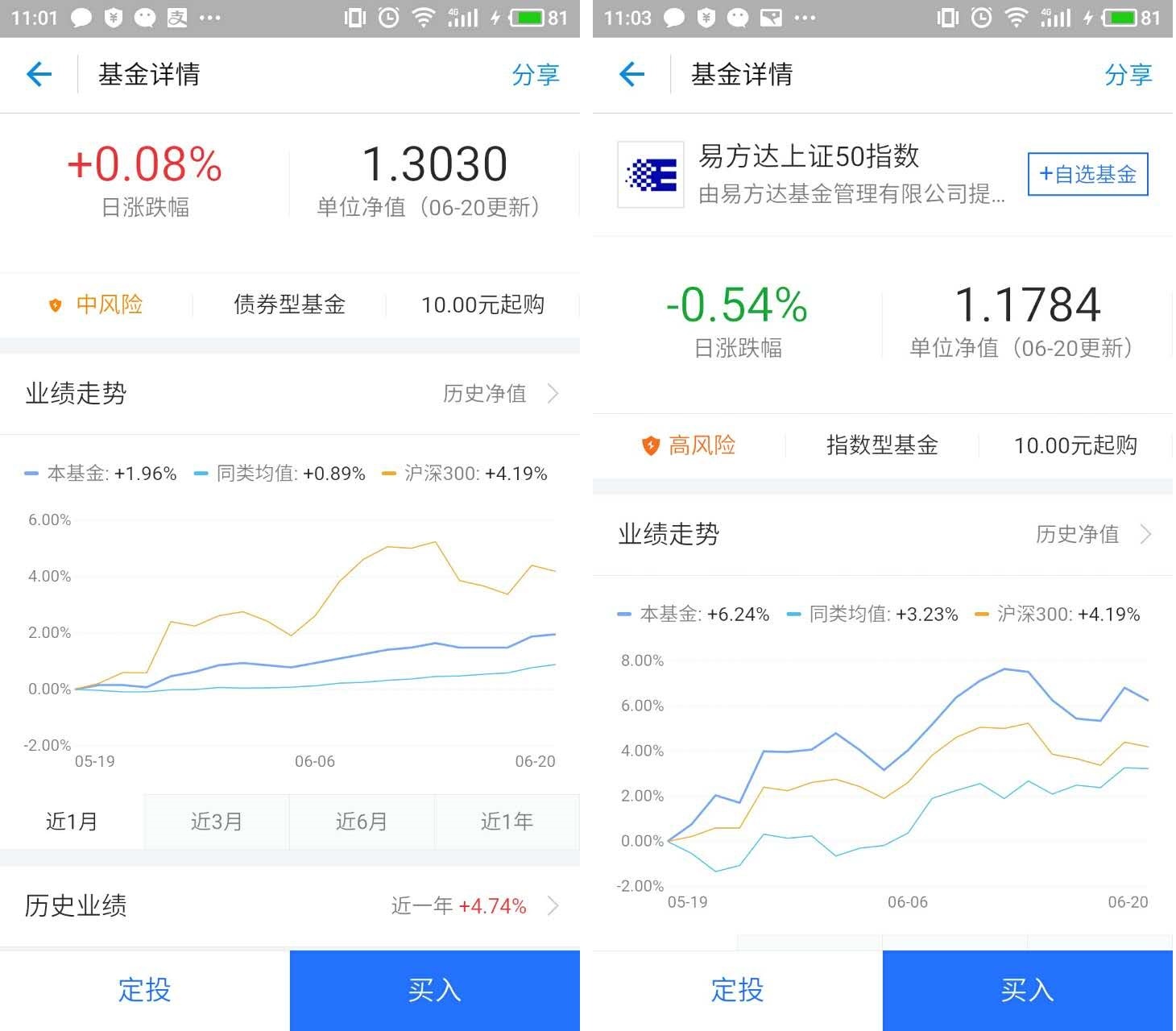

这些指数都是由专门的公司编制的,中国A股的很多指数,都是中国指数有限公司编制。指数的作用,一是可以作为投资业绩的评价标准,比如你打开蚂蚁财富,很多基金会拿自己的表现跟沪深300比;二是为指数化投资和指数衍生产品创新提供基础条件,有些母基金和投资组合,都选择某些指数作为投资跟踪的标的,蚂蚁财富里的这只“易方达上证50指数”基金就是以上证50指数作为标的指数。

讲完什么是指数,大概就能够理解MSCI是什么了。

MSCI Inc是美国著名的指数编制公司,其旗下编制了多种指数,其中MSCI指数是全球投资组合经理最多采用的基准指数。

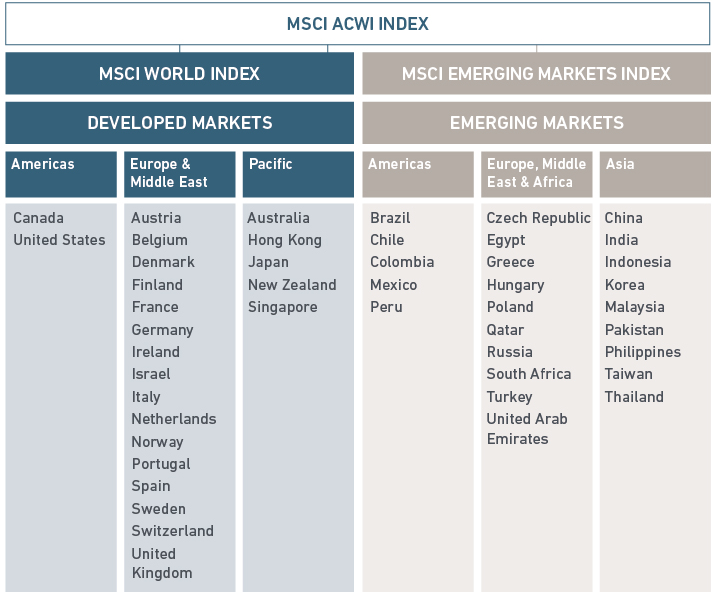

A股这次被纳入MSCI新兴市场指数和MSCI ACWI全球指数,就是两个以国家和地区为划分成分股的指数,一定程度上代表该地经济发展情况。

MSCI AWCI全球指数涵盖的国家和地区

这又有什么影响?

据晨星、彭博、eVestment的估算数据显示,截至2015年6月,全球约10万亿美元的资产以MSCI指数为基准,全球前100个最大资产管理者中,97个都是MSCI的客户。截至2015年末,超过790支ETF以MSCI指数为追踪标的,美国95%的投资权益的养老金以MSCI为基准。

结合上面对指数作用的介绍会发现,MSCI指数本质是帮助全球机构选股。所以,此次A股被纳入MSCI,则意味着可能被全球的机构投资者买入。据财新网报道,MSCI高管表示,目前有很多投资者正在等待,预计后续将会有170亿美元资金可能会进入A股市场。

申万宏源首席分析师王胜更是认为,MSCI将A股纳入新兴市场指数有助于吸引海外投资者系统性关注A股,优化投资者结构,未来3-5年中结合监管政策的持续推进,有利于实现A股美股化。

A股考了三次都还没过是什么回事?

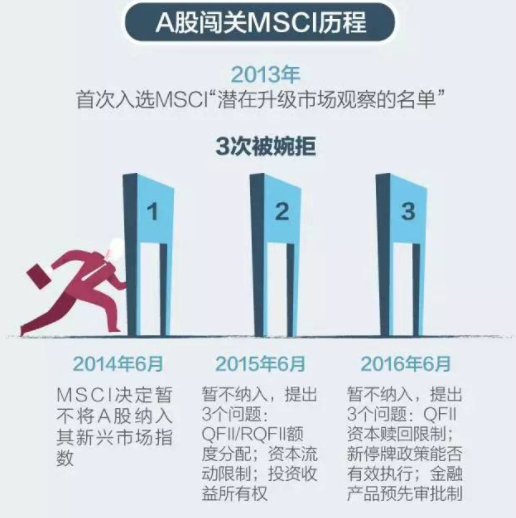

中国本身就是重要的新兴市场国家,也是全球第二大经济体,对全球经济的重要性已经毋庸置疑。从这个角度而言,MSCI指数其实也是很想将中国纳入它的新兴市场和全球指数的,所以也早早在2013年就说要认真考虑,宣布启动A股纳入MSCI新兴市场指数的审议及征询工作。

然而,一国证券市场要被纳入MSCI相应市场指数,需要同时满足MSCI市场分类框架三个方面的要求:经济发展、资本市场规模和流动性以及市场可参与度。

MSCI每年6月会进行年度市场分类审核,以确保指数包含的市场成分符合其指数编制的标准,审核结果于第二年6月实际生效,但是在此后3年,都决定延迟将A股纳入MSCI。

不过,14家中概股,倒是在2015年11月被纳入了MSCI旗下的中国指数(MSCI China Index)和新兴市场指数(MSCI Emerging Market Index)。

此前一直没将A股纳入原因,主要与中国资本市场的开放程度相关。

MSCI曾经总结,在国际投资者眼中,A股仍然存在一些问题,比如准入门槛过高、国际资金流入的规模和进出都存在限制、上市公司还经常随意停牌。

第一,它们希望在中国A股被纳入MSCI新兴市场指数之前,看到A股市场准入情况得到切实改善;

第二,QFII(合格境外机构投资者)额度分配和资本流动限制的相关制度进展交易所停牌新规的执行效果仍需要一段时间去观察;

第三,国外资本在国内资本市场的赎回仍然受到限制,QFII每月资本赎回不超过上一年度净资产值20%的额度限制尚存;

最后,中国交易所对涉及A股的金融产品进行预先审批的限制仍未得到有效解决。

下面这幅图简单整理了一下A股以往闯关失败的历程:

图片来源:中华网

为了能被纳入MSCI,中国监管层也做了不少的努力。

在2014年4月宣布开启沪港通项目计划、2015年宣布深港通项目计划;

2016年2月,外管局对QFII外汇管理制度进行改革,放宽单家QFII机构投资额度上限,并对基础额度内的额度申请采取备案管理,QFII投资本金也不再设置汇入期限要求;

2016年5月,沪深交易所分别出台了指引细则,规范A股公司随意停牌的行为,加强对停复牌机制的监管,并要求重大资产重组的停牌时间不超过3个月。

财新周刊还指出:“MSCI投票前,证监会都会组织人员跑遍全球,在著名投资机构举行路演,推介A股市场。如此重视,无非希望引入境外长期资金配置A股,借助外力推动A股市场的开放与改革。”

今年3月,MSCI就是否将A股纳入旗下全球市场指数展开咨询,并提出了一个A股纳入MSCI的新方案。新方案建议只纳入可以通过沪股通和深股通买卖的大盘股,剔除A/H两地上市公司中对应H股已是MSCI中国指数成份股的A股,以及剔除停牌超过50天的股票。

中证网采访的分析人士认为,MSCI的新方案大大降低了纳入门槛,可以减少对投资配额和资本赎回限制的担忧,令A股纳入的概率显著上升。

宣布A股被纳入MSCI指数的同时,MSCI公司在官方通报中表示,此次纳入A股的决定在MSCI所咨询的国际机构投资者中得到了广泛支持。这主要是由于中国内地与香港互联互通机制的正面发展,以及中国交易所放宽了对涉及A股的全球金融产品进行预先审批的限制。此两项进展对提升中国A股市场的准入水平起到了积极的影响。