“千亿顶流”基金经理身后的新基民:“他们很着急挣钱的样子”

编者按:本文来自微信公众号“棱镜”(ID:lengjing_qqfinance),作者:肖望,36氪经授权发布。

“最后一天可以买10万坤哥的日子,必须冲!”

1月27日,施璐在社交平台上晒出了自己刚刚认购10万元易方达蓝筹精选基金的截图。施璐是一位“iKun”(“爱坤”谐音),不过,她粉的不是偶像歌手蔡徐坤,而是易方达蓝筹精选基金经理张坤。她从2019年1月开始买入易方达蓝筹精选基金,一直定投并时有加仓,目前持仓收益率近150%。

过去一年,易方达蓝筹精选净值上涨115.05%,同期沪深300指数上涨33.67%,投资者收益大幅跑赢市场。

在近日的白酒下跌行情中,此前重仓白酒的易方达蓝筹精选更逆势上扬。于是,持有基金的投资者们仿照“饭圈”做法,组建起“易方达张坤全球后援会”,制作张坤的表情包;“坤坤勇敢飞,iKun永相随”,每天有“粉丝”打卡签到。1月26日,“张坤”一词更是一度冲上微博热搜榜第四。

以往演艺明星才有的待遇,如今落到了以严谨专业著称的基金经理身上。

爆红出圈的后果,是张坤管理的旗舰产品开启限购。1月28日起,投资者单日申购易方达蓝筹精选额度从此前的不超过10万元降至不超过5000元。

在限购前一天,施璐顶格抢购10万元。另有“粉丝”表示,将每天加仓5000元,以表达对张坤的支持。

基金经理频频被送上热搜,正是过去一年基金牛市下年轻投资者跑步进场的一个缩影。

过去的2020年,投资者们蓦然发现,基金的投资收益和获得感远高于自己炒股票。作者据数据资讯商Wind统计,近一年回报超过100%的基金达134只,回报超过50%的基金更是高达1851只。

粉上网红基金经理的新鲜基民们,能实现自己的财富增值梦吗?

粉丝热情汹涌,基金经理申请限购

“张坤出圈既在情理之中,又有些意料之外。”资深基民方圆表示。方圆在2018年就买入了易方达蓝筹精选,并持有至2020年6月,持仓收益超80%。

方圆表示,情理之中在于,前几年市场行情惨淡的时候,易方达蓝筹精选整体表现就不错。意料之外在于,去年以来市场整体行情都很棒,翻倍赚钱的基金特别多。按收益看,易方达蓝筹精选并不是表现最优秀的。

Wind数据显示,按过去一年回报来看,易方达蓝筹精选的收益水平在市场基金中排名第34位。

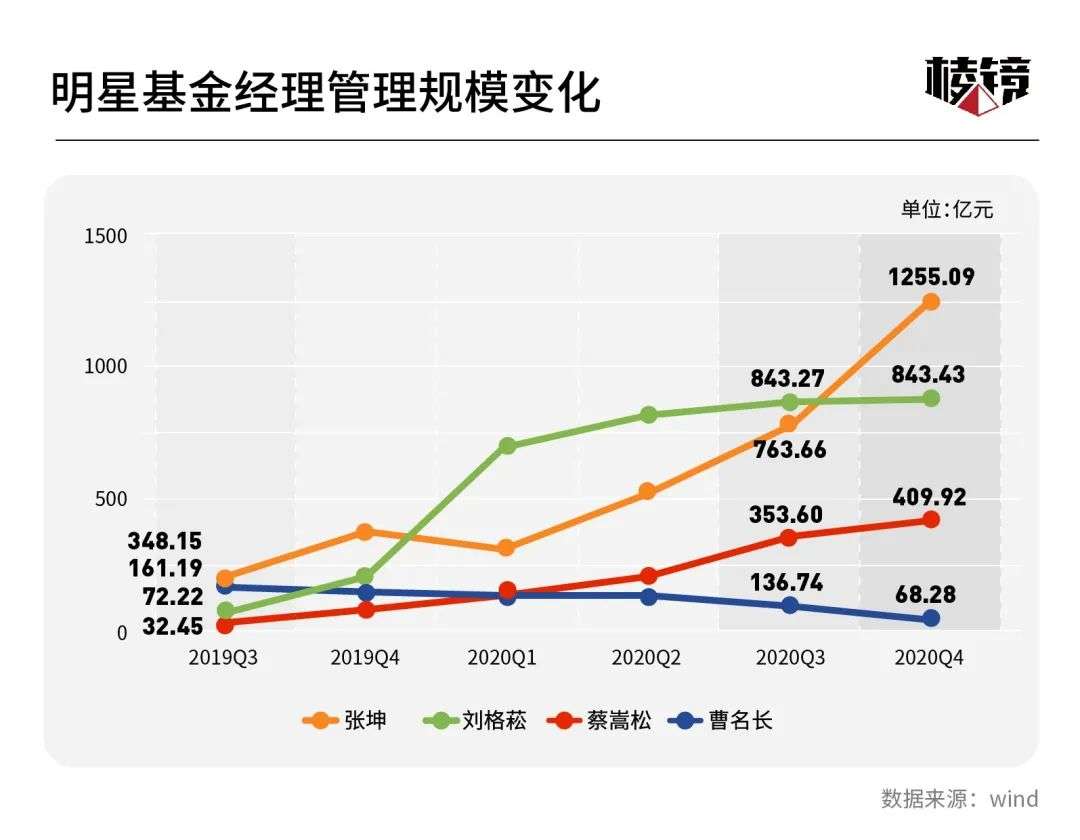

但张坤显然集聚了最多的投资者人气。基金2020年四季报显示,张坤以1255.11亿元的在管规模,成为公募基金历史上首位在管主动权益类规模超千亿的基金经理。此前,规模冠军宝座属于广发基金的刘格菘,截至2020年末,刘格菘在管基金规模为843.43亿元。

“iKun”们在微博超话下表达对张坤的喜爱。

张坤管理的易方达蓝筹精选还是单只规模最大的权益类基金,截至2020年末基金规模达到677.01亿元。在超过50亿元规模的350多只基金中,易方达蓝筹精选收益排名高居前五。

单只规模第二大的权益类基金招商中证白酒,近一年收益达121.92%。其基金经理侯昊同样收获了“粉丝后援会”。

投资者汹涌而来的认购热情,令基金公司不得不接连限购降温:1月8日,易方达蓝筹精选单日限购额从不超过100万元降至不超过10万元;1月28日,限购额更是降至不超过5000元。理由是“为了基金份额平稳运作,保护基金份额持有人利益。”

“张坤是不错,我们也都买他的产品。”一位易方达基金人士表示,“但现在规模也的确是太大了。不敢说是好是坏。”

有基金业人士介绍,是否对基金限购一般由基金经理来决定。这意味着,连张坤也觉得,过大的规模,已经对管理带来了挑战。

基金圈素来有“规模是净值杀手”这一说法。资深基民罗思对作者表示,自己比较喜欢挑选规模在10亿-30亿规模的基金。“一旦基金规模过大,基金经理在操作时就要追求稳健,操作时局限因素更多,收益水平自然就降下来了。”

麦肯锡全球董事合伙人马奔表示,当前中国股权市场的深度仍然有限,跨境投资通路尚未完全打开,规模扩大后对单一策略有效性有一定影响,且基金经理的管理一定有边界。目前,头部基金公司正在探索通过团队管理模式、投研一体化架构等来解决这一问题。

诺安成长混合的基金经理蔡嵩松对此颇有感触。他掌舵的诺安成长,在2年间规模狂飙30倍,从2019年初的10亿元左右飙升至2020年末的327.76亿元。

在近日接受中证报采访时他坦言,在基金规模尚小时,可以通过择时轮动来赚取估值差价。基金规模变大后,过于频繁地择时就不可避免会带来净值波动,影响投资效率和持有人的体验。

作者据wind统计,近一年收益超100%的基金,其平均规模为29.16亿元。而规模超过50亿元的200多只基金平均收益为57.58%。市场中有1400多只基金收益超过这一水平。

新基民跑步入场:“他们很着急挣钱的样子”

在热搜出圈后,市场有声音指“基金圈饭圈化”,担忧年轻投资者过于迷信基金经理跟风投资。

“易方达张坤全球后援会”账号运营者在微博上澄清:这是年轻人自娱自乐的一种方式,完全没有打算像演艺圈粉丝那样去给基金经理送礼物、接机什么的。“如果坤哥在等我给他接机、举灯牌,那恐怕是要失望了。”

在公募基金赚钱效应显现后,投资者的热情不断推动权益类基金规模刷新纪录。

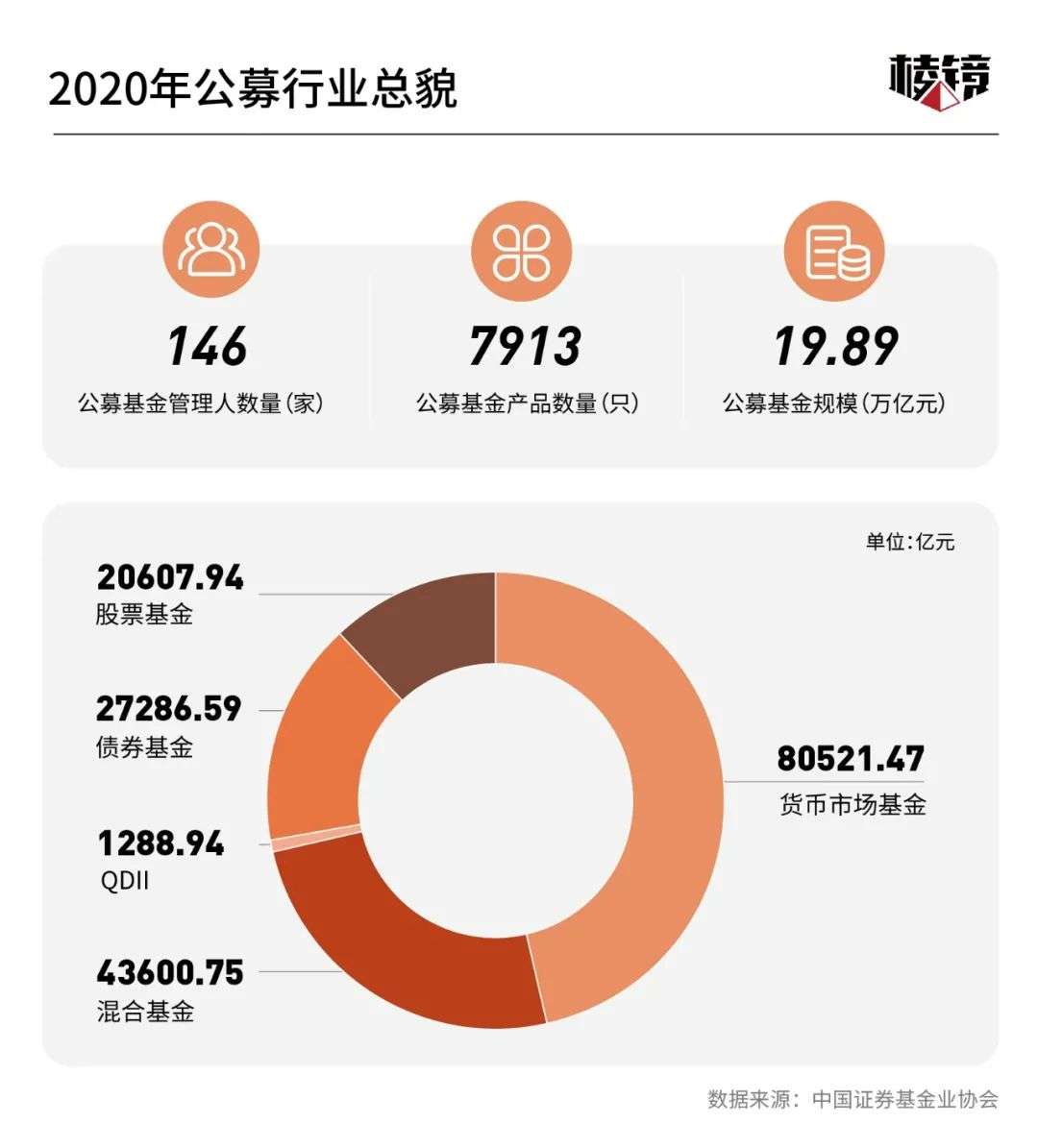

中国证券基金业协会日前公布的数据显示,截至2020年末,我国公募基金资产管理规模达19.89万亿元,较2019年末增长34.70%;其中权益类公募基金(股票型和混合型)达6.42万亿元,占比为32.28%。权益类基金成为公募基金增长最重要的推动力。

2020年至2021年1月15日,新发行权益类公募基金募集资金规模合计2.03万亿元。

支付宝联合西南财大发布的《中国家庭理财趋势报告》指出,2020年新增基民中,30岁以下的年轻人占到了一半以上,年轻化趋势明显。

据张坤后援会账号运营者介绍,新关注基金的人群大部分是年轻人,“看得出来他们很着急挣钱的样子”。

“要说我们有担心,也是担心基民非理性入场。”他表示。

资深公募基金从业者张亭也有这样的担忧。基金和股票一样具有较高的风险,但新入市的基金小白们是否了解?更多的新手基民频繁追涨杀跌,追求基金的短期收益。

在某投资社区交流版块,投资者们晒出自己的基金表现,并交流投资心得:

“都说这基金好,可为什么我买进去20多天还是亏的?”

“拿爸妈的老本176万买了这只基金,现在绿了这么多(-8.85%)。有啥办法让我回去过年不挨揍?”

“保险和银行傻瓜都不会买,你这基金经理居然敢买?下周绝对不要你了!”

“XX公司是夕阳行业,你这只基金为什么要买?”

“投资者开始教基金经理炒股了。”有市场人士打趣道,“投资者为什么不自己炒股?因为买基金亏了可以骂基金经理,炒股亏了只能骂自己。”

在张坤出圈后几天,易方达蓝筹精选接连出现下跌,超话中“iKun”们发言的画风从此前的一片夸奖开始转向担忧。

“自从上了热搜,我这两天跌的把5个点赚的钱都吐出来了,今天还要跌,赚钱不能大声喊的。你们再这样炒下去,是想害大家一起亏吗?”一位网友埋怨道。

“呜呜呜脱粉了。”另一位网友看了自己的基金表现后表示。

“前两天还蓝筹到老,今天就问我要不要跑。不持有五年的坤哥,就不要持有一分钟。”施璐则告诉作者,选择加仓是认同张坤的投资理念和专业研究,一时的波动可以交给时间熨平。而且从较长的表现时期来看,张坤管理的基金表现一直比较稳。“投资本身是有赚有亏的事情,也会客观看待市场。”

张亭表示,明星基金经理的策略已经得到市场检验,选好基金经理和行业赛道,长期持有即可。“切忌把基金当做股票来炒。不必苛求必须买在阶段低点,巴菲特也做不到。”

高光时刻短暂,昔日明星经理规模暴跌九成

但现实是,购买了明星基金经理产品的投资者,仍然缺乏“粉丝思维”,偏好短线买卖。

“每个人都有15分钟高光时刻。”一位公募基金公司人士对作者表示,网红基金经理风水轮流转,淡定看待张坤被送上热搜。“这几天基金净值下跌,有些投资者可能已经脱粉了。”

麦肯锡全球董事合伙人马奔对作者表示,明星基金经理往往已经证明了在过去3-5年周期中创造超额价值的能力。同时,中国发达的数字化营销生态和互联网基金销售渠道的崛起,加速了零售投资者对明星基金经理的追捧。截至2020年底,当年新发规模前20的主动权益类基金占新发基金的71%。

而基金业已经见惯了投资者追捧某一位基金经理,但在基金经理表现不及预期时下车或者“回踩”(指曾经的粉丝抹黑偶像的行为)的现象。

诺安成长基金经理蔡嵩松在2020年就频频被“骂”上热搜。2019年三季度后,诺安成长开始重仓半导体,充分享受当时半导体板块大涨带来的超额收益。2019年全年诺安成长回报达95.44%,在偏股混合型基金中排名第六。

诺安成长由此受到投资者追捧,基金份额从2019年中的13.68亿攀升至2020年一季度末的86.27亿。但半导体板块行情受贸易摩擦等因素影响,在2020年2月下旬起一个月间净值下跌24%,部分投资者开始声讨诺安成长,指其“赌性太大,不懂得分散风险”。

但4月至7月上旬,诺安成长受益于板块起飞,3个月间净值大幅上涨65%,投资者又开始奉蔡嵩松为“男神”。7月末,诺安成长净值再度开启下跌行情,蔡嵩松又再次被骂上热搜。

“我想抄诺安的底,诺安想抄我的家。”投资者调侃称。

在争议声中,投资者们频繁赎回、再申购,而诺安成长总规模一路上扬,到2020年末份额达到186.56亿份,资产规模327.76亿元。

罗思对作者表示,“这只基金的特点就是弹性大,投资者必须有一定的心理准备和风险承受能力。蔡嵩松投资经验不长,但胜在有行业专业背景,适合长期看好半导体方向并且认可基金经理的投资者。”

时间再拨回到2019年,这一年的“顶流”属于广发基金刘格菘。重仓科技股的特点,使得他管理的三只基金包揽市场表现前三名。广发基金趁热打铁,在2019年末以及2020年先后推出广发科技创新、广发科技先锋等4只基金,每只产品上线即成为爆款。

在2020年前三季度,刘格菘管理规模均为权益类公募之首,直到第四季度末被张坤大幅超越。尽管4只新基金表现取得了40%-68%不等的任职回报,但由于市场排名相对不够靠前,其份额在第四季度均出现了不同程度的下降——这意味着投资者净赎回。刘格菘在投资者中的讨论度也有所下降。

中欧基金曹名长近日亦被基金圈关注。在从业超过10年的基金经理中,他的投资回报表现排名行业前三,如今却被称为“最惨基金经理”。

2020年11月,其掌舵的中欧恒利三年定开在封闭期到期,三年间任职回报仅有8.29%。基金年末报告显示,该基金份额从75.32亿跳水至4.33亿,缩水比例达94%。

基金业人士普遍表示惋惜,认为14年的基金老将曹名长一直坚持了自己的价值投资理念,但其持仓板块没有赶上最近三年中的消费股、科技股的起飞行情,惨被投资者抛弃。

“每个基金经理都有自己专长的领域和投资理念。短期的业绩表现和行情、板块轮动有关。白酒一直牛,坤坤(张坤)就一直牛;半导体行情熄火了,小蔡(蔡嵩松)就天天挨骂。”罗思对作者表示。

一家大型公募基金公司提供的数据显示,某明星基金经理掌舵的基金产品2013年到2019年累计收益超过300%,期间只有2018年收益为负。但曾经持有的客户中有近40%都亏损,真正实现100%以上收益的客户只有1%。

包括《2020国人理财趋势报告》在内的行业研究均指出,投资者亏钱的原因,不外乎频繁买卖、追涨杀跌和盲目相信自己。

基金业内人士普遍担心,今年基金很难复制去年那样的普涨行情,投资者需要仔细筛选基金经理和基金产品,克制短线追涨杀跌。否则,部分投资者“靠运气赚来的钱,要靠实力亏回去”。