互联网保险冲出修罗场

导语:

这是华兴新经济基金推出的第四份行研报告,今天我们来聊聊当下最炙手可热的行业之一 —— 互联网保险。

作为金融行业三大支柱之一的保险行业,从产品设计到服务,再到营销模式,都因互联网金融的兴起,发生了翻天覆地的变化。在经历过2012-2015年的爆发期、2016-2018年的压抑期后,眼下受疫情影响,我们认为互联网保险行业的竞争将加速进入到白热化阶段。对于投资机构而言,如何从众多互联网保险企业中披沙炼金,收获高回报项目?通过这份报告,我们希望能将自己的一些思考与你分享。

核心观点如下:

1. 政策环境渐趋稳定,回归保障已然成为长期基调。尽管核心保险牌照依然遥不可及,但创业者已经逐渐把握到如何在中介牌照的螺狮壳里做自己的道场。定位愈加清晰;

2. 人群和渠道都在变化,新一代/90后将成为保险购买主力,对保险的认知和接受程度更高,分散化、社交化、视频化的沟通和购买方式极大改变了早期互联网保险单一的获客和转化模式,开放了新的机会窗口;

3. 依靠数据优化和创新产品的趋势正在超过依靠场景的产品创新,创业企业对保险核心企业的助力从费差角度真正向死差角度延伸;

4. 产品理解、服务能力、复杂险种占比成为创新企业与互联网巨头差异化竞争的手段。

以下为报告全文:

行业已进入历史新拐点

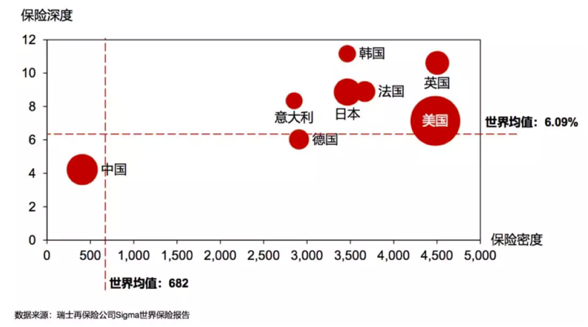

从保险深度及密度上看,我国保险市场仍处于发展初期。但基于人口老龄化、迅速崛起的富裕及以上群体、消费者认知以及商业保险的重要程度等核心驱动力极强,保险行业未来前景广阔。

眼下中国的保险市场规模已经>3.8万亿,根据银保监会预计,我国2020年保险市场将超4.4万亿。

作为保险行业中的重要一员,互联网保险行业成长飞速,在其20年的发展进程中,政策、技术和资本间的博弈一直在演绎。

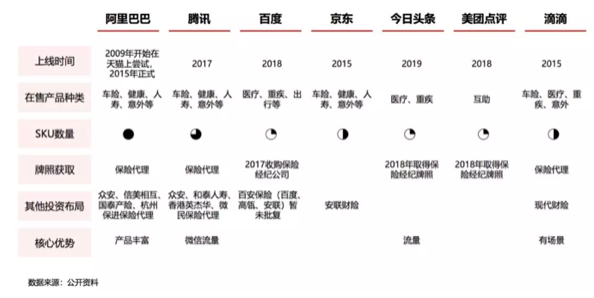

另一端,在互联网保险发展的20年间,坐拥流量+技术的巨头们也从未停止征伐的脚步,在进一步促进行业迭代发展的同时,也使得创业企业生存空间日趋紧张。

通过研究,我们可以很清晰的发现影响/促进互联网保险行业发展的一些“命门”:

1. 政策干预:互联网保险也同样延续了保险业强监管的特点,在发展的20余年间,各项政策均对行业产生了一定的影响,使行业发展出现了一定的波动。目前政策主要的调控方向是规范互联网保险行业内的企业行为,严格把控风险及保障消费者权益为主,引导投资理性看待互联网保险;

2. 技术赋能:互联网巨头和创新企业将资本、流量及技术资源等注入市场,推动互联网和保险科技成为保险行业的新生产力,未来互联网保险将持续在精算水平、产品创新、营销效率、客户服务以及风控机制等方面发生变革。

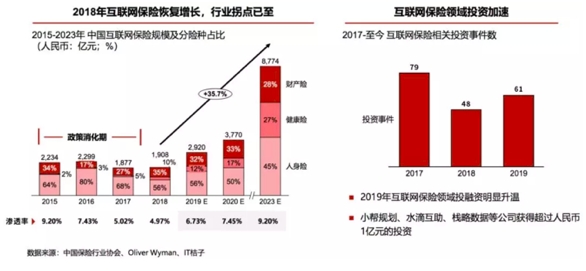

我们认为,互联网保险行业在经过前期爆发、度过16-18年的压抑期后,自2019年开始行业已经重新回到了良性发展的轨道。当前人们在疫情的影响下,对自身的健康保障更关心、有更强的风险意识,也进一步促使行业加快完成新一轮进化。

“人群、产品、销售、竞争”中看行业变迁

基于对互联网保险更为下沉的研究,我们认为消费人群、产品结构、销售渠道和竞争格局都正在发生深刻变化。

消费人群篇

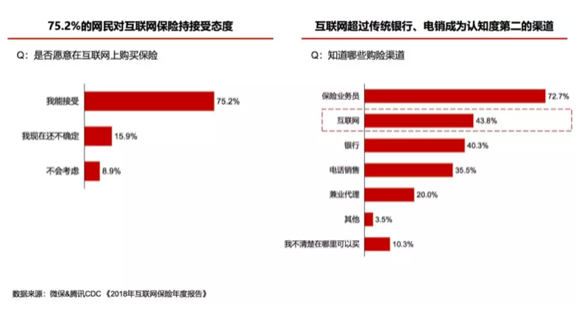

1. 主力消费人群对互联网保险认知程度和接受程度高

从样本中我们可以看到,有23.6%的群体接受所有保险、36.4%的群体只考虑大公司、18.9%的群体只考虑短期的险种;此外,在接受群体中,“男性、本科、一线城市、25-35岁、月收入1w以上”的比例高于网民总体。

2. 主力保险消费人群正在向80/90后群体迁移,健康保障的需求迫切

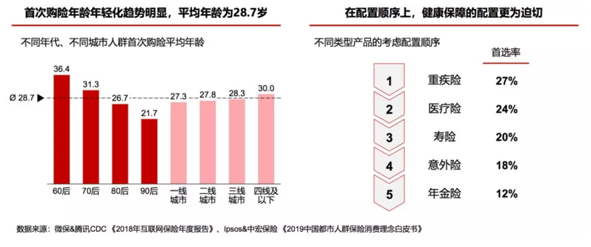

首次购险年龄随出生年代而逐渐年轻化,80后首次购险年龄26.7岁,90后已降至21.7岁;城市线级降低,首次购险年龄随之增高。此外,配置重心依人生阶段推移而变化,健康险如重疾险和医疗险是较普遍认为需要先配置的保障;随着年龄增长,当家庭经济状况变好,会重点配置寿险等。

3. 企业必须在触达和转化方式上发生转变,用新的场景和渠道来吸引更多消费人群

产品结构篇

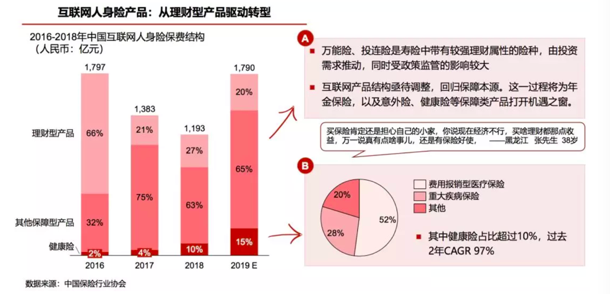

1. 产品结构发生深刻变化,由理财型向保障型回归

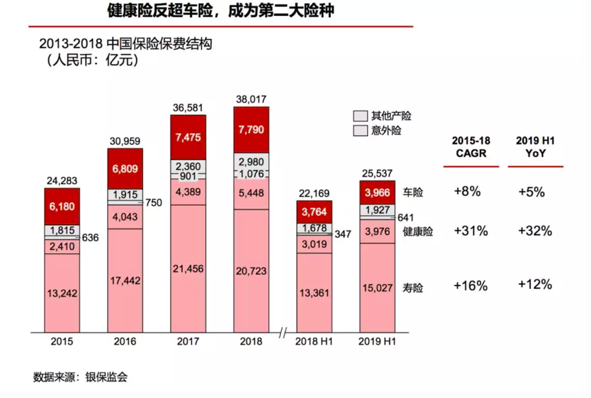

整体来看,新车销量持续下滑,对车险保费增长产生明显负影响,预计这一趋势中短期仍将持续;政策对以理财属性为主的投连险、万能险、快速返还型产品等强监管,“保险姓保”将成为政策调控的长期方向;此外,随着老龄化加速、收入水平提高等外部因素驱动,以及消费群体内在对于保险保障意识的加强,商业健康险市场将持续扩大。

2. 互联网人身险中健康险逆势增长,未来将带来新的发展机遇

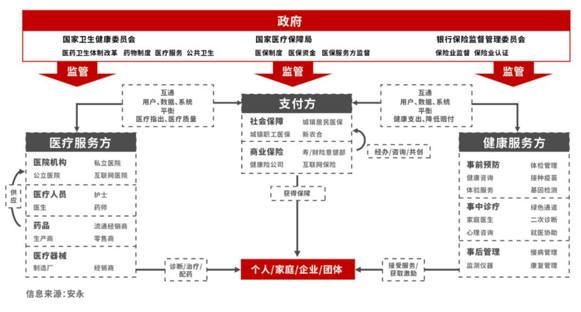

3. 商业健康险生态复杂,数据和互联网技术将成为高速发展助推器

销售篇

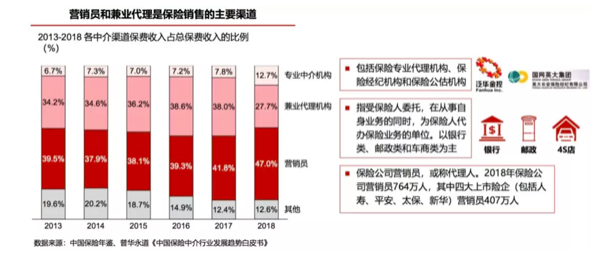

1. 从销售渠道上看,(直销)营销员占比最大,专业中介机构占比提升

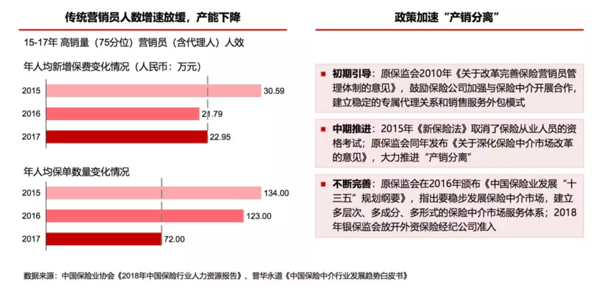

2. 保险行业“产销分离”是必然趋势,专业中介发展加速

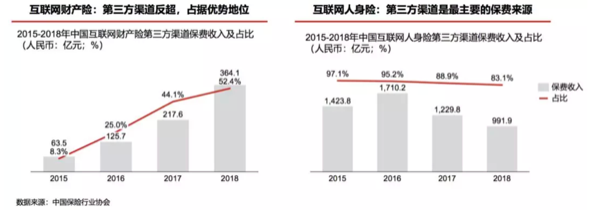

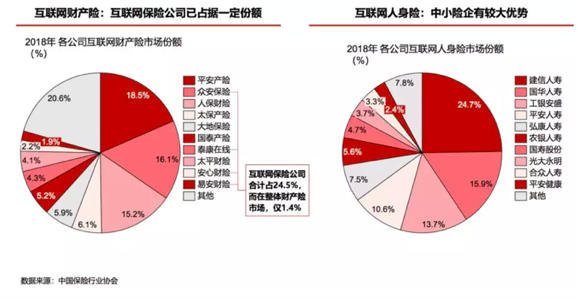

3. 互联网保险以第三方渠道销售为主,未来将延续这一格局

财产险方面,第三方渠道超越官方自营渠道占据主要份额;车险主要依靠保险公司官网直销,在车险遇冷的大环境下,官网自营渠道占比持续降低;非车险产品更加依赖有场景的第三方互联网平台。

人身险方面,目前第三方渠道仍占据较大份额,但传统保险公司逐渐重视互联网直销渠道,官方自营占比逐渐提高。

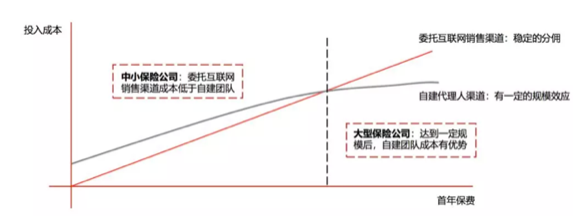

4. 结合竞争、产品和成本考量,互联网保险渠道将受到更多认可

竞争格局篇

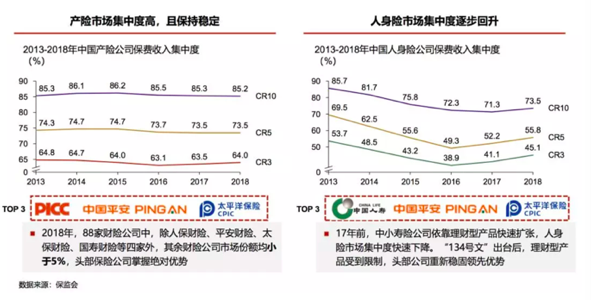

1. 头部保险公司具备规模优势,保险市场集中度高且稳定

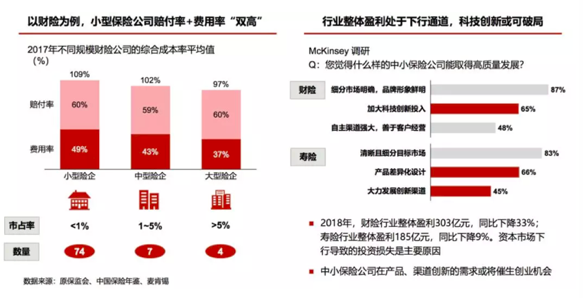

2. 当前格局下,中小保险公司夹缝求生,本小利微,亟待破局

以财险为例,眼下小型保险公司赔付率+费用率“双高”。目前行业整体盈利处于下行通道,亟待科技创新。

3. 相比之下,互联网保险给予中小险企良好的发展机遇

如何甄别优质标的

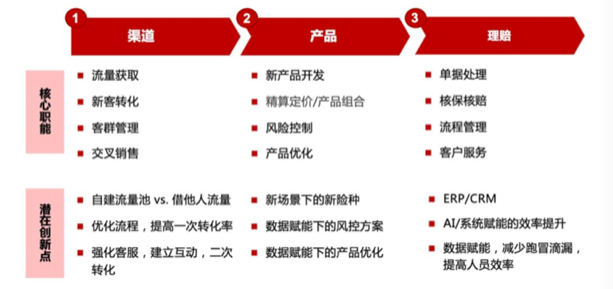

我们围绕保险核心价值环节,放弃保险牌照无法外包的业务,专注在渠道、产品、理赔三个细分领域进行了研究。

渠道是目前话联网保险创业/创新中最密集的环节,渠道的创新体现在线索获取、转化效率、交叉销售、二次转化等多方面,一般需要需要有效借助他人流量起量,并能承接复杂产品(长险)的销售。我们认为,渠道的成功要素需要从获客、转化、供应链和客服四个方面考虑。

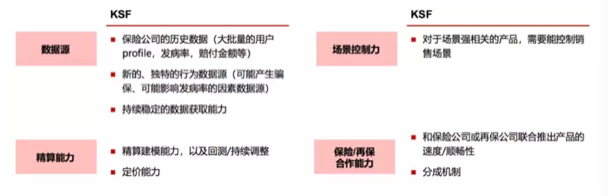

产品环节中的创新也不少,主要集中在场景和数据两个维度上进行创新,此外很多产品创业企业也在拓展渠道环节。企业在场景控制力、数据源、精算能力、保险/再保合作等方面的能力可作为投资机构长期关注指标。

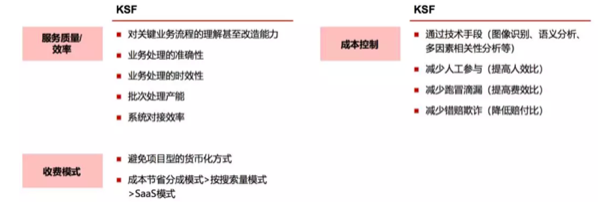

理赔服务方面,通常是面向险企的2B业务,基于数据、AI的技术创新,核心是提高理赔处理成本端的效率,其服务质量、成本控制、收费模式三方面可以作为投资机构重点关注指标。