马来西亚光学零售商MOG明起招股,预计4月中于港交所挂牌

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Uncle C,36氪经授权发布。

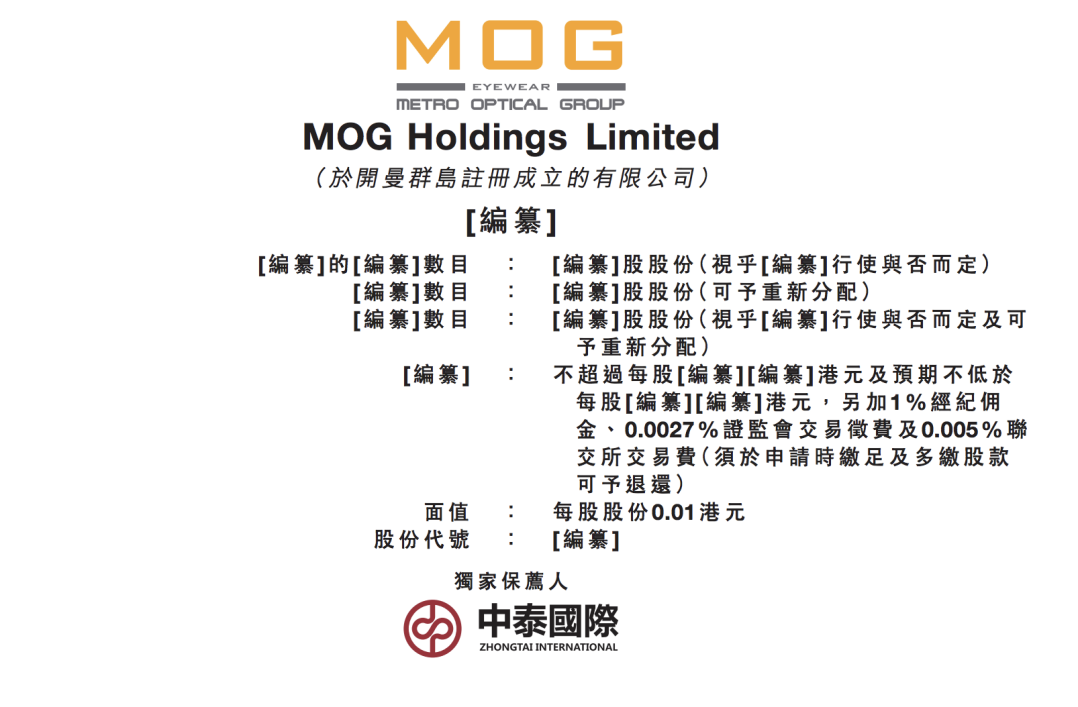

据IPO早知道消息 ,MOG Holdings Limited(下称“MOG”)将于3月28日开始招股,计划4月中旬在港交所上市,最高募集1.5亿港元,由中泰国际担任独家保荐人。

MOG Holdings是来自马来西亚的光学产品零售商,提供广泛光学产品,包括镜片、镜框、隐形眼镜及太阳眼镜等(国际品牌、自有品牌、运营的制造商品牌)。根据IPSOS的报告,按2018年的营业收入来算,MOG Holdings为马来西亚第二大光学产品零售商,约占市场份额的 7.1%。

据招股书显示,MOG Holdings的零售网络 (包括其83家自有、10家特许经营、及2家许可零售店) 位于马来西亚半岛中部、南部、北部及东部 。该集团共有10个零售品牌,覆盖马拉西亚眼镜零售市场的高端、中端及大众市场分部,除此以外,零售组合中还包括了专注于销售隐形眼镜的零售品牌。2019年8月,该集团推出线上销售平台,专注于在马来西亚向客户销售其自有品牌的镜框。

镜片销售为MOG销售光学产品所得收益的最大贡献来源,2019年截至3月31日止年度,镜片销售收益占总收入的40%,自2017财年至2019财年按约23.6%的复合年增长率增长。同期,销售镜框所得收益按约9%的复合年增长率增长,隐形眼镜的销售按约15.7%的复合年增长率增长。

从行业规模来看,根据IPSOS报告显示,马来西亚眼镜零售市场被认为是一个成熟的市场,且行业收益预期于2019年至2023年按约5.9%的复合年增长率增长,主要是由于需要视力矫正的人群数量增加及引入创新光学产品使对光学产品的需求更高所驱动。

马来西亚眼镜零售市场的高端、中端及大众市场分部预期自2019年至2023年将分别按约4.7%、6.2%及6.6%的复合年增长率增长,而中端分部预期于2023年将占收益的最大份额,约为37.3%。

财务数据来看,2017、2018、2019财年及截至2019年9月30日止六个月,MOG销售光学产品的毛利分别约为5570万令吉、6750万令吉、8359万令吉和4710万令吉。毛利率由2017年的约55%增至2019年的约62.7%。

本次赴港上市,MOG表示募集资金将用于扩张该集团的零售网络,为于马来西亚多个地区开设36家自有零售店,升级及翻新集团的自有零售店;推广集团11个零售品牌的知名度,增强集团定制化镜片的产能(与国际知名镜片制造商联合开发生产定制化镜片的光学实验室)以及升级集团的信息技术系统及增强其营运效率等。

MOG还在招股书中特别指出了新冠疫情的影响。2020年3月16日,马来西亚政府实施了一项行动限制令,由3月18日至3月31日生效,颁布了普遍禁止在群众运动及机会、外籍人士入境、并关闭所有高等教育机构,宣布中小学停学,除必要服务商、私人场所均关闭的政策。预计新冠疫情将对马来西亚经济生产直接或间接影响但不会产生任何长期负面影响。

MOG称,将于3月18日至31日期间关闭所有自有零售店,期间自有零售业务将导致收益亏损约570万令吉,该公司将检讨其每月开支并采取措施降低运营成本。

但同时,MOG董事认为,若公共卫生事件在马来西亚爆发规模扩大或长期实施行动限制令,将导致集团暂停产生收益的业务,集团于2020年2月29日持有约4370万令吉的银行结余及现金,其财务仍可维持五个月以上。

而MOG目前整体拥有月3030万令吉的存货,足以维持至少三个月的运营,因此预计疫情将不会影响持续供应该公司自有品牌及制造商品牌的光学产品。