人口多、发展快,尼日利亚电商市场凭什么不能火起来?

编者按:本文来自微信公众号“非程创新”(ID:Future_Hub),36氪经授权发布。

经过近20年的蓬勃发展,中美两国凭借强大的经济实力和市场体量,成为全球电商大国。但与此同时,这些大国市场已经慢慢饱和。

放眼全球,非洲的电商市场才刚刚兴起。目前,电商项目是非洲最热门的创业项目。整个非洲已经达到12亿人口,到2050年更可能超过20亿(联合国人口组织)。2017年非洲电商市场整体规模已经达到160亿美元,2022年预计达到220亿( Statista 数据)。

庞大且快速发展中的非洲电商市场吸引了大量玩家进入。在非洲,特别是尼日利亚,电商创业早已经成为创业的首选。但为什么是尼日利亚呢?

非洲电商首看尼日利亚

非洲拥有12亿人口,54个国家,区域市场差异大。而尼日利亚是其中最大经济体,也是最具代表性的电商市场。因此,要了解非洲市场首要了解尼日利亚。非程创新首先制作了尼日利亚电商市场报告,其他非洲国家市场报告会陆续放出。

尼日利亚2017年 GDP 约为3763.6亿美元,2018年为3972.70亿美元,经济体量已经很大。该国同时还是非洲人口最多的国家,2017年人口超过1.86亿,年轻人口比例高达62%。此外,尼日利亚还是非洲地区最大的石油生产国和出口国。

就网络购物人数和收入而言,尼日利亚已是非洲的最大电商市场。据尼日利亚电商网站 Jumia 在2018年发布的尼日利亚移动报告(Nigeria Mobile Report),该国在2018年的电商整体市场规模达到130亿美元。乐观预测,尼日利亚电商市场将在接下来的10年内增加至500亿美元。

尼日利亚已成为电商创业首选

目前在非洲,尼日利亚已经成为电商创业的第一选择。尼日利亚金融媒体 Disrupt africa 2017年的报告称,尼日利亚有36.4%的创业投资投向了电商企业,共计1200万美金。这其中,出现了如 Jumia 和 Konga 这样在经营规模和融资额度上,都处于前列的巨头公司。

不过,超过70%的电商企业尚未盈利,依旧面临消费者购物习惯、物流、支付和法律法规等方面困难。同时,由于后续融资不足,不少初创未能挺过发生在2016年的经济衰退。

但是,尼日利亚电商的发展并没有进入死局。不少创业公司吸取了巨头和失败企业的经验,探索出了一些新的业务模式,以创新的方式规避了限制电商发展的桎梏。比如,目前在非洲的电商创业里,有72.1%更关注细分市场。在细分垂直领域,只需要把全部精力集中在一个领域,对库存的需求相对较小,这类电商也更容易拿到投资。

尼日利亚电商主要玩家

Jumia : 非洲首个独角兽企业,自建物流的淘宝

非洲最大电商平台 Jumia 是非洲首个估值过10亿美元企业,员工3000人。其业务涵盖非洲14个国家及地区(埃及,加纳,肯尼亚,摩洛哥,坦桑尼亚,突尼斯,乌干达,尼日利亚等)。

其商业模式上采取淘宝的平台模式,手机和婴儿用品销量最高。根据垂直品类的不同,商户支付平台2.5-25%的抽成,其中时尚类商品抽成最高。

Jumia 自建物流,主要依靠卡车和摩托车运货,旗下拥有摩托和卡车车队,总数超过500辆。目前,该公司业务已覆盖尼日利亚最大的8个城市,物流成本占运营成本40-60%。支付方面,线上支付已占 Jumia 总交易数的55%,1500奈拉(1人民币换51.2奈拉)以下的订单不接受货到付款。

该平台目前拥有400万用户,每月GMV 4000万欧元,40%来源于尼日利亚市场。Jumia 融资已超过7.67亿美元,投资人包括 Rocket Internet 、AXA 、高盛、Orange 和 CDC 。Jumia 现已在纽交所上市,市值接近20亿美元。

Konga:Jumia 的主要竞争对手,有线下实体店

Konga 成立于2012年,刚开始只销售婴儿及美妆用品,且只在尼日利亚运营。之后,公司开始经营3C数码、家用电器、生活用品、时尚等。2018年4月,Konga 宣布与另一电商平台 Yudela 合并。

商业模式上,Konga 采取线上与线下相结合模式。线上部分 Konga Online 为淘宝的平台模式,收入来源于佣金,根据商品品类比例3-15%不等。同时还有线下商铺 Konga Retail 。

物流方面,Konga 自建物流 KOS Deliveries ,拥有由大篷车、卡车、摩托组成的车队,总数超200辆。公司在尼日利亚各个区域有收货点(drop off center),供应商可以付费使用仓储。旺季时可能与第三方物流合作,配送时间1-14天,拉各斯(尼日最大港口城市)附近可低至5天。

支付方面,公司支持多种方式的电子支付并推出和尼日利亚所有银行合作的移动支付 Konga Pay。曾一度取消货到付款,由于严重影响到订单量,后被迫恢复。

该平台目前拥有18.4万活跃用户,80%为移动端用户,每日30万UV。处于持续亏损状态,且缺少融资助力进一步扩张。

Kongga 融资共计7950万美元,投资人包括 Kinnevik 和 Naspers 。由于经营状况不佳,2018年3月被本地IT公司 Zinox 收购,收购价格在1000-1500万美元(低于估值出售)。

其他主要玩家还包括:

尼日利亚“大众点评”DealDey 、信息分类平台 Olx 、线上超市 Gloo.ng 、尼日利亚版“58同城” Jiji.ng 等。尼日利亚的中小玩家目前处境不佳,受到 Jumia 和 Konga 两大巨头竞争影响,加之2016年发生经济衰退。很多玩家目前仍在苦苦挣扎,更有玩家退出。不过即使有玩家退出,每年都有新玩家进入。

新玩家,带来新办法

巨头和失败者的经验,告诉我们必须正视非洲电商市场的特殊性。欧美和中国电商市场的经验,并不可以直接在非洲本地复制。如何避免重蹈前人的覆辙,成为想进入非洲电商市场的新玩家必须考虑的问题。事实上,非洲电商市场的探索并没有停止,一些新玩家不断涌现,也带来一些新模式。可以供我们参考:

CartDeals.ng:尼日利亚版“唯品会”

CartDeals 成立于2013年,主营母婴用品。该公司主要通过社交平台 Facebook (4000粉丝)和 Instagram (34万粉丝)传播和推广。同时,他们通过电话、whatsapp、短信在社交平台上提供客服支持。

该公司不直接做 C 端用户,主要服务对象为代理商和小型零售商:

1)代理商有自己的实体店铺,也有社交网络主页。可以以成本价从 CartDeals 购买商品(购买3万奈拉商品即可成为代理商,购买15万奈拉商品可以成为大代理商)。代理商在获得订单后将客户和订单信息通知 Cartdeals ,享受 CartDeals 提供的物流配送和营销推广服务。

2)小型零售商没有自己的实体店铺,不储存商品。他们只需要通过社交网络推广商品,然后以零售价从 CartDeals 购买商品再向客户出售。零售商也可以先交3万奈拉押金,以批发价从 CartDeals 购买商品然后向客户出售。零售商在获得订单后将客户和订单信息通知 Cartdeals ,可以享受 CartDeals 提供的物流配送和营销推广服务。

点评:CartDeals 将主要精力放在制造商选品、物流配送和品牌建立上。这种模式通过对销售渠道的变革,不做分散的 C 端用户市场,直接面向小 B 用户。小 B 端用户的预付款保证了现金流的流入,对于融资的需求低。同时通过社交网络等熟人网络进行口碑传播,可以有效建立品牌认知,解决信任问题。

Lontor :拥有中国基因的“安利”

母公司为中国公司 Choice International 倬亿国际,目前在非洲的业务范围涉及尼日利亚、加纳、埃及和马达加斯加,主营灯具。

Lontor 通过传销模式获客,开办培训课程,推荐6个人加入后可以在会员梯队内升级,目前有3级会员形式:

一级:Business Plan 支付3万奈拉,可以按照25%甚至40%-50%的折扣购买商品。会员消费3-4个月后,会有额外的积分奖励。

二级:Power House Plan 支付100万奈拉。会员可以开办 Lontor 小店,有20种 Lontor 商品和宣传支持。

三级:Brand Outlet Plan 支付1000万奈拉,可以开办 outlet 店铺。有50种 Lontor 商品,可以获得宣传支持和返利。

其传销模式通过熟人网络增加了支付意愿,解决了信任问题。这种模式现金流状况较好,熟人网络搭建后可以延伸更多品类,后续融资压力不大。Lontor 目前在尼日利亚已经有上百家经销商,整个非洲年营业额数千万美元。

点评:熟人网络的方式在尼日利亚特别有效。部分消费者对电商、电子支付还存在顾虑,但是有过熟人推销的方式能有效打消尼日利亚消费者疑虑,值得参考。

Lucy.ng :需求强且不要求物流时效性的礼品电商

Lucy 是一家礼品电商平台,2016年开始运营。他们主要向个人用户和企业用户销售礼品,公司福利用品,酒店用品等。

礼品电商是一个强需求且对物流时效要求不高的垂直领域。礼品电商符合当地风俗习惯,该风俗习惯在非洲各市场差异不大,可复制性强,属于强需求。因为对物流时间的配送时效性要求不高,所以减轻了物流方面压力。

在商业模式上,Lucy 采用 dropshipping 模式。用户预付款下单后,货物1-2周内配送到尼日利亚,再由 Lucy 配送到客户,需要1周左右时间,整个配送2-3周时间。Lucy 不储存任何货物,不需要平台建仓,大大缩减了仓储成本,轻资本运营。

点评:这种方式虽然有效,但独立站的形式没有有效解决信任问题,用户在线支付的意愿可能不强。前期如何建立品牌认知,获取客户及提高转化率和成交率是应该考虑的问题。

假发销售:需求大但电商仍处于初级阶段

尼日利亚用户对假发需求非常大,因为黑人头发天生卷曲坚硬,不仅非常难于打理,而且没有发型,头发长了都是爆炸头。非洲女性非常希望自己可以拥有欧美甚至亚洲等其他地区女性的直发和各类发型。而且女性做头发不仅贵而且只能保持两周。整个非洲假发的年销售额超60亿美金。

但在网络上销售假发并没有被用户接受,主要是因为商品质量不稳定。用户在实体店可以试戴,而且电商物流周期长不如到实体店买方便。

尼日利亚假发市场目前有100多家中国公司做假发生意,每个月尼日利亚的假发销售量在360万条(完整假发头套)。其中人发占10-15个点,在40万条,全年在500万条左右。大部分人发工厂主要集中在河南许昌,尼日利亚当地也有工厂,不过只有 Rebecca 有组装工厂,韩国 expression 有化纤工厂。

供应链模式上来看,对与一级批发商或者叫生产商来说,人发先接订单再生产,然后空运到尼日,清关除了少数大厂,大部分走黑关,然后在 balagun 市场批发给二级批发商,二级批发商再分销到其他各州。

其中最大的销售量来自小店铺,主要售卖平价商品,1万到2万元真发。然后是中高端沙龙,最后是 shopping mall 。国内做假发生意的电商业务主要面向美国和南美,面向非洲的几乎没有。目前还是以批发为主,线上销售比较初级。

目前尼日利亚还未有垂直类的假发电商,商家主要用 Instagram 在网上进行推广和销售,比较大的几家 Royalhairs、Wholesalesnaija 和 Hikkyshair 一般都有线下门店。此外,还有很多个人卖家兼职在卖假发,只有 Instagram 账号,一般通过朋友介绍来做生意。

点评:假发是强需求的市场,但目前品牌和信任问题没有得到妥善解决,所以假发电商仍然处于早期阶段。如果从假发切入市场,精选品类,打造品牌,建立线下体验店,线上做好社交媒体网红营销,建立口碑,后续可以延伸到美妆护肤,女性饰品等品类。

Zumi :参考了中国的“有赞”模式

社交电商在非洲也有可以生长的土壤。Zumi 参考了中国有赞的模式,即在社交媒体生态内为小商户提供包括订单及库存管理、营销、客户关系、销售报告、配送及支付集成等工具在内的完整开店系统。

小商户通过每月20美元的订阅或者缴纳5%销售佣金,可在不具备后台技术团队的情况下在社交网站上开设网店。目前 Zumi 已经有近百万社交媒体关注者。

尼日利亚乃至整个非洲都有其特殊性,不能简单复制中美模式

导购网站是否能成为行之有效的商业模式。非程创新调研后发现,导购型网站在非洲较难行得通,主要原因是综合电商平台少,生态并不完善;且电商平台目前没有成熟的 affiliates 系统后台,全部靠人工录入。

再例如,在中国风靡的一件代发是否适应非洲市场呢?经调研,由于一件代发存在较高的信任风险,在非洲也无法行得通。

大的平台也试图进行新的尝试。2014年成立的综合性电商平台 Kilimall ,试图通过探索供应链的变革来避免困境。比如通过在非洲本地招商,物流全由本地商家负责。平台赚取佣金,优点是轻松,缺点是供应商有限。

如果在海外招商,在非洲本地建仓用来中转,可以平衡供应商和海外发货,但建仓前期投入大;而如果进行全球购,在海外招商,直接从海外发货,平台省力。缺点是用户体验差,要么贵要么慢。在供应链上的探索并没有成功,Kilimall 在尼日利亚鲜为人知。

尼日利亚电商机遇和挑战并存

总体来看,尼日利亚电商目前还存在以下困难:

1. 电商相关法律法规待完善

目前大多数非洲国家并未出台和电商相关的法律,比如针对知识产权保护、消费者权益保护、数字签名等问题。尼日利亚最近一次针对消费者保护的法案更新是在1992年。尼日利亚最大电商平台 Jumia Nigeria 的CEO曾公开呼吁,尼日利亚急需出台电商相关法案以保障交易质量,提升消费者信任。

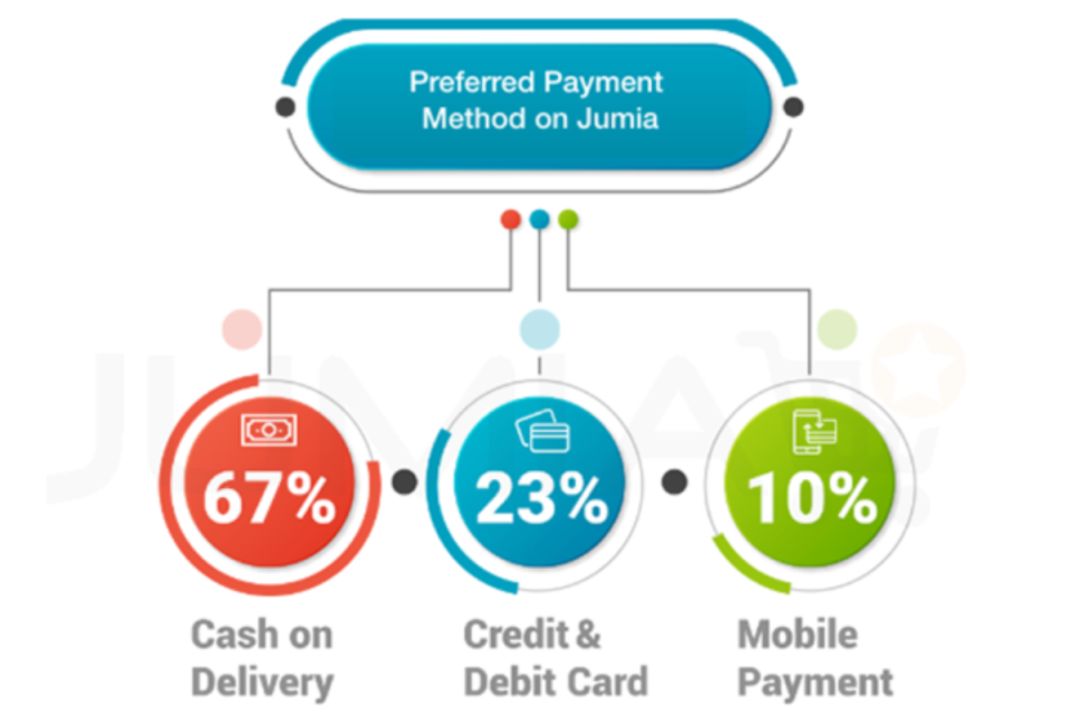

2. 消费者电子支付普及度和意愿低,货到付款为普遍支付方式

因为尼日利亚消费者对电子支付持有怀疑态度,且货到付款支付方式盛行。这影响了电商业务在非洲进一步展开。电子支付在非洲大陆发展很不均衡,有些经济体已经接受无现金社会,但有些经济体几乎完全以现金为基础。在这种以现金为基础的经济体中,信用卡几乎不存在。

就尼日利亚而言,货到付款为普遍接受的支付方式。根据 Jumia 调研,货到付款 payment on delivery 占网络购物的70%。Konga CEO 表示,货到付款允许的地方订单量增长300%,而停止货到付款方式后,订单量明显缩水。

网络购物货到付款形式占比67%,Source: https://techpoint.africa/2018/02/07/ecommerce-viability/

不过,尼日利亚正在积极推行无现金交易。2012年开始推行的数字支付和电子银行催生了尼日利亚27个州的无现金化交易,无现金化的政策也吸引了类似 Visa 和 MasterCard 等支付服务商。同时, Citibank, Zenith, UBA, Fidelity 等银行的借记卡已能在尼日利亚进行在线支付。

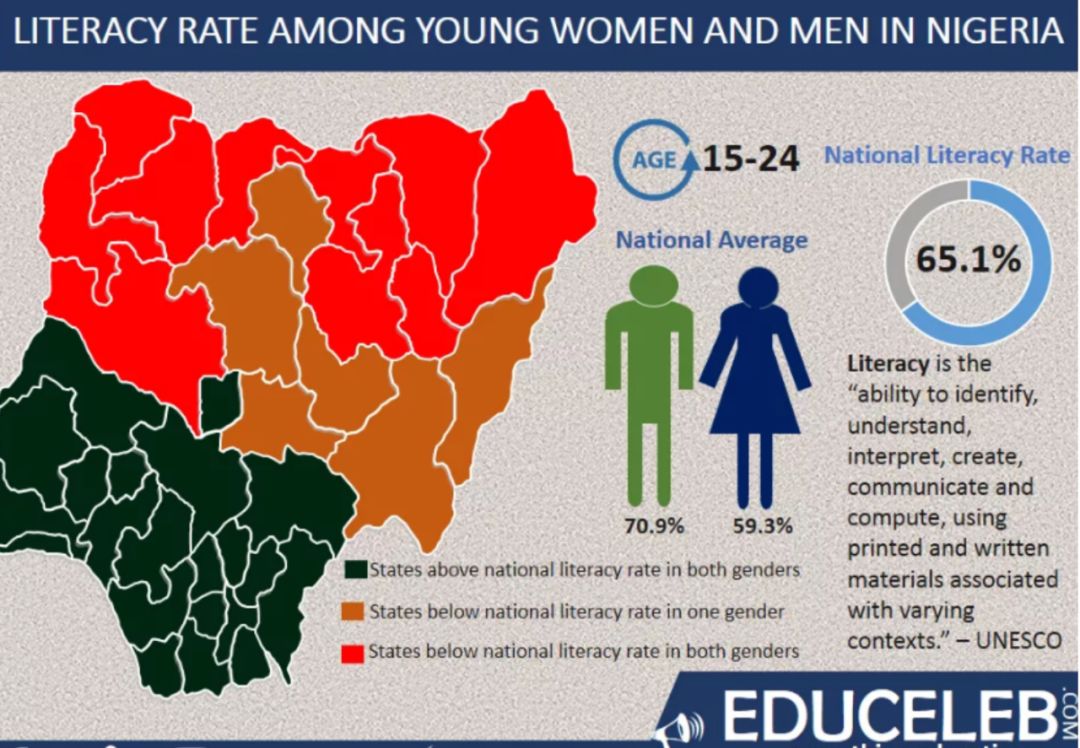

3. 社会识字率低于发达国家,只有65.1%

网络购物对用户的识字率和文化水平有一定的要求。根据 FME 发布的报告,2017年尼日利亚15-24岁之间人群的识字率女性为59.3%,男性为70.9%,整体位于65.1%,低于发达国家的90%+。不识字的影响是方方面面的,比如交流、学习、浏览信息、购物等。

尼日利亚年轻人的识字率,Source: https://educeleb.com/young-adult-literacy-rate-in-nigeria/

4. 物流基础设施薄弱,移动设备渗透率逐渐增加

a. 物流基础设施

电商的发展离不开完善的物流配送系统,不过目前在尼日利亚,仍然缺乏国际街道邮编系统,相比发达国家,非洲国家有个人家庭邮寄地址的比例只有36%,送货员需要和收货人保持联系才可以将货物寄达。另外,尼日利亚的 “最后一公里”物流成本相比发达国家,仍然处于较高的水平(500-3500奈拉)。

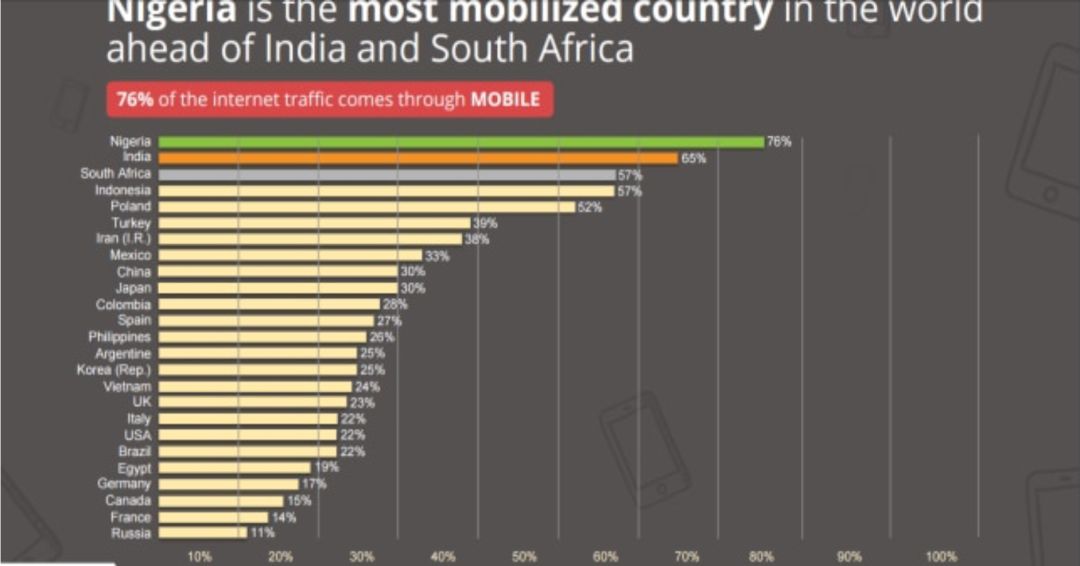

b. 移动设备渗透

根据 Google 的数据显示,2014-2017年,尼日利亚互联网使用率从62%增加至65%,主要原因来源于手机的进一步普及。尼日利亚是世界上最“移动”的国家,网络流量的76%来源于移动端。但网络资费仍然很贵。

Source:2017 Accenture Digital Consumer Survey https://www.cnbcafrica.com/sponsored/2017/09/19/africas-e-commerce-boom-giving-rise-sophisticated-african-digital-consumer/

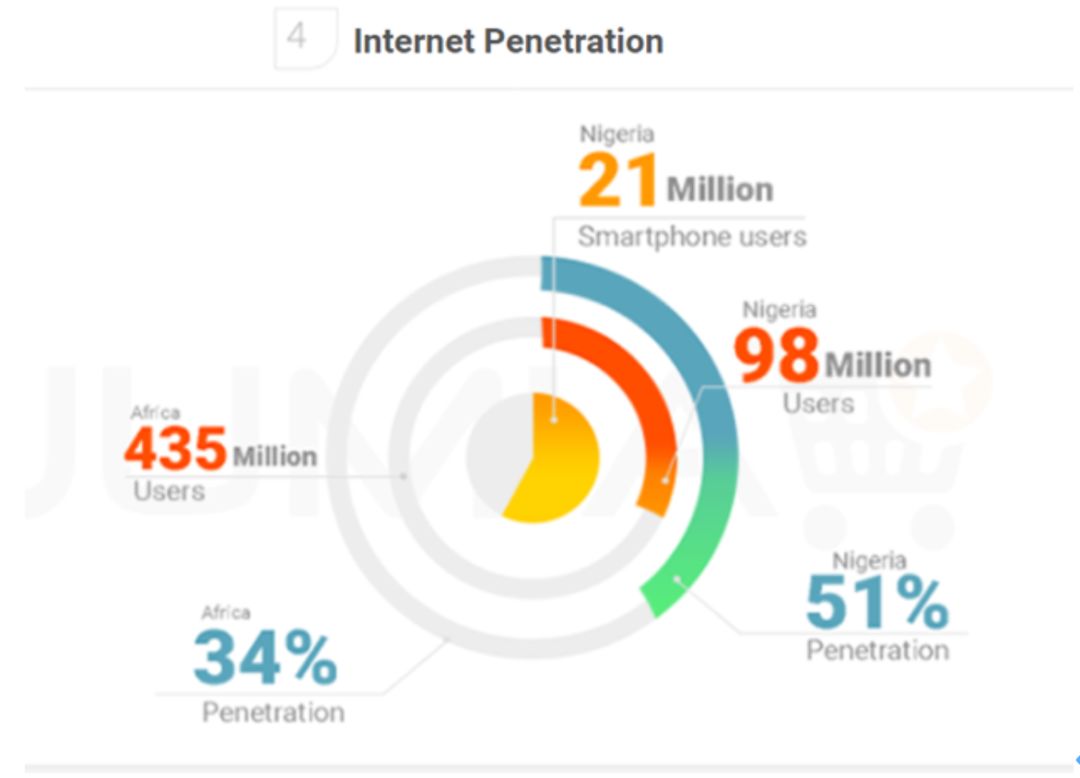

此外,根据 Jumia 平台发布的尼日利亚移动报告( Nigeria Mobile Report ), 尼日利亚1.86亿人口中9800万手机用户,渗透率51%。智能手机持有用户2100万人,其中1700万人通过智能手机使用社交网络。

Source:https://techpoint.africa/2018/03/19/jumia-mobile-report-2018/

来自非程的总结及展望:

虽然非洲电商市场还存在物流成本高、电子支付环境待完善、网络购物习惯需要培养、继续资本支持等挑战。但是尼日利亚已经出现第一个独角兽电商企业 Jumia ,未来会不会出现第二个,第三个呢?一定会的。

在尼日利亚做电商是需要本土化思维的。这里的本土化指的是社交电商,多级分销,利用社交关系链,绕开规模化的物流和支付难题,发动群众的力量。在推广方式方面中国经验值得参考。微商和传销的模式被证明是较有效的营销推广方式,药品、美妆都可以应用,已经成功的例子有 Tianshin , Trevo Nigeria, GNLD, Oriflame, Oragno 。

编辑:云晞@36氪出海