数据解读:1亿融资能管得住广场舞大妈?

编者按:本文来自微信公众号“养老e周刊”(ID:Agingweekly),作者 孙黎,36氪经授权发布。

2017年6月7日,高考全国卷作文题,广场舞成为中国代表词之一

——该如何理解广场舞的群体和行为,如何进行“文化交流”?

2017年6月5日,央视新闻1+1栏目专题报道篮球场上跳广场舞的冲突事件

——该如何解决年轻人和老年人的“需求矛盾”?

从官方媒体(如央视、平媒等)放大,到半个多月后的今天,广场舞作为焦点话题仍在社交媒体(如虎扑、微博等)继续热议,甚至事件仍在新的城市和新的人群升级——这背后是广场舞甚至是这届老人的“妖魔化”。

上图是养老e周刊(微信公众号:Agingweekly)在某新一线城市街头早9:30 和 在香港旺角街头晚21:30的随手拍,我们可以看到广场舞是“不限人群、不限场地、不限时段、不限环境”的全民健身运动——这背后是中国1亿广场舞人群的巨大潜在市场。

2013年,中国大妈在与华尔街的黄金战争中成为金融冷兵器,我们对此更多的是调侃;2016年,大妈们把战火烧到了咱家楼下,变身元气美阿姨,谁的地盘都能做主。

这个充满争议的群体在几年间经历了快速的移动互联网+智能手机变革期,她们更加“有钱、有闲、有决策权”——看起来,该有人站出来在大妈们的新地盘“做主”了。

Q1:广场舞的创业逻辑是什么?场景、人群、方式、价值

首先,广场舞的存量形态是这样的:

存量:场景(社区楼下)+人群(有闲)+方式(自组织)+(健康/社交)价值

那么广场舞是否有创新的空间?

场景:线下属地化的场景并没有办法创新,本身线下的健康+社交属性不可替代

人群:正在从老人延展到2-5线城市的中年人(结婚生子后进入准退休状态)

方式:从线下自组织到形成线上同好社群,移动互联网连接人群的成本效率更优

价值:更方便的学习新舞蹈,更快更准的认识并加入新舞队

因此我们看到,通过“移动互联网”的“优质内容”与“新人群”产生“新连接”,是广场舞领域创新的机会点。按照上述逻辑,对于商业模式来说需要解决的问题包括:

拉新:能否通过移动互联网快速获取新人群?

留存:如何通过持续的优质原创内容保持用户活跃度?

转化:如何将新人群新流量通过移动互联网快速变现?

先不着急回答这些问题,我们接下来先来看资本是如何看待广场舞的?排名第一的糖豆广场舞在“拉新、留存、转化”上有着怎样的表现?

Q2:广场舞为什么得到资本追捧?流量、消费、渠道

文娱创业是2016年至今的创业风口之一,类似于90/00后人群的亚文化,创业公司也开始瞄准了更年轻更活力的50/60后老年群体:

“友瓣”“99直播”(直播App)对标年轻人的“映客”和“花椒”

“北京大妈有话说”(微信公众号)的时政/亲情视频类似“咪蒙”灌输鸡汤引发争议

“糖豆广场舞”“就爱广场舞”“舞动时代”相当于健康+社交的“Keep”和“悦跑圈”

在中老年文娱项目中广场舞发展最好,总融资额度超过1亿元人民币,在经历了2015-16年的线上App流量红利之后,我们首先要思考的是,广场舞为什么得到资本追捧?

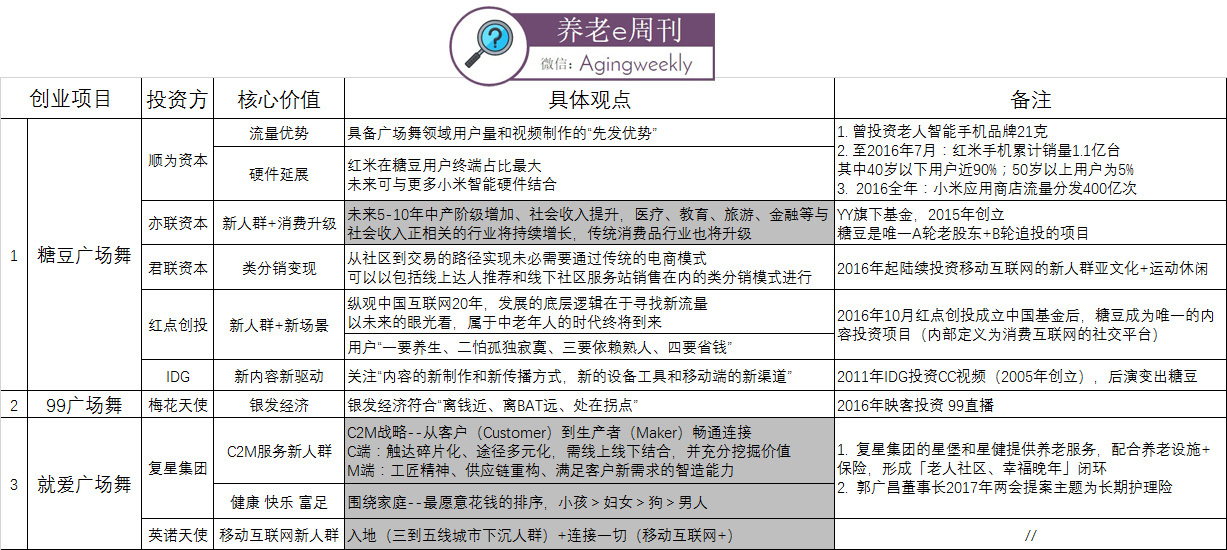

具体来看,Agingweekly梳理出较有代表性的投资方观点如下:

注1:上述内容均来源于公开信息

注2:灰色背景内容非专门针对广场舞的观点,属于投资方向与广场舞的匹配

我们可以看到,资本市场对广场舞的价值共性判断是:

1、新流量:类似于2014-15年爆发的90后新群体亚文化的新流量,5060后新人群在3年内虽然获客成本也在提升,但相比早已是红海的年轻人市场,其依然是流量洼地;

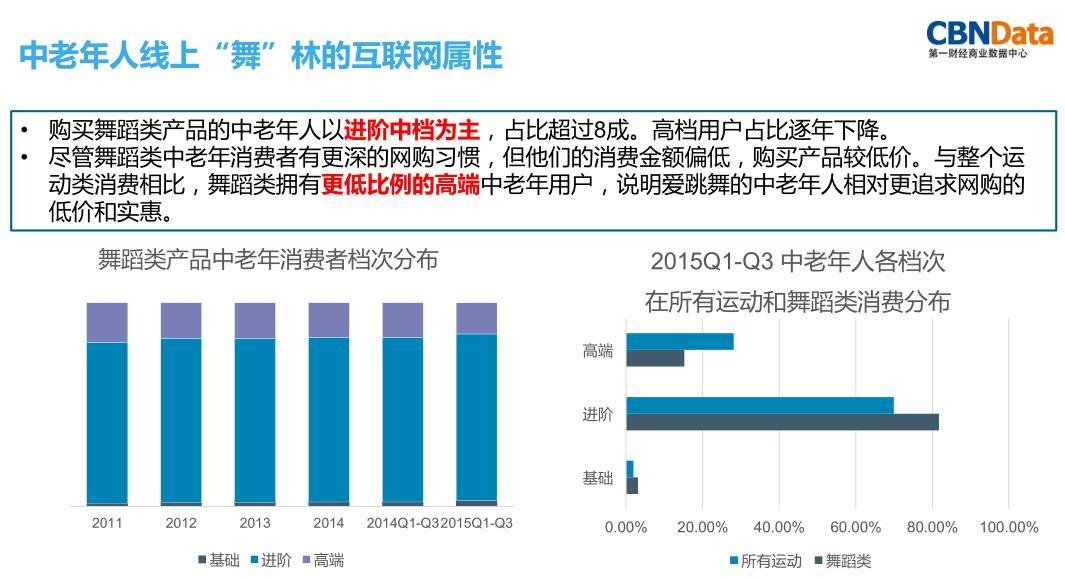

2、新消费:“得大妈者得天下”喊了好多年,“相对年轻活力、爱社交爱尝鲜”的优质大妈集中出现在了互联网+的舞台,围绕“健康+家庭”的消费升级潜力足够大;

3、新渠道:举例来说,就爱广场舞可以作为复星“健康+快乐”及养老服务布局的新触手,糖豆广场舞则可以成为小米手机/其他硬件销售及流量分发的新阵地。

与此同时,我们也从中发现了广场舞面临的挑战:

1、跨人群:中年人(并无标准定义,一般按35-55岁计)和老年人(55岁以上,进入法定退休年龄)本身是两类完全不同的群体,用户状态和需求有着明显区隔;

2、长周期:银发经济在未来的5-10年会变化明显,第一个拐点会在2020年60/70后分别进入60/50岁,相对本届老人更有闲有钱,但这首先需要创业公司活到3-5年后;

3、难变现:介于年轻人群纯电商和老年人群纯线下的变现路径,意味着转化流程更长; 用户心智被广场舞占据,延展到理财/健康/生活方式等挑战大。

Q3:广场舞的小独角兽长什么样?用户、变现、资本

糖豆广场舞无疑是该市场中已经形成一定头部效应的领跑者,2000万美金的B+轮融资也使其成为广场舞领域的小独角兽。

我们先来看“用户”:

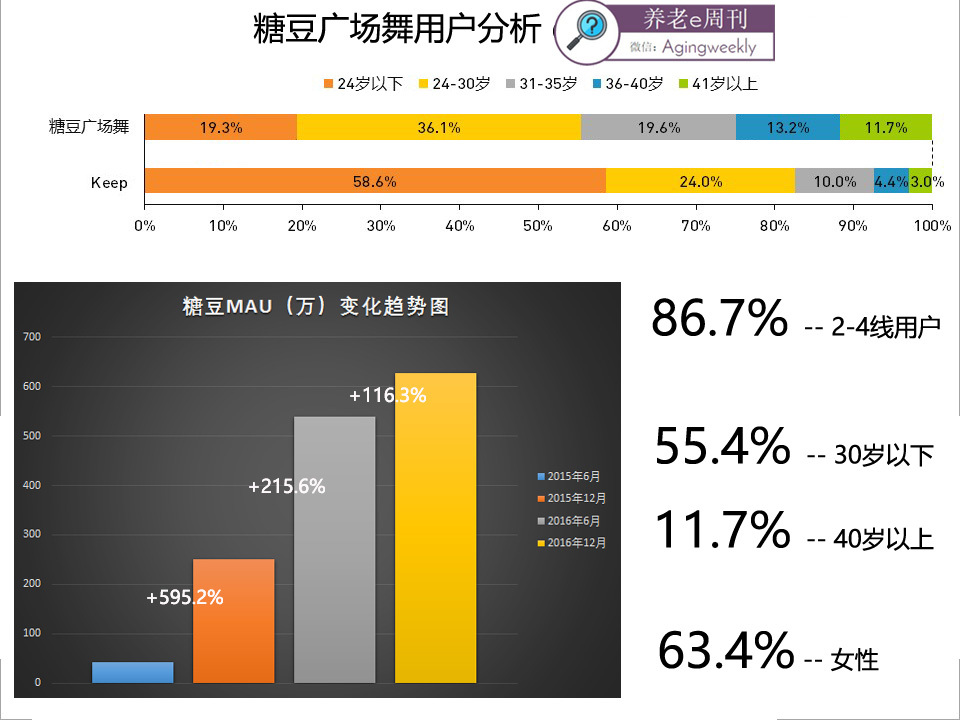

根据糖豆公开的媒体报道来看,2016年底App月活近6000万,日活超过300万(据红点创投数据2017年Q2已达到500W DAU),93%用户是女性,年龄分布在30-55岁,2-5线用户为主。

注:来源于腾讯应用宝、QuestMobile、Trustdata等第三方综合数据@2016Q4

而从上图来看,呈现出的数据主要信息如下:

1、年龄分布:30岁以上年轻人占50%+,40岁以上的中老年人仅11.7%

2、性别/区域:近65%为女性用户,以2-4线城市的中青年为主

3、流量趋势:2015-16上半年移动端流量增速快,2016年下半年起增速明显放缓

非一线城市的40岁以下的核心用户群,我们认为用户需求应该是“爱美>缺爱>怕死”

再来看“变现”(App公开信息):

1、电商(交易变现):2017年3月4日iOS版增加“糖豆商城”入口,目前已不存在;“个人资料”中的“糖豆姐妹团”无团购商品

2、活动(广告变现):2017年5月2日,欧莱雅美发喷雾(主打“3秒盖白发”)冠名广场舞联谊赛活动,糖豆App前三天共上传3个视频,半个月活动结束时为100+视频,而在5月23日19:30南京线下决赛视频时可以看到,线下8支队伍约80-100人参加,而同期的京东线上直播只有9540次观看。

从上述数据看到,纯互联网形态的“UGC内容(如直播)+电商购买”并没有在广场舞App上走通,反而是“线下的活动组织+商品的现场促销”会有更好效果----对比来看,糖豆的公开信息显示2017年尝试电商变现的路径而不走线下(认为没有线上的效率高),而其他几家拿到融资的广场舞App则在2017年都在“线下旅游+广场舞比赛+周边销售”上取得了一定效果,百万级的月流水 + 40-50%的毛利,我们认为回归到线下的物美价优的服务,是广场舞有闲有钱人群可持续可操作的直接变现点。

最后来看“资本”(媒体公开信息):

我们来看看能从糖豆投资方的观点中发现什么?

顺为资本领投B轮:

是对数年前21克老年手机投资的修正;

是新中青年增量人群的流量分发;

是相互作为业务流量的双向选择

——用户终端的活跃度和行为轨迹具备高价值(参照共享单车),而传统的老年智能手机(字大 声音大)并不符合“新老人”的需求(不服老 追主流),更无法进行后续价值的延展(后续Agingweekly会做专门的老年手机分析)。

——根据小米在2016年7月的官方数据来看,1.1亿台中40岁以下用户占90%,而50岁+用户只有5%,这甚至与雷军的判断(主要是子女买给爸妈用)不同;红米成为糖豆用户中占比最大的智能终端,这也再次证明我们之前的判断,即糖豆的主要用户并非老年人群。

——小米应用商店2016年的流量分发达到400亿次,小米希望可以通过新人群带动更多手机及“米+”智能硬件的购买;而从糖豆来说,小米应用商店的投放达到了50万级/月,目的也是尽可能抓住流量红利的尾巴。这相当于是内部流量的闭环体系,继续做大用户量、保持高增速,这是在线上仍无法变现的情况下为C轮融资做的最合理的准备。

红点创投跟投B轮:

是对未来5-10年新人群社交流量的首次尝试;

是对新人群线上渗透和消费能力的看好

——“要养生、怕孤独寂寞、依赖熟人、要省钱”的确是部分老年群体的特征,但占主流的中青年人群对于移动互联网的社交和电商使用率很高,随着2-5线城市的消费升级渗透,省钱和养生并不是Ta们的需求,非熟人关系的社交也并不难,广场舞只是Ta们生活中派遣寂寞的路径之一,想形成高强度的粘性并转化成销售挑战很大。

——5-10年后会产生的变化是,2-5线城市的中青年人群变成中老年,但具备强移动互联网属性,使用移动支付购买商品将成为主流行为,这部分流量和转化将进一步聚拢在存量的电商平台中——例如阿里研究院最新数据显示,50岁+男性在淘宝天猫购买GoPro和无人机的销量增速是整体增速的8.8倍。对比来看,我们认为线下的服务供给中谁能够先做出升级(广场舞最自然的延展就是周边游),谁将有可能成为真正“高频、刚需、离钱近”的有价值的新流量入口。

Q4:广场舞App能实现商业闭环吗?拉新、留存、转化

结合上述分析,现在我们来回答前面的问题:

拉新:能否通过移动互联网快速获取新人群?

流量红利期已过,单个获取用户成本上升(竞品增多),线上推广获客的转化率甚至低于0.1%,且各年龄层的用户均有(以40岁以下非一线城市人群为主),用户群的分散并不利于后续运营;

留存:如何通过持续的优质原创内容保持用户活跃度?

持续的优质广场舞内容依托于签约Top100的中青年主播(PGC内容),头部流量的争夺是靠钱可以解决的(独家主播权),这与直播的逻辑类似;之后是用户可以通过App方便的录制和上传UGC原创内容;除了广场舞的内容,各家还在养生/美体/美食上有原创专题内容,这就需要持续的选题和制作能力;

转化:如何将新人群新流量通过移动互联网快速变现?

从“广场舞”的心智认知切入,共性的自然转化是广场舞周边(如衣服鞋子套装等),而中年人对健康/美妆类商品的电商转化效果不佳(心智和流量),老年人对移动互联网的信息信任度和移动支付转化短期很难突破,所以变现依然要回到线下服务,这意味着还要考虑如何解决服务供给的有限和复制速度的变缓。

因此,Agingweekly认为广场舞App可以实现商业闭环,但面临的挑战是:

人群难打通:覆盖太广的用户群体,意味着从广场舞教学切入之后无法找到共性的产品,我们认为并不存在“通过工具垂直打通”中老年两类完全不同状态人群的机会

变现链条长:广场舞→广场舞周边(旅游/服装等)是成立的(淘宝已有存量用户群),但难以产生广场舞周边的Top品牌,也难在淘宝外获得明显增量流量

变现逻辑上“线上导流→线下服务(非纯电商 非O2O)>电商>广告”

养老e周刊观点:综上,我们认为广场舞纯线上流量的玩法(如糖豆)很难产生持续的电商和广告变现。如果用户更纯粹(年龄段、城市分级、性别等更聚焦),从线上导流到线下服务的自然延展(广场舞视频学习→线下旅游+广场舞比赛)是具备更高转化率和用户粘性的商业闭环。

Q5: 广场舞会长期以独立App形态发展吗?微信会来收还是割?

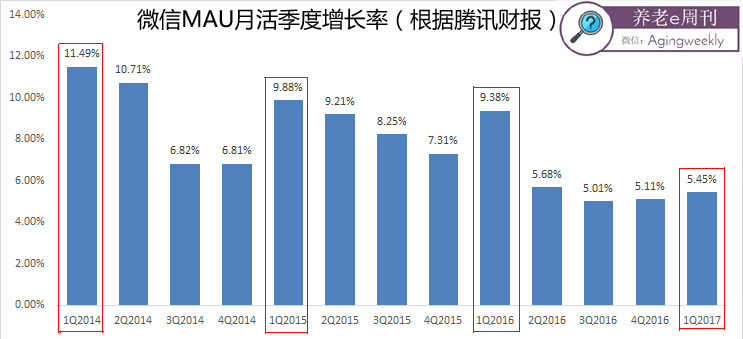

微信是中老年新人群接触移动互联网的第一站,Agingweekly将相关数据进行分析发现:

微信“老龄化”红利期已过

根据腾讯官方财报数据,我们可以看到自2014年春节微信红包出现后,每年Q1的MAU(是指在该季度的最后一个月,登录微信有过发消息、朋友圈、游戏等操作行为的总用户账户)在当年的增长率明显增高。其中基于亲情场景的微信红包带来的用户增量中,老人(长辈)用户是不可忽视的群体——而在整体增速逐步变缓的情况下,老人将是有机会持续增长的群体。

值得注意的是,这个增长在2017年Q1出现了明显的下降,这是由于其存量月活用户已达到了9.38亿,增量空间已非常有限;而2014-2016年亲情红包(包括微信+支付宝)使得微信在55岁+老年群体的渗透率(不足3%)也基本达到了极限。

App难突破微信封锁线

这届新进入移动互联网的老人,正处于微信到App的过渡期,正在“卡娃微卡”和“美篇”上零门槛制造和分享鸡汤,并成为类似公众号重要的流量持续供给——而这类平台的收入来源于企业主的广告投放(已可以实现盈利)。

对比2016Q4美国的老年人群来看,50-64岁的老人平均每天使用移动互联网201分钟,而65岁+则下降到90分钟。该数据与前期我们在运营“陪爸妈”时与社区中近5000名中国老人的调研数据类似,约80%+的中老年网民上网时长少于3小时/天(180分钟)。

这意味着50岁+的中国老人的移动互联网渗透率虽然在近2-3年有快速提升,但其使用粘性和深度不足,相比年轻人来说,老人们最不缺的就是时间,但在移动互联网上要想争夺本已有限的老人时间并不容易。

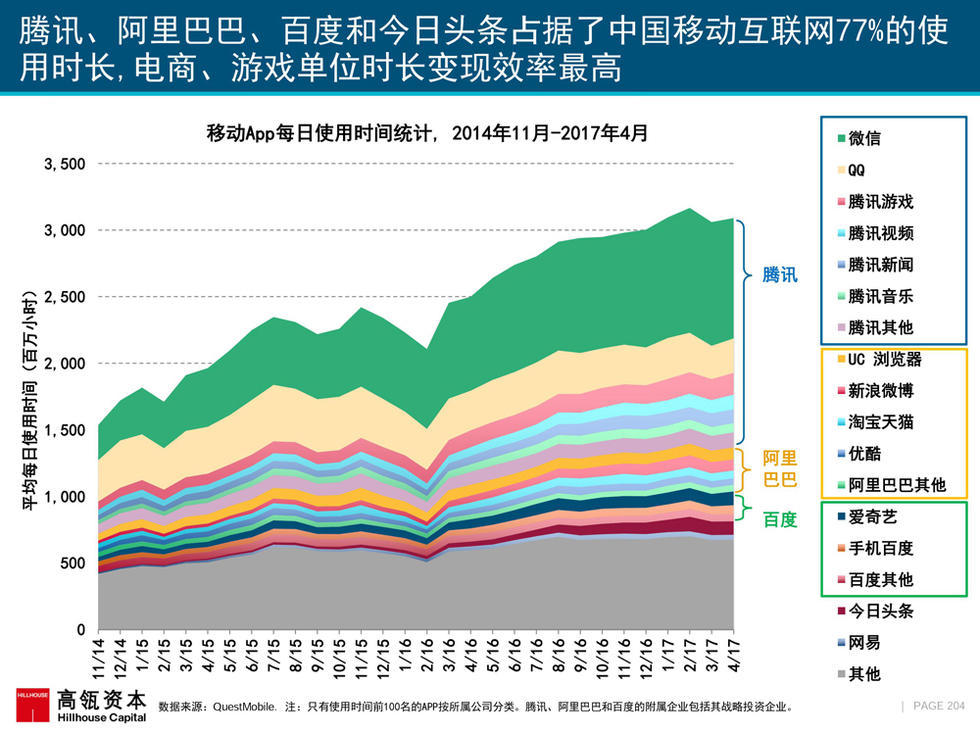

而对于其他App,则要面对BAT的进一步围剿——对比根据2016和2017年KPCB互联网女皇的数据来看,BAT垄断更明显。在2016年4月,中国用户平均花200分钟在移动互联网上,其中微信达到了35%的时间;在2017年4月,BAT+今日头条占据了77%的用户时间,值得注意的是高变现效率的“电商+游戏”与广场舞App关联很小。

养老e周刊观点:从广场舞App的两类人群,50岁+用户占少数,其对App的认知使用仍停留在BAT系社交+工具上,新的App就很难获得大的增量,再考虑到社交和交易,老人都还离不开线下行为的熟悉和信任,微信完全不需要面对“割”据时代;40岁以上的中青年人群,即未来的“白发”活跃用户占多数,谁能够先依托于微信做出文章(轻模式快速复制+清晰盈利,可能的形态是社群+微商),将有可能成为被腾讯系“收”的标的。