估值腰斩、创始人下台:WeWork还敢问路在何方吗

编者按:本文来自“腾讯科技硅谷封面”,作者:皎晗。36氪经授权转载。

【划重点】

1、从首次提交招股书的一个月以来,WeWork经历了从明星创企到估值腰斩、创始人下台等过山车般的变化。

2、WeWork曾是孙正义口中的“下一个阿里巴巴”,却因为存在巨额亏损、公司治理混乱等一系列问题成为软银负担。

3、诺伊曼本人举止怪异,既是促使WeWork业务增长的最大因素,也是导致公司受到更多负面关注的原因。

4、WeWork公司不少员工称公司环境混乱动荡,公司文化也饱受质疑。

5、虽然在软银的主导下WeWork换掉了首席执行官,但其面临的财务问题依然严峻,如何融资并生存下去仍是最大问题。

(本文约6000字,阅读全文需要8分钟)

【编者按】

明星独角兽企业WeWork曾是孙正义口中的“下一个阿里巴巴”。但却因为巨额亏损、公司治理混乱、创始人领导风格奇怪以及文化饱受质疑而成为软银的投资负担,公司发展和上市之路堪称前途莫测。

WeWork的麻烦似乎越来越大。

作为美国当下炙手可热的独角兽公司,WeWork的上市之路可谓备受关注。但这家共享办公空间初创企业最近一段时间的表现堪比坐上了过山车。自提交招股书后,WeWork前景似乎有了完全戏剧性的转变。

先是WeWork母公司The We Company的估值在准备上市的过程中跌至150亿美元,仅为其最大投资者日本软银集团估值的三分之一。随后,鉴于投资者对WeWork的商业模式和管理结构存在质疑,公司干脆将IPO推迟至年底进行。而包括首席沟通官、WeWork房地产基金联席主管以及WeWork房地产合作伙伴关系全球主管等一大批知名高管纷纷从公司离职。在最大投资者软银的主导下,联合创始人亚当·诺伊曼(Adam Neumann)也将辞去首席执行官一职。

WeWork联合创始人亚当·诺伊曼(Adam Neumann)

诺伊曼在一份声明中说:“虽然我们的公司从未像现在这样强大,但最近几周,针对我的审查已经引发太多负面关注,为此我决定辞去首席执行官一职,这符合公司的最大利益。”

曾经的“下一个阿里巴巴”

在创始人诺伊曼的领导下,WeWork现在拥有46.6万名成员,分布在28个国家100多个城市的485处办公地点。其营收已经从2014年的7500万美元增至去年的18亿美元,且拥有1.25万名员工。WeWork已经在工作场所安装了185万平米的玻璃隔断,去年秋天它成为纽约曼哈顿的最大租户;在伦敦市中心,WeWork是仅次于英国政府的租户。媒体曾把诺伊曼誉为千禧一代的预言家,其所预见的全新办公室文化充斥着啤酒和茶类饮品,会吸引那些带着MacBook的自由职业者纷沓而至。

诺伊曼描述的业务前景也让大投资者难以抗拒。据一位知情人士透露,在与诺伊曼会面后,房地产开发商Boston Properties联合创始人、亿万富翁莫特•祖克曼(Mort Zuckerman)表示诺伊曼正在创造工作的未来。一位消息人士称,鲁伯特•默多克(Rupert Murdoch)也与诺伊曼举行过会谈。

大投资者纷纷就此解囊,其中最引人注目的莫过于管理千亿愿景基金的日本软银集团首席执行官孙正义。2017年软银及其愿景基金向WeWork投资44亿美元,最终承诺将投资近110亿美元。目前软银拥有WeWork近三分之一的股份。

孙正义曾称WeWork是他投资的“下一个阿里巴巴”。软银一度希望成为WeWork的更大股东,但由于市场动荡和投资者的反对,该计划在今年初流产。这或许是软银支持者不愿将公司财务状况与WeWork的动荡紧密联系在一起的早期迹象。

事实上,在WeWork谋求上市之前的几个月甚至几年里,外界一直对该公司的巨额亏损、科技公司的真实性,诺伊曼可疑的领导风格以及激进的企业文化充满了担忧和质疑。但WeWork的投资者们在公司上市之前似乎对这些问题视而不见。就在准备上市的关头,WeWork存在的内部交易问题、在没有盈利途径情况下大肆烧钱的问题以及公司高管决策不力的问题都堆在了投资者面前。

机构投资者委员会(Council of Institutional Investors)副主任艾米•博罗斯(Amy Borrus)表示:“事实证明,很多投资者都对WeWork提出了一些问题,包括公司治理结构、诺伊曼如何管理公司,以及公司的盈利前景。”

现在的WeWork从孙正义口中的“下一个阿里巴巴”摇身一变成了软银及愿景基金的投资负担,不免让人唏嘘不已。

混乱不堪的公司治理

WeWork的公司治理问题繁多,而公司架构是所有问题的根源。和其他许多最近上市的科技公司一样,WeWork采用的是多级股票结构,这让诺伊曼比其他股东拥有更大的权力。

此前诺伊曼之所以能够保持对WeWork的绝对控制权,是因为他所持有的B类和C类股票投票权与普通股东持有的A类股票投票权之比是20:1。在受到外界批评之后,WeWork在两周前修改了招股书,将诺伊曼的超级投票权股份与普通股份的投票权之比限制在10:1。随着诺伊曼被罢免首席执行官职务,诺伊曼所持有股份的投票权也将减少到3:1,这意味着他将不再拥有多数投票权。

最初的公司招股书还显示,如果诺伊曼去世,妻子丽贝卡(Rebekah)将是其继任者。目前丽贝卡是WeWork的联合创始人、首席品牌和影响力官。而在修改后的招股书中,WeWork董事会将负责在诺伊曼去世的情况下寻找下一任首席执行官。

诺伊曼在公司董事会的绝对控制地位使其之前得以实施一系列非标准金融操作,许多人认为这实际上和公司利益相冲突。

WeWork的核心业务是签下办公空间的长期租约,再将其分割短租给其他公司和个人。该公司最初的业务模式并未打算持有房产,否则就会加重本已不堪重负的资产负债表。但今年早些时候有报道称,诺伊曼私下购买房产并将其转租给WeWork。与此同时,诺伊曼还从WeWork以极低甚至零利息的方式借钱。也就是说公司向诺伊曼付房租,同时还要借钱给他。作为对投资者担忧的回应,诺伊曼表示自己将把这些房产的所有权转让给该公司的房地产投资工具ARK。

同样,WeWork在更名过程中向诺伊曼支付了近600万美元,买下其个人拥有的商标“The We Company”。在修订的招股书中,诺伊曼退还了这笔资金。

让人汗颜的财务数据

WeWork营收增长很快,但费用开支也在水涨船高。2018年公司营收为18亿美元,但每赚得1美元就要花掉近2美元。公司最大支出是支付给房东的租金,相当于公司总营收的65%。

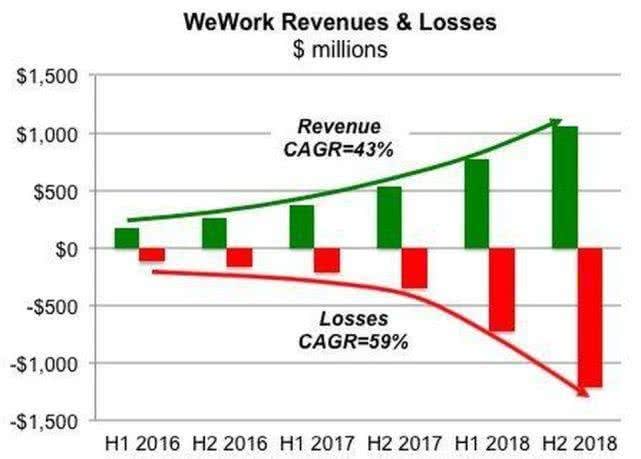

WeWork母公司的运营亏损与营收也是保持同步增长。投资者虽然并不指望初创公司一上市就能够实现盈利。然而亏损正在放缓或收缩往往会让投资者感到所有心安,认为该公司经营状况良好,最终将实现盈利。但对WeWork来说,这两项指标正在同步增长。

WeWork的营收与亏损在同步增长

WeWork在9年的时间里向风险投资公司、银行、共同基金以及软银筹集了100多亿美元的资金。这些钱被WeWork用来扩大业务,开辟更多的办公空间,但离实现盈利似乎遥遥无期。

科技初创公司在盈利之前筹集大量资金并不罕见,因为这些公司在创业初期往往更注重增长,侧重于为自己的产品和服务创造新的市场。例如很多大型初创企业预计,亏损的时间将远远超过10年。虽然WeWork并没有低增长成本以及网络效应等科技公司特质,但自2010年公司成立以来,烧钱的能力和一家科技公司并无二致。

自8月份首次提交招股书以来,公司预期已经发生了变化。其在9月份更新的招股书中去掉了大量关于“盈亏平衡”、“盈利”和“现金流”的措辞,也从侧面表明实现这些目标比预期更遥远。

当然,WeWork的大部分亏损可以归因于其惊人的增长速度。开设新门店的成本很高,而且可能需要一段时间才能看到回报。据推测,如果WeWork停止扩张或许会减少亏损。但问题在于WeWork并没有明确说明其现有门店的盈利情况。

据报道,WeWork独创了一项项名为“社区调整后EBITDA”的金融指标,排除了诸如市场营销、建筑、设计等许多成本。就像任何经过调整的财务指标一样,它旨在告诉投资者,“忽略这些成本,因为它们对我们的核心经济并不重要。”投资者对WeWork的这种财务计算方法普遍持怀疑态度。

现在众所周知的是WeWork负债累累,其中还包括一笔将于2025年到期的7.02亿美元债券。该公司需要更多的资金,但随着估值下降,筹集资金对WeWork来说变得越来越困难。

举止怪异的诺伊曼

在公司的招股书中,WeWork称诺伊曼“对我们的运营至关重要”。文件中称:“诺伊曼一直是设定我们的愿景、战略方向和执行优先事项的关键。如果他不再继续担任我们的首席执行官,可能会对我们的业务产生重大不利影响。”事实上,诺伊曼既是促使WeWork业务增长的最大因素,也是导致其受到负面关注的原因。他的个人魅力和激进梦想把共享办公空间业务打造成庞大帝国,吸引了大量财力雄厚的信徒,但古怪行为也为公司带来了数不清的麻烦。

喜欢高谈阔论的诺伊曼

诺伊曼身高1.95米,留着一头长长的黑发,一出现就会成为在场目光的焦点。一位与会者最近回忆说,这名WeWork创始人往往过于自信。他说:“我记得亚当曾问我,纽约哪个公司租用的办公室最多。我告诉他是摩根大通,大约有32.5万平米。他说,‘好吧,我要比他们租得更多。’”

在与公司内外人士的交谈中,诺伊曼显得肆无忌惮。诺伊曼对一位投资者说,他已经说服美国芝加哥市市长拉姆•伊曼纽尔(Rahm Emanuel)参加2020年的总统竞选。一位知情人士表示,诺伊曼对另一位金融高管说摩根大通(JPMorgan Chase)首席执行官杰米•戴蒙(Jamie Dimon)是他的“私人银行家”,可能会离开摩根大通去管理诺伊曼家族的投资基金。而一位和戴蒙私交甚密的消息人士表示,戴蒙并没有离开摩根大通的计划。诺伊曼还告诉同事,他与沙特王储穆罕默德·本·萨勒曼(Mohammed bin Salman)合作为女性开设编程课程,这是在拯救沙特阿拉伯的女性。“亚当把幻想世界也当成了现实,”WeWork一位前高管表示。

WeWork估值的不断上涨使诺伊曼得以在私人市场套现约7亿美元,并购买了五套住房。去年,诺伊曼向一位高管展示他价值3500万美元的豪宅,并称底层是仆人宿舍。一位前WeWork员工回忆道:“如果你有一个像孙正义这样的甜爹,任何人都很难控制自己。”

一位知情人士说,在与非营利组织讨论慈善问题的会议上,诺伊曼声称他将是他们所见过最富有的人。诺伊曼还对《人物》杂志表示,他的目标是成为全球首位亿万富翁。

最近几个月来,诺伊曼的举止更加怪异。两名消息人士称,诺伊曼经常缺席重要会议,或无故迟到,也基本上不参加WeWork的董事会会议。阿布扎比主权财富基金负责人卡尔杜恩·阿尔·穆巴拉克(Khaldoon Khalifa Al Mubarak)对软银在WeWork上的巨额押注产生了怀疑,并希望与诺伊曼当面讨论业务。去年秋天诺伊曼计划在曼哈顿的圣里吉斯酒店与穆巴拉克见面。而知情人士说,诺伊曼很晚才露面,戴着墨镜,看上去像是宿醉未醒。在会后不久的12月份,有报道称阿布扎比和沙特阿拉伯方面对于软银计划向WeWork投资160亿美元犹豫不决。

饱受质疑的公司文化和投资

自成立以来,WeWork一直标榜“努力工作,努力聚会”的精神,强调一种聚会形式的文化。在其共享办公区,WeWork还提供免费啤酒。一些人说,这反映了WeWork自身的文化,并造成了一种对女性并不友好的环境氛围。

WeWork母公司开设的Rise by We健身房

去年,WeWork前董事鲁比·阿纳亚(Ruby Anaya)起诉了该公司,因为她声称,同事们在两次提供酒水的强制性活动中对她实施了性侵犯。阿纳亚指责WeWork领导层建立了自上而下的“兄弟会男孩”文化,称诺伊曼本人在和她交淡的过程中“不停地”给她灌龙舌兰酒。WeWork否认了阿纳亚的指控,称其离职是因为表现不佳。

WeWork的不少现任和前任员工以及高管也质疑,该公司的文化本身是否值得传播。尽管该公司的口号是“创造生活,而不仅仅是谋生”,但各级员工经常报告称,他们每周工作60到70个小时,而且需要强制性参加诸如“感谢上帝,今天是周一”和“夏令营”这样的团建活动。在其年度峰会上,该公司通过扫描发给每位员工的腕带来跟踪出席会议和活动情况;过多的活动缺勤还会被报告给公司高管。

在一年一度的夏令营中,一名员工称,“他们会给你两瓶桃红葡萄酒,而我们会一手拿一瓶往嘴里灌,这完全就是一场喝酒的游戏。” 而另一位女员工表示,她在帐篷里醒来,发现一位不知名的同事正在往她头顶上方帆布上撒尿。这位员工在谈到夏令营时说:“我不是来这里看人撒尿的。”

WeWork还进行了一系列令人眼花缭乱的收购和投资。2016年,该公司投资了一家为冲浪者制造波浪池的西班牙公司。一年后,它又开设了一家名为Rise by We的健身房,由诺伊曼的妹夫管理。该公司还试图涉足经营合住公寓、编程训练营等业务,甚至还开办了一所名为WeGrow的创业型学校,旨在培养崭露头角的儿童企业家。

WeWork曾表示,其最终抱负是打造一个渗透到人们生活方方面面的“We”品牌。但据媒体报道,WeWork在共享办公空间业务之外的其他努力一直举步维艰。

依旧渺茫的未来之路

在孙正义的主导下,诺伊曼将辞去首席执行官,WeWork高管还与银行家会面,讨论诸如裁员、关闭创业学校以及计算机编程学校等附属业务来降低运营成本。

软银首席执行官孙正义

当一位有争议的首席执行官卸任时,这通常只是一场丑陋清理行动的开始,对于WeWork来说也不例外。但摆在WeWork面前的最大问题在于公司对现金的需求相当紧迫。由于孙正义对于WeWork愿景的盲目乐观加之该行业缺乏强有力的挑战者,使得软银在对WeWork给出了470亿美元的天价估值。这意味着除软银外再没有白衣骑士来拯救WeWork,公司迫切需要获得更多融资。此次IPO本应筹资30亿美元,同时还将释放另外60亿美元的贷款。考虑到IPO将会推迟更长时间,WeWork面临的财务问题非常严峻。日前,有消息称软银也正在采取善后措施,计划额外增加10亿美元甚至更多的投资,另外软银还将修改今年与WeWork达成的权证协议条款。

“我认为,除非他们立即采取激进的措施,否则这家公司可能会倒闭。他们在30天内就从英雄变成了狗熊。”纽约大学斯特恩商学院(Stern School of Business)营销学教授斯科特·加洛韦(Scott Galloway)说。他表示,WeWork可以通过让诺伊曼辞职、削减成本和提高现有租户的价格来生存下去。但房地产公司Marx Realty首席执行官克雷格·德特尔茨威格(Craig Deitelzweig)表示,即使WeWork采取了这些措施,长期租赁写字楼并和短期租户签约的基本商业模式不可持续。当下一次经济衰退来临的时候,WeWork的租户可以选择离开,但WeWork却无法抽身。WeWork在牛市中都没有实现盈利,“我不认为这是一个可行的业务。” 德特尔茨威格说。

WeWork的成长脉络正处于美国最长的经济扩张期,如果此时都不能实现盈利,更不用谈熊市了。

WeWork估值腰斩也波及到了软银。随着本财季接近尾声,软银面临是否要减记其所持有29%的WeWork股份价值的问题。更进一步,目前WeWork的溃败也引发了公众对软银及其愿景基金未来健康状况、科技初创企业融资环境的更大质疑。软银所大力投资的叫车服务公司Uber也经历过管理层的重组,该公司前首席执行官兼联合创始人特拉维斯•卡兰尼克(Travis Kalanick)于2017年被迫辞职。但即使有了新的领导层,Uber上市以来仍是举步维艰,最近还裁掉了8%的员工。

虽然诺伊曼像卡兰尼克一样被赶下台,但WeWork的问题仍继续存在。