Shopee、拼多多和亚马逊有什么共同点?

编者按:本文来自微信公众号“墨腾创投”(ID:MomentumWorks),作者:Yusuf,36氪经授权发布。

足够庞大的体量

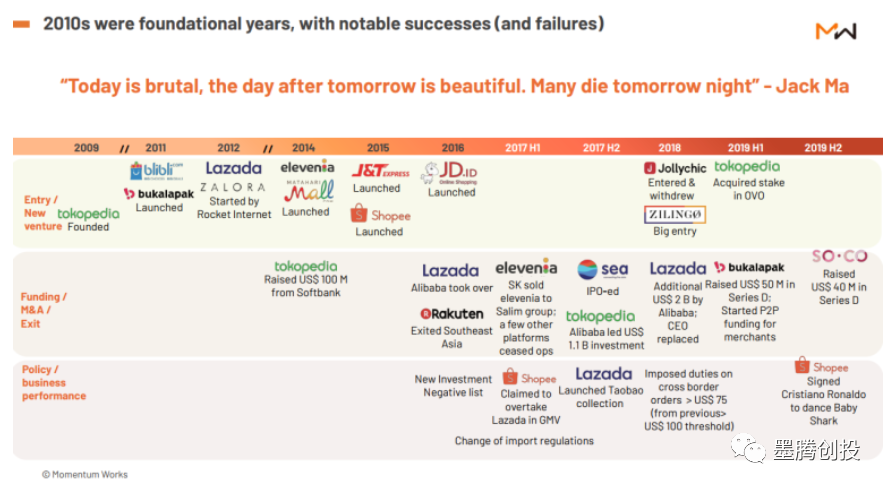

印尼电商在零售业的渗透率在 2016 年时为 2% 左右,但我们估计平台电商在2020年已占到零售业的20%。

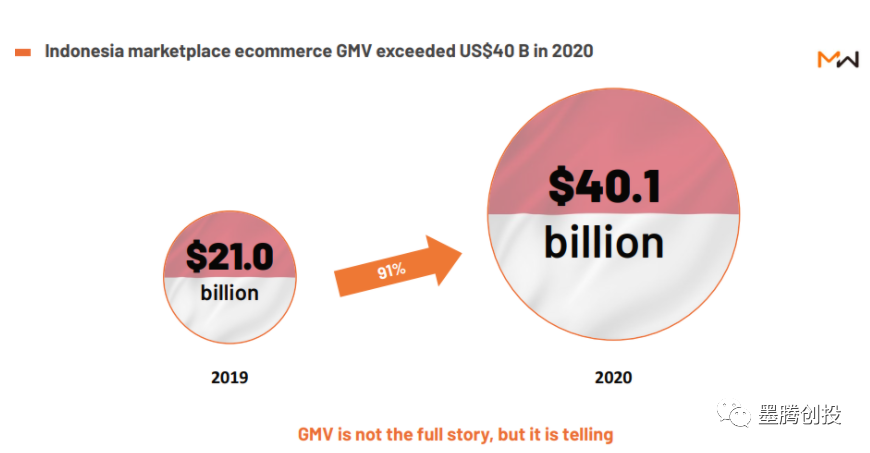

印尼电商GMV翻了一番,达到401亿美元。

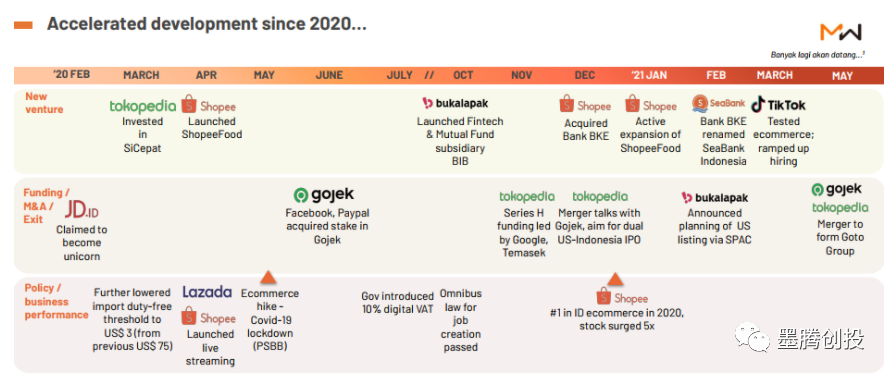

尽管疫情似乎是 2020 年电商增长的主要驱动力,但我们认为,对基础设施的投资,各个玩家对整个生态系统的建设,由此所推动的商家网络和消费者使用习惯的形成都发挥了很大的作用,这些也为2020年的增长奠定了基础。

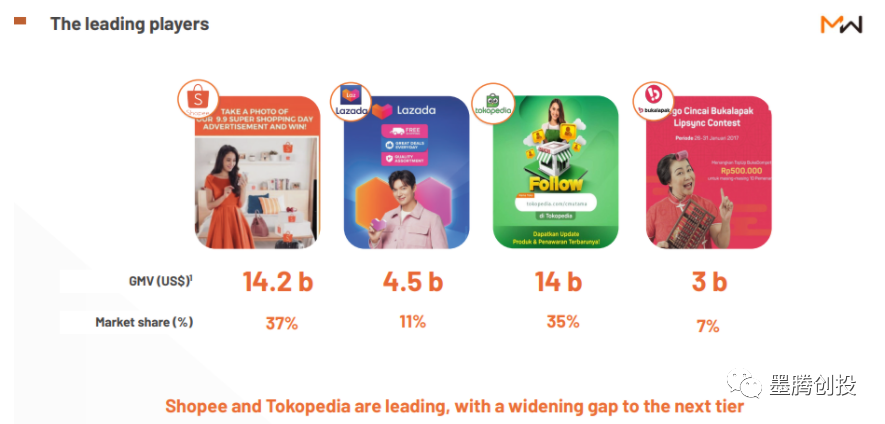

主流玩家

Shopee、Tokopedia、Lazada 和 Bukalapak 是印尼的主要电商平台。以 GMV 计算,Shopee 和 Tokopedia 形成第一梯队,Lazada 和 Bukalapak 是第二梯队。两个梯队之间的差距正在扩大。

一些朋友认为 GMV 是不可信的,因为它被人为地夸大了。但是,任何了解电商历史,尤其是淘宝和阿里巴巴历史的人都知道,这种说法虽然有一定道理,但并没有改变电商的宏观动态和竞争格局。

我们也对这四家电商平台进行了比较:

虽然区域型玩家与印尼本地玩家在战略重心以及市场策略上有一些明显的区别,但是他们也都有一个共同点-背后都有着中国互联网巨头的投资。

阿里在2018年收购了Lazada,同时也是Tokopedia的大股东,并通过蚂蚁集团投资了Bukalapak。而Shopee的母公司冬海集团背后的大股东则是腾讯。

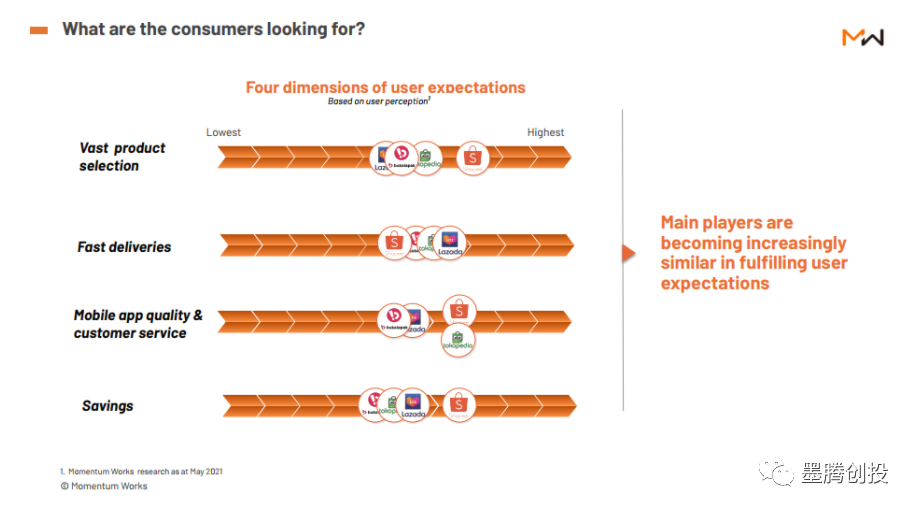

然而,我们也注意到电商领域日益激烈的竞争如何促使市场上的各个玩家都开始模仿对方最受欢迎的功能。

而对于用户来说,最直观的感受就是这四家主流的电商平台在功能以及主页面上都变得越来越相似。

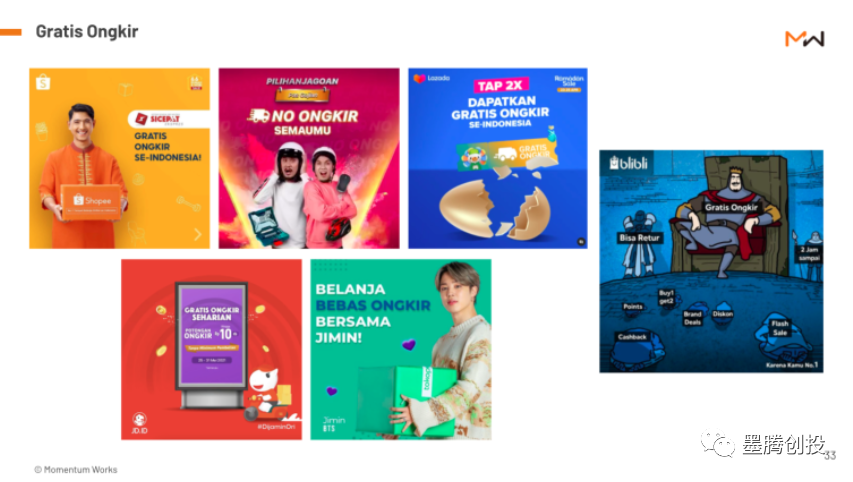

例如包邮:

例如各个电商平台推出的营销活动:

Shopee的崛起

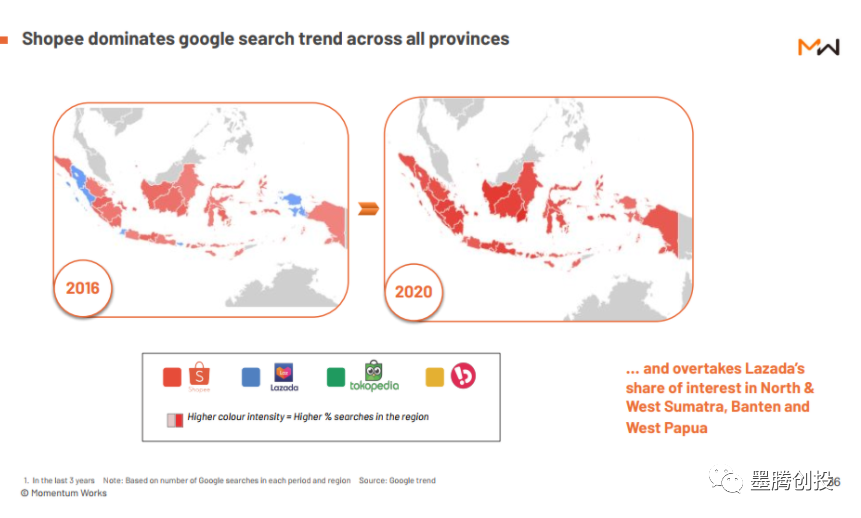

Shopee在东南亚的崛起已经是行业内大部分人的共识了,不过这次我们也通过谷歌趋势图发现了一个更有意思的对比。在2016年的时候,Lazada在北苏门答腊、西苏门答腊、雅加达、以及西巴布亚省都有着领先的优势,但是到了2020年,整个印尼几乎已经是Shopee的天下了。

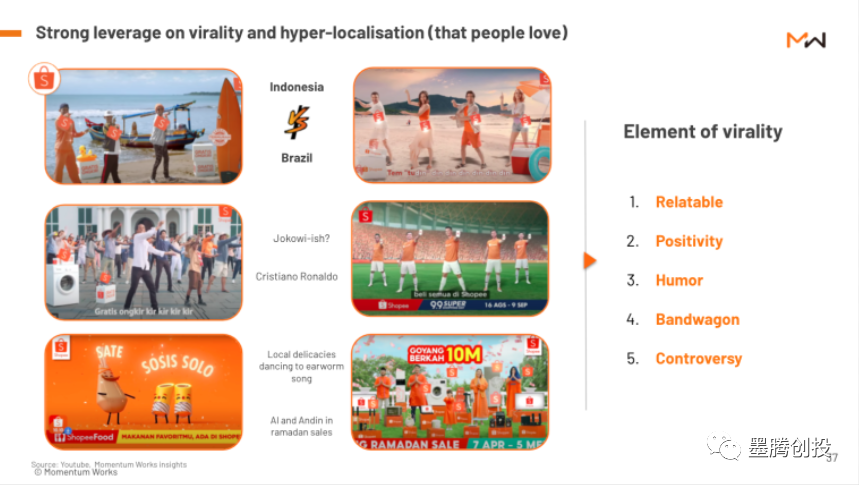

Shopee洗脑歌以及创意性的广告在东南亚的流行:

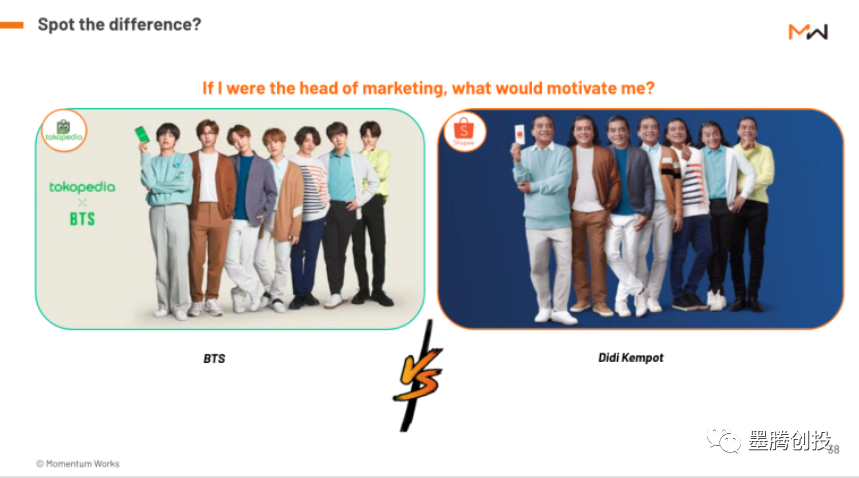

并通过与竞争对手相比成本更低的本地化营销实现四两拨千斤的效果:

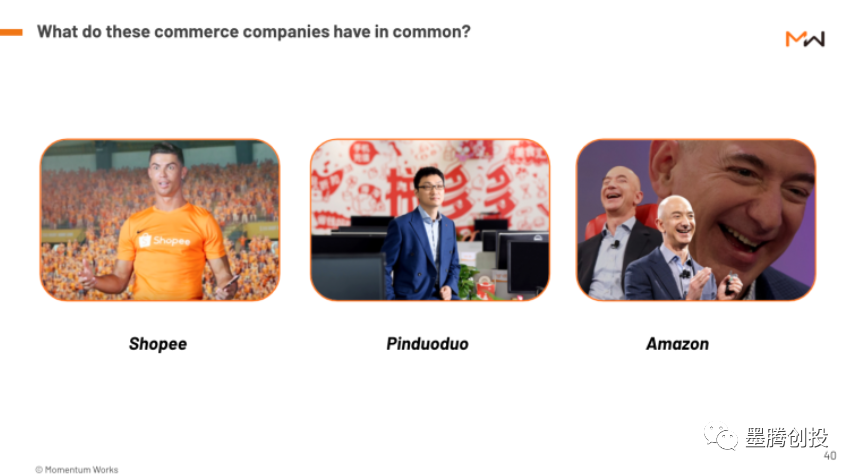

飞轮效应

除了这些表面上看到的功能以外,我们认为Shopee与亚马逊和拼多多有一个深层次的共同点,就是在面对大量质疑的时候,始终如一地坚持自己既定的战略,即便是保持很长时间的微利甚至不盈利的情况下,但坚信最终能够获得这场战斗的胜利。

他们都创造了一个类似亚马逊的飞轮效应,而Shopee转动飞轮的策略就是包邮。

虽然市场上的一些从业人士仍然痴迷于“先发优势”,但我们认为段永平的一句话很有说服力:敢为天下后,后中争先。