海豚投研:快手“槽点”重重,价值从何而来?

编者按:本文来自微信公众号“海豚投研”(ID:haituntouyan),作者:海豚投研,36氪经授权发布。

市场对于快手致命原罪的争论,反映的是投资快手时,两个多空对撞异常激烈的观点。在这种情况下,该如何看待快手的价值?

通过上篇海豚投研|快手有原罪?,我们已经清楚了快手的短板。本篇,我们再看看硬币的另一面——缺点重重的快手真得会是个坑吗?

相信密切关注泛娱乐板块的人,初看快手财务数据大概率是失望的——平台声势与收入存在显著错位。

比如,市场的普遍印象是,直播电商火,最火在快手,但快手电商收入几乎可以忽略;

再比如,抖音今年的广告收入都达千亿规模了,快手还在百亿规模徘徊;

其结果,快手真正的收入来源,是市场都不太感冒的直播收入,要知道市场给直播平台的市盈率也就 10-15 倍之间。

但这个故事还有它的另一面,本篇就重点讲一下快手另一面的故事,并探讨一下双面故事相互打架的情况下,如何去理解快手的投资价值,以下是具体内容:

一、快手的基本盘:可观的用户基本盘与超高用户时长

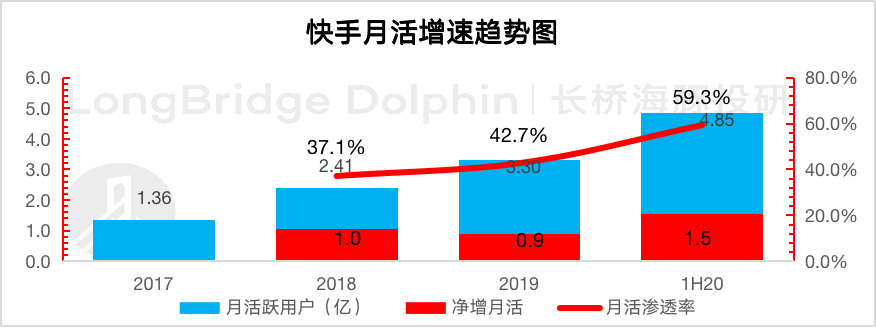

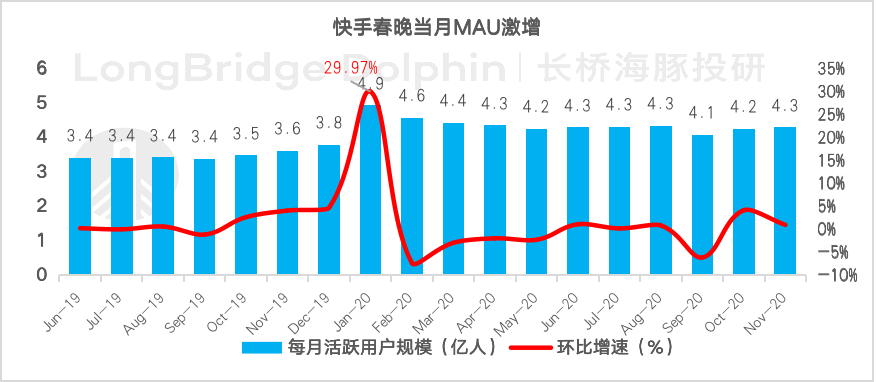

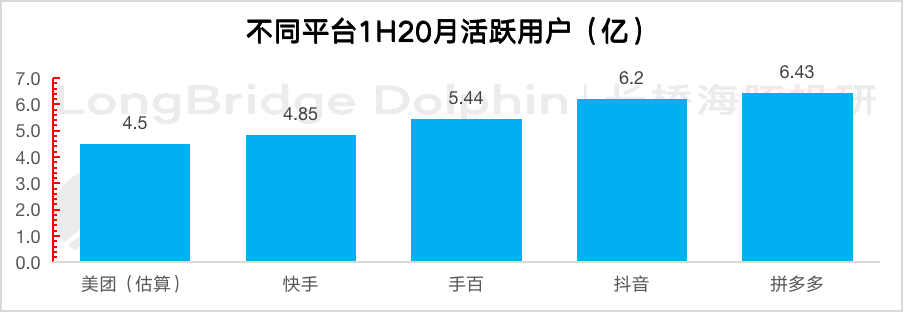

快手虽然土味重,但在用户体量比较中,在疫情与春晚赞助的双重刺激之下,它截至 2020 年上半年末的用户数相比 2019 年底激增 1.5 亿,已接近 5 亿。在中国的互联网应用规模规模梯队中属二梯队(一梯队为微信、手 Q、淘宝、支付宝)阵营公司。

数据来源:公司财报,海豚投研整理

数据来源:Questmobile、海豚投研整理

数据来源:公司财报,海豚投研整理

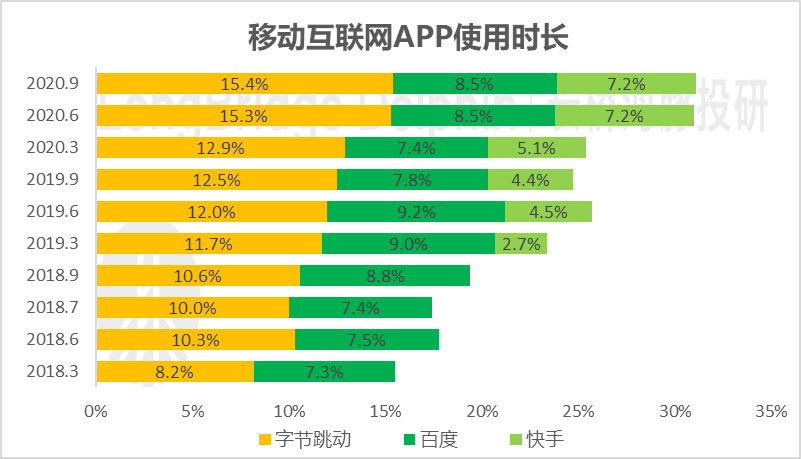

而且当前快手的用户时长虽然不及竞争对手字节跳动,但已在逐步接近互联网第四阵营百度。

数据来源:Questmobile、海豚投研整理

二、快手广告商业化显著较低

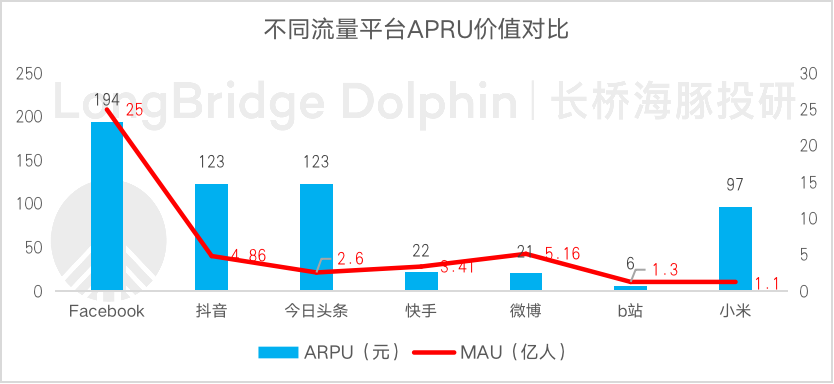

作为一种极致效果的信息流产品形态(关于极致效果,请参考海豚投研 | 互联网广告展望:厘清 2021 业绩修复 “真” 与 “假”),快手在可观的用户体量与时长之下,它当前的广告变现水平远远低于同行。

数据来源:各公司财报、海豚投研整理

海豚研究后倾向于认为,这与快手主动采取放缓变现节奏的战略有关,之前它在变现上相对佛系,更重用户增长与粘性,以及电商直播等。在 2018 年抖音加速规模扩张和商业变现的时候,快手却在重社交的产品定位下,主动放缓商业变现的节奏,以避免用户排斥而流失。

但我们注意到,快手 2020 年下半年表现出明显的加速变现的战略意图:我们回溯 APP 改版历程,注意到 2020 年中的改版——从单屏双列瀑布到单列强制滑动,这种呈现效果下,用户必须要看广告,无法选择性跳过,广告转化效果更高,可以看到寻求广告加速变现的意图。

图片来源:快手 app、海豚投研整理

但是有加速变现的意图不一定意味就能拿到广告主的预算,我们再看以下在相对存量的广告大盘,快手可能会吃掉哪部分广告预算:

a. 中小商家推广预算将随经济需求复苏而增加

首先,我们合理推测土味标签不改的情况下,快手很难拿到品牌广告预算,而真正有机会争取到的是更重转化效果中小广告预算:

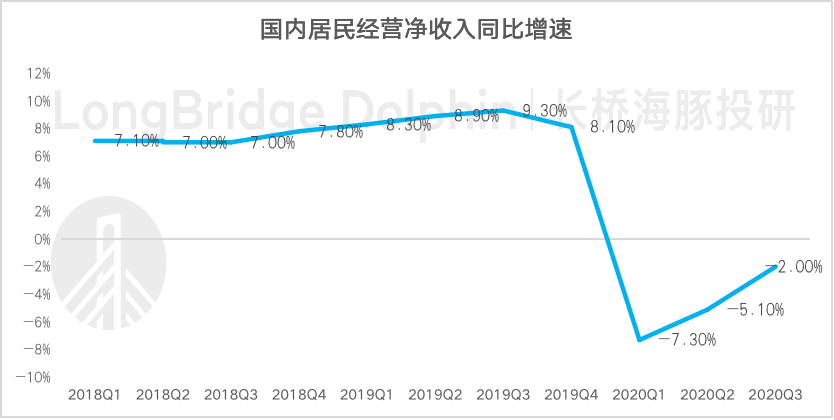

我们用居民经营性收入作为中小商家经营状态的一个替代指标,可以看出疫情后中小广告主收入已逐步复苏。2021 年起随着疫苗的接种速度加快,经济需求将逐渐恢复,尤其是线下经济需求,中小商家的推广预算增加已经是确定性事件。

作为目前用户时长持续攀升的短视频平台,同时快手的重社交属性将使得私域流量的粘性更高,粉丝对主播的信任将提升快手平台的广告 ROI 价值。

数据来源:国家统计局、海豚投研整理

b.游戏买量开始更重效率,快手作为高效平台有望受益

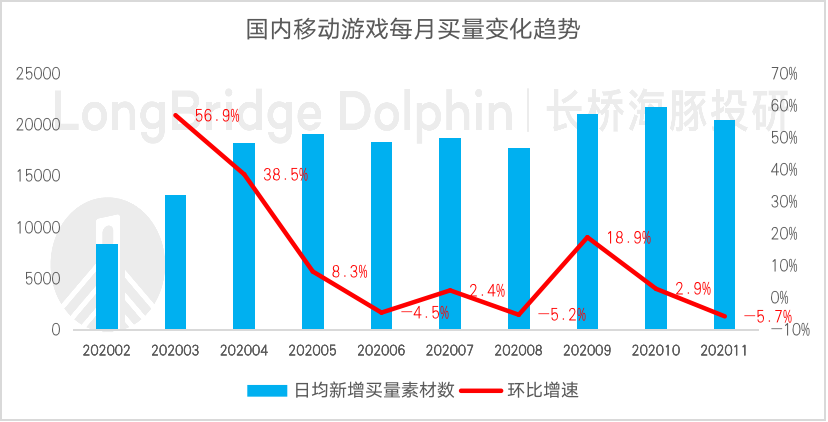

近几年来,游戏买量向来是互联网广告的主要广告主之一,近期随着越来越多的游戏依赖大规模买量,渠道买量成本也相应抬升。

甚至在 2020Q3,整体行业的渠道买量成本已经超过了买量后带来的流水收入,这种情况下,游戏厂商则会对买量慢慢变得谨慎,因此我们可以看到,2020 年下半年开始游戏行业整体投放买量增速在快速下滑。

数据来源:Dataeyes、海豚投研整理

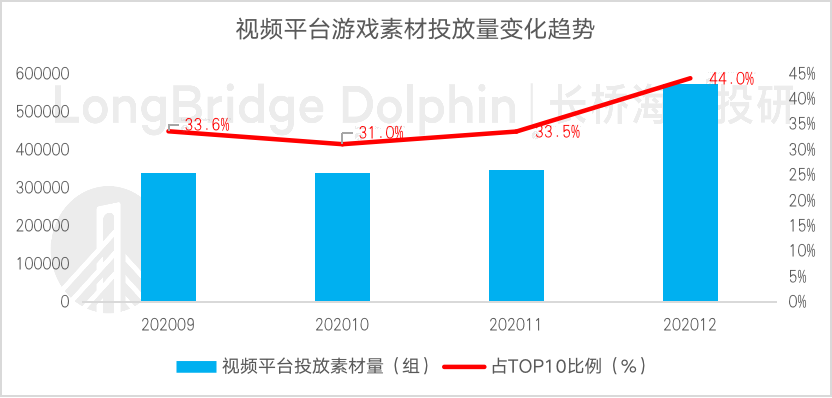

而从不同的投放媒体来看,短视频相比于一般的图文形式来说,能够更加丰富生动的呈现游戏产品的内容特色。因此在本身就具备流量优势的短视频平台,游戏厂商更愿意在上面做产品推广。

数据来源:Dataeyes、海豚投研整理

而快手由于其一直在深入布局游戏产业链,快手用户在游戏类用户渗透率非常高(大约 71%),因此快手平台上游戏产品的推广效率要相对同行例如抖音要更高一些。

另外,考虑到快手大股东腾讯与字节是死敌,腾讯系游戏均未在字节旗下平台进行推广,因此至少在腾讯系游戏上,同为短视频平台,快手的优势将远远超过抖音。

以腾讯今年发布的新游《天涯明月刀》、《使命召唤》为例,其投放的渠道平台多为腾讯旗下平台、百度、快手、UC 等。

图片来源:爆量助手、海豚投研整理

尤其是,我们已经开始看到快手正在加速获得游戏厂商的投放素材量:

数据来源:Dataeyes、海豚投研整理

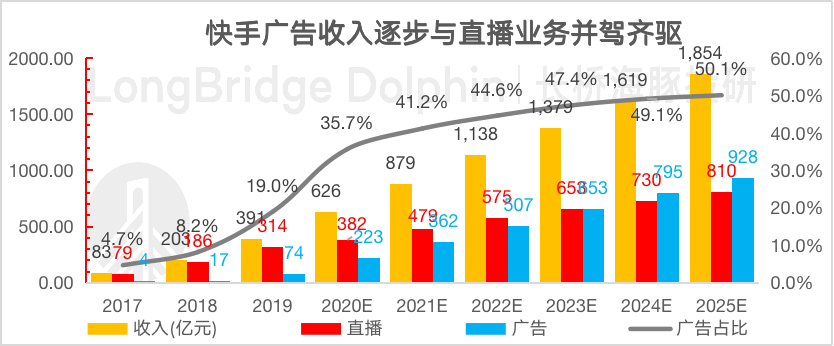

综合<一—二>,海豚投研认为直播打赏之后,快手的第二增长已经清晰,广告未来大概率会成为快手新的增长驱动来源,海豚投研对此板块的预测如下:

数据来源:快手招股书,海豚投研预测

三、直播真得水到完全没有看头吗?

1.披着直播打赏外衣的广告推广

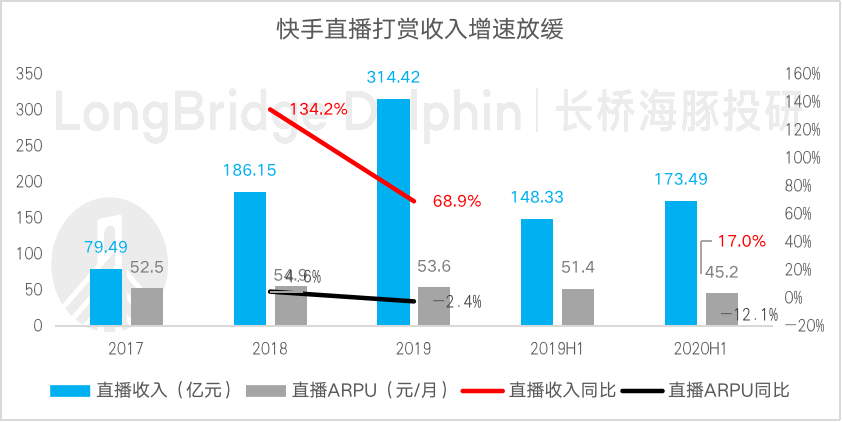

快手当前的尴尬是作为收入的顶梁柱,直播打赏备受质疑:

数据来源:快手招股说明书、海豚投研整理

但我们深入研究后认为,在快手特有的生态下,部分直播收入其实是广告收入,在从短视频——直播——交易收割的相对闭环之下,快手直播收入未来增长存在一定韧性。

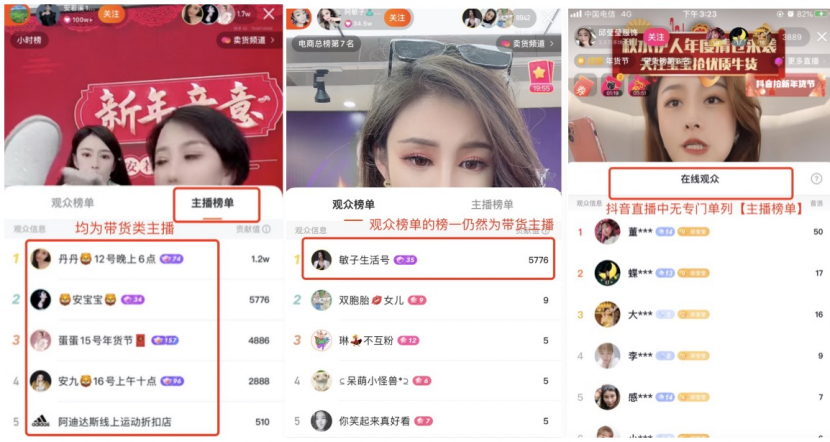

对于在海豚投研|快手有原罪?中的问题:快手的打赏榜中,主播之间的相互打赏占据了主要的打赏流水,似乎是主播间为了一次性引流而带来的打赏流水,因而市场对直播打赏收入的增长持续性存在疑虑。但值得注意的是,快手平台中位列榜单前列的打赏粉丝本身在快手中也是主播,除了家族之间的打赏之外,剩下一般是带货主播(如下):

而我们草根调研后发现,这类打赏一般是带货主播为了连麦卖货,或者是为了让直播间推广自己的商品,其实际是一种卖货的广告推广费用,这可以视为快手特有一种直播打赏生态,并非是完全意义上的秀场打赏行为。

从这个角度来考虑,未来直播打赏收入将有很大一部分受到中小商家的推广预算以及电商 GMV 规模的影响(品牌商家预算相对较足,一般选择直接购买广告投放),在电商交易额持续增长的情况下,海豚投研认为这部分直播打赏具备增长韧性。

2.加码游戏直播与电竞

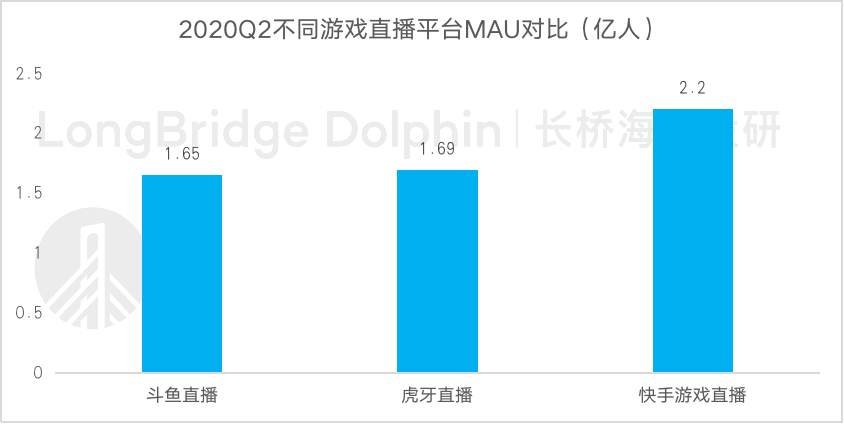

在直播业务的持续性上,海豚投研还注意到,在腾讯游戏的资源扶持下(电竞游戏官方、电竞俱乐部入驻快手、KPL&LPL 直播版权),快手的游戏直播发展迅猛。

图片来源:2020 年 KPL 直播版权合作伙伴

截至 2020 年 5 月,快手游戏直播用户 MAU 已超 2.2 亿,而游戏短视频用户 MAU 则高达 3 亿,渗透率 71.4%。而对比同期的老牌游戏直播平台斗鱼与虎牙,快手已实现快速赶超。

数据来源:斗鱼&虎牙公司财报、快手光合计划大会、海豚投研整理

2020 年 12 月,快手完成对轻娱乐游戏开发公司——犀牛互动的股权投资,成为犀牛互动第二大股东,持股比例 25%。在手游产业链上,快手作为游戏推广渠道,近两年陆续开拓了上游游戏研发、下游游戏电竞直播等环节,加速完善游戏全产业链布局。

而综合<1-2>,直播打赏的相对韧性与游戏直播的增量空间,我们认为快手直播收入未必不堪一击。

四、直播电商:主要意义在于交易闭环

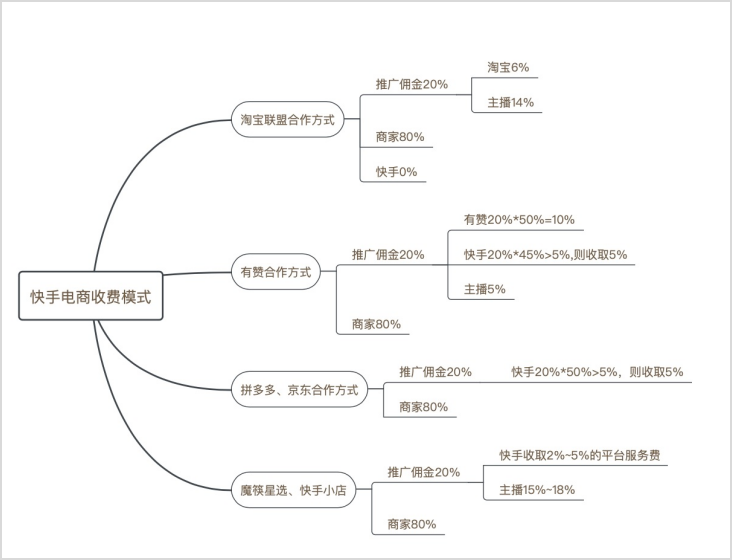

说完广告与直播,我们在看看雷声大雨点小的直播电商,而直播电商雨点小的主要原因就是在于当前的变现率几乎小得可怜,2019 年货币化率仅仅 0.44%,远低于同行直播平台或传统电商平台。

直播平台

2019 年收费模式(电商货币化率)

快手直播

对于跳转第三方电商平台的直播带货,收取 GMV 的0%-5%。(2020 年已关闭第三方电商跳转)

对于快手小店的直播带货,收取 GMV 的3%-5%。

抖音直播

对于跳转第三方电商平台的直播带货,收取商家推广佣金的 10%(以 30% 的推广佣金比例来算,抖音约收取2-3%GMV 的费用)

对于抖音小店的直播带货,收取 GMV 的2%-10%

淘宝直播

收取 GMV 的6%

传统电商

2019 年佣金率(货币化率)

阿里巴巴

3.85 %

拼多多

2.99%

数据来源:公司财报、公开信息、海豚投研整理

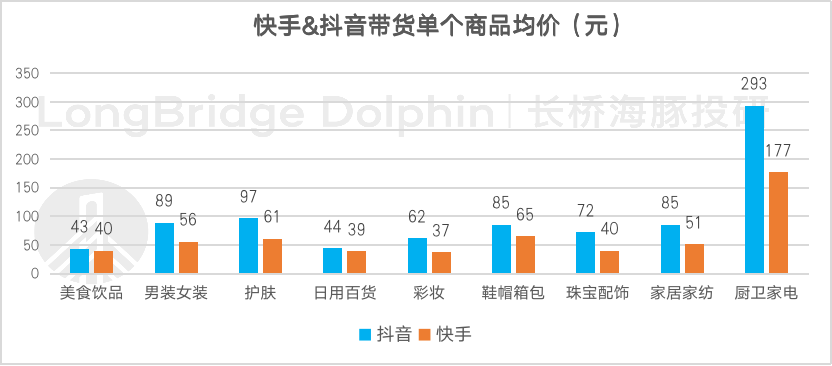

而且,快手平台电商的客单价奇低:从快手与抖音的单品带货均价来看,单品均价较高的优质品牌商,一般优先选择抖音主播进行带货,快手主播存在弱势。

数据来源:飞瓜数据、面朝科技、海豚投研整理

考虑到直播带货中间链条太长,主播抽佣太高(通常 20-30% 左右),海豚投研认为快手当前土味属性下直播带货最终的货品大概归于两类:

(1)低成本的农产品与工厂、白牌货,产地直达用户;

(2)品牌烂库存的尾货,低价清仓不会影响定价体系。

这也与当前快手带货的客单价性质也较为一致。

数据来源:快手电商、公开信息、海豚投研整理

而整个直播卖货链条中的最大真正受益方应该是主播,快手平台主要通过卖货为目标的广告推广打赏来实现抽佣变现,电商变现率在长期预期中也不会太高。

不过短期来看,由于快手在今年初逐步关闭了第三方电商平台的跳转链接,并上线自己的快手小店,与战略投资的魔筷星选成为快手电商的专属服务商。

由于快手此前在与第三方电商平台(尤其是淘宝联盟)合作中,基本不收取或收取较低的平台服务费,而第三方电商平台链接跳转的交易额占了较大的比例,显然新的做法会短期小幅提高电商货币化率(电商收入/GMV)空间。

五、土味标签没救了?

理完三大业务的增长之后,我们在反过来快手的 “土味” 特征真得没救了吗?

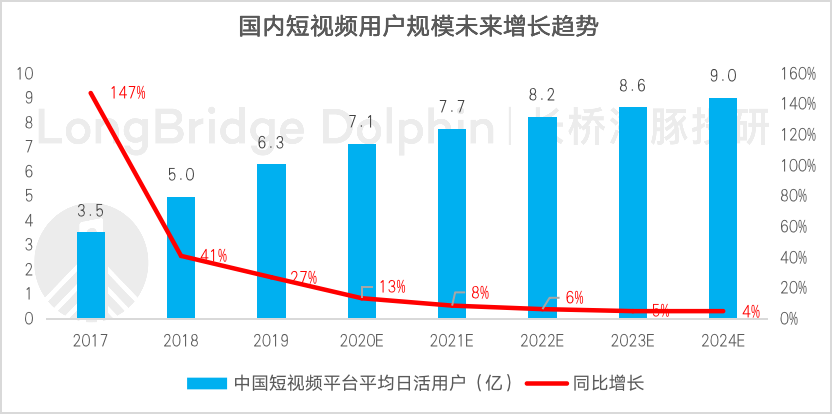

首先不可否认的是,目前短视频行业用户渗透率已相对较高,从 2021 起用户规模增速预计将放缓至个位数,前几年高增长的红利期已消失。

数据来源:艾瑞咨询、海豚投研整理

1.同行用户下沉后,土味将不再是快手专属标签

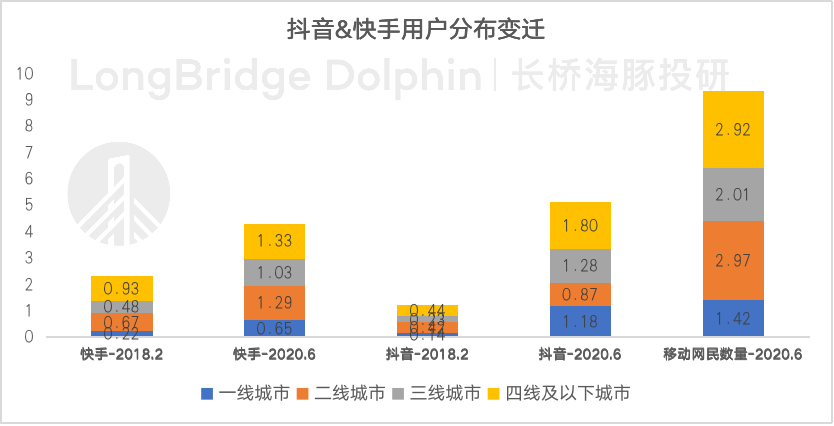

我们在对比快、抖的用户城市层级分布时注意到,从抖快 2018 年以及 2020 年上半年(抖音 2020.2;快手 2020.6)的用户城市分布来看,近两年抖音加速了下沉市场(三四线以下城市)的渗入,而快手则主要发力一二线城市。

数据来源:Questmobile、CNNIC、海豚投研整理

但获客至此,在当前用户心智以及抖音对一线城市的明显统治下,快手在一线城市中拿新增用户机会已经很小。

而两家公司真正的增量似乎均在三四线城市(PS:这也可以理解为何今年春晚在拼多多退出赞助后,抖音快手双双争抢下沉获客利器春晚红包互动合作伙伴),两大短视频平台的用户画像越来越重叠是确定性趋势,也就是说慢慢地快手的土味标签或许也就没有那么突出了。

图片来源:微博截图、海豚投研整理

2.快手主动出圈的动作不断

另外,我们也注意到了快手在摆脱土味标签的努力,譬如收购二次元核心标的。

2018 年,快手完成对 Acfun(A 站)的全资收购。A 站是一个二次元弹幕视频网站,与早期的 b 站非常相似。但在后续发展上,b 站通过快速出圈来破解用户增长停滞以及商业变现等难题。

相比于内容领域不断扩张的 b 站,a 站的内容则更加垂直聚焦于二次元娱乐领域

图片来源:A 站(左)app、B 站(右)app

在快手收购后的两年,A 站在快手的资源扶持下不断优化和提升平台的基础设施以及视频流尖端技术。相应 A 站面向的二次元用户则是快手加速渗透一二线城市的突破口之一(打通 A 站与快手的账号)。

在 2020 年 8 月的 A 站 UP 主见面会上,A 站宣布 2019 年核心二次元内容生产增长 85%,累计稿件数增长 79%,累计作者数增长 90%,全部作者粉丝量增长达到 172%。

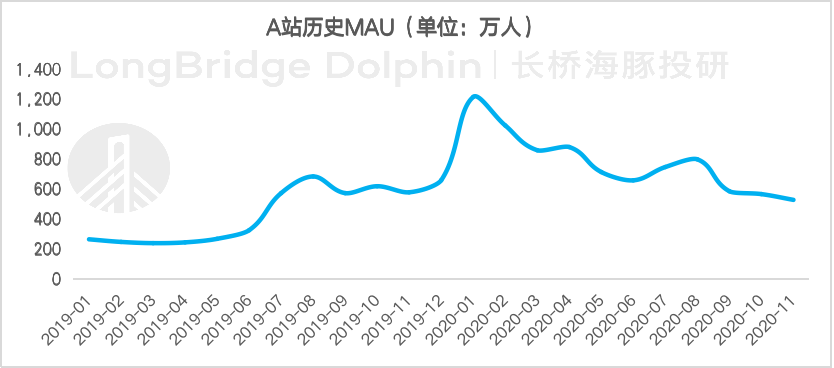

内容的丰富带来了 A 站直播打赏收入的跨越式提升,2019 年全年实现增长 800%+(2018 年基数较低)。但 A 站目前的用户规模还处于一个非常小众的缓慢爬坡阶段,未来快手与 A 站能否进一步发挥出流量互补后的正向效应,还需要继续观察。

数据来源:Questmobile、海豚投研整理

通过第五部分的<a-b>两点,我们想表达的是,未来快手未必能摆脱它在用户中的土味心智,但两大平台用户的逐步重合意味着这种土味感或会相对淡化。

六、双线故事打架,到底谁能站上风?

本文内容以及上篇文章海豚投研|快手有原罪?,背后所反映是投资快手时,两个多空对撞异常激烈的观点,在这种情况下如何看待快手的价值?

海豚投研对这两个问题的理解是:

快手不同于投资 B 站,长线和短线逻辑确定性都很强,更多是去算性价比问题;

快手的土味标签、平台生态影响的是公司的远期确定性问题,比如,土味标签下快手的获客天花板,品牌广告主获取能力、以及电商长期变现空间问题。这些问题需要在公司的持续发展去确认能否翻身。

而中短期更加确定性更强且更加真切的逻辑是,快手作为短视频信息流的产品形式,有用户、有时长,中小广告主预算投放逐步恢复,快手具备争取中小广告主预算的能力与可行性;同时,快手短视频 + 直播 + 交易的相对闭环,造就了快手相对特别的直播打赏生态,所谓的披着直播打赏的外衣,行电商推广之实,让其直播收入相对单纯的秀场直播打赏具备相对韧性。

而结合快手在游戏与改版上的一系列动作,我们明显可以看到快手变现加速度的意图,从而提高快手短中期业绩的成长性与确定性,因此,我们认为当前中短期变现加速才是快手当前的核心逻辑。

<此处结束>

下一篇,我们将从估值的角度,在来分析 500 亿美金的估值对于快手来说是否合理,此时介入预期能获得多少超额收益?

本文为海豚投研原创文章,感兴趣的用户添加微信号 “LongBridge-sg” 加入海豚投研圈,一起切磋全球资产投资观点。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。