营收、净利润分别增长60%、1415%,股票却大跌,阅文集团被高估了?

文|浮萍,原标题《市值700亿、市盈率100倍,阅文集团真的被高估了? 》

上市后首次公开的年报就亮点十足。

昨日,阅文集团公布2017年年报,其实现营收41亿元,同比增长60.2%;净利润5.561亿元,同比增长1415%。财报数据超出此前国内资本市场的预期,让人们纷纷感慨网络文学的美好未来。

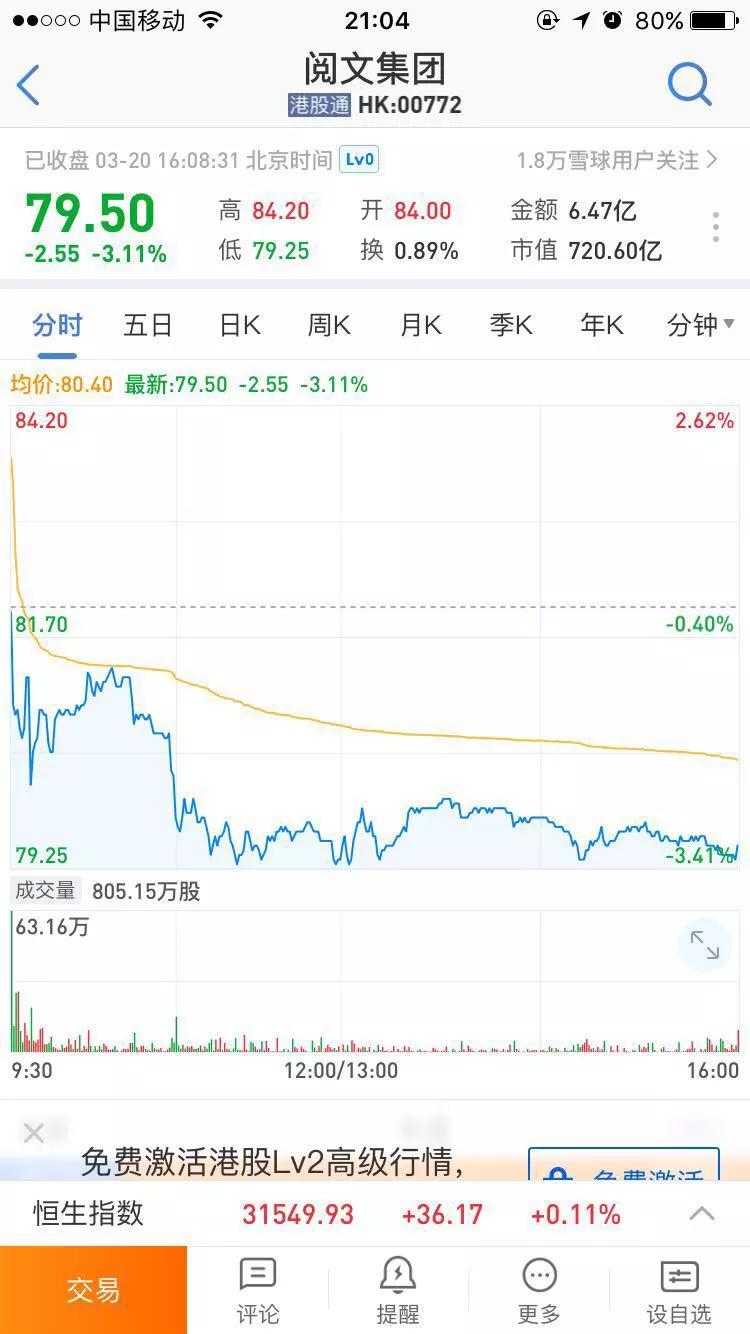

面对这样的可喜成绩,香港资本却不是很给面子。财报公布的第二天,也就是今天,阅文股票大跌,截止收盘时跌幅超过3%,一天跌去了近30亿港元的市值。

为什么?

因为不论是上市之初的逼近千亿市值,还是现在跌得只剩700多亿市值,关于阅文集团是否被高估一直就是一个争议的话题,乐观者看到了中国网文领域的无限增长机会,认为给予这样的龙头型企业高估值是值得的。

悲观者认为,即使在业绩大幅增长的2017年,阅文集团的动态市盈率仍然接近100倍,是其母公司腾讯控股的双倍,明显存在着高估现象。

香港作为相对成熟的资本市场,投资人都是用相对理性的态度看待这个问题,对于阅文集团的高股价持有保留态度;但是在相对不成熟的A股市场,阅文的业绩让它的概念股掌阅科技和中文在线纷纷大涨,掌阅科技更是一度涨停,说明内地资本市场是认可阅文集团价值的。

结合当下最火热的独角兽回归话题,内地股民热切地希望阅文集团能够以CDR的形式回归国内资本市场。

愿望是美好的,过程是曲折的,阅文想要借CDR的形式收割国内韭菜,恐怕短时间还不行。

阅文在线阅读和版权运营收入增幅明显

阅文集团不仅在营业收入和净利润方面表现良好,在一些更为细化的指标上也相当不错。

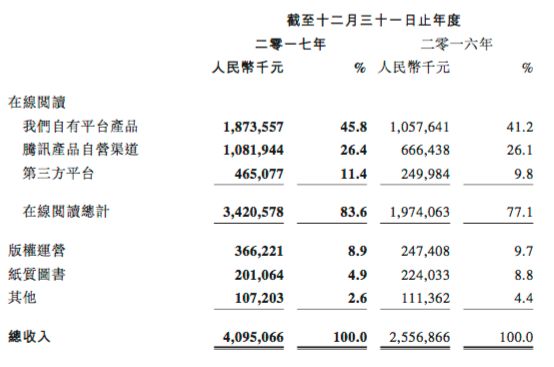

两大主要业务在线阅读和版权运营方面均实现大幅度增长。根据年报,在线阅读板块2017年收入34.21亿元,相比于去年同期增长73.3%;而版权运营2017年实现收入3.66亿元,同比增长48%。

阅文背靠腾讯体系这个大树,是其这两块业务增长的逻辑。腾讯体系内手机QQ、QQ浏览器、腾讯新闻及微信读书给阅文带来巨大的流量,在2017年贡献了超过10亿元的收入,接近总营收的三分之一。

在线阅读用户和付费用户数据这两块同样实现双位数的增长。2017年阅文平台及合作伙伴分销平台上的自营渠道的平均月度活跃用户数达到1.91亿,同比增长12.7%,其中包括1.79亿移动用户及1210万PC端用户。

阅文集团的平均月付费用户同比增长33.7%至1110万人,且每名付费用户平均每月收入同比飙升28.2%至人民币22.3元。

而在版权运营方面,因为阅文集团几乎垄断了网文行业的白金、大神级作家,所以在IP内容库的保有量上来说,阅文集团是绝对的龙头。

其中的一些代表作比如《择天记》《将夜》《庆余年》《全职高手》《黄金瞳》《美食供应商》等,一部分已经制作播出结束,另一部分则正在影视开发的过程中,靠出售版权阅文就能获得高收入、高毛利。

700亿市值、100倍市盈率,阅文是否被高估?

虽然阅文拿出如此多的业绩亮点,但是在业绩发布的第二天,也就是今天,阅文的股票却开始大跌。

截止到今天收盘,阅文的股价收盘为每股79.5港元,每股跌去2.55港元,跌幅超过3%,市值跌去近30亿港元。

如果将这个时间维度放大到阅文登陆资本市场为止,可以发现跌幅更为厉害,目前阅文的市值为720亿港元,相较于刚上市时一度突破千亿港元的市值,已经跌去近30%。

为什么跌幅如此之大?

一个重要的争议是阅文到底有没有被高估。即使根据最新的5.56亿元净利润,720亿港元市值计算,目前阅文集团的市盈率接近100倍,在港股这样成熟资本市场上,这样的市盈率明显偏高,其母公司腾讯控股的动态市盈率仅为53.98倍,几乎是其二分之一。

估值反映的是未来,并不一定是当下的情况。但是从未来看的话,阅文集团也存在着估值过高的嫌疑。

一是在阅文已经成为行业绝对垄断者,占有超过80%的市场情况下,还能开拓的天花板有多高?根据茨威格定理,当一个公司的市场占有率超过50%的时候,市场占有率无法再翻番了,也就是说会遇到增长瓶颈问题,很难再实现高速增长。

二是对比2017年年报和2016年数据,会明显发现在线阅读收入占总收入的比重是上升的,从2016年77.1%增长到2017年的83.6%。

众所周知,在线阅读的利润非常低,除去作者的大头分成,还要支付广告、人工等成本,盈利能力十分差,所以在线阅读业务比重的上升,会进一步压缩公司净利润,长期来看也是不健康的。

阅文集团以CDR形式回归国内可能性有多大?

与阅文集团股价在香港下滑相反的是,它的概念股掌阅科技和中文在线却接连大涨。其中掌阅科技一开盘即大幅度上涨,更是在下午的时候直接涨停封死,而中文传媒涨幅也超过5%。

这是什么逻辑?为什么远在香港的阅文股价下跌,而国内的上市公司却涨停?

这一方面是由于阅文集团业绩向好带动网络文学概念股的提振,A股喜欢听故事;更大的在于A股市场传闻阅文集团将会以CDR的形式回归A股。

CDR形式是近期资本市场上热炒的一个概念,从国家层面到民间企业纷纷发声,希望互联网独角兽企业能够回归国内资本市场,让中国股民分享到互联网的红利,而要实现BATJ、网易等公司回归国内资本市场,CDR是最为可行的一种方式。

顾名思义,CDR是Chinese Depository Receipt的缩写,翻译过来就是中国存托凭证,比如阅文集团有9.06亿股本,它拿出5亿股流通股本托存在国内,那么就可以在国内市场交易这5亿股本了,和国内上市交易区别不是很大。

阅文已经拥有700多亿的市值,是网文行业绝对的龙头,自然属于新经济独角兽,国内资本市场对于它的回归也是心存迫切,因此它在香港的风吹草动传到内地资本市场上就会被放大。

目前深交所等机构已经在着手研究CDR的相关政策,一旦条件允许,阅文将会和BATJ、网易等新经济独角兽一样,重回国内资本市场。

愿望是美好的,但是过程是曲折的,一方面阅文集团已经公开称还没有接到CDR回归的相关邀请,另一方面新经济公司回归到底是“独角兽”还是“毒角兽”还存有巨大的争议,因此短时间内阅文回归可能性不大