消金牌照难成唯品会的“还魂丹”

Z世代(90/95/00)人群消费渐近主流。

面对日趋旺盛的这一市场需求,互联网企业似乎又嗅到了蒙眼狂奔的机会,而消费金融牌照就成了分享Z世代人群消费红利的关键抓手。

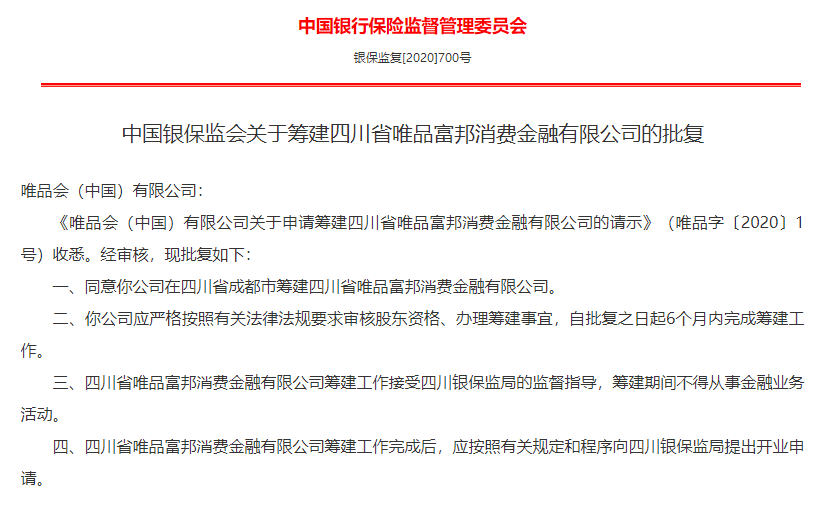

近日,中国银保监会在官网发布了“关于筹建四川省唯品富邦消费金融有限公司”的批复,同意该消金企业按照有关规定在申请所在地开展筹建,并自批复之日起6个月内完成。而唯品富邦消费金融的发起股东,正是主打“品牌特卖”的电商平台唯品会。

从2015年首家“电商系”消金公司“苏宁消费金融”的开业,到眼下积极布局消金牌照的唯品会、蚂蚁集团、京东数科等等,越来越多的电商平台都加入到消金牌照争夺战之中。

BAT这样头部企业自然不用多说,借以资本实力和业务覆盖等优势拿到消金牌照不是什么难事,但对于像唯品会这类流量、日活逐渐萎缩的电商平台,拿到消金牌照能否成为一剂“还魂丹”?垂类电商拿到消金牌照,还能在行业里激荡起什么浪花吗?

消金救赎唯品会?

“电商系”消金公司最大的优势是拥有真实的消费场景,有了场景就掌握了交易商品、金额、物流、还款渠道等重要信息,因此大多数电商平台都希望拿到一块消金牌照。在资金成本、风险等级相对可控的情况下,做大体系内放贷规模,同时更有机会碰触外部市场。

但由于消金牌照门槛较高,因此很多电商平台“折中”的做法是先搞到一块小贷牌照,至少可以把消金业务先做起来,阿里花呗、京东白条、唯品会“唯品花”,皆是如此。

对于消费金融牌照的谋求,唯品会其实在2018年就已向相关部门提交了设立“四川省唯品会富邦消费金融有限公司”的申请。作为参股方,富邦华一银行也在2018年9月发布了相关公告。

尽管对注册资本等具体信息并未具体披露,然而根据当时媒体报道——“富邦华一银行拟出资1.25亿人民币在大陆地区参与发起设立消费金融公司,公司名暂定‘四川省唯品会富邦消费金融有限公司’,占股25%”,核算下来,唯品富邦消费金融注册资本金或为5亿元,唯品会控股75%。

然而时隔两年收到筹建批复,对于唯品会而言,不免有些恍如隔世的感觉。毕竟,银监会都改名为“银保监会”了,分管部门重划、新增部门开设,各层级领导也是走马上任,一茬换了一茬。

两年时间里,消费金融领域也已从蓝海迅速变为红海,行业红利也趋于缓释。有时候就是这么造化弄人,两年前唯品会入局“消金”和现在拿到牌照,恐怕完全是两种效果,甚至是两个结局。

当然,有总比没有的好,只是如今的唯品会就像一只四处漏水的船,首要解决的不是航速问题,而是怎么补漏船身,保证船体不至于沉没。

挂上“消金”的帆至少是一种求存求变的尝试,总比坐以待毙的强。但要靠怒打出消金牌照来一场完美的翻身仗,恐怕多少是有些梦呓了。

起家于“品牌特卖”的唯品会,创立初期业绩高速增长主要受益于服饰、美妆“去库存”这一波红利。几年下来,随着品牌商库存清理,品牌尾货的获取逐渐进入瓶颈期,这让以此为生的“唯品会”失去了核心竞争力。

用户增长疲软,平台流量的不断萎缩是其最直观的表现。

从历史数据来看,唯品会月活跃用户同比增速自2016年Q3开始放缓,2018年Q1出现滞涨。尽管在加入“京腾阵营”之后,唯品会流量困局有所缓解,然而缺少了差异优势,任凭两大互联网巨头哺乳流量,也难改颓势。

根据唯品会方面财报,在活跃用户数量方面:2019年Q4为3860万人,同比增长19%;2020年Q1为2960万人,较去年同期减少10万人;2020年Q2为3880万人,同比增长17%。

活跃用户增长缓慢,直接导致营收增长疲软。财报显示,2016—2019年期间,公司净营收同比增速分别为40.8%、28.8%、15.9%、10.1%;在最新一季(2020年Q2)财报中,其净营收增速近一步下滑至6%,颓势难掩。

流量增长的稀落,不仅使唯品会盈利能力受到极大限制,也在一定程度上削弱了消金牌照所带来的积极影响。归根结底,电商平台要靠流量来做生意,而金融服务也是建立在流量基础上的增值服务。

一位行业分析人士甚至悲观的表示唯品会花大力气拿到的消金牌照不过是一张“入场券”,之后持牌方还要投入更多资源、精力去经营这张牌照。

“但目前几乎所有场景、用户都已被占领完毕,新的消金公司此时进入毫无胜算可言。特别是从行业整体不良率及增长趋势来看,这更是一件难上加难之事。”

持牌“CP”的隐忧

但也并不能说消费金融牌照对唯品会没什么意义,毕竟它已经是主流电商的一个近乎不可或缺的“标配”了。

事实上,消费金融公司的设立门槛就极高,根据现行《消费金融公司试点管理办法》中相关规定,发起股东除了要满足经营能力、信誉口碑和从业经验之外,仅“一次性实缴货币资本最低限额为3亿元人民币或等值的可自由兑换货币”这一项,就阻隔了染指这一领域的大多数。

此外,监管部门对于消金牌照数量的控制,也形成了持牌与非持牌机构的一个竞争力差值。

从2009年我国宣布启动消费金融试点到出于对市场风险的考虑,监管部门收紧、暂停消金牌照发放的2018年底前,9年时间,监管部门一共也只批复了27家消金公司的筹建。

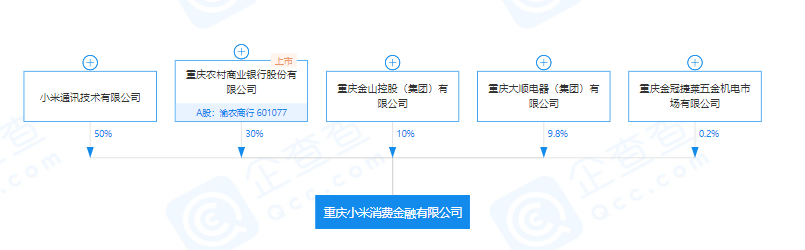

沉寂2年,消金牌照审批终于放闸。自2019年底至今,共有6家消金公司获批筹建,分别为唯品富邦消费金融、苏银凯基消费金融、小米消费金融、阳光消费金融、蚂蚁消费金融,以及平安消费金融。

一般情况下,“电商系”消金公司的股东结构标配是互联网企业+产业公司+银行等金融机构+其他(可无),比如小米消费金融,互联网企业对应的是“小米通讯技术有限公司”,而银行机构则对应的是“重庆农村商业银行”,其他则为小股东。

唯品富邦消费金融的股东结构却很简单,只有唯品会与台资银行富邦华一。尽管从市场角度来看,两岸合资这件事情符合大陆金融业对外开放的主基调,然而在业务具体展开的过程中,恐怕磨合难度更甚其他。

对于发起唯品富邦消费金融,唯品会选择台资金机做CP可能存在的一些问题,《一点财经》问询银行业资深从业人士,得到如下几方面思考:

第一,两岸的社会征信环境差距很大,台资金融机构目前在用的风控模型,或许并不适用于目前大陆现有的征信环境,极有可能出现“心有而力不足”的情况;第二,如果调整风控模型,那由此产生的巨额支出应如何处理?更何况,如果真要重新调试模型,真不如直接在国内寻求一家城市商业银行。第三,台湾地区公众存款几乎是“0利率”、甚至是负利率,而且大陆对于资本流入会给到一定税收优惠政策,因此资金成本优势可能是促成合资消金企业设立的最大因素,但富邦集团本身也是上市公司,要考量更多ROE(净资产收益率)水平,所以资金成本并不会太低。第四,近一年来,国内民间借贷问题繁多,监管部门开始频出重拳打击违规操作,对民间借贷和金融借贷也给出更加严格的规范和限制,仅利率这一点而言,从近期相关案例法院的判决来看,采用4倍LPR作为司法保护上线成为趋势,换言之,消金公司在控制不良率的基础上还能有多少利润,甚至还赚不赚钱,这是一个问题。第五,是比较纯粹的管理问题,也是内部自洽问题。虽然唯品会是绝对的大股东,但所开展的业务毕竟是强风险、强监管的金融业务,因此合资消金企业在内部话语权上,或许未必按照股权占比分配,利益驱动、价值观不同等等,都有可能成为不和谐的因素。

更何况,未来营商氛围会不会出现一些变化,也存在不确定性。

被挤压的“生门”

电商是切入消费金融最好的场景,但没有流量一切就成了空谈。

消费金融业务之于唯品会,与京东白条之于京东商城、蚂蚁花呗之于淘宝天猫一样,都是将该金融服务嵌置于生态内,辅助生态内自有用户的消费行为。

因此,只有电商业务规模不断扩大,辅助业务如金融服务才能对位获得发展。

在拿到消金牌照前,唯品会依靠小贷牌照开展相关业务“唯品花”,并也取得了一定成绩。财报显示,在客户消费贷款余额方面,2016年、2017年、2018年,“唯品花”客户消费信贷余额(不包括对供应商发放的贷款)分别为33亿元、47亿元、57亿元。

然而跌落总是让人猝不及防。2019年底,“唯品花”产品的信贷余额锐减至13亿元,骤降77.2%。出现这样的情况并不意外,《一点财经》通过整理网综信息,2019年可以堪称唯品会内忧外患之年:

1、裁员。有媒体曾报道称,据唯品会研发部门人士透露,北京分公司员工或因各种因素已解散。对此,唯品会当时做出回应称技术部门组织架构调整。但据企查查数据,唯品会(北京)电子商务有限公司彼时已是注销状态,同处于注销状态的还有佛山分公司。根据公开资料,唯品会员工人数从2017年、2018年末的58702人和57638人,变为了2019年末的20442人,猛降六成;2019年里公司的“遣散费”一项,高达6.52亿元。2、物流业务终止。2019年11月,唯品会宣布为降低履约费用,终止旗下自营快递品骏物流,并将配送业务委托给顺丰。这一举动,宣告着唯品会既定期待——电商、金融、物流“三驾马车”合力打造平台基础能力,一步步走向瓦解。3、金融业务折戟。同年底,很多用户反映,唯品会的明星产品“唯品花”在没有收到任何通知的情况下被突然停用,而且是被永久停用。唯品会对外的口径是,逾期问题以及合作银行整体资金调整。

值得一提的是,金融产品无故下线在2016年就已经发生过。

当年,唯品会首次推出理财产品,其中尤以一款约定年化收益率7.2%“唯安盈”引人瞩目。然而上线不足一个月,该款产品便迅速下线,业内认为最大的可能,是产品发行方之一“广州唯品会信息科技有限公司”在工商核准的经营范围内,不包含“金融信息咨询”项目。

尽管唯品会近年来一直不断做出战略转型,诸如扩张SKU(品类)、布局线下等,但似乎并没有明显改观,在综合型电商平台花样频出的大促、福利攻抢下,市场很容易忘却这样一家特征不显著、场景不多元的垂类电商平台。

根据华创证券发布的互联网行业深度研究报告《2020电商“双11”前瞻》内容,目前电商行业内,阿里巴巴、京东、拼多多、唯品会、苏宁、快手、抖音合计市占超过90%;在2019年电商行业格局,唯品会GMV份额仅占1%。

特别是快手、抖音、微信小程序流量平台强势切入电商赛道,多样化流量变现方式与传统电商平台形成了正面竞争。

根据抖音电商2020年前8个月的数据,抖音电商总体GMV同比增长6.5倍,直播GMV同比增长36.1倍,开店商家的数量增加16.3倍。快手最新披露2020年8月订单量超过5亿单,仅次于淘宝天猫、京东和拼多多。

唯品会之流已与主流渐行渐远。想要改写“命运”,唯品会恐怕还是得先强健电商业务本身,更多去思考如何重建核心竞争力,在阿里、京东、拼多多的存量用户里夺食;如何撬开更多场景和“营销玩法”,寻找更易形成规模效应的下沉增量市场。

结语

总体上,唯品会拿下消费金融牌照仍算是利好之举,毕竟在强监管的金融行业中,牌照本就是一种价值极高的“无形资产”,只是唯品会要如何将这“无形资产”变现转化,似乎还潜藏着太多的不确定性。

尽管依仗消金牌照翻身逆袭不是没有可能,但问题是唯品会从根上、骨子里是一家互联网电商公司,不是金融机构,服务逻辑和产线,以及资源整合能力既不如金融机构亦远逊于阿里巴巴和京东。所以,唯品会要解决的是一个系统性问题,一张牌照本身还不能带来革命式的改变。