福禄控股赴港上市,起底虚拟商品背后的资本困局

编者按:本文来自微信公众号港股研究社(ID:ganggushe),作者港股研究社,36氪经授权发布。

受上半年卫生危机事件影响以及年轻一代的单身群体也在不断扩大,导致"宅经济"概念火热,直播、游戏、视频等在线泛娱乐行业获得爆发式增长,短期内消费者的在线娱乐消费支出显著增加,据悉未来五年内文娱行业的复合增长率达15.9%。

在这样的行业趋势之下,有"SAAS+第三方虚拟商品及服务第一股"之称、业务范围囊括虚拟商品服务、电商平台运营、积分系统、会员管理、企业员工福利、游戏等业务的福禄控股已于9月2日通过港交所聆讯,预计9月18日登陆港股市场。

数据显示,公开发售阶段福禄控股获1258.51倍认购,超越农夫山泉成为今年超购倍数第四高的新股,9月17日,福禄控股暗盘高开逾100%,在18日,福禄控股甫一上市,股价便上涨2.36%,报9.11港元,总市值为36.44亿港元。作为港股市场里体量相对较小的福禄控股,为何能在招股期获得资本市场的青睐,未来福禄控股在港股的市值空间还能否继续提升?

营收、利润稳步提升,借"SAAS光环"俘获资本芳心

其实综合招股书不难看出,福禄控股整体处于一个稳步提升的阶段。自2017年开始,福禄控股与上游厂商的续费率就高达94%,与此同时还保持6-7天相对稳定的预付款周转天数,以及相对较低的有息负债率,可见其资产结构还是比较稳健。

另一方面,福禄控股的新老业务近年来都取得了不同程度上的突破。其业务板块可以大致划分为虚拟商品及服务市场以及增值服务。而自福禄控股成立起直至2020年3月31日,公司的平台向超4.6亿名消费者销售了超22000种虚拟商品。

在虚拟商品及服务交易中,福禄控股也与国内市场各版块的头部企业纷纷建立了良好的合作关系。比如文娱行业的爱奇艺、腾讯视频;服务行业的美团、饿了么、滴滴;支付行业的支付宝、京东金融等,进一步提升了福禄控股在资本市场的含金量。

据招股书数据显示,截至2020年3月31日止三个月,公司完成了超1.15亿份订单,并促成了总GMV37亿元人民币的交易。并且以2019年收入计,福禄控股是中国最大的第三方虚拟商品及服务平台运营商,市场份额为7.7%。

除了虚拟商品及服务外,福禄控股的增值服务也开始进入了业绩释放期。福禄控股的增值服务主要指的是网店代运营服务,帮助第三方网店完成装修、上货、推广、策划、引流等一系列运营服务。公司凭借技术领先的自研SAAS平台、超高渠道覆盖率、10年运营经验,代客户管理网点数目从2017年的2家发展至2020年3月底已经拥有15家。

从福禄控股历年来的营收结构看,在2019年之前,这项业务的占比不超过总营收的2%,几乎可以忽略。但2020年第一季度,这项业务的营收2314万元就已经超过2019年全年,总营收中的占比近30%。

一方面反映福禄控股网店代运营业务已经由初期阶段转入业绩释放阶段,另一方面也表明市场对于第三方虚拟商品商的服务需求程度在提升。受增值服务带来的反馈影响,福禄控股招股书中也计划将此次募资中约1.46亿港元(近20%)将用于公司增值服务开发。

除了上述原因之外,不可否认的是,最近几个月港股市场打新的高收益同样也是造成福禄控股在资本市场反响热烈的重要原因,在最近热度较高的三只新股中,欧康维视生物、思摩尔国际以及农夫山泉都以超高的认购倍数以及收盘涨幅震惊港股市场。那么拥有"SAAS光环"的福禄控股上市之后又能否一帆风顺?

竞争"外溢",护城河"干涸"

虽然,福禄控股在港股市场招股期屡创佳绩,但与行业内其他SAAS公司比较,比如57倍PE的宝尊电商、95倍PE的壹网壹创来说,福禄控股的估值仅在15倍左右,相对较低。

造成福禄控股估值不尽如人意的原因其实可以从招股书中窥见一部分,公司2017-2019以及2019、2020年前三月GMV规模分别为133.87亿元、133.04亿元、128.15亿元以及43.11亿元、37.11亿元,呈现GMV规模小幅下滑。

另外2017年、2018年及截至2019年9月30日止,公司收取文娱公司平均佣金,分别占促成的文娱相关虚拟商品交易GMV总额的25.8%、13.7%及10.1%;通信公司平均佣金为0.5%、0.2%及0.2%; 生活服务公司平均佣金为0.7%、1.3%及1.0%,可以发现,福禄控股近几年GMV转换收入比重均是下滑的。

GMV规模与佣金率双降的原因,一方面源于虚拟产品及服务业务的本质,归根究底还是属于一个批发生意。而批发模式的通病就离不开护城河窄、利润率低、资金成本压力大以及供应链话语权弱。

另一方面,对大客户的依赖同样也是重要原因。招股书显示,福禄网络2019年前9个月和2018年前9个月分别有约5148.3万元及3701万元的文娱收入来自向一位客户提供服务,2018年度和2017年度有约6055.3万元及4567.1万的文娱收入来自向一位客户提供服务。

在对大客户较为依赖的背后,不仅造成了公司利润率有下降的风险,甚至还要承担高应收款和预付款。公司与虚拟商品卖方的合约通常为期一年,而且根据该合约,要先支付保证金给虚拟商品卖方。福禄网络在2017年就因为一家虚拟商品提供商在收取预付款项后无法供应商品,从而计提了应收款项减值1600万元,2018年和2019年前9个月分别减值1830.9万元和1836.8万元。

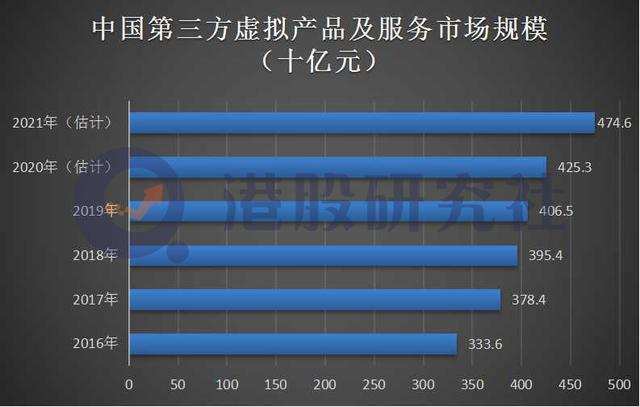

并且由于福禄控股所在行业的门槛不高,随之而来的就是新玩家的不断入局。数据显示,2019年中国第三方虚拟商品及服务平台运营商整体GMV规模为4065亿元,行业中最大的龙头玩家市场份额占比为9.4%,市场占比前十的玩家占总市场的比例仅为48.1%。

由此可见,福禄控股所在的市场极为分散,过多对手的涌入令整个赛道竞争激烈。作为一个目前还未有较大资本巨头进入的行业,随着新玩家的不断入局,一旦获得资本青睐,对于还未形成规模优势的福禄控股而言无疑是致命打击。

另外,从福禄控股的招股书中可以观察到,目前公司还是享受着最低仅2.9%的超低所得税税率,政策优惠也是有条件和时间限制的,一旦优惠被收回,在日益激烈的竞争中,福禄控股未来的市值空间该如何保障?

福禄控股真的被低估了么?

从行业的角度来说,目前福禄控股所处的赛道增速较快,潜力相对较大。智通财经数据显示,按GMV计,中国的虚拟商品及服务市场由2014年的6456亿元人民币,增长至2019年的12935亿元,复合年增长率为14.9%,是全球最大及增长最快的虚拟商品及服务市场之一。

在这个潜力较大的市场里,福禄控股目前的龙头溢价似乎未得到释放。从公司自身而言,作为中国最大的第三方文娱、游戏相关虚拟商品及服务平台运营商,作为多个第一的行业龙头福禄控股,显然在本次全球发售招股计划中,龙头估值溢价尚未完全得到体现和释放。

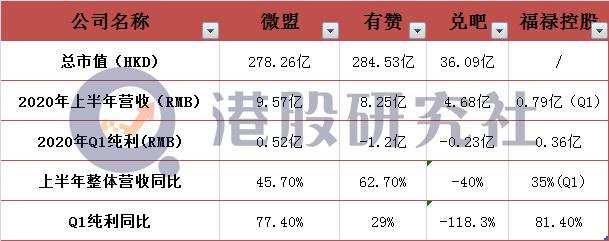

并且与同一赛道的微盟、有赞以及兑吧相比,按照SAAS行业40倍左右相对偏低的估值来看,如果福禄控股能达到行业的发展预期,市值超100亿港元也不是不可能。更何况区别于微盟、有赞、兑吧等按会员收费的SAAS服务,采用S2B2C的业务模式的福禄控股能够铺到更多的流量端口,通过流量端口触达更多的C端用户。

除此之外,通过招股书中披露的福禄控股未来规划中也可得知,公司已经有了进军东南亚等海外市场的计划。根据弗若斯特沙利文的资料,东南亚虚拟商品及服务业的市场规模从2014年的163亿美元增至2018年的324亿美元,预计2024年进一步增至699亿美元。未来福禄控股如果能在东南亚市场博得一席之地,其净利润与毛利值也将获得持续提升的可能性,福禄控股未来的估值也将进一步提升。

综上所述,后疫情时代,消费者已经形成习惯的"新消费"模式也会延续下去,虚拟产品及服务在未来的潜力依旧可期,再加上福禄控股赴港上市之后,如果能够在东南亚等海外市场取得突破,或许其增长动力就能得到保证。

但是从福禄控股暗盘与上市首日的表现来看,股价回落快、波动大,可以反映出资本市场目前对于公司还是存有一点怀疑。综合福禄控股整体情况而言,由于上游获客难、覆盖渠道商少,下游流量端对优质、多类型的内容需求等痛点,公司尚未能完全解决,所以现阶段与SAAS其他企业相比,福禄控股的护城河还是相对较窄,未能形成飞轮效应。未来公司如果不能筑高行业壁垒,在越来越激烈的行业竞争之下,或许会沦落为"泯然众人"的下场。