封站,关店,降权,淘宝拼多多卖家惊出一身冷汗

编者按:本文来自微信公众号“亿邦动力”(ID:iebrun),作者:何洋,编辑:大成,36氪经授权发布。

卖家被困系统中,何去何从?

遥望海外,淘宝拼多多的卖家是幸运的。

或者说,这是这一代中国电商卖家的幸运。

相比之下,出海市场火爆,却也因卖家不能掌握自己的命运,随时面临竹篮打水一场空的危险。

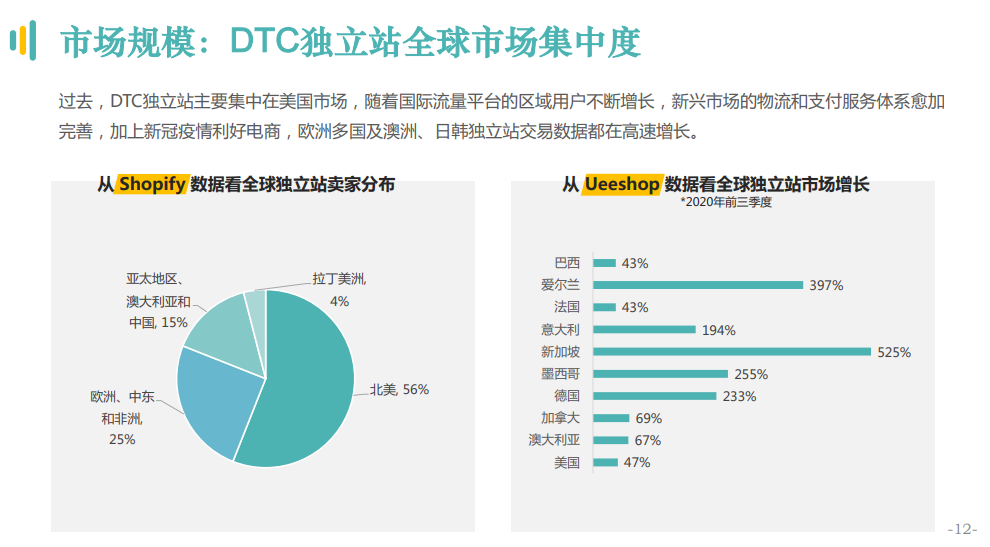

Shopify和它代表着的独立站市场还在高速增长。

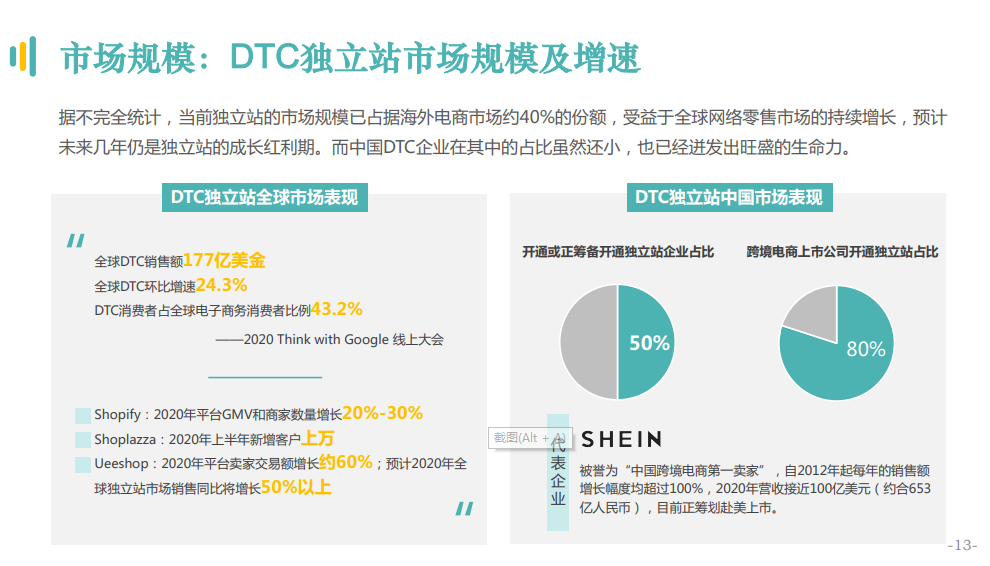

日前,独立站建站SaaS服务商Shopify发布的2021年第一季度财报显示,公司营收9.89亿美元,同比增长110%(其中,订阅解决方案营收为3.207亿美元,同比增长71%;商业解决方案营收为6.68亿美元,同比增长137%);调整后毛利润为5.651亿美元,同比增长114%;Shopify全球商家的商品交易总额(GMV)为373亿美元,同比增长114%。

相应的,Shopify在中国卖家市场可能正面临着被海外第三方系统“包裹”,遵循教条的运营规则,以及随时都有可能被关站的可能。

“看着别人在海外赚钱,内心汹涌澎湃,但也知道形势凶险,不敢轻举妄动。”一名国内行车记录仪数一数二的类目冠军,面对出海市场的不确定性,望洋兴叹。

至少在国内,可以拥有一定的与平台平等对话的机制。虽然绝大多数卖家和品牌商,在平台面前都显得有些力不从心,但他们对跨境出海更加犹豫。

没有明确的规则,缺少顺畅的沟通机制,本土化运营能力的匮乏……无论是亚马逊时代,还是独立站阶段,中国出海卖家深谙,他们从未掌握主动权。

“有一些Shopify中国的头部品牌商家已经转投中国本土服务商了。”一位跨境电商卖家向亿邦动力透露,“一方面本土企业攻得很猛,另一方面Shopify对中国市场的投入力度相对有限。”

该卖家称,Shopify在中国的团队人数不多,负责商家培训和客服的更是有限。

“目前Shopify基本上只做精品的中小客户,对商家进行一些起步培训,不太会精细化定制化的去服务商家。而反观本土服务商,有的企业甚至建立了专门的客服团队,一对一服务品牌客户。”他说。

“很明显,这些中国服务商就是冲着Shopify去的。”做跨境电商代运营服务的Jackson也谈道,“对于大部分卖家来说,选独立站建站SaaS服务商,最先想到的多半是Shopify,毕竟品牌知名度在那儿摆着。但从实际出发,那些更懂他们、服务更个性化的本土合作伙伴也是不错的选择。”

根据亿邦智库发布的《2021中国DTC企业出海发展报告》,在独立站工具中,45%的企业选择Shopify,其他服务商的占比从1%-9%不等。

“去年Q3之后,Shopify在中国卖家市场的占比可能会有一些变化,我身边就有Shopify商家是最近半年转移阵地的。”Jackson指出。

“无差别封站”后遗症

宋昌兴就是一位从Shopify转而使用另一家本土服务商的卖家。

据他介绍,自己从2019年开始做跨境电商独立站,是一个具备全品类商品整合能力的中小型线上精品杂货铺。由于去年在Shopify遇到过几次“无差别封站”的情况,他决定转移阵地。

“Shopify为了整顿不合规的卖家,风控很严。但有的站封得很冤,跑得很好的正规产品突然就被封掉了,浪费很多的流量费。从那时起,我们就在建站平台这块做新的尝试了。”宋昌兴谈道。

“目前来看,我们现在合作的建站平台还不错,也好沟通。”在他看来,Shopify在技术上肯定是甩其他一些服务商一大截,但服务商能不能理解卖家的痛点,并针对性地提供帮助,也是重要的考量因素。

“从这一点来看,国内建站SaaS服务商的确有‘挖Shopify墙角之势’,毕竟他们跟中国卖家的沟通更顺畅,这是本土优势。”宋昌兴总结道。

为多个出海品牌做代运营的Jackson则指出,从自己的切身体会来看,Shopify对中国卖家市场的投入的确不大(市场团队估计不超过10个人);或者,可能现阶段中国市场对于Shopify来说不值一提。

这话不无依据。根据Store leads网站的数据,截至2020年12月,Shopify全球付费商家中,北美占比62%,欧洲占比21%,亚洲占比7%,大洋洲占比6%。而在亚洲,Shopify付费商家数占比从高到低依次为印度(21%)、新加坡(13%)、菲律宾(12%)、中国香港(11%)、印尼(10%)、日本(9%)、泰国(8%)、中国大陆(7%)、马来西亚(5%)、越南(2%)、中国台湾(1%)。

“这就给了本土服务商大把的机会。”Jackson谈道,“而且,有一些走在前面的本土服务商已不止做中国市场了。”

据了解,目前,包括店匠Shoplazza、Shopline、Ueeshop等在内的独立站SaaS服务商均已发展了一定的海外商家。

其中,Shopline国际化步伐最快,在2020年年初被欢聚集团控股、大力拓展中国大陆市场前,就已在中国香港、中国台湾以及东南亚地区有数年发展历史,而当下也正积极开拓欧美及亚洲的一些国家市场。

“Shopline已在海外布了多个点,下一步就是打入Shopify后院。”有知情人士透露。

店匠Shoplazza、Ueeshop也向海外商家敞开了怀抱。而有赞、微盟等新加入跨境出口市场的内贸电商SaaS服务商,也或多或少把触角伸向了海外商家。比如,有赞在日本和北美市场均有针对本土商家的拓展。

中国SaaS服务商的出海机会

“对大部分企业而言,增长都来自‘存量’市场和‘增量’市场两类。具体到独立站SaaS服务商,存量主要是指商家的留存率;增量则分为两种:一是在SaaS之外延伸其他商家解决方案,二是拓展新商家。”一位投资圈人士向亿邦动力谈道。

从增量这部分来看,提供商家解决方案一般包括支付产品、金融产品、物流产品等;拓展新商家则分为三个阶段:一是鼓励更多还没有做独立站的平台卖家做独立站;二是从竞争对手“抢客”;三是走向海外市场发展海外商家。

根据一份统计,目前在全球电商平台SaaS市场,按商户数量计算,Shopify占比约为23.2%,WooCommerce约为28.4%。其中,WooCommerce提供简单建站工具,而Shopify定位于电商基础设施提供商,服务内容涵盖建站、物流、支付、融资等,潜在业务空间巨大。

这为中国的独立站SaaS服务商也提供了发展思路的参考。比如,Shopline自研支付产品SHOPLINE Payments,可为商家提供全球信用卡收单和跨境结算服务。

而拓展新商家这部分增量,必定是所有建站SaaS服务商都看重的。

“有实力的玩家,走出国门发展海外客户,肯定都会有。”Jackson说,“从Shopify相对较弱的国家市场去下手可能会比较快,比如亚洲某些国家/地区,但欧美市场也还有很大空间。”

数据显示,目前欧美市场电商渗透率基本在20%以下,显著落后于国内市场。同时,欧美电商市场竞争格局(相对分散)、产业环境(电商基础设施薄弱,支付、物流等基础费用率较高)也与国内市场存在显著差异,由此才推动了Shopify的崛起。

“欧美大量商户是倾向于通过自有渠道实现线上销售的,而且消费者也习惯于在各种小而美的品牌独立站购物。Shopify、WooCommerce这样的大厂商再强,也渗透得远远不够,比如Shopify的欧洲付费商家数量大概才在三四十万左右。”Jackson指出。

此外,据Ueeshop内部人士称:“现阶段所服务的海外商家主要分布在欧美,比较典型的是他们团队当中有中国员工、中国资源,所以希望有中国服务、中文后台等。”

不再“硬拼技术”

“要说功能强大,肯定还是Shopify。”一位独立站卖家向亿邦动力直言,但其实大部分卖家用不了那么多功能。

在这位卖家看来,选择SaaS服务商没有所谓的最好选择,只有最适合自己的选择。从他自身而言,主要是建站需求,考量标准包括转化率、加载速度、关键功能。

“把流量吸引来之后,转化好不好得看店内的体验;在线商店的网页,打开速度每慢一秒就意味着更高的跳出率;而站内功能(如搭售)则对于提高销售额有较大帮助。”他表示。

也就是说,中国服务商们与Shopify竞争的关键,或许不是硬拼技术,而是能否围绕目标商家群体的实际需求展开差异化发展。

“中国跨境出口电商有着最丰富的运营场景和最丰富的货源,做好中国跨境卖家市场其实就是国际化。”Shopline中国区总经理乔冠元认为。是否要开拓海外商家市场则需要看各家的发展阶段和能力边界。

Ueeshop内部人士则指出,对Ueeshop来说,目前以服务中国商家为主,当基本实现这一目标、在国内市场有一定的占有率了,就会走出国门。

“SaaS服务的收入模型需要重投入,要玩儿大不容易。”一位跨境电商圈人士指出,“另外,与to C产品不同,to B SaaS非常考验本地化运营和服务能力,这可能是中国服务商走出国门的最大难题。”

“比如,去年Shopify在日本市场有不少投入,但日本本土的服务商也很强势,比如Makeshop。”上述人士说,“本地化成本太高,'外来和尚'不好做。”

再比如东南亚市场,服务商们需要面对的是,虽然当地电商发展速度很快,但它在支付、物流等电商配套服务上都不完善。该电商市场以平台为主,因为平台多是在基础设施建设上投入巨大,可以提供本土服务,但独立站卖家则没有这一优势。而对于独立站建站SaaS服务商来说,短期内也很难从商家解决方案上去克服这一问题。

“未来要重点做海外市场的话,我们可能会有专门针对海外商家的新版本产品。”Ueeshop内部人士也谈及解决本地化的问题。

此外,疫情导致中小商家付费能力下降,也是SaaS服务商们拓展海外市场需要考虑的事。

“虽然过去一年全球电商迎来历史性的发展,大量商家转至线上,使得Shopify们大大受益,但付费能力有多强不好说。比如,很多中小商家可能就是最简单的建站需求,用一些便宜甚至免费的产品就够了,忠诚度也不会高。”做跨境电商代运营的Jackson说道。