消费信贷的竞争呈现白热化,平安普惠认为银行背景的互联网金融有其优势

消费贷和个人贷是中国互联网金融正在加速抢占的市场。中国消费信贷的规模有19万亿元,并预计2019年将超过41万亿元。而2015年个人贷款余额是28万亿左右,这28万亿当中主要是银行,非银行只有4%,只有1万多亿。

数字的背后显示出因未来消费贷和非银行的个人贷款将的巨大潜力。在国家政策层面的鼓励和风控技术进步的背景下,进入消费金融的创业公司不少。以大数据技术驱动的风控和线上渠道的获客,是突围的主要两股力量。

消费信贷是领域,巨头如蚂蚁花呗、京东金融纷纷快速布局,以青年群体为主的趣分期和分期乐也是目前体量较大的消费金融公司,针对蓝领群体的买单侠和钱到到也正在深耕。这些从互联网起家的公司在获客和风控上有自己的优势,而从传统银行起家的,如平安普惠,则是依靠平安集团的积累和资源而迅速发展的互联网金融公司。

2015年3月份,由平安集团直通贷款业务、陆金所旗下的P2P小额信用贷款业务,以及平安信用保证保险事业部,整合而成了目前的“平安普惠金融”业务群。此后,平安普惠开始在消费信贷和个人贷等方面,进行广泛的业务布局。

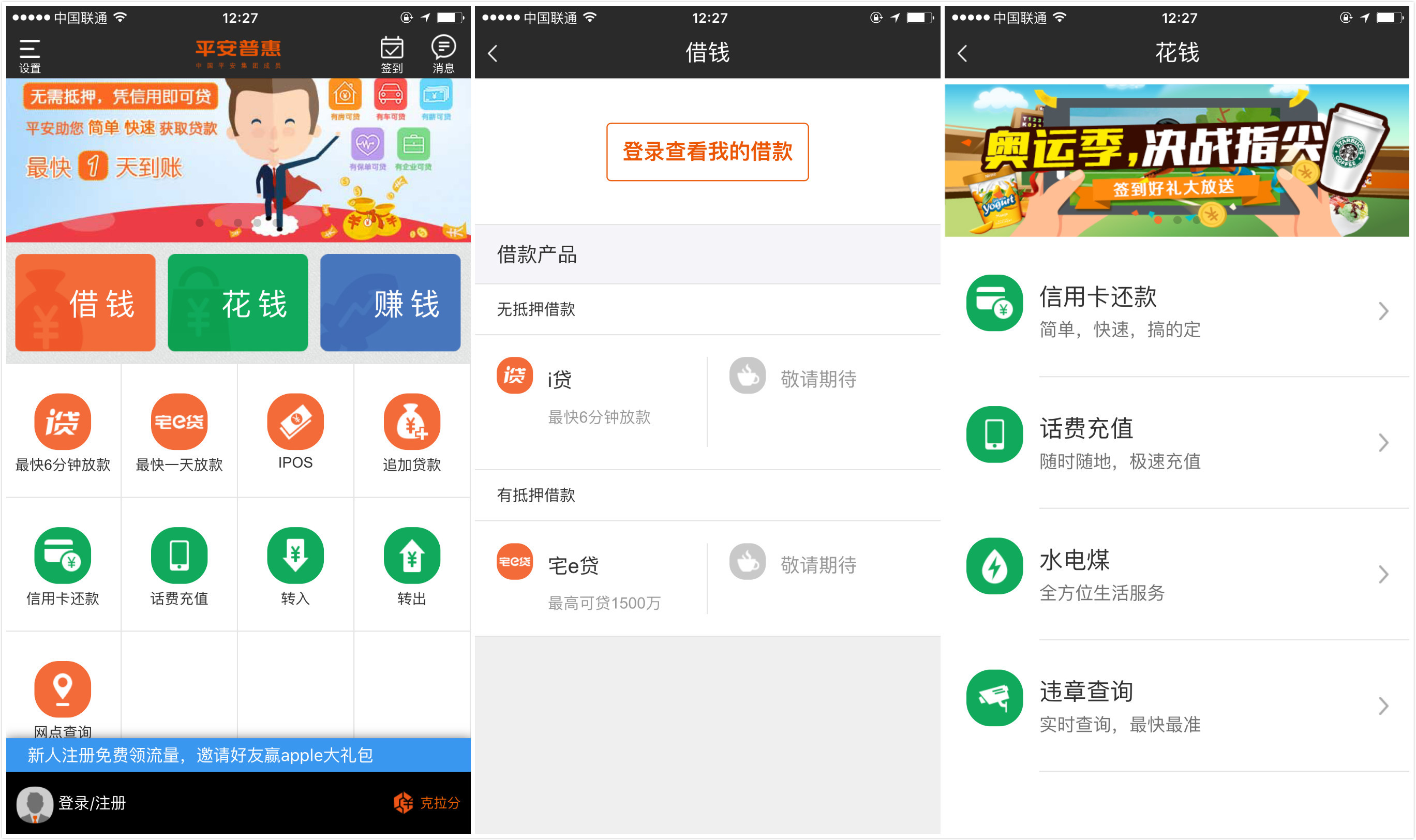

平安普惠在产品主要在以下四个方面:

一是无抵押产品。根据个人信用情况,提供较大额的无抵押贷款,但利息比银行低得多,

二是有抵押贷款。根据房产资产,提供一些较高额的贷款,几十万、几百万的贷款。

三是商户贷款,做一些微型企业或者个体工商户,提供经营型贷款和周转性贷款。

四是纯互联网的小额贷款,即主打80、90后年轻群体信贷业务的“i贷”。

平安集团2016年中期业绩报告显示,截至2016年2季度,平安普惠金融业务的新增贷款量达605亿元,同比增长328%,线下贷款及服务门店642家。自开展消费信贷业务以来,累计借款人总数达到200万人,累计贷款量达1596亿。贷款总额快速增长的背后,也包括了较多的线上业务和纯线上的i贷业务。

线下的基因和风控的设计,和基于传统平安银行的征信数据,让平安普惠在消费信贷领域占得先机。比如多个全国600多家服务门店,和实体的银行布点,让平安普惠的获客成本大大降低。而基于平安银行多年的征信数据,也为平安普惠的风控提供了数据支持。

平安普惠首席风控官林允祯认为,不管是互联网金融还是金融科技,本质上还是做消费信贷的业务,核心的风险管理概念、流程,还有风控的文化、经验是起点和基础。平安普惠从传统的模式起步,公司开始进驻到互联网金融这个行业,在业务上也是完全不同。

根据平安普惠CEO赵容奭介绍,公司有1200亿的贷款余额,5万名员工。无抵押、有抵押和纯线上的“i贷”放债规模是“631”,60%的无抵押、30%的有抵押,10%的纯线上手机贷款。其中10%纯线上的手机贷款的业务占比,也将继续扩大,这显示出了平安普惠在这个领域持续发力的明显意图。

平安普惠也在上周发布i贷2.0,在一年半多的时间,这个消费信贷平台获得了1000万注册用户,超过110万的实际贷款使用者。按照平安普惠首席产品官倪荣庆介绍,i贷2.0具有“快、简、全、便”的产品特点:即3分钟快速放款,简单的全线上模式,全面覆盖到全国276个城市,以及移动化随借随还的操作。在城市覆盖上,基于平安银行传统的线下基因和信任背书,二三线、甚至四五线城市的线上拓展的速度,是纯互联网金融公司难以竞争的。而未来,也将会有更多的线下贷款业务,转移到线上渠道。

在风控上,林允祯介绍,公司的风控模型不仅仅是基于客户行为,还搜集了大数据的信息,并利用人脸识别、微表情等先进的技术,加上大数据的应用,来进一步提升我们的风控管理能力和水平。在大数据上,由于平安银行有一个很庞大的IT团队,平安普惠可以在这方面获得较大的数据和技术支持。

目前公司的坏账率在5%左右,低于市场的平均值。从传统银行起步的金融科技公司,在风险的流程管理上势必存在一定的优势。

消费金融和个人信贷业务领域有数百家的大小玩家,在1.3万亿到1.4万亿非银行的个人信贷领域,市场的碎片化非常明显。平安普惠的发力,也势必会在这个领域掀起更多的竞争。

36 氪已进驻上海,我们正在招募一名实习作者,如果你对创投服务有自己的想法、充满好奇心,请砸简历至congjia@36kr.com.