P2P平台要转型网络小贷、助贷和导流?对BATJ们会有什么影响?

编者按:本文来自微信公众号“零壹财经”(ID:Finance_01),作者:李昕,36氪经授权发布。

1月21日,互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室发布《关于做好网贷机构分类处置和风险防范工作的意见》(下文简称“175号文”),文件显示引导部分机构转型为网络小贷公司、助贷公司或为持牌资产管理机构导流等。

2019年伊始,风险防范作为网贷行业甚至经济发展的要求被提出。在经历过雷潮、双降三降、行业出清等一系列事件后,部分P2P平台为何被要求转型网络小贷、助贷或导流?P2P平台转型网络小贷、助贷和导流可行吗?P2P转型对BATJ们的影响几何?

一、部分P2P平台为何被要求转型网络小贷、助贷或导流?

2018年,随着相关部门接连颁发的《关于做好P2P网络借贷风险专项整治整改验收工作的通知》(下文简称“57号文”)、《关于开展P2P网络借贷机构合规检查工作的通知》(下文简称“合规检查通知”)等,网贷行业备案时间表和方向越来越明确。根据合规检查通知,合规检查分为自查、自律检查、行政核查以及检查汇总三步,应于2018年12月底之前完成。但根据《关于进一步做实P2P网络借贷合规检查及后续工作的通知》(下文简称“1号文”,财新,2019),截至2018年末,全国各省市均已完成机构自查工作,大部分地区已进入合规检查的行政核查阶段。P2P合规检查再次延期。而175号文则明确提出要求部分P2P平台转型。原因何在呢?

(一)P2P平台持续经营能力较低

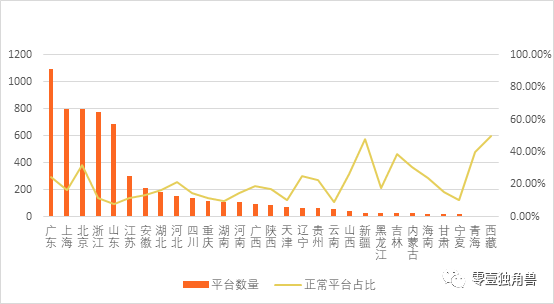

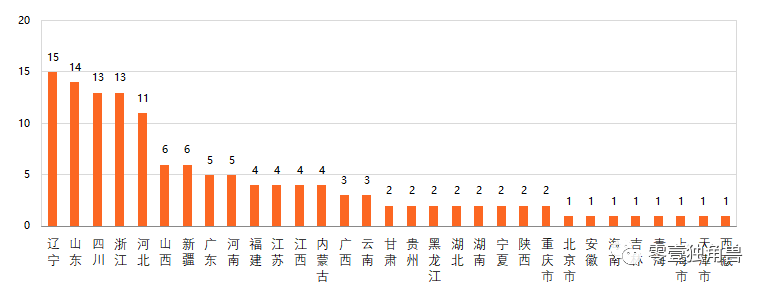

根据零壹数据,自2018年9月以来不再增加新的P2P平台。相反,截至2019年1月29日,6372个P2P平台中正常运营的剩下1198个,正常运营平台占比由2017年年底的27.9%降至18.8%。P2P平台主要聚集地在广东、上海、北京和浙江,其正常运营平台占比由2017年年底的36.28%降至21.04%(图1)。

图1 P2P平台地区分布(截至2019年1月29日)

资料来源:零壹数据

(二)P2P平台风险具有较大涉众性

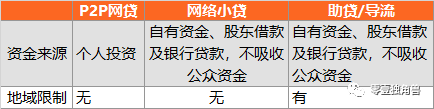

P2P资金一般来自于个人投资者,具有较强的涉众性,而网络小贷、助贷和导流不吸收公众资金,其资金来自自有资金、股东借款及银行贷款等。在P2P平台持续经营能力较低低情况下,个人投资者对风险的判断能力和承受能力又弱于机构,两者叠加,必然进一步放大P2P平台风险的涉众性。从2018年风险事件看,一些个人投资者和P2P平台为了追求利益最大化而忽略对风险的判断,最后诱发群体性事件或为例证。

(三)转型网络小贷、助贷和导流成本相对较低

转型后,网络小贷、助贷和导流为自有资金,其风险通常不具有涉众性(表1);

表1 P2P转型前后对比

资料来源:零壹财经

另一方面网络小贷、助贷和导流和P2P业务模式相近,转换成本相对较低。网络小贷和P2P业务流程如图2和图3所示借款人通过平台申请贷款,平台在收到出借方提供的资金后向借款人发放贷款。借款人根据签订合同定期归还本金及利息,出借方通过平台收到相应的收益。

图2 P2P业务流程

资料来源:零壹财经

图3 网络小贷业务流程

资料来源:零壹财经

助贷和导流业务流程:出借机构提供资金以及借款人还贷期间,助贷机构向出借机构提供获客、风控以及贷后管理服务,或者导流平台将借款人吸引到相应的出借平台。

综上可见,网络小贷、助贷和导流与P2P业务流程相似程度较高,这样P2P平台向网络小贷、助贷和导流转型时,不管是内部控制、IT系统,还是人才储备、业务操作,均具有相对较高的可复用性,从而转型成本相对较低。

二、P2P平台转型网络小贷、助贷和导流可行吗?

笔者认为,P2P平台转型网络小贷、助贷和导流具有一定可行性,总体情况如下:

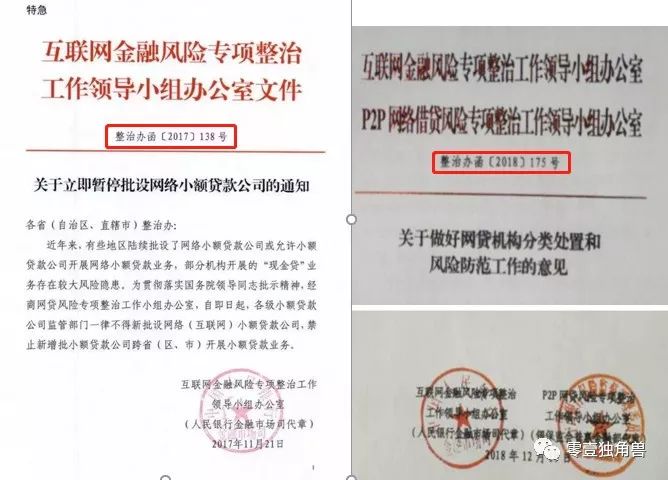

(一)网络小贷牌照或将开闸

自2017年11月,互联网金融风险专项整治工作领导小组办公室(下文简称“互金整治办公室“)下发《关于立即暂停批设网络小额贷款公司的通知》(下文简称“138号文”),规定各级小额贷款公司监管部门一律不得新批设网络(互联网)小贷公司。值得注意的是,叫停互联网小贷牌照审批的发文机构和要求P2P平台转型网络小贷、助贷和导流的发文机关,均为同一机构,即互金整治办公室。(见图4)这似乎表明,互金整治办公室有意通过网络小贷等形式,借助于相关资本在一定程度上化解P2P平台相关的存量风险。

图4 138号文和175号文公告

资料来源:公开资料

另外,笔者注意到,截至2018年8月,全国已有300张网络小贷牌照(第一消费金融,2018),本身也可以接纳部分P2P业务量。

(二)优质P2P平台具有互补优势

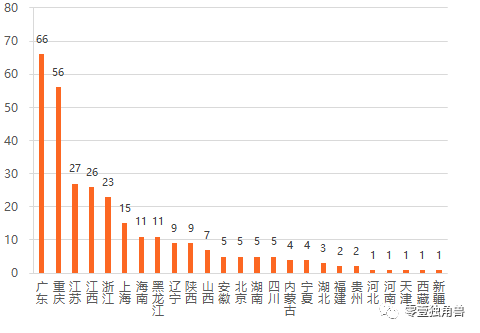

尽管P2P平台暴露出了相当风险,但部分优质P2P平台在优质资产获取、智能风险管理、精准客户营销和贷后催收管理等诸多方面积累的相对丰富的经验。而这些经验对于小额贷款公司、有意转型网络小贷的小额贷款公司(图5)、被要求业务回归本源的城商行和农商行(图6)、甚至部分消费金融公司(表3)而言,无疑是相当宝贵的。因此,笔者认为,具有相当经验的优质P2P平台在助贷或引流方面,与前述机构合作,颇具比较优势。

图5:各省市网络小额贷款公司数量(截至2018年6月)

数据来源:零壹财经

图6 各省市城商行情况

数据来源:银保监会官网

表3 全国消费金融公司情况

资料来源:根据公开资料整理

(三)转型经营贷业务

在备案的过程中,经过逐层筛选下来的机构趋于头部,行业的资源将重新分配向上述机构倾斜。同时,网贷行业也要调整相应的业务模式。目前,一款以中小企业主及个体商户为服务对象的的融资产品,经营贷或成为P2P平台的推广产品(盛松成、任小勋,2019)。

若P2P转型网络小贷、助贷和导流,对BATJ们有何影响呢?笔者试着略作分析。

三、P2P转型BATJ们的影响几何?

初步分析,P2P转型对BATJ们的影响或将是全面的。

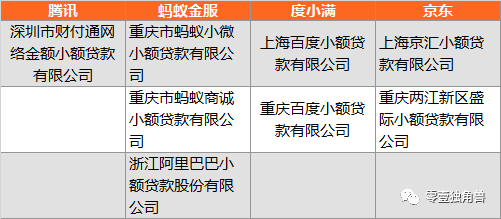

(一)与BATJ们在小贷行业将直面竞争

笔者梳理发现,BATJ旗下均有小额贷款公司(表4),P2P转型网络小贷,必然导致小贷行业供给主体增加,从而增加竞争激烈程度。BATJ旗下小贷公司的客群主要为平台会员和商户。通过笔者之前对花呗和京东白条借款人画像分析,客群定位于年龄偏低(40岁以内)、借款金额较少(6000元以下)、借款期限短(少于12个月)、信用较好等特点。而P2P转型为网络小贷,其客群或保留之前特征,一般来说,该类用户以8090后为主、借款期限较短(少于12个月)但借款金额较高。两者的用户有重合,存在竞争关系。

表4 BATJ旗下互联网小贷公司(不完全统计)

资料来源:根据公开资料整理

(二)在助贷、导流方面也会展开竞争

BATJ为银行导流,而这些银行大多数为大型的城商行或者农商行,是因为区域性银行流动性较差,对互联网属性的公司接受性较强且区域性银行从数量上在银行领域数量较多。根据银行业金融机构法人名单,截至2018年6月底,城商行数量为134家,农商行数量为1311家(见图2)。区域性银行服务当地,设立数量的多寡与当地小微企业资金需求、当地人口数量、城市规模有关。P2P平台同样也为谋求于城商行、农商行的合作。

四、小结

1号文和175号文几乎同时出台,且截至日期相同,表明P2P平台不能再”心猿意马”,必须在3月之前就做好备案或者转型两者选其一的决定。

由于P2P平台面临持续经营能力较低且具有较大的涉众型风险,所以备案或者转型是必经之路。在P2P转型过程中,对BATJ以及持牌齐全的机构波及不大。但是对于未来规划和合作方,大机构需要在与区域性银行合作的基础上,扩展与更多类型的金融机构合作。