阿里松绑拼多多?

编者按:本文来自微信公众号“新熵”(ID:baoliaohui),作者:马戎,36氪经授权发布。

互联网平台反垄断正值高潮。

与首当其冲的阿里不同,拼多多似乎成为连日来反垄断浪潮的受益者。从11月11日至12月30日,拼多多股价累计上涨73.74%。同时,拼多多正在追赶美团,向继腾讯、阿里之后的中国第三大互联网平台迈进。黄铮的个人身家也超越马云,成为中国第二大富豪。

早在2019年11月25日,国盛证券曾发布一篇对拼多多的看空报告《拼多多或火不过三年》。报告认为,拼多多目标市值为146.9亿美元,且2020年,拼多多营收将萎缩至181.1亿元。

从当前结果看,显然报告的预测落空了。回顾2020年,拼多多的市值增速正在迈入一个全新台阶。

反垄断利好攻擂?

在股价表现上一个有趣的现象是,拼多多的崛起与阿里的失意几乎在同一时间发生。从11月10日反垄断指南发布至12月30日,阿里美股跌去了超1400亿美元的市值,而拼多多的市值增长接近1000亿美元。在社交媒体上有留言称:

“反垄断让机构投资者抛出阿里,买入拼多多。”

此次出台的《平台经济反垄断指南》中,竞争平台非理性压价、商家二选一、大数据杀熟等行为均在监管范围当中。这意味着,过去O2O领域的千团大战,以及当前社区团购赛道的诸神战争都要被纳入严监管范围中。

同时意味着,电商赛道的打法面临全面调整。

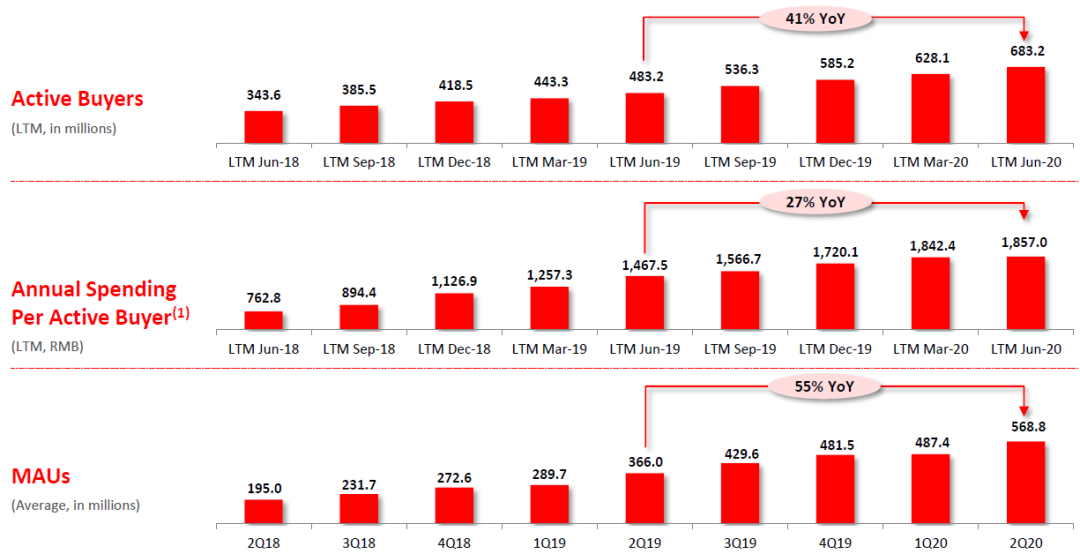

在整个2018年“拼得多,省得多”的歌谣声中,拼多多的月活用户数从1.41亿增长至2.72亿;活跃买家数从2.44亿增长至4.18亿;活跃买家年度平均消费额从576.9元增长至1126.9元,各项数据几乎都达到了翻倍水平。

随之凸显的,是客单价成为阻碍拼多多GMV增长的主要障碍。按销售总金额÷成交总笔数计算,2017年拼多多客单价约为32.83元,2018年约为42.48元,增幅仅为29.39%。

这表明,2019年,拼多多的主要矛盾从用户基数扩张转变为品牌破圈、用户破圈及客单价提升。表现在营销策略上,则是广告轰炸策略转化为补贴轰炸策略,其中尤其以高客单价的苹果产品为代表。

这是拼多多首次与淘系电商发生正面冲突。2019年5月28日,格兰仕董事长携管理层拜访拼多多,并替拼多多发声:

“拼多多面临的社会偏见是短暂的。格兰仕将拿出最好产品,给予最大支持于拼多多。”

这引发了天猫的全面反弹,进而演化为格兰仕在天猫的“搜索异常”事件。当年的618促销期,格兰仕为天猫销售备货的20万台产品化为泡影。

这种来自头部平台的二选一压力使拼多多的增长遭到重大阻力。2019年,拼多多的活跃买家年度消费额同比增速从95.4%下降至52.6%。

国盛证券在2019年底发布的看空报告认为,拼多多能够积累4.8亿用户,实质是用户需要便宜商品,而轻视品质保障。在阿里、京东集体入场团购的背景下,拼多多的用户黏性优势将不再。在国盛证券调查中,七成以上用户是因为便宜留在拼多多,选择品质保障的仅有2%。报告表示:

“补贴出的便宜,筑不起稳固的基本盘。”

显而易见的是,至少在2019年,拼多多还尚未建立起有说服力的品牌商品心智。后续的茅台、特斯拉、苹果等品牌方对拼多多的割席举措,也表明对拼多多廉价标签过度鲜明的顾虑情绪。

二选一的实质,是平台方与品牌方强弱对比的衍生物。当产品的技术密集程度越高,或品牌护城河越深,消费者对产品的质量、服务等印象越容易集中在少数大品牌上,此时,品牌方的强势使平台难以施加二选一要求。国内消费者熟知的苹果手机、茅台酒等均属此类。随着产品的技术密集程度或品牌护城河深度下降,平台在决定消费者选择时的话语权占比也越多,品牌面临二选一的压力也更大。

对于平台,二选一有软硬两面。当平台直接封杀商家的硬手段被取缔,软性的推荐、流量倾斜等措施仍然存在。因而,反垄断很难在短期内击垮头部平台,而是改变过去天平中强势平台+弱势品牌的对比,其影响仍是渐进发展的。

站在拼多多的立场上,要解构淘系的品牌垄断,只打苹果手机战争显然不够,也应从弱势品牌入手,建立品牌商品消费的用户心智,再通过体量优势打开头部品牌市场。难点在于,弱势品牌往往受平台禁锢的程度也越深。

而眼下国内浩荡的反垄断浪潮,显然开启了拼多多重启品牌化战略的空间。从近期“阿里跌倒,拼多多吃饱”的资本市场表现看,这显然是拼多多上涨利好的重要来源之一。

对拼多多来说,这是值得把握的机遇。当品牌方解脱平台二选一的枷锁,有能力自助选择入驻平台时,拼多多坐拥的超6亿活跃用户就会转化为巨大优势。

进入2020年以来,拼多多在六一八、双十一等重大促销季的声量都要显著弱于2019年,不再有刚推出百亿补贴时怒掀牌桌的气势,其策略显著从主导向跟随转化。在2020年二季度财报中,这一度导致拼多多的客单价出现下降。

从拼多多动向看,收缩补贴与发力社区团购在短时间内同步发生,意味着拼多多暂时放弃客单价的激进增长方式。显然,在与特斯拉唇枪舌剑一番后,拼多多品牌化增长的放缓是原因之一。而眼下,拼多多面临品牌化“二次革命”的红利。

阿里再战拼多多

阿里显然不乐见拼多多的松绑。

从淘系电商的发展历程看,阿里之所以坐拥超大规模的利润和市值,是占电商市场优势份额后,通过全面倒向B端提高货币化率的结果。

而一旦平台的B端市场份额优势被打破,让拼多多进入品牌商家市场,意味着阿里不再拥有维持平台高货币化率的前提。

新时期的竞争又是艰难的,随着监管对互联网经济的进一步收紧,在反垄断的指导思想下,阿里不再拥有二选一的打法优势,拼多多也将同步丧失激进价格战的优势。在双方体量都足够庞大的背景下,竞争将回归平台的服务能力本身。

而淘宝和拼多多都在同步发生变化。

淘宝的改革方向是进一步内容化,从人找货向货找人迈进。

此前,淘宝改版的消息一度刷屏。改版内容包括将主攻穿搭、美妆教程的买家秀社区升级为“逛逛”,同时将“猜你喜欢”位置前置。包括激励品牌商家的短视频化。为此,商家群体中一度生出“短视频焦虑”。

对此,面对新浪科技采访时,阿里巴巴副总裁平畴将此形容为“搜索式购物”向“发现式购物”的转化。意味着淘宝在消费场景中的前进,从筛选端向决策端进发。

而拼多多则显著表现出放弃主攻高客单价,改为主攻消费频次的特征。在六一八和双十一两大场次,拼多多都较阿里和京东显示出更佛系的营销姿态。而下场社区团购,大力补贴多多买菜产品,则是拼多多转换攻击方向的总宣言。

拼多多表现出的战略思路是,你打你的,我打我的。

整个2020年,拼多多显著加大了对农产品的投入力度。除年初疫情期间的农产品直播外,拼多多反复强调,多多买菜不是社区团购。在三季度财报电话会议中,拼多多CEO陈磊强调,多多买菜是拼多多拼购电商业务的自然延伸。

在品牌化上,拼多多也在某种程度上表现出对阿里、京东强势占据现有头部品牌市场的妥协。以美妆品类为例,在广州化妆品新品牌计划大会上,拼多多副总裁陈秋阐述了五年培育50个亿级化妆品新品牌的计划。即与品牌方合作,推出更亲和拼多多调性的性价比新品牌。

这似乎契合天猫与拼多多的用户定位。在坐拥服饰、美妆等偏女性品类用户心智的阿里面前,拼多多不再像京东那样尝试杀入阿里腹地,而是用一种更契合下沉市场的方式进行迂回战。

相应的代价是,18年印证了拼多多社交传播的成功,而19年印证了拼多多在品牌化进程的半途而废。随着反垄断指南发布,拼多多很难再发动一场百亿补贴式的激进价格战。在行至半途的品牌化面前,百亿补贴变成了拼多多试错时高昂的沉没成本。整场实验的结果是,头部平台的品牌优势难以在短时间内被颠覆。

而阿里与拼多多的电商战争,终将在监管的紧密注视下,以一种更温和的状态持续下去。