全球扫地机龙头品牌竞争分析

一、科沃斯

1.1 商业模式

1.1.1 产品/服务:

科沃斯是一家提供智能服务机器人、智能生活电器整机销售及ODM/OEM代工服务的公司,主要包括提供自主品牌服务机器人、服务机器人ODM、自主品牌智能生活电器、清洁类电器ODM/OEM四大类业务。

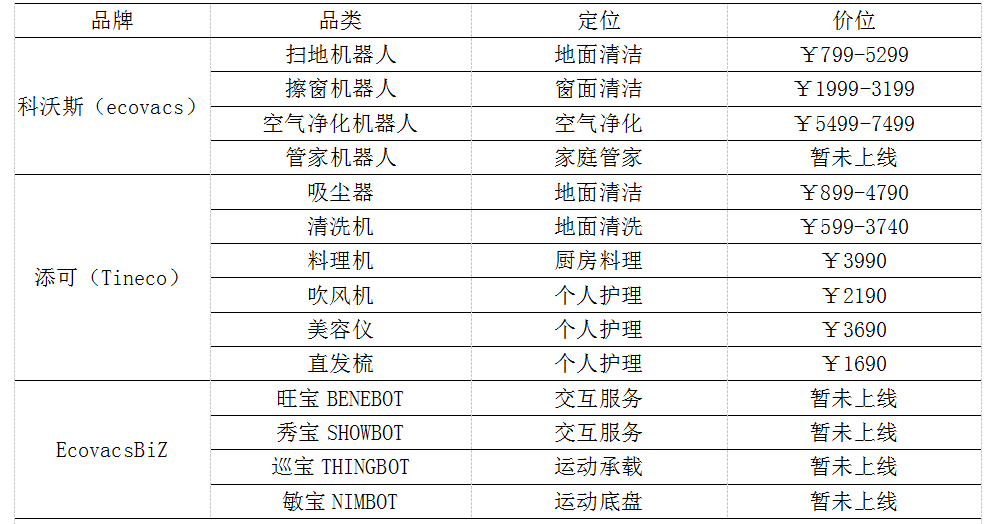

公司的产品/服务定位以科技消费品品牌商为主,以OEM/ODM代工服务提供商为辅,产品系列包括服务机器人系列(扫地机器人、擦窗机器人、空气净化机器人、管家机器人、商用机器人)以及智能生活电器系列(吸尘器、清洗机、吹风机、料理机、个人护理),其产品分为家庭路线和商用路线,家庭路线主要针对家庭清洁需求,从地面、窗面、空气清洁逐步延伸至厨房、个人护理等其他应用场景,商用路线包括交互服务机器人、运动承载机器人和机器人运动底盘三类,重点针对智慧金融、智慧政务、智慧零售、智慧旅游等B端场景。

表一:科沃斯产品系列

(资料来源:公司官网,本翼资本整理)

1.1.2 生产/采购:

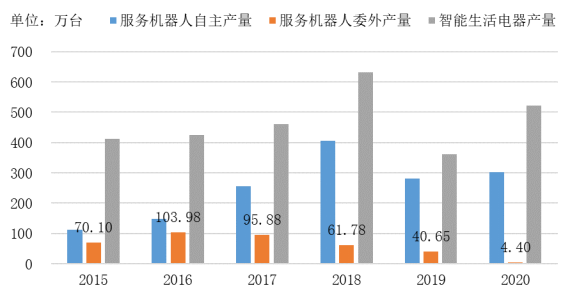

公司的生产模式采用委外生产和自主生产并行的模式,部分低端服务机器人产品和部分扫地机组件采用委外生产,智能生活电器产品则全部采用自主生产。从公司历年的生产数量情况看,服务机器人委外加工的产量自公司上市以来逐年下滑,几乎完全转为自主生产模式。公司2018-2019年产量出现较大幅下滑的主要原因是公司策略性退出服务机器人ODM业务以及智能生活电器的OEM/ODM业务缩减。

图一:2015-2020年科沃斯分产品产量变化

(资料来源:公开资料,本翼资本整理)

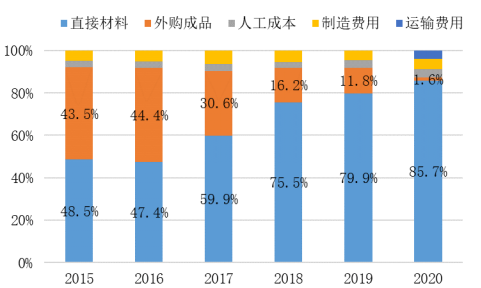

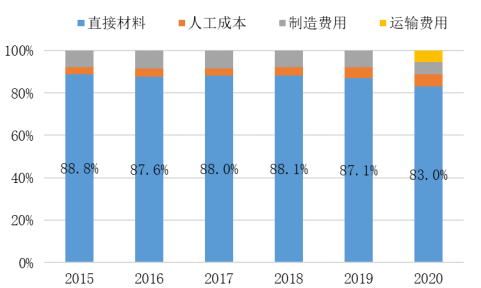

基于公司委外与自主生产并行的生产模式,公司的采购也主要可以分为外购成品和原材料采购两部分,部分注塑件、喷涂件、PCBA组件及其他电子元器件等由公司提供原材料然后进行委外加工,委外加工费用体现于制造费用中。根据公司的招股说明书,其产品主要原材料包含塑料粒子、注塑件、电器件、电池、电机、地刷、PCBA 组件、包材等,其中注塑件、电池、PCBA组件金额占比较高,整体原材料成本分布较为平均。不同于服务机器人产品,公司的智能生活电器产品均为自主生产,因此不需要外购成品,采购主要为产品原材料。

图二:2015-2020年科沃斯服务机器人成本结构变化

(资料来源:公开资料,本翼资本整理)

图三:2015-2020年科沃斯智能生活电器成本结构变化

(资料来源:公开资料,本翼资本整理)

1.1.3 财务表现:

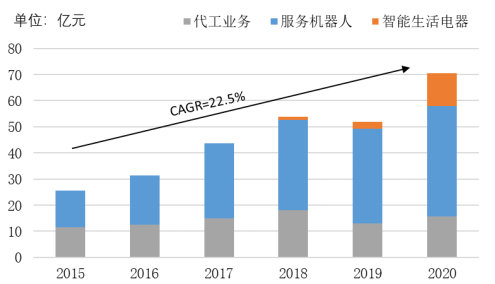

从产品收入结构看,2020年,公司自主品牌产品销售收入合计约为54.95亿元,OEM/ODM服务收入合计约为15.61亿元,其他业务收入约为1.78亿元,合计营业收入为72.34亿元,其中自主品牌产品销售收入占比达到约76%。从历年收入结构变化来看,自主品牌的销售收入占比逐步提升,OEM/ODM服务的销售收入震荡下滑,公司作为科技消费品自主品牌提供商的定位逐步加强。

图四:2015-2020年科沃斯收入结构变化

(资料来源:公开资料,本翼资本整理)

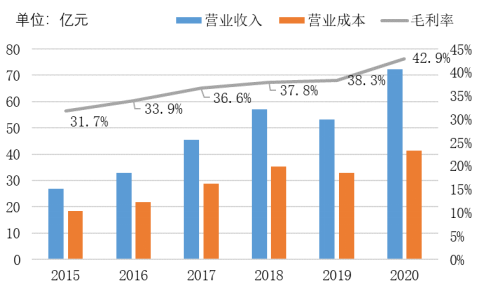

2015-2020年,公司的毛利率实现逐年显著提升,从2015年的31.7%上升至2020年的42.9%。基于对公司的商业模式分析,主要有以下几点原因:

产品结构上,公司策略性退出服务机器人ODM市场和低端服务机器人市场,服务机器人业务线和智能生活业务线均向中高端升级,从细分产品看,2020年,科沃斯品牌扫地机器人中以全局规划类产品为代表的高端品类占比持续提升,收入占比达80.7%,添可品牌同样聚焦高端智能化产品的推广,产品销售均价处于市场领先水平,公司当年自有品牌业务综合毛利率较2019年增加5.42%至51.35%。2015-2020年,公司的毛利率实现逐年显著提升,从2015年的31.7%上升至2020年的42.9%。基于对公司的商业模式分析,主要有以下几点原因:

生产/采购上,根据公司招股说明书披露,其外购扫地机整机的单位成本显著高于自产整机,2017年外购整机的单位成本为484.50元/台,自产整机的单位成本为414.37元/台,随着公司近年来提升服务机器人的自产比例,产品的综合单位成本实现优化。

随着公司收入规模的扩大以及产品品类的拓展,在规模经济和范围经济的双重加持下,公司的边际生产成本获得持续降低,提升了公司提高产品产量而获得的边际收益。

图五:2015-2020年科沃斯毛利率水平变化

(资料来源:公开资料,本翼资本整理)

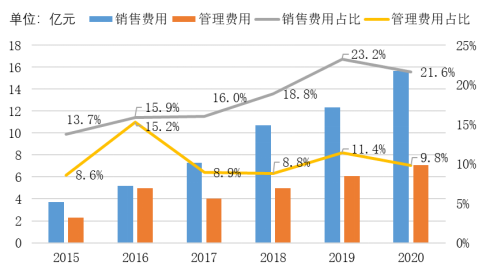

从公司费用结构看,科沃斯的营收增长受市场营销驱动十分明显,2015-2020年,销售费用与营业收入齐头并进且占比不断提升,2020年略下滑至21.6%。管理费用(包含研发费用)占营收比重较为稳定,2020年占比约为9.8%,较2019年下降明显。2020年,由于公司成本及费用结构的改善,科沃斯实现净利润6.44亿元,净利润率上升至8.9%,达到历年来最高值。预计随着科沃斯品牌的逐渐积累,其销售费用的占比将趋于稳定并开始下滑,形成与营收增长的剪刀差。

图六:2015-2020年科沃斯费用结构变化

(资料来源:公开资料,本翼资本整理)

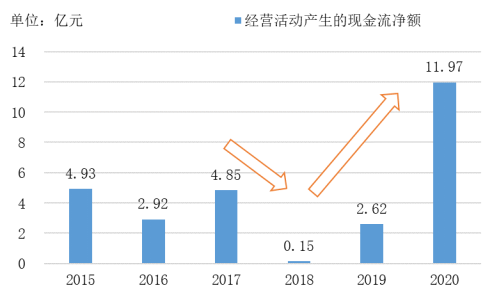

公司商业模式的转型升级以及成本/费用结构的改善使得公司的经营现金流在近两年快速向好,整体呈现V型走势,2018-2020年由0.15亿元快速上升至11.97亿元,标志着公司逐步实现良性健康发展。

图七:2015-2020年科沃斯经营现金流变化

(资料来源:公开资料,本翼资本整理)

1.2 核心竞争力

1.2.1 产品力:

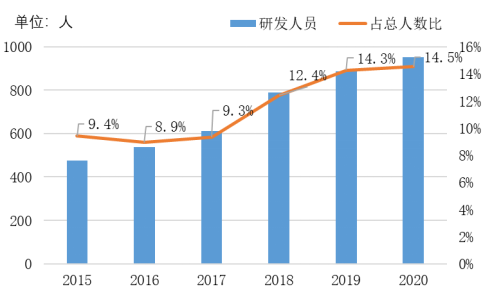

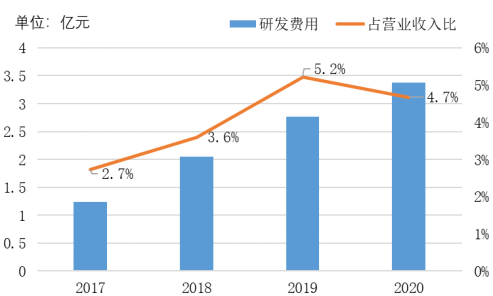

技术研发。团队上,公司的研发人员数量逐年增加,占总人数比例不断上升,2020年达到951人,占比为14.5%。费用上,自上市以来,公司的研发费用呈逐年上升趋势,占营业收入比例基本稳定在5%左右,2020年为3.38亿元,占比为4.7%。从研发费用的组成上,研发人员的薪酬费用占主要比例,2020年为2.39亿元,占研发费用比例约为70%,研发材料与测试费、专利及认证费、装备调试与试验费合计为7600万元,占研发费用比例约为22.5%。研发费用的增长主要来自于研发团队的扩充以及研发项目投入的增加,是公司产品升级及产品线拓展的重要基础。

图八:2015-2020年科沃斯研发团队变化

(资料来源:公开资料,本翼资本整理)

图九:2015-2020年科沃斯研发费用变化

(资料来源:公开资料,本翼资本整理)

产品路径。在公司的整个产品体系中,扫地机器人产品系列仍为其营业收入的主要贡献点,公司的技术研发成果也主要集中于扫地机器人产品。从公司近几年的扫地机器人产品迭代路线看,智能化是其产品升级的主旋律,主要涵盖智能导航技术、智能清洁技术、智能集尘技术、智能清洗技术。

①智能导航方面,公司主要以激光导航和视觉导航为核心,包括基于3D结构光的TrueDetect 3D 2.0策略避障、TrueMapping2.0 Slam激光建图、Smart Eye4.0视觉导航等技术。2020年,科沃斯品牌扫地机器人中全局规划类产品占比已达80.7%,其中采用激光雷达技术的产品占比达70.2%。

②智能清洁方面,公司在吸尘功能上有全新蜗壳设计风机和新材质扇叶,转速达到19000转/分,最大吸力达到3000PA,在滚刷上采用了iRobot自研的AeroForce双胶刷技术,在拖地功能上有OZMO Pro2.0高频振动强擦系统、OZMO Turbo增压强擦系统,在除菌除味功能上则与联合利华奥妙推出了免洗除菌湿拖布以及Air Freshener室内移动香氛系统。

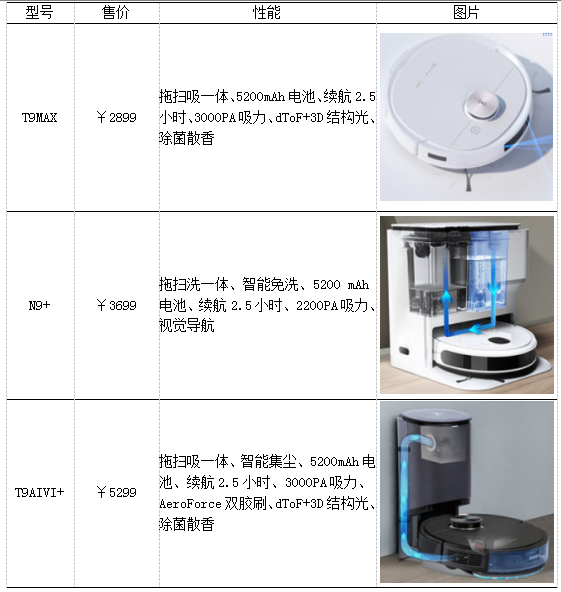

③智能集尘方面,科沃斯于2021年初推出高端自动集尘扫地机器人T9AIVI+,搭载Auto-Empty集尘座以及2.5L一次性集尘袋,可以实现尘盒自动清空,集尘袋一月一换。

④智能清洗方面,科沃斯继T9AIVI+之后又推出智能免洗扫拖洗一体机N9+,对标云鲸的旗舰产品,搭载Auto-Clean拖布清洁座,实现净水污水分离和自动回洗功能。

表二:科沃斯扫地机的主要技术

(资料来源:公开资料,本翼资本整理)

随着公司产品的技术升级、智能化程度提高,产品附加值不断提升,公司近期的旗舰产品也由中端逐渐向高端升级。其产品的定价策略一方面逐步提升机器人单品的售价,另一方面通过一次性集尘袋、一次性除菌湿拖布、清洗液、香氛胶囊等搭配耗材增加可持续性收入,侧面提升产品的商业价值。

表三:科沃斯近期主要旗舰产品

(资料来源:公开资料,本翼资本整理)

1.2.2 品牌力:

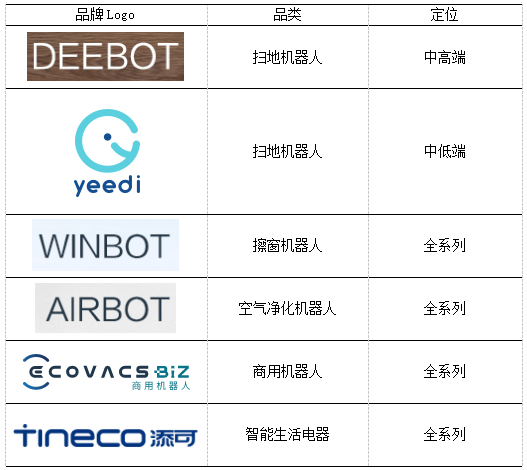

整体上看,科沃斯的品牌布局包括家庭服务机器人、商用服务机器人、智能生活电器三大类,其中根据产品功能、定位、应用场景的不同又有一系列旗下子品牌。具体来说,家庭服务机器人采用的是多子品牌战略,扫地机器人、擦窗机器人、空气净化机器人均有不同的品牌Logo,商用服务机器人和智能生活机器人则采用的是单品牌战略,虽然相关品类较多,但均采用一致的品牌logo。

表四:科沃斯的品牌图谱

(资料来源:公开资料,本翼资本整理)

根据国际传媒文化集团WPP、市场调研公司凯度华通明略以及谷歌联合推出的2018、2019年BrandZ中国出海品牌50强和2020年中国全球化品牌50强榜单统计,科沃斯品牌的排名分别为35名、18名、27名。

BrandZ榜单基于有意义(以契合消费者诉求的方式满足其功能和情感需求)、差异化(与竞争对手区别开来,并引领潮流)、突出性(在购买时迅速浮现在消费者脑海中)三个要素评估并形成了上榜各品牌的品牌力得分,科沃斯2018、2019、2020年的品牌力得分分别为196分、343分、274分,可对标企业大疆创新的品牌力得分分别为506分、496分、460分。

根据中国品牌建设促进会联合中国资产评估协会等单位发布的2020中国品牌价值评价榜,科沃斯为中国机械设备制造行业第19名,品牌价值评估为34.70亿元。

1.2.3 渠道力:

科沃斯的市场渠道建设路径主要以线上电商平台、线下零售和经销商为主,并积极拓展新兴渠道。公司已有渠道包括线上的天猫、京东、苏宁等主流电商渠道以及线下的苏宁、国美、山姆、Costco等大型分销平台。新兴渠道则包括线上的拼多多等新兴平台电商和小红书、抖音、快手、B站等内容平台以及在线下一线、新一线、省会城市等重点城市建设自营品牌体验店。海外市场则以美国、德国、日本为核心,以跨境电商为突破口,继续扩大线下经销和零售体系的布局。

根据公司官网的披露,其线上购买平台已经布局官方商城、天猫旗舰店、京东旗舰店、苏宁易购、一号店、唯品会、国美商城以及亚马逊。线下则已在北京、上海、江苏、浙江等29个省市建立了577家直营店及专卖店。

人员结构上,除生产人员以外,销售人员始终是公司的第二大人员组成部分,2018-2020年人数分别为2055、2039、1813人,2020年公司进行了较大的人员结构调整,研发人员和行政人员数量增长较多,销售人员数量略微下滑。

2020年开始,公司的渠道建设重心开始向新兴渠道迁移,重点在直播、短视频、种草等时髦玩法上发力,根据公开资料统计,科沃斯2020年全网发布种草帖超5000篇,短视频30000多条,抖音累计播放量超过3亿,通过品牌代言张雨绮的微博话题#张雨绮从此家务不动手#获得超2亿阅读量,当年新品扫地机N8上市直播观看人数超1100万,预售超14000台。2021年4月,科沃斯旗下品牌yeedi扫地机器人与拼多多签订2021-2023年阶段性战略合作协议,拼多多的“百亿补贴”“限时秒杀”等资源也将对科沃斯旗下产品进行大范围倾斜。

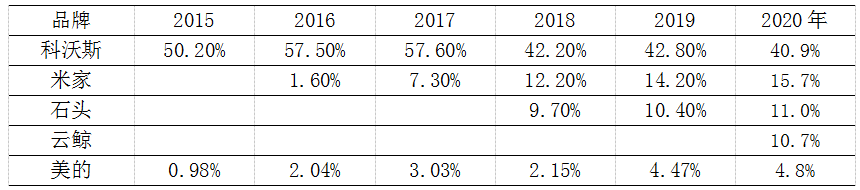

市场份额上,国内市场,根据奥维云网的统计数据,科沃斯品牌扫地机器人2020年的线上零售额占比为40.9%,排名第一,但是从历年市场份额变化情况来看竞争逐年激烈。此外,科沃斯旗下智能生活电器品牌添可的洗地机2020年在线上零售额占比为67.87%,遥遥领先排名第二的必胜。科沃斯品牌在国内市场凭借先发优势占据龙头地位。国际市场,根据科沃斯的2020年报披露,其科沃斯品牌收入和添可品牌收入来自海外市场的收入占比分别为30.44%和46.03%,对应金额分别为12.90亿元和5.80亿元。

表五:扫地机品牌线上零售额占比

(资料来源:公开资料,本翼资本整理)

二、石头科技

2.1 商业模式

2.1.1 产品/服务:

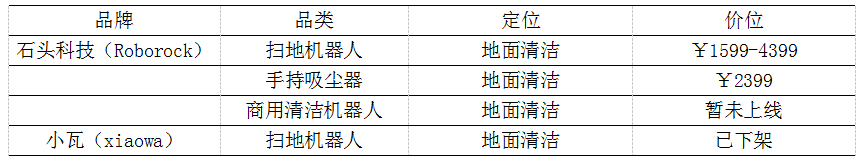

石头科技是一家提供智能清洁机器人等智能硬件自主品牌产品销售的公司,产品主要包括智能扫地机器人和手持吸尘器两类。

公司的产品/服务定位以科技消费品品牌商为主,以ODM代工服务提供商为辅,公司在创业初期主要作为小米的ODM服务提供商为其定制开发米家扫地机器人和米家手持吸尘器,随着公司的发展,石头扫地机器人、小瓦扫地机器人、石头手持吸尘器等自有品牌产品占比快速提升,已经成为公司的主要收入来源。

表六:石头科技产品系列

(资料来源:公开资料,本翼资本整理)

2.1.2 生产/采购:

石头科技的生产模式采用的是轻资产的全部委外加工模式,主要的委托加工厂商为上市公司欣旺达,公司通过自采核心原材料一定程度上把控产品品质。根据公司的招股说明书披露,公司直接采购原材料包括LDS测距模组、锂电池组、左右轮、无刷风机、电源适配板,其中LDS测距模组和锂电池组金额占比较高,2018年占采购额比例分别为18.14%和10.39%。

图十:2016-2020年石头科技分产品产量变化

(资料来源:公开资料,本翼资本整理)

2.1.3 财务表现:

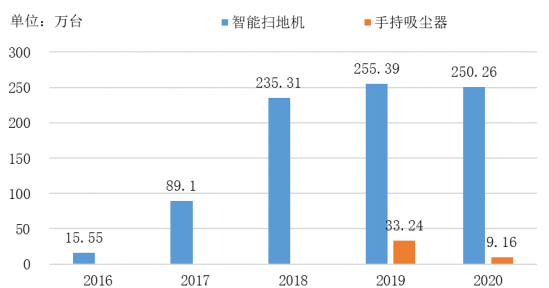

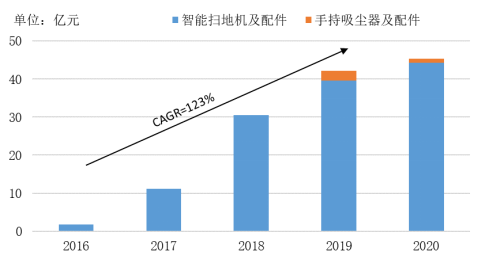

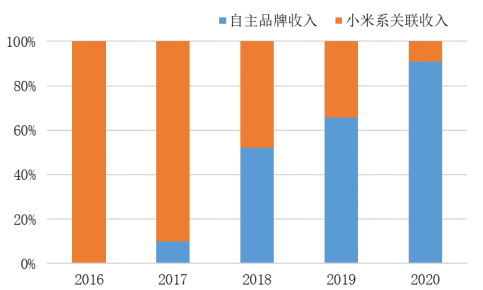

从产品收入结构看,其主要收入来源于销售扫地机器人产品,2020年,智能扫地机及配件收入为44.16亿元,手持吸尘器及配件收入为1.15亿元,扫地机收入占比达到97.5%。产品结构上,公司最早以小米系ODM业务起家,随着近两年自主品牌的快速发展,公司收入结构持续优化,2020年小米系关联收入占比已经由最初的100%快速下降至9.28%,自主品牌产品体系逐渐搭建完成。

图十一:2016-2020年石头科技收入结构变化

(资料来源:公开资料,本翼资本整理)

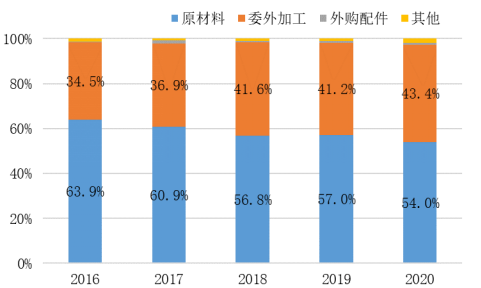

从产品成本结构看,石头科技主要采用委外加工的方式进行生产,因此原材料和委外加工费是其成本的主要构成,2020年,两项金额合计占营业成本比例为97.4%,委外加工费占比逐年上升,主要原因是公司部分原材料转为代工厂商直接购买。

图十二:2016-2020年石头科技成本结构变化

(资料来源:公开资料,本翼资本整理)

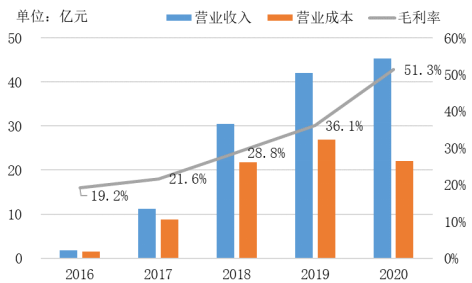

近年来,公司毛利率水平快速改善,其中高毛利的自主品牌收入占比提升是核心驱动因素,另外也得益于公司近两年整体收入规模的快速上升以及产品品类的拓展。2016-2020年,公司的毛利率由19.2%上升至51.3%,实现行业领先。

图十三:2016-2020年石头科技毛利率变化

(资料来源:公开资料,本翼资本整理)

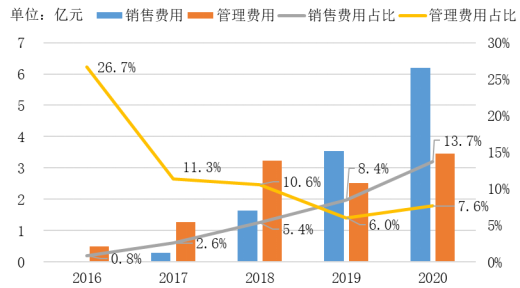

从公司费用结构看,石头科技的费用控制较为出色,2020年销售费用和管理费用(包含研发费用)占营业收入比例分别为13.7%和7.6%,费用增长主要来自于营销推广和研发投入的持续提升,与公司的收入规模扩大呈高度正相关。

图十四:2016-2020年石头科技费用变化

(资料来源:公开资料,本翼资本整理)

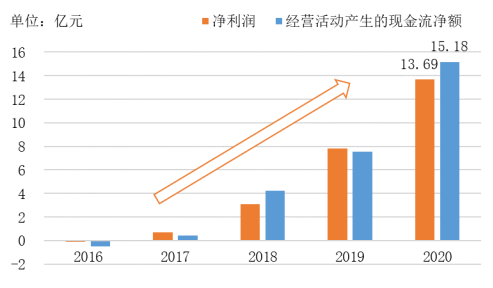

随着公司整体经营模式的快速优化,公司的净利润和经营现金流净额呈同向指数型快速增长,2020年分别达到13.69亿元和15.18亿元,均超过科沃斯的同期水平。

图十五:2016-2020年石头科技净利润及经营现金流变化

(资料来源:公开资料,本翼资本整理)

2.2 核心竞争力

2.2.1 产品力:

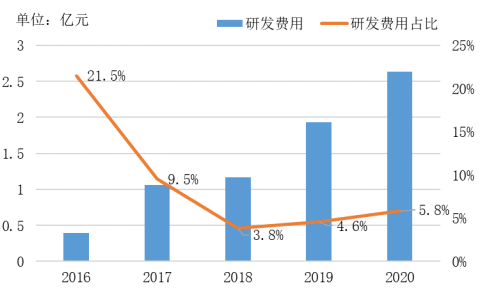

技术研发。相较于科沃斯,石头科技从核心团队、研发投入、研发成果等多方面都体现出公司更偏向于是一家技术型公司。公司创始人昌敬曾任职于微软、腾讯、百度等知名科技公司,是“国家万人计划”人才,核心团队毛国华、吴震、万云鹏等人也都来自微软、中科院、英特尔、华为等科技巨头。从人员结构上,公司一直以研发人员为主,占比始终保持在50%以上,并且本科学历以上人员占比超过75%。相对应的,公司的研发费用保持逐年快速增长,2020年研发费用为2.63亿元,占公司营业收入比例为5.8%,主要以研发人员薪酬为主。

截至2020年,公司已经累计申请656个专利,其中认证已获得316个,包括65个发明专利、142个实用新型专利、77个外观设计专利等。公司的技术研发核心主要集中于智能导航和运动控制技术两方面,包括激光雷达、Slam算法、路径规划、智能视觉等等,并以此形成了一系列相关研发成果。

图十六:2016-2020年石头科技研发费用变化

(资料来源:公开资料,本翼资本整理)

产品路径。相较于科沃斯的多产品线多系列全面铺开,石头科技则更注重单品类的迭代升级,类似于华为手机的P系列、Mate系列的模式。并且在中国和海外市场,石头科技采用不同的产品体系。国内市场截至目前,石头科技的扫地机器人T系列包括T4、T6、T7、T7 Pro、T7S,P系列包括P5。海外市场则包括S系列的S4、S5、S6、S7和E系列的E4。

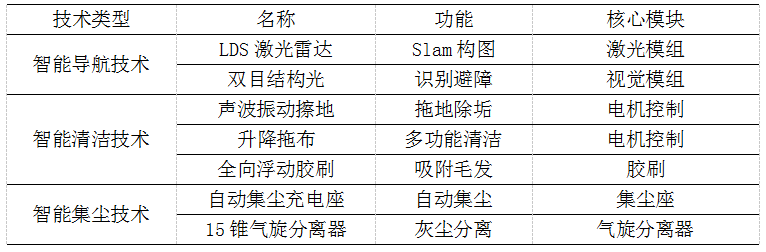

T7S Plus自动集尘套装是公司2021年新出的旗舰产品,海外版则同步推出了S7系列,经过产品对比,T7S与S7的最大区别在于S7取消了双目结构光视觉模组,应该主要出于家庭隐私问题以及相关海外政策限制。该旗舰产品基本集成了石头科技的现有最新研发成果,包括声波高频振动擦地、可升降拖布、双目结构光避障、柔性全胶刷、气旋多锥分离、全自动集尘等等。

表七:石头科技扫地机的主要技术

(资料来源:公开资料,本翼资本整理)

整体上,在导航技术方面,激光与视觉结合的导航方式成为公司高端扫地机的标配,清洁技术上,主要的研发重点在于拖地功能和中刷的设计,自动化集尘技术在iRobot的引领下基本成为行业共识。根据目前已知信息,石头科技暂未推出集成自动清洗功能的扫拖一体机,不排除会是接下来的新一款旗舰产品。

表八:石头科技近期主要旗舰产品

(资料来源:公开资料,本翼资本整理)

2.2.2 品牌力:

石头科技从品牌策略上主要为单品牌战略,各系列扫地机及手持吸尘器产品均采用同一品牌Logo(Roborock),虽然公司在2018年推出了低端品牌小瓦,但是从其最新年报、官网和电商平台信息来看,小瓦品牌已经淡出视野。

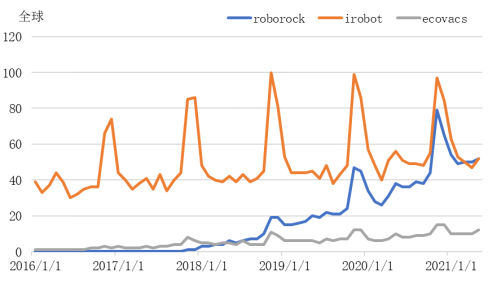

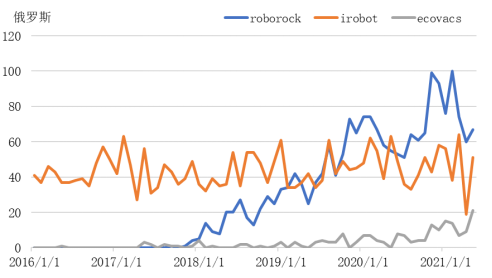

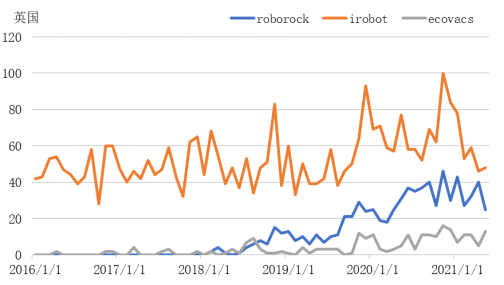

公司的品牌建设逻辑在前期主要借助小米的品牌信誉和渠道流量,快速获取消费者的认知,其后凭借自身的产品研发和技术创新积累,以过硬的产品质量形成口碑传播。近两年,公司持续加大品牌宣传投入,签约了国内的一线流量明星肖战作为品牌代言人,并持续加大在互联网媒体、自媒体平台等渠道的宣传推广。石头科技的品牌推广基于全球化视角,在海外重点针对欧洲市场,从Google Trend的热度统计来看,石头科技近两年全球搜索热度快速上升,基本与iRobot持平,在俄罗斯、德国等部分地区热度已经超过iRobot,全球知名度快速上升。

图十七:2016-2020年石头科技google trend热度统计

(资料来源:公开资料,本翼资本整理)

根据石头科技的招股说明书和年报披露,公司的产品销售以线上和线下相结合,产品推广重心主要在于海外市场,其线上销售模式主要有B2C直销、B2C代销、电商入仓三种模式,主要对接平台包括天猫、淘宝、小米有品、京东、亚马逊海外等。线下经销则通过与经销商合作构建全球化分销网络。

2.2.3 渠道力:

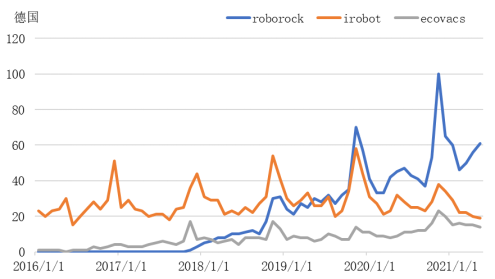

2019年H1,公司的各销售渠道收入占比及毛利率情况如下表所示,小米定制产品在当时仍占公司收入的主要份额,此外线下经销、线上B2C第三方平台和电商入仓均为公司主要收入来源渠道。

表九:2019H1石头科技销售渠道分拆

(资料来源:公开资料,本翼资本整理)

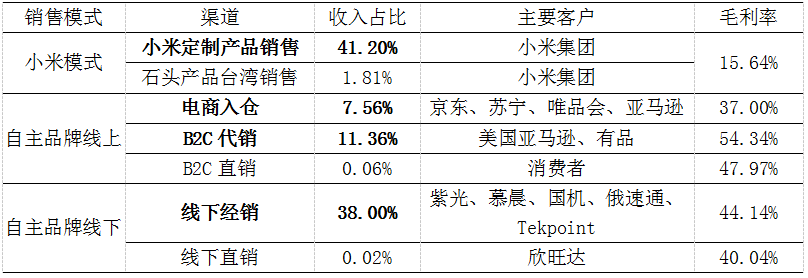

近两年,在小米系产品收入占比快速下降的情况下,公司仍能实现收入增长主要来自于其海外市场的快速爆发,2017-2020年,公司的境外收入由约170万元陡增至18.68亿元,占营业收入比重由0.17%上升至41.23%,成为公司营业收入的重要组成部分。

石头科技凭借高品质产品成功打入欧美主流市场,其核心竞争力以产品品质为基础,由产品驱动销售、以口碑塑造品牌,实现产品力、渠道力、品牌力之间的正反馈循环。

图十八:2017-2020年石头科技境内外收入变化

(资料来源:公开资料,本翼资本整理)

三、iRobot

3.1 商业模式

3.1.1 产品/服务:

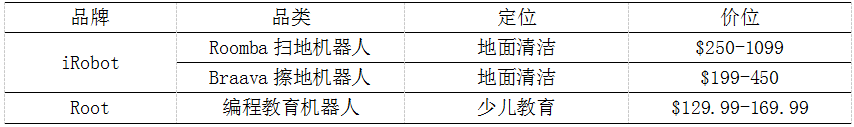

iRobot是全球扫地机行业龙头及产业化先驱,公司自2002年推出扫地机器人Roomba系列便开始由军用特种机器人厂商向家用服务机器人厂商转型。截止目前,公司的产品系列主要有Roomba系列扫地机器人、Braava系列擦地机器人、Root编程教育机器人三条产品线。

表十:iRobot产品系列

(资料来源:公开资料,本翼资本整理)

3.1.2 生产/采购:

公司的生产模式采用委外生产,由公司根据需求预测向第三方生产商下单,目前公司认证的生产商共有4家,主要在中国南方生产,2019年又在马来西亚新设了工厂,公司的现有产能可以达到29000台/日,足以满足销售旺季的生产需求。根据公开信息, iRobot合作的ODM服务商有比亚迪电子、捷普电子等,此外科沃斯也在2020年与iRobot达成了战略合作,为其ODM一款扫拖一体机。

近两年,部分中国制造的商品进口美国需要征收25%的关税,iRobot的Roomba系列扫地机原本被列在清单中,但是在2020年4月又得到豁免,公司因此获得了2018、2019、2020三年共计5700万美元的关税退还。为了应对后续可能继续加压的关税政策,公司将继续扩大在马来西亚的生产产能,并寻找更多中国以外的合作生产商以降低贸易风险。

3.1.3 财务表现:

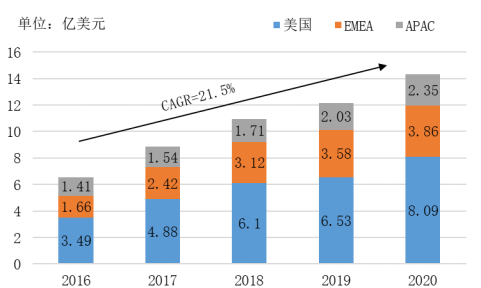

从营业收入看,公司收入保持持续稳定增长,2020年为14.30亿美元,较2019年增长18%,主要收入来源为消费级机器人的销售。收入结构上,iRobot将产品划分为高端、中端、入门三个档位,入门和中端的产品收入份额近两年持续下降,高端产品贡献的营收占比由2016年的约20%上升至2020年的超过60%。区域上,美国一直是公司产品销售的主阵地,2020年实现销售收入8.09亿美元,占公司营业收入比例达到56.6%。

图十九:2016-2020年iRobot营业收入变化

(资料来源:公开资料,本翼资本整理)

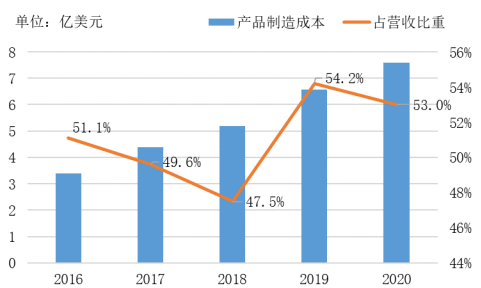

公司的营业成本主要包括委外生产而产生的制造成本、运输费、关税、物流费等相关费用,此外还有一部分为无形资产的摊销,由于劳动力成本增加、汇率、关税波动影响、公司近两年的委外生产成本略有上升,2020年为7.58亿美元,占营业收入比例为53%,无形资产摊销费用较低,约为192万美元。

图二十:2016-2020年iRobot委外生产成本变化

(资料来源:公开资料,本翼资本整理)

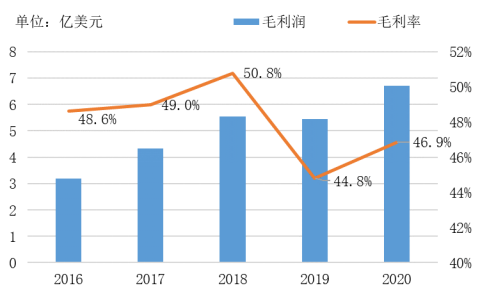

受到营业成本上升的影响,公司的盈利水平在近两年出现下滑,2020年毛利润为6.7亿美元,毛利率为46.9%,基本与行业平均水平一致。

图二十一:2016-2020年iRobot毛利变化

(资料来源:公开资料,本翼资本整理)

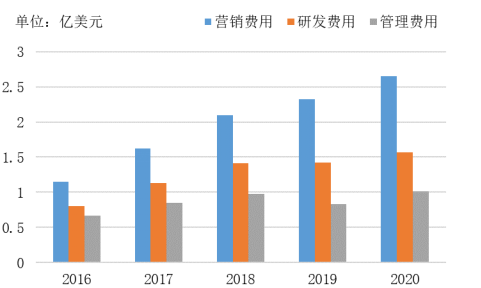

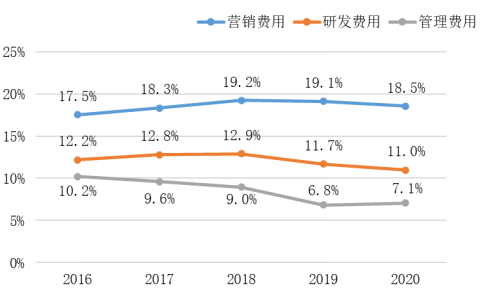

费用结构上,iRobot的三项费用(营销费用、研发费用、管理费用)占比均较为稳定,2020年分别为2.65亿美元、1.57亿美元、1.01亿美元,合计占营业收入比例为36.6%,其中营销费用和研发费用始终保持较高额投入。

图二十二:2016-2020年iRobot费用变化

(资料来源:公开资料,本翼资本整理)

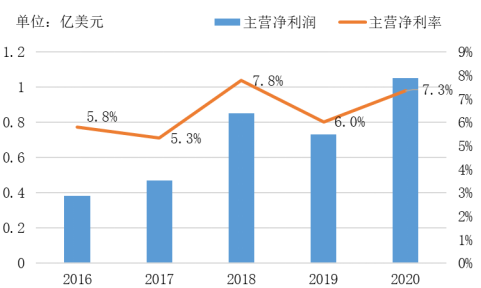

受费用影响,公司的净利率常年保持在10%以下,2020年净利润为1.47亿美元,其中包含营业外收入4160万美元,主要为投资InTouch Health获得的投资收益。剔除营业外收入后,公司2020年的主营净利润为1.05亿元,主营净利率为7.3%。

图二十三:2016-2020年iRobot主营净利变化

(资料来源:公开资料,本翼资本整理)

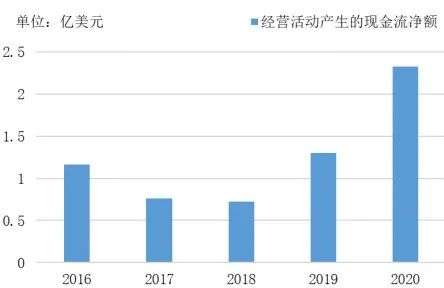

与净利润相比,得益于公司完善的供应链体系和龙头议价能力,从经营性现金流来看,公司整体保持良性健康发展。2020年,公司经营活动产生的现金流净额为2.32亿美元,较2019年同比增长78.5%,主要得益于净利润的提升以及应付账款和应计费用较大幅增长。

图二十四:2016-2020年iRobot经营现金流变化

(资料来源:公开资料,本翼资本整理)

3.2 核心竞争力

3.2.1 产品力:

技术研发。作为全球扫地机行业龙头及产业化先驱,军工特种机器人出身的iRobot从技术上始终保持领先地位。公司以Colin Angle为代表的核心团队来自MIT的计算机科学与人工智能实验室,2019年加入公司的首席产品官Keith Hartsfield曾在摩托罗拉、诺基亚、惠普等多家知名国际公司就任产品副总裁,在产品设计、开发、管理等方面具有丰富经验。研发费用上,公司也持续保持高额投入,年均研发费用占比长期高于10%。截至2021年初,公司已经取得538项美国专利、1000多项国外专利,并且全球范围内还有1500多项专利正在申请之中。

产品路径。近两年,iRobot开始全面收缩产品线,自营产品主要专注于扫地机和擦地机两个产品系列,并且主要精力在于Roomba扫地机系列的产品拓展和升级。根据官网信息,目前公司的Roomba扫地机器人包括500、600、800、900系列和e、i、s系列,Braava擦地机器人包括200、300、m系列,每一款产品均有不同的定位。

公司的顶级旗舰扫地机器人Roomba s9+于2020年初推出,该产品在国内京东平台售价9499元,在海外亚马逊售价约1090美元,达到全球扫地机产品的价格天花板。从功能上,Roomba S9采用视觉导航方案,搭载了iAdapt 3.0智能导航、vSlam视觉处理、lmprint智能规划、Dirt Detect 声光污垢探测、Clean Base自动集尘等技术,与600系列相比吸力提升40倍。

表十一:iRobot扫地机搭载的主要技术

(资料来源:公开资料,本翼资本整理)

依托于Clean Base自动集尘座,iRobot已经推出了i3、i4、i7、s9等多款产品,产品定位覆盖中端到高端,不同档位的产品差别主要在于导航方式(视觉、随机式)和吸力。从产品定位上,iRobot开始关注宠物市场,通过对中刷、滤网等组件的细节改善满足宠物家庭对于毛发、皮屑清理的特殊需求。

表十二:iRobot近期主要旗舰产品

(资料来源:公开资料,本翼资本整理)

3.2.2 品牌力:

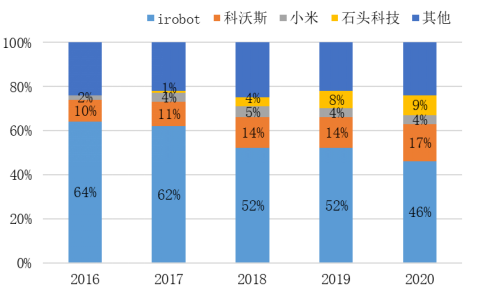

在品牌建设上,iRobot采用的是单品牌战略,虽然不同产品存在不同的产品系列,但均采用统一的品牌Logo。作为全球龙头和行业先驱,iRobot在海外尤其是美国市场具有较强的统治力,市场份额是其品牌统治力的直接体现。根据公司2020年度汇报披露的数据,iRobot在北美地区的市场份额为75%、日本的市场份额为76%、EMEA(欧洲、中东、非洲)地区的市场份额为50%、全球的市场份额为46%。从趋势看,科沃斯和石头科技近几年全球市场份额持续上升,对iRobot造成了一定威胁。

另一方面,iRobot依靠其产品品质持续扩大用户群体,2020年公司销售机器人350万台,已连接的机器人数量超过1400万台,连接消费者由2017年的60万快速上升至2020年的970万,就保有量来说,仍占据较大优势。

图二十五:2016-2020年全球清洁机器人市场份额变化(200美元以上)

(资料来源:公开资料,本翼资本整理)

3.2.3 渠道力:

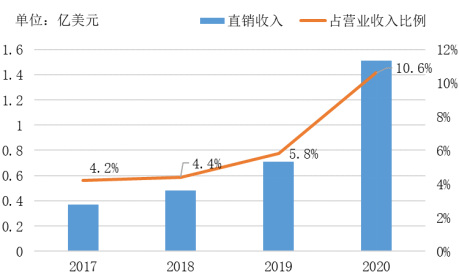

iRobot主要通过线上电商、分销商和零售商网络进行产品销售,例如在美国、加拿大、日本和欧洲的大部分地区,公司主要通过零售商网络进行销售,在中国则主要通过三家当地分销商进行销售。近几年,公司着重加强打造其直销渠道,产品直销份额占比持续提升,2020年直销收入达到1.51亿元,占营业收入比例达到10.6%,较2019年同比增长114%。

2021年,公司希望进一步增强其官网和手机APP的电商功能,提高直销收入占比,通过产品功能拓展升级和营销推广提高新购率和复购率,对此2021年的营销费用投入预计金额和占比都会获得同步提升。

图二十六:2017-2020年iRobot直销收入情况

(资料来源:公开资料,本翼资本整理)