Zoom的优与忧

编者按:本文来自微信公众号“异观财经”(ID:DifferentFin),作者:鬼神前鬼,36氪经授权发布。

今年以来,在线视频会议软件开发商Zoom(ZM.US)一直是华尔街的热门股票。在全球新冠疫情的持续影响下,Zoom的营收增速连续2个季度超过300%,用户规模、净利润大增长,进而带动Zoom的股价和市值齐飞。

Zoom作为居家经济受益股之一,其用户、营收和净利等多个指标都取得了优异的成绩,其股价自2019年底的68.04美元,暴涨至478.36美元,涨幅高603%。然而,随着新冠疫苗有望在2021年问世的利好消息出炉,Zoom的股价也出现回落的迹象,有分析师已给出“卖出”的评级,2021年的Zoom业绩或将承压,2020年的红利透支下的高增长恐难持续。

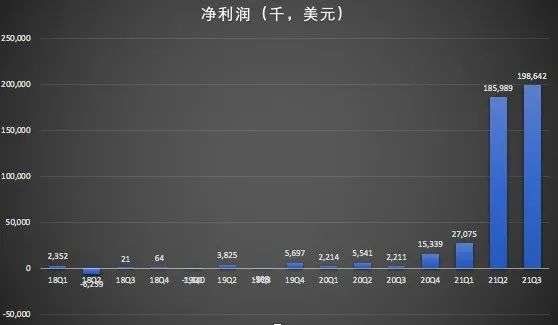

优:营收增速连续2个季度超300%,净利增89倍

新冠病毒疫情全球范围的爆发,人们被迫居家,线上会议和社交受到严重限制,进而推动了线上视频会议需求激增,因此给Zoom带来重大利好。疫情的持续,让Zoom用户、营收和利润也保持了持续的高速增长。

美东时间周一盘后,在线视频会议软件开发商Zoom发布了截至2020年10月31日第三季度财务业绩报告。

财报显示,截至2021财年三季度末, Zoom拥有员工人数超10人的客户总数为43.37万个,较去年同期的增长约485%,较上一季度末的37.02万,净增6.35万。

员工人数超10人的客户,过去12个月的净美元扩张率连续10个季度超过130%。

1289个客户在过去12个月中,贡献了超过10万美元的营收,较上年同期增长约136%,二季度末该客户数据为988。

财报显示,Zoom三季度总营收为7.772亿美元,较去年同期的1.666亿美元,增长367%,超出华尔街分析师预期的6.94亿美元,这是Zoom营收增速连续2个季度超300%,公司2021财年Q2营收同比增速为355%。

(数据来源:Zoom财报)

从上图可以看,自2019财年Q1至2020财年Q4,Zoom季度营收同比增速出现了放缓趋势。2020年年初,新冠疫情全球爆发,自2021财年Q1开始,Zoom营收同比增速实现大幅增长,屡创新高,Zoom妥妥的成为居家经济最大受益股之一。

Zoom第三季度运营利润为1.922亿美元,相比之下去年同期运营亏损170万美元。不按照美国通用会计准则,Zoom第三季度调整后运营利润为2.908亿美元,相比之下去年同期为2120万美元。按照美国通用会计准则,Zoom第三季度运营利润率为24.7%;不按照美国通用会计准则,Zoom第三季度调整后运营利润率为37.4%。

Zoom第三季度归属于公司普通股股东的净利润为1.984亿美元,较去年同期的220万美元,暴增89倍。

(数据来源:Zoom财报)

每股摊薄收益为0.66美元,相比之下去年同期为0.01美元。不按照美国通用会计准则,Zoom第三季度调整后净利润为2.972亿美元,相比之下去年同期为2520万美元。

三季度,Zoom调整后每股摊薄收益为0.99美元,超出市场预期的0.76美元,相比之下去年同期为0.09美元,2021财年Q2为0.92美元,此前的公司指引为0.73美元至0.74美元。

忧:后疫情时代 Zoom业绩降温,高增长难再现

虽然Zoom三季度营收和每股盈利都超出了市场预期,但盘后估计仍跌超5%,体现了市场对Zoom未来营收增速放缓的担忧。

截至周二收盘,Zoom股价上涨1.4%,报478.36美元,总市值1360.56亿美元。财报发布后,Zoom盘后股价下跌5.12%,至453.85美元。今年截至周二收盘为止,该股自2019年底报收的60.08美元,累计上涨了603%,相比之下,同期标普500指数累计上涨12%左右。

(腾讯自选股截图)

Zoom营收和净利润增长的同时,Zoom的营收成本也急剧增加。

财报显示,Zoom三季度营收成本为2.587亿美元,高于分析师1.959亿美元的预期。三季度,Zoom营收成本同比增长739%,这一增速远超过367%的营收同比增速。

(数据来源:Zoom财报)

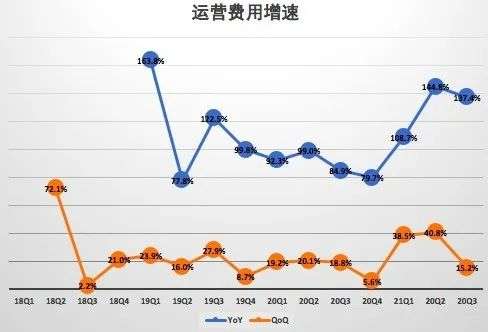

营收成本增加的同时,Zoom三季度总运营费用也有所增加。财报显示,Zoom三季度总运营费用为3.262亿美元,较去年同期的1.374亿美元,增长137.4%,较上一季度的2.831亿美元,增长15.2%。

(数据来源:Zoom财报)

Zoom的运营费用主要有研发支出、销售和营销支出、一般及行政支出构成。其中,销售和营销支出为1.902亿美元,较去年同期的9605万美元,增长98%,较上一季度的1.592亿美元,增长19.5%,营收占比24.5%。

(数据来源:Zoom财报)

从上图可以看出,自2018财年Q1以来,Zoom的营销费用率持续在50%以上,而来自疫情爆发以来,Zoom的营销费用率大幅下降,2021财年前三个季度的营销费用率分别为37%、24%和24.5%。

这说明,疫情期间线上视频会议需求的增加,在Zoom品牌影响力的作用下,其营销成本在特定环境环境下有所降低,不过三季度,Zoom的营销费率小幅上涨,未来或将持续上涨。

财报显示,二季度研发支出为4273万美元,较上年同期的1505万美元,增长184%,较上一季度的2639万美元,增长61.9%。

二季度一般行政支出8124万美元,较上年同期的2096万美元,增长288%,较上一季度的5313万美元,增长52.9%。

不过需要注意的是,无论是新冠疫苗问世,还是新冠疫情结束,亦或是谷歌Meet、微软Teams和苹果FaceTime等强大对手的竞争,都可能让Zoom在用户的争夺和留存上投入更多的资金。

财报显示,截至2020年10月31日,Zoom持有的现金、现金等价物和有价证券总额为19亿美元。Zoom第三季度业务运营活动所提供的净现金为4.115亿美元,自由现金流为3.882亿美元。

2020年,Zoom的各项指标均保持了高速增长,Zoom创始人兼首席执行官袁征表示。“我们仍然专注于客户和社区的通信需求,他们正利用Zoom驾驭当前环境,并适应一个新的工作世界。我们渴望提供最具创新性、安全性、可靠性和高质量的通信平台,帮助人们在Zoom平台上进行连接、协作、建设和学习。”

随着新冠疫苗问世的积极消息出现后,Zoom股价也随之出现一定程度的震荡。今年11月9日,辉瑞首次表示其候选疫苗显示出90%的有效率后,Zoom的股价暴跌了17%。

11月20日,辉瑞公司已经向FDA递交疫苗紧急授权申请,公司称有望于几周之内获得批准并开始向优先人群接种疫苗。

Moderna是继辉瑞后第二家将向FDA递交疫苗紧急授权使用申请的疫苗厂商。美东时间周一(11月30日),美国疫苗厂商Moderna公司表示,根据更新的三期临床试验数据确认,其研发的新冠疫苗有效性超过94%并且安全。

受此影响,Moderna隔夜股价暴涨,截至收盘,涨幅超20%,续刷历史新高,最新市值超过600亿美元。

据Refinitiv对分析师的调查,在明年1月结束的2021财年第四财季中,Zoom预计将保持288%的强劲营收增长,再下一财季增幅达116%。随后这一增速将急剧放缓,最终回落至两位数百分比。

根据此前几年Zoom营收增速表现,其营收增速已出现下滑的趋势。其季度营收同比增速自2020财年Q2开始,营收增速从三位数降至两位数,且增速在逐步下滑的,营收增长出现疲软的情况。

后疫情时代,疫苗的问世,疫情的消退,线下社交活动和线下会议的恢复,都有可能极大降低人们使用视频会议软件的频次和时长。

以国内为例,新冠疫情的突发,视频会议软件成为企业员工工作中的必需品。国内流量巨头腾讯、阿里巴巴、字节跳动等公司,采用免费低价策略获取更多流量客户,一时间国内视频会议软件平台的之间的“战争”引发关注。

然而,随着国内疫情的稳定,有关视频会议软件企业的衡量变得越来越小,各大企业在视频会议上的热情也逐步降温。

随着新冠疫苗的推出,人们的生活和工作回归正轨,线下社交活动等也逐步恢复,用户大量涌入的情况很难在发生,透支流量红利的Zoom,2021 年要面临新用户留存,以及用户付费率的 “大考”。