2017年上半年,全球计算机硬件与存储市场研究报告 | 分析师洞察

编者按:【分析师洞察】是36氪最新推出的栏目,每天推出彭博社分析师对行业的分析和见解。本期由彭博社 BI 资深可再生能源行业分析师 James Evans 就全球太阳能行业年中发展为切入点,对近期该行业的一系列动向和未来发展趋势进行了分析。

BI资深行业分析师Anand Srinivasan和分析员Wei Mok最近发布了一份报告,对下半年全球计算机硬件、存储市场进行展望。总体来看,PC市场正在回暖,惠普重新成为第一名,小企业退出市场,大企业市场份额上升。在云计算领域,混合云只是中间站,最终企业会拥抱公共云。在存储领域,HDD受到了SSD的威胁,不过SSD因为价格高、容量小,扩张仍然受到限制。

1、BI 2017年年中展望:全球计算机硬件、存储市场

展望数据中心硬件市场,固态硬盘与快闪存储器储存阵列(All-Flash Array)会出现很大的增长,从而拉动一些公司的销售,比如NetApp。传统服务器、存储系统的云需求会越来越大,越来越多元化,从而使得EMC等公司的销售增长,但是价格给会销售增长造成一定压力。下半年,PC销售下滑的形势会有所好转,因为下半年是旺季,惠普、戴尔可能会从联想及其它企业手中夺取一些市场份额。网络从硬件向软件功能转化的速度可能会放缓。

戴尔/EMC、NetApp是存储系统市场最大的两家企业,它们既有基于传统硬盘的产品,也有全闪存储阵列。

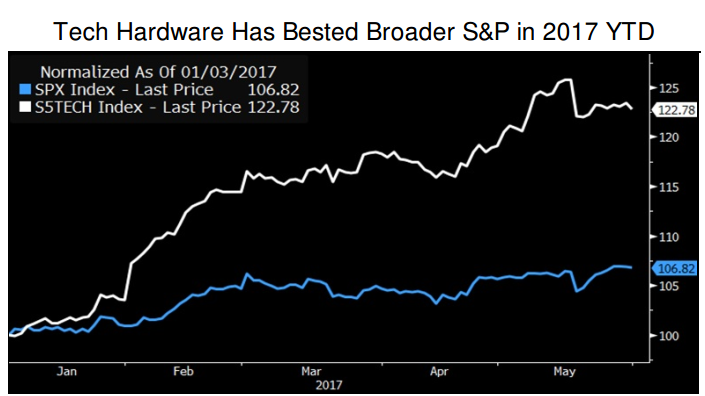

2、硬件企业的每股收益更好、市盈率更高,跑赢了标普

3、HDD、SSD拉动西数增长,PC回暖抬升惠普地位

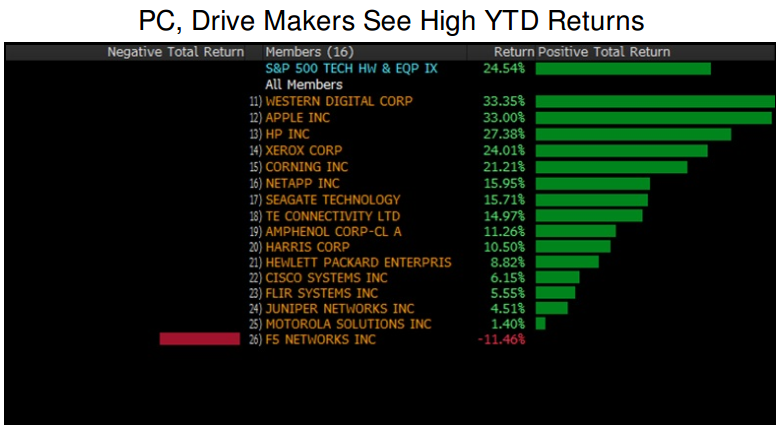

存储设备制造商西数、PC制造商惠普和苹果的表现明显好于标普500指数的硬件板块,最终使得整个同业群组(Peer Group)跟着上涨。因为PC环境有所改善,加上微软、谷歌、亚马逊增加开支,拥抱固态硬盘(SSD),企业IT部门转向聚合系统和全闪阵列,一些企业因此受益,比如NetApp、Nutanix。在16家成份股企业中,惠普的回报率排名靠后,只有9%,与总体指数基本一致。

4、科技硬件企业的市盈率仍然比标普500企业低

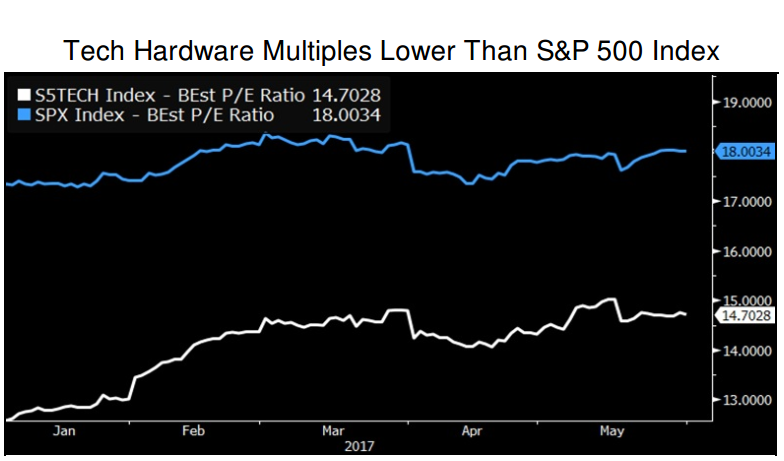

科技硬件企业的混合向前市盈率只有不到15倍,比标普500企业低了18%。为什么?标普500企业的利润增长率约为22%,科技硬件企业只有19%,而且科技企业每股收益有相当一部分来自于成本缩减,照预测,标普500企业每股销售额将会增长7%,而科技硬件企业只有4%。自2011年三季度以来,科技硬件板块就一直落后于总体指数,这点可能不会改变,毕竟服务器与存储设备已经商品化,价格压力很大。

在过去一段时间里,联想、HPE(Hewlett-Packard Enterprise,惠普企业)、NetApp、惠普公司(HPQ)等科技硬件企业的利润一直承受压力,因为DARM和NAND闪存的价格上涨,美光、三星、SK海力士是主要的供应商。

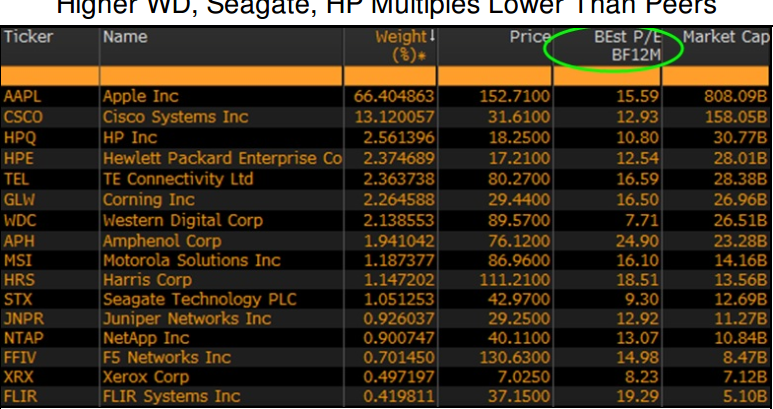

5、西数、希捷、惠普的市盈率虽然上升了,与同行相比仍然偏低

西数、希捷、前惠普分拆之后成立的2家企业在同行中估值是最低的。西数对产品组件进行了优化,增强了固态存储业务,主要是通过收购SanDisk完成的,销售有所增长。PC市场好转,惠普的份额上升。虽然2017年好了一些,但是与同行相比这些企业的市盈率仍然偏低。那些利润率更高、利润增长更快的硬件企业市盈率也更高。

6、2017年年中展望:PC市场规模、增长仍然是重要的

PC 是最流行的计算设备,2016年销售额达到1690亿美元。由于智能手机崛起,成为移动、多媒体消费、移动通信的主设备,PC的流行程度下降,不过在密集运算、存储和通信中PC仍是主导。由于装机量巨大、机器老化,新操作系统、新应用软件和新的硬件功能可以吸引用户升级。最近的数据显示PC出货量正在上升,市场正在复苏。

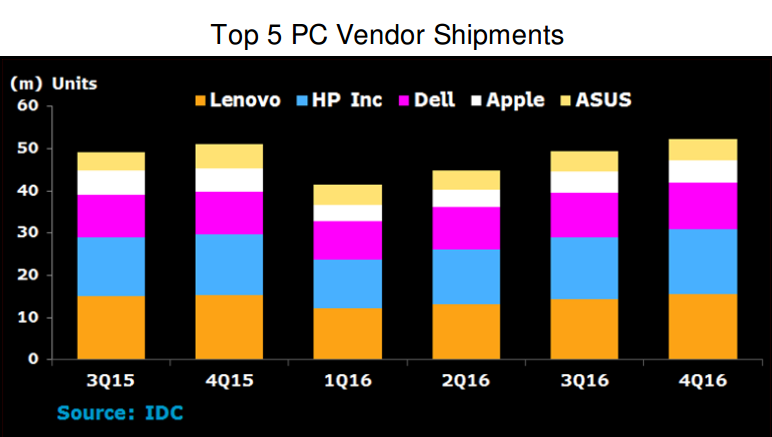

惠普、联想、戴尔仍然是全球PC市场的前3强,占了出货和营收的57%。苹果销量虽然只占7%,但是它的产品价格比较高,占了营收的15%。

7、PC市场以1%的增长速度复苏,惠普成为第一大PC商

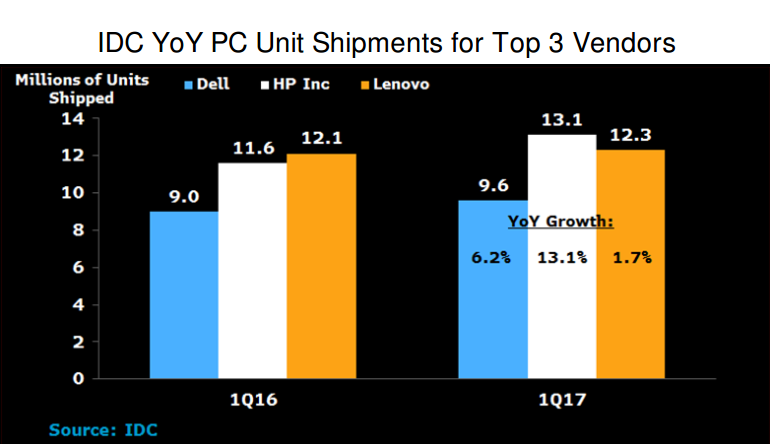

在智能手机、平板的激烈竞争下,PC产业已经萎缩了很多,尽管如此,PC升级循环只是推迟了,并不是没有升级了。拉长的PC升级周期现在开始成为出货、销售增长的动力,一季度出货量增长了0.6%,这是5年来第一次增长。惠普卖出的PC比联想多,4年之后终于开始从联想手中夺取份额。从2013年一季度以来,PC市场下滑的速度变慢了。IDC的初步数据显示,一季度PC出货量约为6030万台。

PC市场继续整合。与往年同期相比,前5大PC制造商惠普、联想、戴尔、苹果、宏碁的出货量全都增加了。市场上还有200多家其它的PC制造商,它们的出货同比减少11.4%。

8、PC领导者的市场份额增长,整个市场萎缩

整个PC市场正在萎缩,小企业退出,大企业市场份额上升。2016年,全球台式机与笔记本的出货同比减少5.7%,而最大的PC制造商(联想、惠普戴尔)份额上升。私营公司戴尔明显增长,根据IDC和Garter的数据,与往年相比,戴尔的市场份额上升了10%,出货量也在增加。Alienware是戴尔的子公司,它的产品在高端游戏PC市场很流行。

惠普既是最大的PC制造商,也是打印、打印耗材市场的领导者。

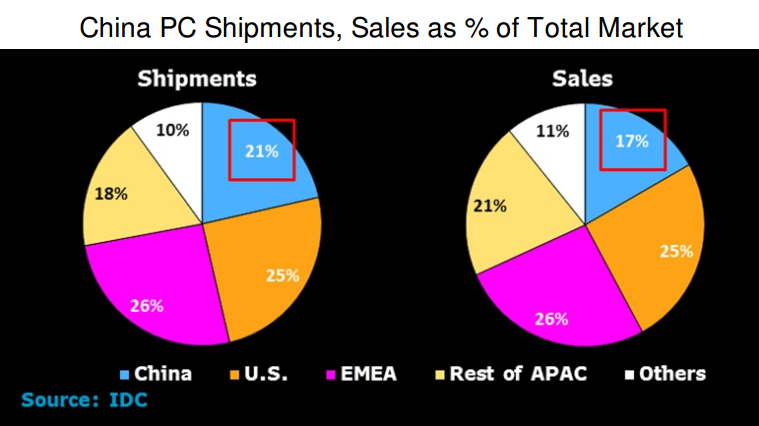

9、中国PC市场增长使得联想出货增加,但是利润率并不高

中国对于PC市场的发展至关重要,因为中国的出货量、销售额很大。不过由于消费者选择较低价格、功能低端的产品,使得利润率受到影响。PC制造商正在控制低利润产品,一些企业(比如惠普)关闭了部分生产线,削减了部分地区的业务。尽管如此,亚洲制造商联想、宏碁、华硕仍然依赖亚洲刺激销售增长。

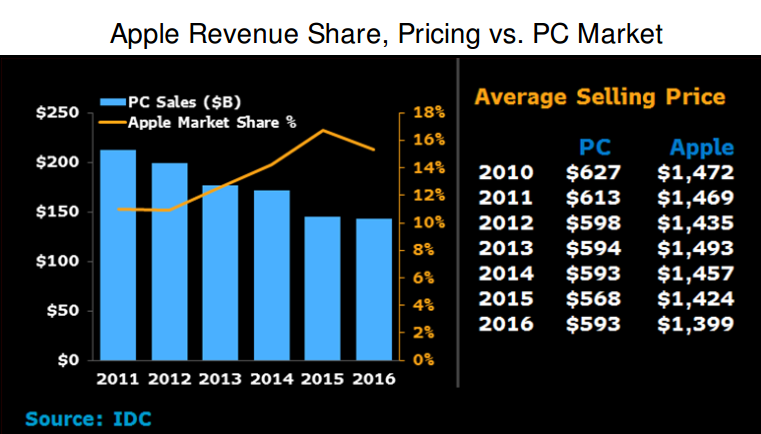

10、消费者升级PC,苹果Mac的份额增长有限

在过去5年里,苹果在PC市场的份额一直在上升,一跃成为五大制造商之一。它的产品价格明显比一般PC贵很多,利润率几乎是大多设备的5倍。尽管如此,最近几个季度的数据显示,它的份额可以已经触及顶峰。一些消费者和专业人士(尤其是美国)正在考虑更换旧PC。苹果Mac平台将会面临新推出的专业、消费型iPad Pro的竞争。

按营收份额计算,联想、戴尔、惠普是最大的PC制造商,整个市场规模约为1690亿美元,它们在全球大多数地区都很强势。苹果在发达市场比较强,是领导者。宏碁、华硕的大多数销售来自亚洲,也是顶级PC制造商。

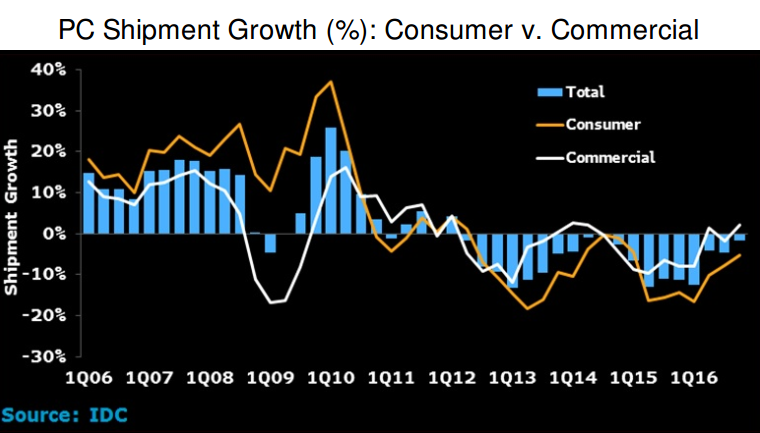

11、消费PC销量下降,企业PC起到支撑作用

整个产业心神不安,因为消费和商务PC销量下滑,从历史角度看,消费PC本来占大头。2016年,商务PC销量减少了2%,整个市场减少6%,商务PC出货超过了1.38亿台,比消费PC的1.22亿台多。虽然高端消费PC增长不错,但是在近期之内差距仍然会存在,因为大多的可变形设备(2合1设备)可以用作平板。企业买家购买一般更稳定一些。

惠普、戴尔、联想在商务PC市场是领导者。不过苹果与微软推出了专业级设备,正在向该市场进军。

12、惠普、联想、戴尔认为游戏和高端PC才是增长点

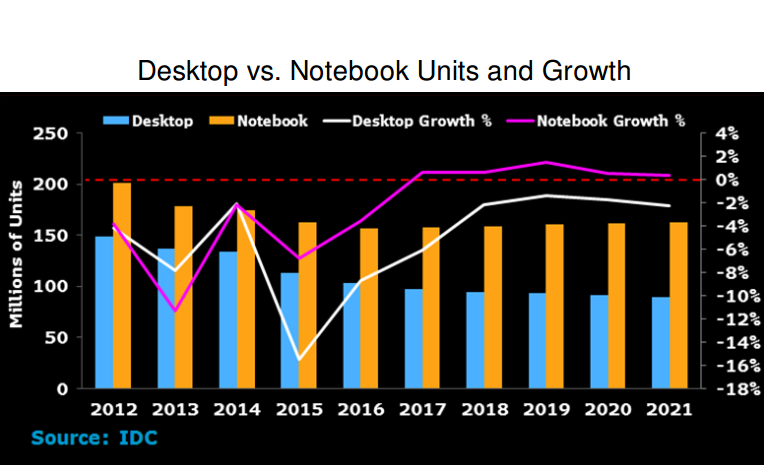

2016年PC出货量达到2.6亿台,自2012年以来平均减少7.1%,因为智能手机崛起,宏观经济不景气。笔记本减少了6%,台式PC减少了9%。虽然整体比较糟糕,有一些市场还是不错的。面向消费者和企业用户的游戏台式机、高端PC出货量增长更快,2016年比其它价格区间和其它类型的产品增长快。惠普、联想、戴尔等PC制造商借势在这些市场增长。

2016年只有少数几家企业出货量增长,戴尔与惠普位列其中。

13、2017年年中展望:新设备拥抱云计算2.0

在公共、商务、混合领域,云服务快速扩张,越来越多元化。大型的、多样化的工作负载推动多种类型的云系统、架构高速扩张。服务器根据负载改变,还有存储的类型和堆叠。网络设备商品化的速度变慢,首先从边缘设备开始。系统技术不断演进,渐渐扁平,更多的系统智能、控制由硬件朝着软件和App代码转移。

谷歌、亚马逊、Facebook、微软是美国最大的云服务提供商。阿里巴巴、百度、腾讯是中国最大的云服务提供商。

14、云IT采购改变了消费者,改变了销售宣传方式

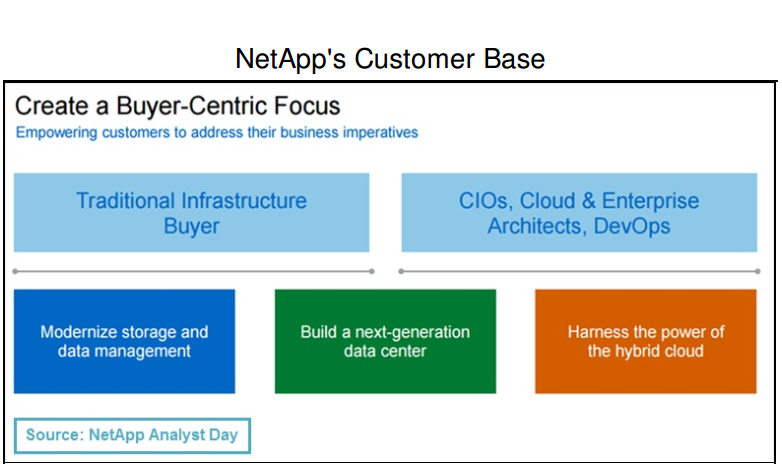

企业IT朝着云计算迈进,改变了那些从设备制造商手中购买设备的企业。买家不再只是企业IT基础设施专家。现在他们是首席信息官、云计算和企业架构师,或者是研发/运营专家,他们根据业务指标而不是系统规格评估解决方案。为了讨好这些人,NetApp在销售过程中更加重视教育、试用、客户推荐,模仿云设备商的运营模式。这样可以提高用户参与度、强化推荐。

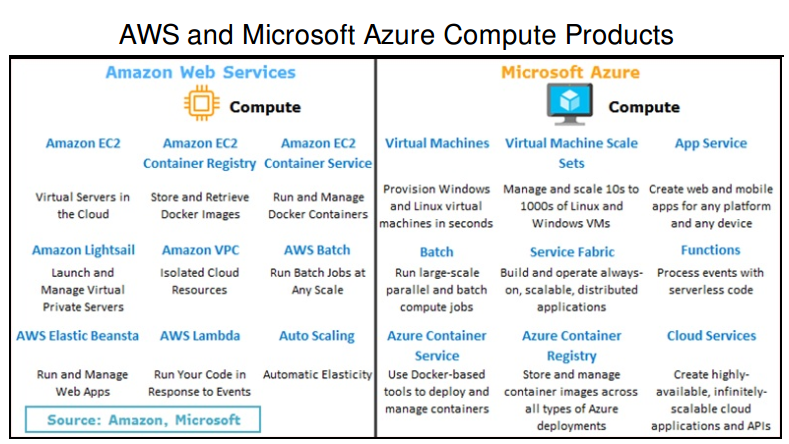

15、在公共云领域,亚马逊Azure提供更宽更深的运算选择

在云基础设施中,服务器是最分散、最先进、商品化程度最高的部分。AWS在EC2服务中至少提供57种运算节点供客户选择,最低端的LightSail月租只要5美元,它提供虚拟服务器,内存、存储、核心处理能力、数据传输都受到限制。亚马逊还提供其它一些选择,比如专门针对特定任务的租赁运算。公共云接受非英特尔CPU也为规模较小的云计算资源买家提供了更多选择,比如小企业。

客户对微软平台比较熟悉,它与公共云的内部IT系统有着相似性,这些可能是Azure公共、混合平台的最大价值亮点。

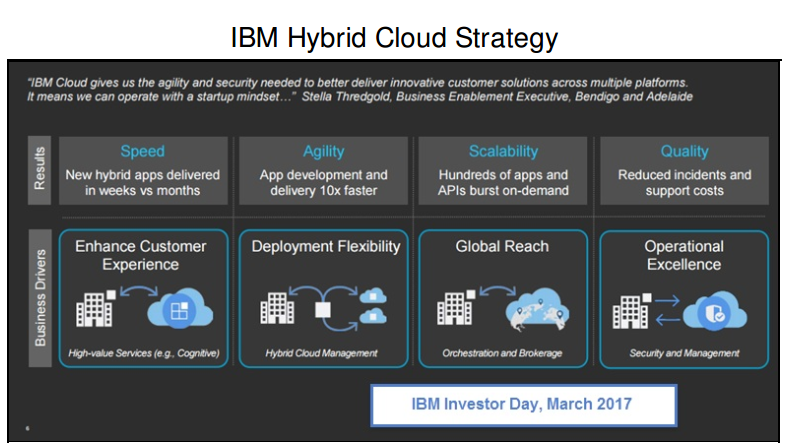

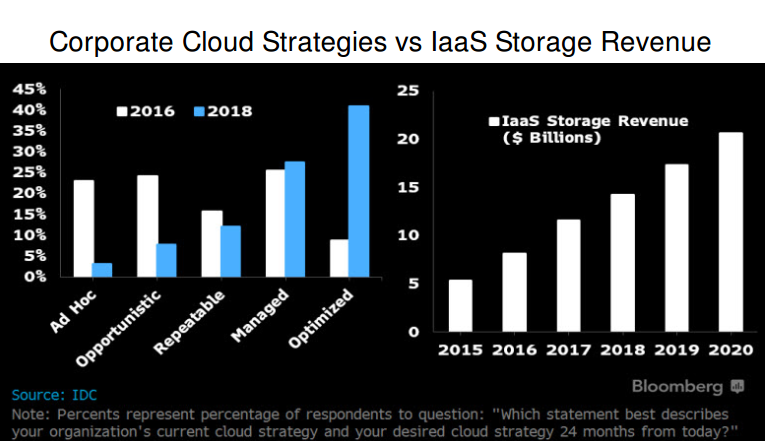

16、混合云也许只是企业IT过渡的一步

从私有IT系统(以离散的云格式存在)到租赁公共云,中间用混合系统过渡,这是许多企业的构想,不过这种构想有点脱离现实,因为成本高、不灵活。现实是混合云只是企业IT前进的中间站,最终企业会使用大型、高效、灵活的公共云系统,同时在安全、不灵活但是合规的内部系统上保留一些IT组件。超融合(hyperconverged)和全闪系统等新兴IT系统可能无法大规模使用。

微软Azure可能是最现实的桥接方案,因为大家熟悉的IT提供商在一套系统中提供更便宜的公共云和相似的功能,这套系统可以在企业网络内部维护。

17、聚合设备可能会对私有和公共云造成限制

在企业IT领域,聚合和超融合设备正在快速扩张,企业用它们替代传统系统,因为新系统更灵活、更敏捷,用在私有云中特别合适。一般来说,这些设备打的是供应商的品牌,为特定任务定制的,并不是分散、商品化的产品,因此系统普及的速度比不上公共云。一些系统向外扩展,提供一些云计算功能,但是规模比不上公共云,成本也没有那么划算。

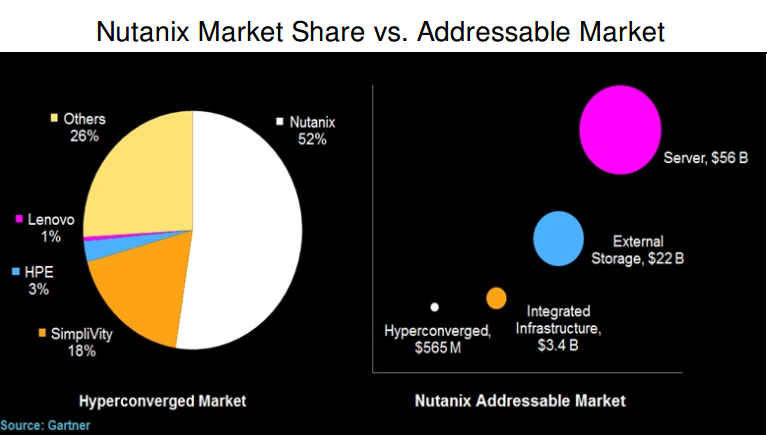

Nutanix、Simplivity是超融合系统市场的领导者,聚合硬件市场则由大型系统制造商控制,比如惠普企业、思科/NetApp、EMC、甲骨文和VCE。

18、企业选择云服务器和存储系统首先考虑的是工作负载

谈到服务器,服务器、存储或者网络系统处理哪类任务、执行哪类存储活动——也就是所谓的工作负载——越来越重要,它成为云或者企业IT部门选择哪种系统的关键考量因素。一些企业(比如广达)的离散组件和系统比较便宜,在公共云中大量使用,如果执行的是特殊任务,企业IT和私有云服务会选择Nimble、Nutanix、Pure Storage、惠普企业、NetApp等企业的产品。

有些系统可以自动聚合,形成私有云,企业正在向着这样的系统挺进,比如惠普企业、戴尔推出类似的系统,或者连接到公共云,NetApp选择这个方向。亚马逊与Azure拥有高度定制的存储集群,它们离计算单元更近。两类系统都被接受,具体视工作负载而定。

19、分散的存储系统将公共与私有云分开

从复杂的云存储系统架构向更简单的架构转移,现在已经有了商品化系统设备和组件。随着

云计算的扩张,转移的趋势会更加明显。专有的EMC和NetApp系统已经扩充了软件产品。NetApp提供的Cloud OnTap软件可以用在商品化硬件中,能够连接到亚马逊或者微软。私有云是从老IT系统的资源分享模式发展而来的,它想扩张会有点困难,至于混合云,它只是通向公共云的中间站。

公共云的基本构造完全不同,加上规模大,对转移有利。如果是混合云,企业只是在新的工作任务中使用该方法,而且受到了传统模型(处理老数据模型)的限制。

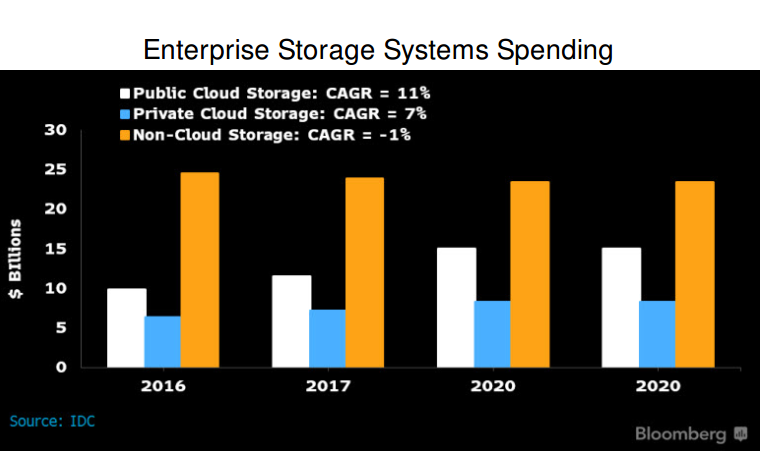

20、2017年年中展望:存储媒介的进化仍然处在初期阶段

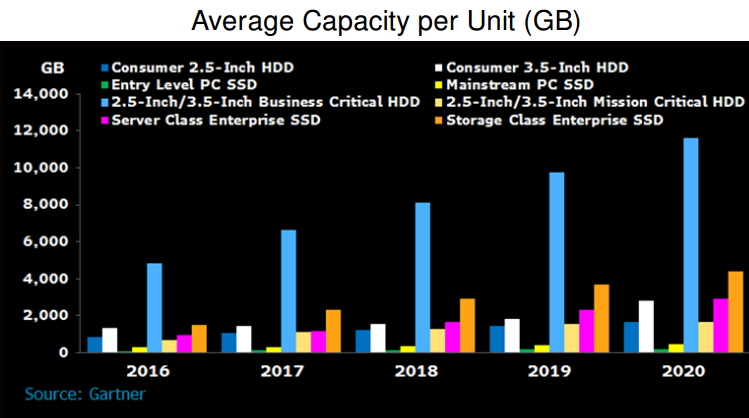

数据存储技术正在转变,这种转变历时多年,由几个因素驱动。从企业预期型离散IT系统向云模式转移大大提高了服务器、存储效率。从硬盘(HDD)向NAND内存式SSD转移提高了工作负载性能,它与正确的IT系统紧密匹配。客户使用PC越来越少也是改变产业的另一个因素。系统资本支出与运营支出仍然是障碍。

三星、东芝/西数、美光是较大的SSD生产商。

21、在工作负载中使用SSD是合理的,虽然早成本比较高

固态硬盘可能永远无法比传统硬盘便宜,尽管如此,固态硬盘仍然会在消费者、企业、云计算中普及。就消费PC而言,SSD将会出现在任何设备中,最便宜的设备除外,电池续航与便携性是最关键的原因。成本是一个重要的因素,不过3D NAND供应已经增加,瞄准消费者的低质量SSD更是增长很快,SSD的出货可能因此增长。云连接与存储越来越流行,用户对设备大容量存储的要求降低。

西数与希捷是最大的HDD生产商。西数2016年收购SanDisk之后也在NAND市场有了一定的地位,但是希捷没有。三星、美光、SK海力士与东芝是NAND技术的最大竞争者。

22、随着产业的转移,存储介质分化的局面会继续存在下去

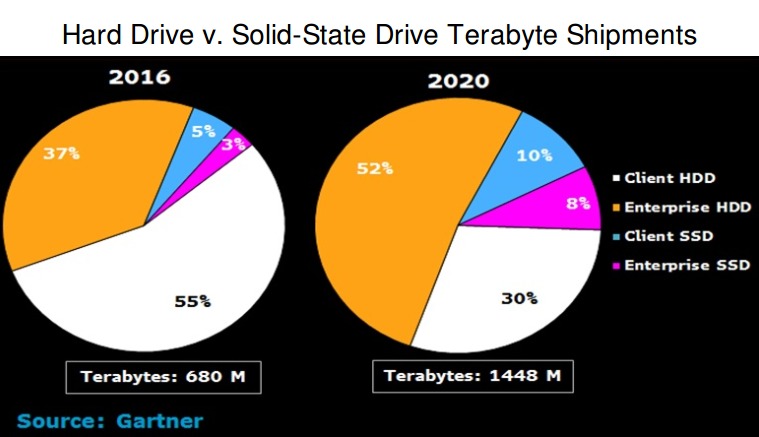

HDD与NAND闪存SSD是两种主要的存储介质,至于光存储(CD-ROM)和3D-Xpoint(英特尔Optane)及其它特殊技术,只有特定用途才会使用。随着公共云的进化,工作负载量越来大,越来越多样化,人们渴望找到新方法存储数据。亚马逊、微软、Facebook可以将工作负载的容量、性能、重要性与HDD、SSD及其它存储系统匹配,判定拥有成本,这种趋势可能会继续下去。

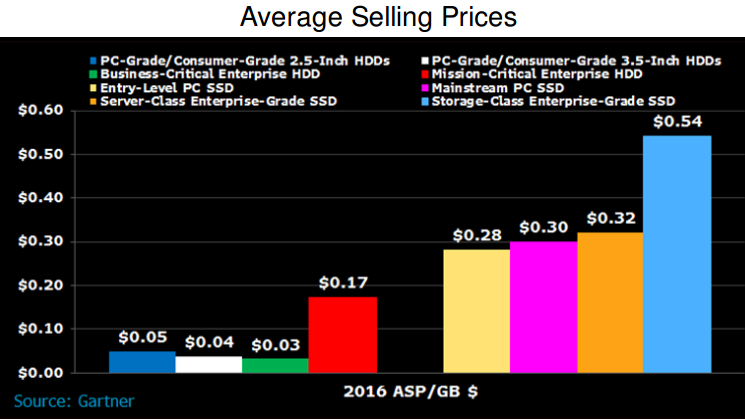

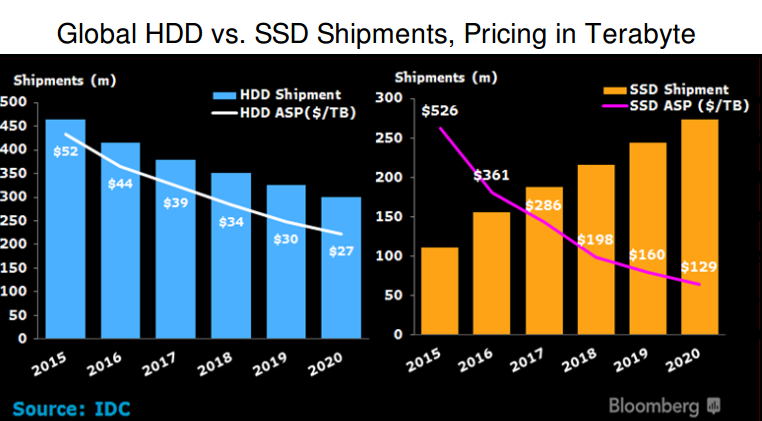

23、2017年年中展望:闪存对希捷、西数的硬盘销售造成伤害

从长期来看数据增长速度仍然很高,达到两位数,SSD制造商的营收正在上升,比如三星、英特尔和美光,各个领域的消费者需要高速、高性能存储组件。SSD的扩散威胁到硬盘制造商,高端消费者、商务PC、企业、超大规模数据中心都一样。固态硬盘的价格明显比硬盘高很多,不过价格正在稳步下降。

24、NAND闪存供应影响价格,对HDD造成威胁

NAND闪存供应不断增长,SSD仍然是硬盘的最大威胁。如果NAND与SSD供应量大,价格可能会下降,与HDD相比就会更有吸引力。这样一来HDD的需求就会受到影响。用于SSD的NAND供应量也在增长,一是因为三星、美光增加了产量,还有就是PC与智能手机需求大——虽然PC与智能手机市场仍然很疲软。如果进一步疲软也会影响HDD的销量。

25、与硬盘相比,SSD的增长仍然受到了价格和容量的限制

硬盘制造希捷认为,在存储市场SSD是基于传统硬盘增长的,并不是替代传感硬盘,因为SSD的生产与增长曲线仍然受到诸多因素的制约。2016年,基于硬盘的存储容量达到6.1亿terabytes,NAND闪存式SSD只有5400万 terabytes,前者是后者的11倍。企业消费者追求便宜,需要存储海量数据,闪存仍然不太适合。不过SSD正在向两个领域渗透:一是高端、对性能要求高的存储系统,二是低端企业笔记本。

另外,如果NADN想大幅扩张,工厂资本支出需要180亿美元,这可能也是阻碍扩张的一个因素。

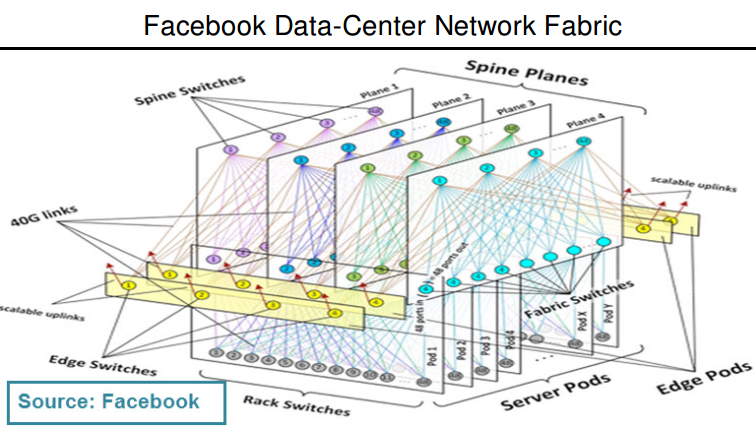

26、在谷歌Facebook的推动下网络围墙倒了

超大规模云计算企业——比如谷歌、Facebook——正在瓦解数据中心网络交换机市场,这个市场规模约为100亿美元,它们让软件与网络硬件分离。与服务器相比,网络的转移速度算是慢的。因为注重规模、可编程性与自动化,数据中心架构师开始重新思考如何构建网络,他们将目光转向了网络式软件。现在,不只云客户接受了“网络定义软件”这一概念,就连大企业也接受了。

27、分解网络软件与硬件创造了新机会

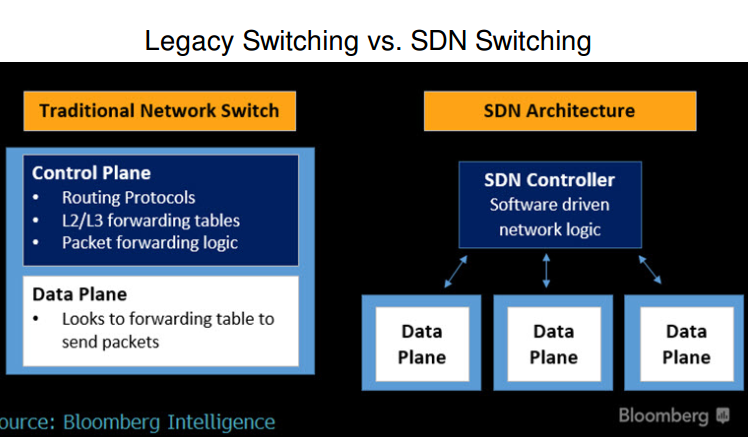

与PC产业相比,在网络领域将软件与硬件分离算是比较新的概念。这种转变在软件领域创造了新机会,会给现有网络设备制造商造成长远影响,包括思科。从属性上讲,使用封闭式系统的传统网络更像静态系统。SND(软件定义网络)从网络硬件中抽取控制层,可以方便企业在网络上管理多个交换机,还可以编程,实现自动化。

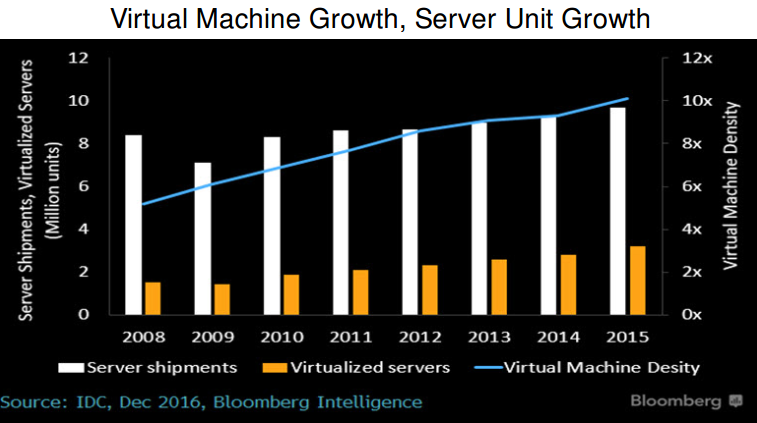

28、SND对设备的影响微不足道,但是服务器虚拟化却完全不同

很难将SND与服务器虚拟化相提并论。向SND转移对网络设备普及、增长影响有限,或者没有影响,但是向服务器虚拟化转移却对服务器市场有着巨大的影响。在SND中将网络操作系统虚拟化,运营商就可以有更大的弹性,可以更好掌控自己的网络和网络流量。服务器虚拟化的目标是提高数据中心服务器CPU的使用率。

虽然服务器虚拟化影响了服务器市场,SND对端口的影响却是微不足道的。2016年至2021年,每秒25GB甚至更高的数据中心交换机端口预计将会增长42%,随着虚拟化的升温,服务器的增长却是基本持平的。

【编译组出品】编辑:杨志芳