互联网医疗跌宕:腾讯健康、微医、叮当快药们的新故事

本文来自微信公众号“懂财帝”(ID:znfinance),作者:唐潮,36氪经授权发布。

资本风口轮转,互联网医疗行业正进入新发展周期。

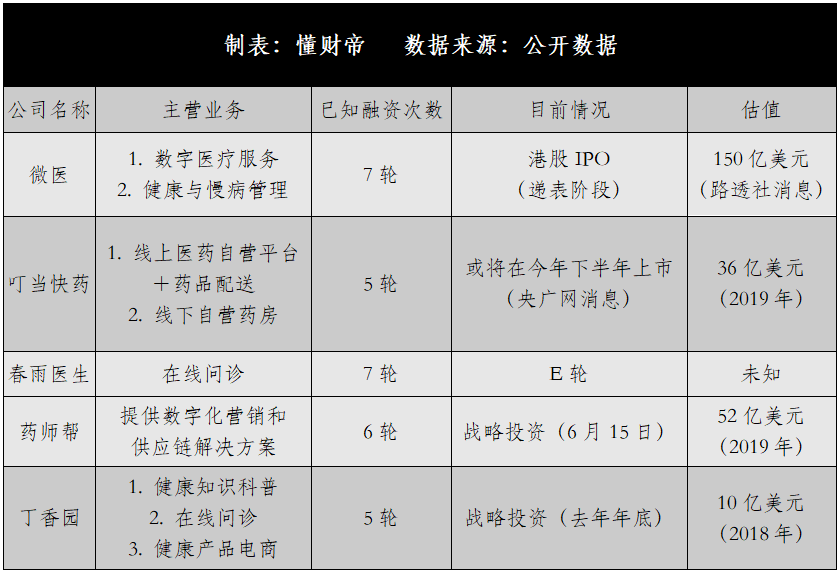

宏观层面,随着国家医疗体系改革的不断深入,互联网医疗赛道持续扩容,行业玩家们迎来洗牌出清时刻。为避免掉队,丁香园、微医等独角兽们纷纷谋划融资或上市。

与此同时,值得注意的是,由于国内新冠疫情基本消退,资本市场开始下调互联网医疗公司的业绩增长预期。

近日,阿里健康发布的2021财年(截至2021年3月31日)财报显示,报告期内,公司营收为155.18亿元,经调整利润净额为6.31亿元,均逊于预期。随后,瑞信、浦银国际等多家券商相继下调了阿里健康的评级与目标价。

受负面情绪影响,此后几日,阿里健康股价震荡下跌。截至6月18日港股收盘,其股价为17.34港元,较此前30.15港元的高点已下跌42.49%。不过,与疫情之前相比,阿里健康的总市值仍上涨了一倍多。

毫无疑问,从“长坡厚雪”的理论视角来看,投资者、投资机构们依然看重互联网医疗与健康赛道的长期投资价值。

但对于已上市的阿里健康、京东健康、平安好医生,以及还未上市微医、叮当快药等独角兽公司而言,要想维持高估值,未来除了现有主营业务之外,势必要讲述一些值得期待的高增长故事。

1 跌宕起伏的新周期

数年前,马云曾断言,“中国下一个首富,一定在大健康领域。”

刘强东也认为,“进入健康这件事,能做多大我们暂时没把握,但这件事做好了,相当于再造一个京东。”

然而,回顾行业历史能清晰地发现,2014年之后,国内大多数“互联网+医疗健康”项目由于无法落地,最后都成为了资本泡沫,无疾而终。

直到2020年初,突如其来的新冠肺炎疫情,加之国家政策的扶持,才让沉寂已久的互联网医疗公司们重新站在了浪潮之巅。

公开资料显示,疫情爆发后,仅国家卫健委、发改委等中央级部委发布的支持互联网医疗与健康的通知、文件或方案就多达14份。

据中商产业研究院统计,2020年我国互联网医疗市场规模为1961亿元。预计2021年,市场规模将扩至2831亿元。Mob研究院发布的调研报告则称,到2025年,我国广义互联网医疗市场规模将达到万亿级别。

资本嗅到了新机遇,迅速在互联网医疗赛道掀起了一轮投融资与上市浪潮。据it桔子统计,2020年,医疗健康领域的投资数量为922起,投资金额高达3496.85亿元,投资规模同比增长48.9%。

细化到头部公司标的来看。从去年至今,微医共进行了三轮融资,总融资额超过7.5亿美元,目前其正处于港交所递表阶段。据路透社消息,微医发行时的市值或将达到150亿美元。

另外,本月内,药师帮、叮当快药也分别进行了新一轮融资。央广网援引知情人士消息称,叮当快药最快或将在今年下半年上市。

尽管在一级市场,互联网医疗公司们备受投资机构热捧。但在二级市场,这样的情绪已开始发生转变:由于国内疫情基本消退,投资者们逐渐转向理性。

燃石医学创始人、CEO汉雨生认为,“在全球货币超发的情况下,资本市场肯定有一定泡沫。比如在二级市场,有很多公司基本面没有任何变化,PE值(即市盈率,公司股价与每股收益的比例)却翻了两三倍甚至更多。”

事实确实如此。截至6月18日港股收盘,与此前的股价高点相比,平安好医生已下跌41.18%,京东健康也已下跌45.84%。但对比疫情之前,平安好医生股价已涨了3倍多。

实际上,资本与估值泡沫的存在并未改变行业整体的向上趋势,互联网科技巨头以及创业独角兽们仍持续加码互联网医疗与健康赛道。

据悉,快手已于近期确定了自己新的医疗业务品牌“小愉”。此外,截至目前,字节、美团、拼多多均已推出或上线了相关医疗服务品牌或平台。

2 在线诊疗的优势与困境

懂财帝对比欧美多国发现,医疗健康公司的运营模式往往与该国的医疗、社保体制相关。

以美国为例。美国医疗体系高度市场化,且较早实现了医药分离。美国绝大部分民众的医保都由私营公司运营,保险公司会指定接诊医疗机构,雇佣医疗专家监督医生处方行为, 决定药品使用。另一端,医保公司则会通过限制条款实现医保控费。

因此,美国联合健康能完全打通“社保-商保-医疗机构-用户”之间数据壁垒,打造一站式服务闭环,另一家参考标的公司Teladoc也能专注深耕于在线诊疗业务。

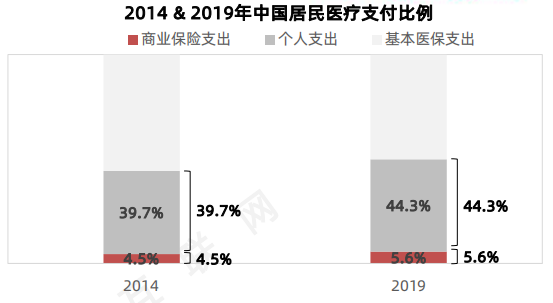

但在中国,社保支付与自费医疗占据绝对的主导地位,商保渗透率极低。方正证券发布的研报显示,2019年,中国商保支付占居民医疗支付比例仅为5.6%,5年仅提升了1.1%。

而商业保险公司没有话语权,就意味着它们几乎不可能拿到医保局的数据,同时也没办法实现医保控费,继而影响上下游产业。

资料来源:方正证券

此外,另一个重要原因是,在中国的医疗体制中,挂号费极其低廉,医院长期以药养医,这导致民众不愿意为医生劳动进行付费。

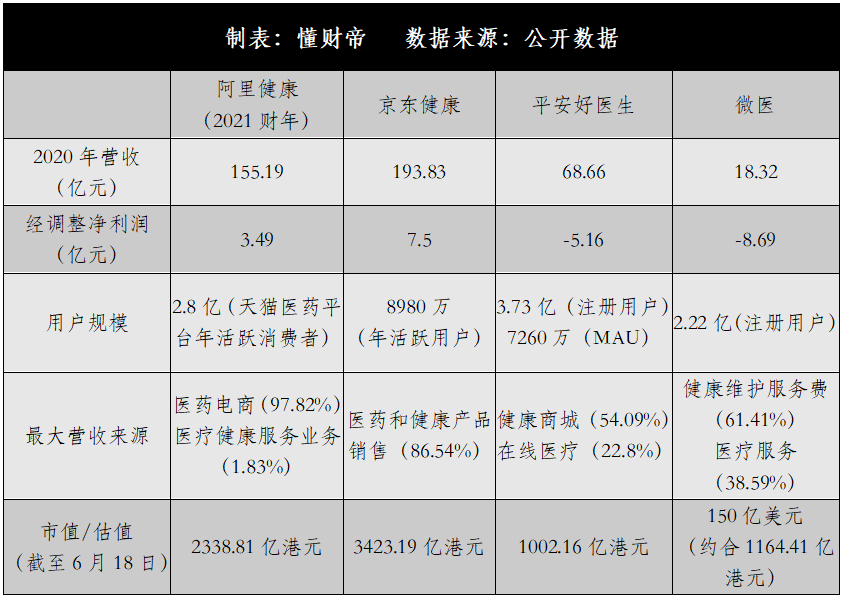

多重因素综合作用之下,就形成了当前,阿里健康、京东健康、平安好医生三家互联网医疗巨头只能靠卖药来支撑营收和估值。

2020年财报数据显示,报告期内,医药电商业务占阿里健康、京东健康、平安好医生三家公司总营收比分别为97.82%、86.54%、54.09%。

但同期,在线诊疗业务占阿里健康总营收比仅为1.83%,平安好医生也仅为22.8%,而京东健康则未披露相关数据。

同业也有类似的遭遇,即将上市的微医虽然将在线诊疗一站式服务作为商业基本盘,但其医疗服务业务的占比不到40%。微医实现商业变现主要依靠向慢病患者收取服务费,以及和保险公司合作开发健康险的健康维护服务业务。

不过,据媒体报道,主打创新医疗服务的微脉已跑通了在线诊疗的商业模式。目前,来自医疗服务的收入占微脉总收入的80%以上。而且,微脉在布局两年以上的城市都已经实现盈利。

但这只是一个小插曲,从上市公司的公开资料来看,在线诊疗业务似乎已走入了一个困境:暂时只能作为C端的导流工具,且用户粘性较差,商业变现困难。

方正证券业也认为,现阶段,我国互联网医疗更多是辅助性作用,赋能线下。

3 进化的三条路径

第七次全国人口普查结果显示,我国60岁及以上老年人口总量已达到2.64亿人,占总人口比重上升至18.7%。

随着老龄化社会的加剧,互联网医疗行业未来应该如何发展?

结合上述四家公司披露的业务展望来看。在医药电商方面,继续巩固现有成果;在线上诊疗方面,提供一站式诊疗服务;在商业变现方面,与保险公司合作,并向外进行技术输出。

懂财帝则认为,未来互联网医疗公司一方面可以继续垂直深耕。他山之石可以攻玉,参考美国在线诊疗巨头Teladoc的发展模式。

2020年,Teladoc营收结构中,面向B端企业用户的在线诊疗订阅费用占比为78.2%,来自于散客的访问费占总营收比为21.8%。截至6月18日,Teladoc市值为241.54亿美元,约合人民币1558.53亿元。

根据其运营思路,我国互联网医疗公司可以大力拓展B端客户,为其员工提供在线诊疗服务,以形成稳定的订阅营收来源。

另一方面,则可以蜕变为一家科技输出公司,如美国的Amwell、联合健康旗下的OptumInsight。根据IPO招股书,2019年,Amwell平台在线诊疗业务营收占比为27.38%,其余营收均来自为保险公司、医疗机构、零售医疗和创新项目提供技术赋能。

懂财帝此前曾提过,广西医科大一附院已与和湛科技(医疗SaaS服务商)以及腾讯共建了互联网医院。

与主流模式不同的是,广西医科大一附院是互联网医院的运营主体,而和湛科技、腾讯是科技赋能者,并不参与平台运营。

第三则是类似于美国联合健康的综合型模式,即打通“社保-商保-医疗机构-用户”之间的数据壁垒。但短期来看,这一模式在中国很难落地。

总结下来,目前,互联网医疗公司们都还在探索可行的商业模式,对于玩家们而言,激动人心的商业战争才刚刚开始。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。