上市后的京东物流,打得过顺丰和菜鸟吗?

编者按:本文来自微信公众号“新博弈”(ID:newgametheory),作者:丽媛,编辑:雷云霆,36氪经授权发布。

5月28日,京东物流于香港联交所主板上市,股票代码为2618。

就在早间,京东物流开盘价为46.05港元每股,较发行价上涨14.1%,市值超2800亿港元。京东物流会实现IPO翻身,市值力压“四通一达”,成为中国仅次于顺丰的第二大物流上市公司,谁也想不到。

可京东物流在2018年成功创下快递行业融资纪录,完成了一笔高达25亿美元的融资后,便再无融资消息,这也着实在意料之中。一直以来,京东物流被其内忧外困的现状所制约,一边是内部亏损潜在的资不抵债困局,另一边却是外部夹击带来的行业竞争压力。

上市后的京东物流冲击着顺丰“一哥”宝座,对标着菜鸟“巨头”交椅,要想抢占更多的市场份额,并不能高枕无忧。

1 养成系“巨婴 ”难断奶

历经14年,京东物流一直是京东的核心竞争力,它也帮助京东电商平台走在快递市场的前列。但市值近3000亿的京东物流也被资本市场担忧,在目前上市的快递公司中,京东物流是唯一一家仍在亏损的公司。

从一定程度上讲,常年亏损、尚未盈利的现状对于京东物流未来的发展仍是“软肋”。招股书显示,2018年、2019年及2020年前9个月分别产生的净亏损为28亿元、22亿元及0.12亿元。

刘强东也曾在2019年的内部信中透露,京东物流2018年全年亏损超过23个亿,这已经是第十二个年头亏损。当然,这还不包括京东零售的内部订单。也就是说,如果扣除内部结算,京东物流在2018年的亏损总额超过28亿。对于亏损原因,刘强东认为,“核心原因是外部单量太少,内部成本太高”。

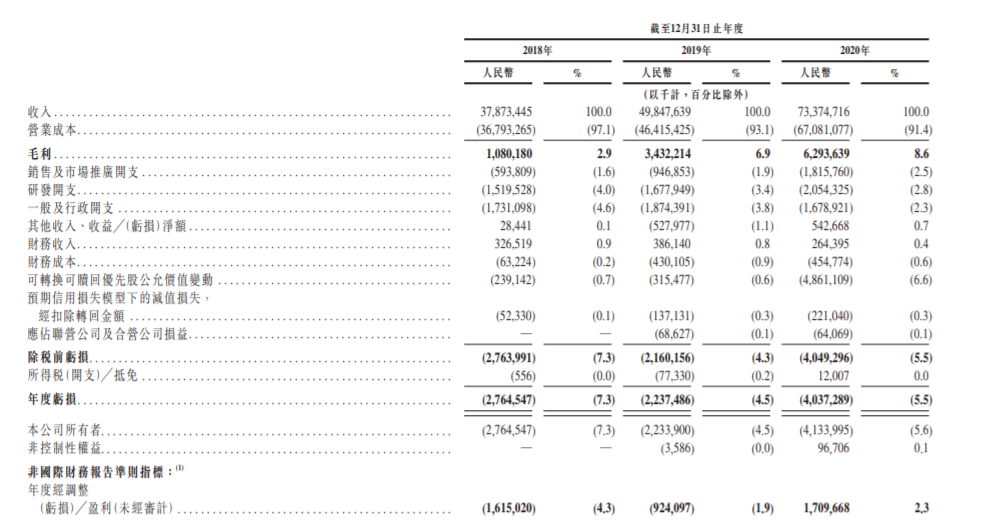

招股书中,2018年,京东物流的毛利为10.8亿元,毛利率为2.9%;2019年为34.32亿元,毛利率为6.9%;2020年前三季度为54.19亿元(2019年前三季度为29亿元),毛利率为10.9%(2019年前三季度为8.5%)。不过值得一提的是,尽管毛利率的基本数据在提升,但京东物流对自己的营运前景并不乐观,京东物流既没有在营收上做到开源,也没有在成本上实现节流。

说白了,京东物流就像母公司京东养大的“巨婴”,离开了“京东系”难以生存,依赖着京东却制约着它的发展。

一方面,京东物流的最大客户依旧是京东集团,可预见的未来收入,很大一部将继续与京东集团有关。在招股书中,2019年,京东物流营业收入的增加额为119.7亿元。同期,京东物流对京东系的应收款项增长额为105.1亿元,占营业收入增加额的87.81%。目前JD.com间接控制了京东物流已发行股份的79.12%。京东物流宣布,IPO后其将仍为JD.com的子公司。

同时,在2020年前三季度,京东集团贡献京东物流的收入为281亿,占总营收的56.6%,来自“外部客户”的收入却只为215亿。有媒体指出,绝大多数“外部客户”也是京东电商平台上的第三方卖家。这也就表明京东物流需要改变客户单一的现状,寻求收入多元化。

另外,京东物流的业务,对其关联公司也存在重大依赖。数据显示,2018-2020年,应收京东集团、京东数科、爱回收集团、达达集团的款项分别为1.8亿元、107亿元、108.1亿元,2019-2020年,应收款项额同比增长5813.24%、1.09%。

2019年公司营业收入中来自京东系(包括京东集团、京东数科、达达集团、爱回收等)关联方的部分,高达308.34亿元,占营业收入的比例为61.86%。同期,公司向京东系的采购金额达到28.91亿元。而且根据供应链解决方案及物流服务框架协议,2021-2023年,京东系公司向京东物流支付的交易金额预计分为522亿元、669亿元、841亿元。

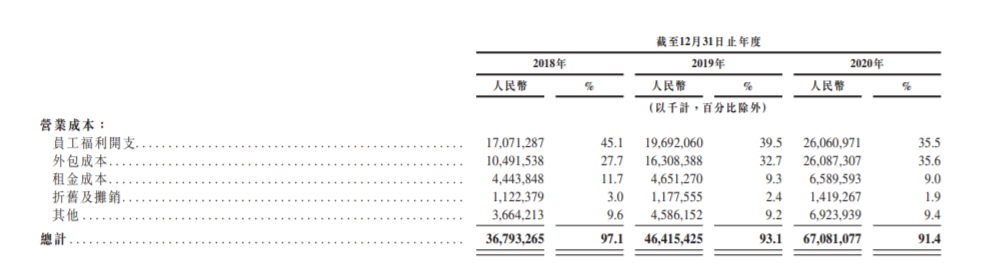

另一方面的亏损则体现为京东物流的高成本运营。投入极高的资金,却未见同比回报,导致其依旧困于“亏损茧房”。招股书显示,京东物流的营业成本包括员工福利开支、外包成本、租金成本、折旧及摊销和其他,仅前两项就占到了整体成本的七成。2018年至2020年第三季度,其营业成本分别为367.9亿元、464.2亿元和440.9亿元,占当期营业收入的比例分别为97.1%、93.1%和89.1%。

尽管刘强东早已意识到成本高的问题不容忽视,但从财务数据上来看,这一数字还在增加。由于员工数量增长和工资通胀,京东物流参与仓储管理、分拣、拣配、打包、运输及配送员工的福利开支由截至2019 年9月30日九个月的136亿元增加至截至2020年9月30日九个月的179 亿元,增长31.2%。

“京东物流长期亏损主要因为物流是重资产,弱干线的模式,同时京东物流的核心客户都来自于京东,外部客户量单一。”物流与供应链专家王旭东向新博弈(ID:newgametheory)表示,但京东至少还是走出了相对差异化的供应链物流体系,未来京东物流应侧重发展自家商城的pop商家,这会对利润率的提高起到帮助,并会受到市场欢迎。

2 狭路相逢不敌顺丰

据国家邮政局实时监测数据,截至6月1日,今年我国快递业务量已突破400亿件,预计2021年全年快递业务量将超过950亿件。随着市场规模不断扩大,竞争持续加剧,业务整体向头部集中。根据各家财报显示,“三通一达”、顺丰等五家企业第一季度累计完成158.62亿件,占全国业务总量超过七成。

狭路相逢,难免一战。京东物流作为京东电商平台自建的新兴独角兽,想要在短时间内赢得市场的认可,并从众多快递当中脱颖而出仍需时间。

从招股书披露的收入来看,京东物流若是与顺丰快递相提并论,近三年来的收入均不及顺丰快递的一半。京东物流2018年、2019年、2020年全年收入分别为379亿元、498亿元、734亿元。2019年、2020年同比增长31.4%和47.4%。但同期相比之下,顺丰控股实现营业总收入分别为909.42亿、1121.93亿和1539.87亿元。2019年、2020年同比增长23.37%和37.25%,远高于17.3%的行业增长率。

另外,成本的巨大,更使得京东物流的毛利率不能令人满意。2019年,京东物流以6.9%的毛利率收获毛利34亿,而顺丰的两项指标则分别为17.4%及195亿;2020年Q3,京东物流毛利率虽上涨至10.9%,却仍比顺丰低了7个百分点,差距依然很大。

京东物流是“以储代运”“自建仓库”“仓配一体”的业务模式,其末端派送网点及线路运力方面都落后顺丰。比起京东物流强调仓库建设来体现物流之“快”,顺丰采取是端到端的分拣中转物流模式,更看重运力,强调提高货运速度实现物流运送之快。截至去年末,京东物流的自营运输车队总共拥有7500辆卡车及其它车辆,仅有620条航空货运线路,且没有自己的飞机。顺丰目前却拥有10万辆支干线运输车辆以及4.3万的末端派送车辆,73架全货机(其中59架为自营全货机),航运线路超过2000条。

近年来,京东物流不满足于把物流推给商城上的 pop 商家,它更想把物流推向全社会。可有分析指出,京东商城第三方商家选择京东物流的意愿并不高。截至2019年末,京东平台第三方卖家约为27万户,其中仅有4万户选择“一体化服务”,即京东物流,户均全年支出不到28万。2019年京东的第三方卖家选择京东物流“一体化服务”占比仅约15%。2020年未公布第三方商家的数量,但选择“一体化服务”的用户数也仅增加至5.3万户,户均支出31.3万。有关京东物流独立性的争议始终不断。所谓一体化供应链,背后市场高度分散,灼识咨询报告显示,按收入计算,2019年该行业TOP玩家的市场份额只有7.9%,即使京东物流排名第一,也只拿到2.2%的份额,看起来京东物流的独立任重而道远。

而顺丰为用户提供配送端的高净值服务体验外,还向产业链上下游延伸,为行业客户提供贯穿采购、生产、流通、销售、售后的高效、稳定、敏捷的数字化、一体化的供应链服务。如顺丰斥资55亿收购DHL供应链中国业务;拟175.55亿港元收购嘉里物流51.8%股权等。同时据顺丰2020年度财报,2020年,顺丰整体供应链业务实现不含税营业收入71.04亿 元,同比增长44.45%,营收增速领先行业。

3 外部收入不及菜鸟

物流行业本身就存在重资产、重运营的弊端,再加上物流数据的大量分散,要打通物流网络中的流通连接点,依然需要投入巨大的资金与技术支持。

为了商品能够迅速到达消费者手上,京东物流不得不自己进行全网仓储中心的布局建设,但因其模式太重、投入太大,巨额的投资在所难免。

有数据显示,截至2020年12月31日,京东物流运营超过900个仓库,包含京东物流管理的云仓面积在内,仓储总面积约2100万平方米。未来将陆续投资到30个城市,新建亚洲1号总投资规模超过300亿。刘强东曾在公开场合表示,十几年来京东在物流和仓库上砸了1000多亿,融资70%都用于了物流体系建设。

马云当年就不看好京东的自建物流模式,他认为这样的重资产化不利于公司的发展。京东的员工数如今已达到19万人之多,而阿里包括各类收购的公司员工总数加起来也才接近5万人,京东的员工人数是阿里的三倍还多。

京东搞重资产自营,反观阿里下的菜鸟,却玩起了轻资产加盟。菜鸟的盈利逻辑是技术创新跨越范式转变,由菜鸟驿站、菜鸟国际、智慧供应链服务、社区物流等点支撑。菜鸟利用互联网金融、云计算和软件技术等物流科技,成功激活了包括航空、铁路、公路、海路在内的物流线路。

菜鸟的物流园区在国内的华东、华南、华中、华北、东北、西南、西北等区域打下节点,更在海外的吉隆坡、比利时列日、曼谷、莫斯科等地布局了世界级的数字枢纽,还有30多个海外仓设在20多个国家和地区。这些节点,成为物流网络中的一个个锚点。

“我们在全世界找不出第二家公司像菜鸟这样,既To C又To B;既是轻资产又有重投入;既是平台赋能者也是物流实践者;既深耕国内又面向全球;既要做全新的物流,又不推翻传统物流。如果一定要定义菜鸟,产业互联网是最准确的说法。”一位业内咨询人士说。

根据阿里巴巴集团发布2021财年第四季度及2021财年全年业绩,菜鸟主要凭借在全球化物流、商家智慧供应链等领域的长期投入和开拓,在增量市场获得高速增长。本财年,剔除与阿里巴巴集团关联交易收入后,菜鸟实现外部收入372.58亿元人民币,同比增长68%;第四季度外部收入99.59亿元人民币,同比增长101%。此外,菜鸟在2021财年实现正经营现金流。

而在这方面京东物流全面落于下风,京东物流上市招股书中披露,2020年,京东物流外部客户收入为346.45亿元,占比到2020年才达到46.6%。资产负债率为105.3%,呈资不抵债。

由此,虽然京东与阿里走的是完全不同的物流路线,但菜鸟一旦开启IPO,发展潜力将远超京东物流。此时京东物流首先要保证自身的“造血”能力足够强大,能应付起持续输血的压力,才是其与竞争对手抗衡的关键。

如今,市值2800亿的京东物流应该继续探索独立、开放的路径,而它成为一家真正的社会化物流快递公司还有待时间的检验。