新希望服务今日香港上市:市值30亿港元,获小米、贝壳加持

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:苍穹,36氪经授权发布。

据IPO早知道消息,新希望服务控股有限公司(以下简称“新希望服务”)今日正式在港交所挂牌,股票代码为03658.HK,农银国际担任独家保荐人。

新希望服务每股招股价为3.80港元,全球发售所得款项净额(假设超额配股权未获行使)约7.07亿港元。以招股价计算,新希望服务市值约30亿港元。

上市前刘永好家族信托持有新希望服务90.8%的股权,意味着后者成为继新希望(000876.SZ)、新乳业(002946.SZ)、华创阳安(600155.SH)、兴源环境(300266.SZ)和*ST飞马(维权)(002210.SZ)之后,刘永好家族所拥有的第六个上市平台。

本次IPO新希望服务共在全球发售股份2亿股,每股发行价厘定为3.80港元,经扣除与全球发售有关的包销佣金及其他估计开支,绿鞋前新希望服务估计募资净额为7.07亿港元。新希望服务表示所得款净额将有70%用于战略收购及投资、15%用于升级信息系统与设备、5%用于人才招募及团队建设,余下10%用作营运资金及一般企业用途。

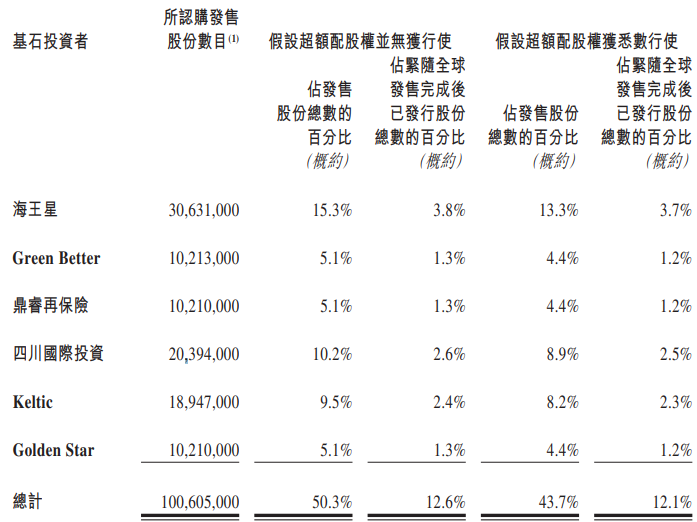

新希望服务此次引入海王星、Green Better、鼎睿再保险、四川国际投资、Keltic以及Golden Star六名基石投资者,合计认购发售股份数量10060.5万股,约占全球发售股份总数的50.3%,以及全球发售后发行股份数的12.6%。

新希望服务基石投资者认购情况(来源:发行结果文件)

值得一提的是,各大基石投资者均具有雄厚的背景:海王星由贝壳全资控股,斥资1.17亿港元占股3.8%,成为新希望服务仅次于实控人刘永好和高管持股平台以外的第三大股东;Green Better、鼎睿再保险背后大佬分别是小米集团以及复星国际,均投资3880万港元占股1.3%;Keltic的实际拥有人则为东方雨虹董事长李卫国,斥资7230万港元占股2.4%。诸多知名基石投资者的捧场,不仅展现出刘永好强大的朋友圈阵容,当然也离不开对新希望服务自身的吸引力。

聚焦都市圈和城市群,打造民生服务生态体系

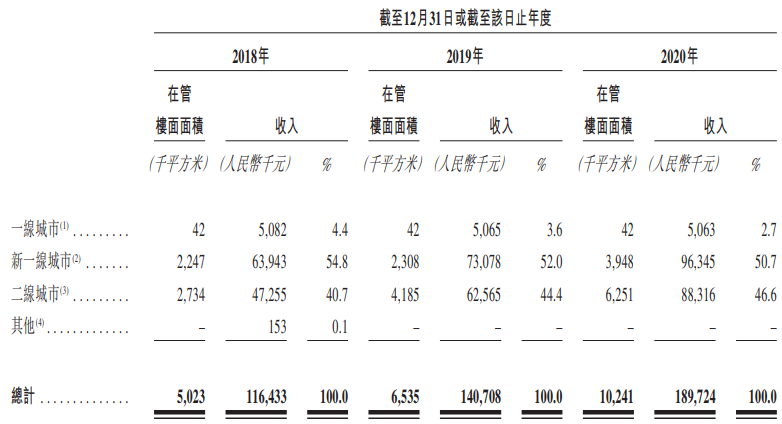

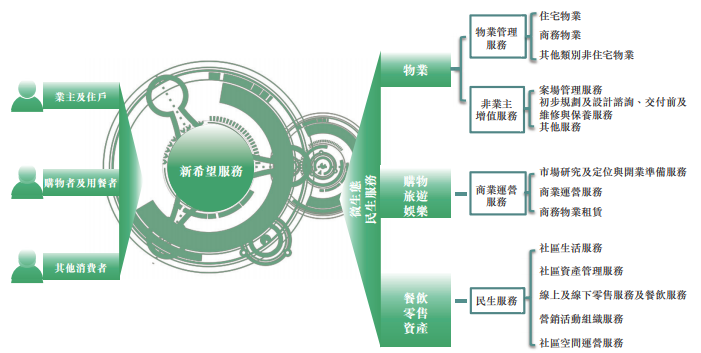

定位为一家综合物业管理及民生服务运营商,新希望服务起步于成渝城市群,专注于向中国都市圈和城市群提供物业管理服务、非业主增值服务、商业运营服务及民生服务四类业务。截至2020年12月31日,新希望服务管理65个项目,涉及在管楼面面积约为1024万平方米,同期总合约楼面面积达1532万平方米,其中有510万平方米的未交付住宅物业储备面积将于三年内交付。

从地域分布来看,当前新希望已经进驻中国17个城市,覆盖九个省、一个自治区及两个直辖市,且其物业管理项目全部位于中国一线、新一线和二线城市,于2020年末其分别有33.4%及28.9%的在管楼面面积位于成渝城市群及华东地区,并分别有33.2%及39.7%的合约楼面面积位于上述两个地区。

新希望服务地域布局(来源:招股书)

从管理业态来看,新希望服务于2020年底共有40个在管住宅项目,总在管楼面面积达700万平方米。除住宅以外,新希望服务还管理购物中心、购物街、特定市场、写字楼及产业园在内的商务物业,以及其他类别非住宅物业,例如公共设施、文化及旅游场所和卫生保健设施。

此外,新希望物业为成都、昆明、上海、温州、南宁五个城市中的12个优质商务物业提供商业运营服务,截至2018年、2019年及2020年12月31日,其管理的已开业商务物业占用率分别为90.5%、90.2%及90.5%。而在商业运营项目中,昆明大商汇和张江高科技园是新希望服务的标志性项目,其中张江高科技园吸引了信息科技、电子商务及生物医药等领域的众多知名企业(包括世界500强企业)入驻。

除优质物业管理服务、非业主增值服务及商业运营服务外,新希望服务还围绕食、居、商品及服务等方面的客户需求,提供丰富的民生服务。具体而言,新希望服务的民生服务包括社区生活服务、社区资产管理服务、线上及线下零售服务及餐饮服务、营销活动组织服务以及社区空间运营服务。该类民生服务得力于完整管理系统的支持,也让其能够快速引入新产品和服务类型,进一步丰富民生服务组合。

新希望服务生态体系(来源:招股书)

鉴于多年的行业积淀,新希望服务屡获荣誉,如其连续五年被亿翰智库评为中国物业企业综合实力百强之一,且排名由2016年的第55位晋升至2020年的第39位。而在2020年,新希望服务还获评为2020中国物业生态链优质服务商、2020中国物业企业客户满意度模范企业50强之一、2019年中国服务示范企业-中国金钥匙奖。

口碑加速财务业绩释放,盈利能力居于行业前列

凭借多元化、高质量的服务,新希望服务已经在业界树立良好的口碑,进而赢得业务规模的扩大以及财务业绩的兑现。

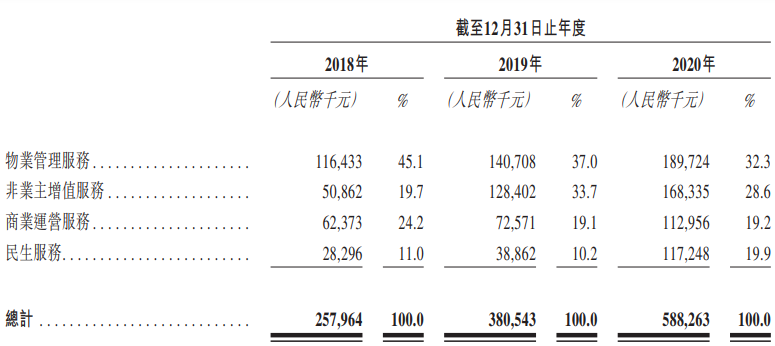

2018-2020年新希望服务的收入从2.58亿元增至5.88亿元,复合年增长率达到51%;同期净利润从4110万元增至1.10亿元,复合年增长率达到63%。此间新希望服务的盈利能力不容小觑,过往三年其整体毛利率分别为42.6%、41.9%以及42.1%,远高于上市物企毛利率均值的29.5%。

新希望服务利润表(来源:招股书)

仅以2019年为例,该年新希望服务的平均月度物业管理费为每平方米3.69元,较中国物业管理服务行业高57.4%。而据第一太平戴维斯及亿翰智库的资料,2019年新希望服务的每平方米收益为每平方米人民币58.23元,于中国物业企业综合实力百强中排名第八位,且获授予2020年中国物业管理企业单坪创收十强。

新希望服务收入结构(来源:招股书)

从收入结构来看,近年来新希望服务业务向着多元化迈进。其中物业管理服务收入贡献率稳步降低,表现为由2018年的45.1%下降12.8个百分点至32.3%;与之相对的是,民生服务不断发力,2020年这一板块收入增加逾两倍,贡献率则提升9.7%至19.9%。由于民生服务的毛利率相对较高,2018-2019年分别为53.6%及56.8%,一定程度抬升新希望服务的整体毛利水平。

背靠新希望集团,资源协同未来可期

作为2021年首家递表,首家通过港交所聆讯上市的物业管理企业,新希望服务的上市之路从一开始就备受关注,其中很重要的一点是其能得到新希望集团的支持。而新希望集团是一家集食品及快速消费品、房地产、数字技术以及文化及旅游、医疗健康及金融投资于一体的综合性产业集团,于2019年末资产规模超过2000亿元,并在2019年销售收益超过1000亿元,还获得世界品牌实验室1005亿元的品牌估值。

背依新希望集团这样一颗大树,新希望服务必然能够借势发展自身。一方面其管理几乎所有由新希望房地产集团开发的物业,业务规模亦能随新希望房地产集团的增长而扩张;另一方面,新希望服务是新希望集团进军消费者市场的重要平台,新希望集团旗下某些公司能够丰富新希望服务的产品组合,或能助推其实现物业类型多元化。

譬如,新希望集团旗下公司(如草根知本集团及新希望乳业)是新希望服务的长期稳定供应商,供应乳制品、食品、饮料、零食及其他快速消费品等产品。

围绕居民对美好生活的向往,未来新希望服务计划专注于进一步发展民生服务,其将继续加强与新希望集团的合作,充分利用后者多元化产业覆盖面及丰富的资源以拓展民生服务。如其计划探索新希望六和、新希望乳业的产品供应机会,并多元化线上及线下零售服务及餐饮服务的产品种类;又如其亦计划为新希望集团旗下公司经营食堂及提供餐饮服务。

链接新希望集团的优势资源,新希望服务主打“民生服务运营商”的差异化定位,无疑能够不断夯实其在“民生服务”细分赛道上的优势。