玩不一样的游戏:老虎基金正在蚕食VC(二)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:《权力的游戏》里面有一幕讲的是审判决斗。在艾林谷,雇佣军波隆替小恶魔提利昂·兰尼斯特出头,跟瓦狄斯爵士决斗。瓦狄斯的决斗风格非常的骑士与得体,而波隆却是各种野路子。结果呢?骑士精神的瓦狄斯最后被波隆推下了5000英尺高的月门。当莱莎·艾林怒斥波隆的胜利毫无荣誉可言时,波隆礼貌地指着月门的方向回答道:“没错。他很有荣誉。”在人物领盒饭是家常便饭的《权游》里面,波隆居然成为少数能够熬过七季的角色,最后成为黑水河爵士,这背后非常值得深思。VC Everett Randle提出,如果我们把瓦狄斯比作传统的VC,而老虎基金比作波隆的话,这个结论似乎也成立。原文发表在其个人博客上,标题是:Playing Different Games。篇幅关系,我们分三部分刊出,此为第二部分。

玩不一样的游戏:老虎基金正在蚕食VC(一)

划重点:

老虎策略的两大支柱:1)最快的部署速度2)为创始人提供更好/更快/更便宜的资本

对于创始人来说,老虎基金的流程对自己很有利:

极其轻量的尽职调查过程,有时候只用一天,就开一次会,提供一份一个损益表或任何现成的财务数据就行。

(往往)是任何大型机构基金能给出的最高估值

不参与董事会/跟老虎基金团队的接触点很少

如果需要公司贝恩的顾问帮忙的话,可以跟他们联系

老虎基金的游戏

在过去两年的时间里,老虎基金以最快部署速度以及为创始人提供更好/更快/更便宜的资本为基础,形成了一个全新的风险/成长投资平台。这两根支柱代表了自增长基金问世以来风投战略最重大的发展。要想解释它的重要性,最好的办法是把它跟它所颠覆的基金采取的 “常规”做法进行比较。

最快的部署速度

普通基金:我会用接下来大概3年的时间里筹集到的资金来部署这支基金,因为这是对基金的预期,我也是这么告诉我的有限合伙人的。在这三年中,我会尽力达成最好的交易,并最大限度地提高MoM / IRR。

老虎基金:我会以满足18%的预设内部收益率为目标部署尽可能多的资本。

大多数基金会根据部署时间表来考虑投资速度,即“我要花多长时间才能把筹集的这笔资金完全投资出去?”一般来说,部署周期要2到4年,而基金经理会在此时间范围内尽量把投资做好。在确定部署时间表之后,这支基金会专注于在此时间内让每笔投资的回报最大化。

这两个杠杆,也就是部署速度和回报,决定了一支基金从任意一年投资/资金部署获得的最终利润如何:

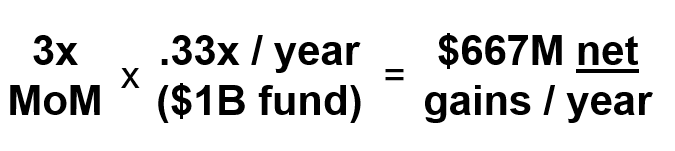

假如你筹了一笔10亿美元的基金,每年打算投其中的1/3(按3年的部署时间表计算),而且你给一篮子投资设定标准的3倍退出,那你每年的资本收益就是:

看起来不错!一年能拿到7亿美元的总收益已经不是可以嗤之以鼻的小数了!

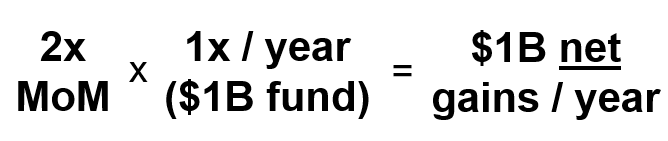

但是,如果你不是按3年的部署周期进行投资,而是加快资本的部署速度,哪怕这意味着你的回报会低于平均水平的话,情况又会怎样呢?你每年的资本收益计算公式看起来大概是这样的:

哇!尽管投资组合期末的MoM收益从3倍下降到1.5倍,但你每年仍然可以拿到1.5倍的部署收益!也就是说,你的有限合伙人帐户利润的2倍,你合伙人拿到手的套利的1.5倍。只要你的有限合伙人对你现在这种基于IRR / MoM的收益感到满意,你就可以通过这种更快的资金部署策略让他们赚更多的钱,因为他们可以给你投更多的钱,而不是交给由市政债券管理人,每年只赚2个百分点。

这是老虎基金用来颠覆VC的第一个杠杆——尽管大多数的基金还活在遵循部署时间表的世界里,但他们却把时间表抛出窗外,并且把速度调到了11。

这很重要,因为基金很难调整到速度最大化的策略。要想做到这一点,你得:

LP要买账—更快的投资意味着投资更宽松/更缺乏纪律性,而LP很少会签署一项极有可能导致IRR和MoM变低的策略。他们需要你的有限合伙人对你有极大信任作为基础,这样他们才会允许你用这种方式部署资本,赋予你酌处权。老虎基金在这方面有两个主要优势——第一个是他们拥有15年以上良好的私募基金业绩记录,第二个是,总体而言,老虎基金的员工就是他们最大的LP!合伙人/基金经理的利益跟大量的LP资金结合在一起,这种情况跟典型的风险基金相去甚远。在典型的风险基金里面,合伙人/经理的资本仅占基金投资资本的1-2%。所以,老虎基金的普通合伙人不仅可以指出其自成立以来26%的净内部收益率,而且还可以以身作则,成为外部有限合伙人的榜样——看吧,我们跟你们一样,投了那么多钱,大家是一条船上的。

基金操作规模可以跟上速度的变化——投资除了写支票以外要做的往往还有更多。典型的风投一般要进行发放投资意向书之前的尽职调查,要一到多名合伙人持续参与董事会,以及投资组合公司各种其他形式的参与。从上来说直觉,合伙人的精力有限,只能加入这么多的董事会,而一个团队只能处理那么多工作。俗话说,“风投没法做大”(venture doesn’t scale),而且很多公司的组织根本没法应对高速发展的战略。乍一看,老虎基金似乎也不像可以应对高速策略的公司类型,因为按人数计算的话,它也不算大基金。老虎基金的私募基金和公募基金加起来大概有约20名的投资专业人员(这个规模只是Andreessen Horowitz投资团队总人数的1/3),而且管事/领投的合伙人其实只有3人(Chase Coleman,Scott Schleifer以及John Curtius)。因此,为了应对他们那种速度水平,老虎基金必须开发一种扩展性比典型的VC产品大得多的投资产品。这就引出了老虎平台的第二大支柱。

为创始人提供更好/更快/更便宜的资本

普通基金:我投资一家公司时,我是会想加入他们的董事会的,这样我才可以帮助指导创始人,并确保我们有发言权。此外,我们每年只会做几笔大投资,所以需要对投资机会进行广泛研究——对此创始人不应该介意,毕竟这牵涉到今后5年以上的合作关系。

老虎基金:在成长阶段,风险投资家很少(如果有的话)能帮上什么,所以我能为创始人提供的最好产品是出价高(也就是更便宜,稀释性没那么高的资本),快捷、干扰最少的融资过程,而且一旦参股就完全不掺和他们的事。这种做法还能让我用一支精干的队伍以很快的速度做出投资。

就像初创企业开发产品并卖给客户一样,风险/成长基金也会开发在融资期间 “卖”给初创企业创始人的产品。基金必须这样做,因为从根本上来说,它们提供的也是一件商品,也就是钱。他们还需要其他的理由,来说服创始人为什么要选择他们的钱而不是另一支基金的钱。俗话说:“我们做的是卖钱的生意。”

基金的产品包括源自基金的投前投中及投后过程的,会影响到创始人和被投企业的一切。在今天,典型的风险/成长基金的产品看起来是像这样的:

2到4周的尽职调查过程,包括跟高级管理人员和职能部门领导进行多次通话,3到5次客户介绍,迭代的数据请求清单等。

可以为基金提供强劲的基本收益以及一次命中全垒打机会的估值

基金的信誉所提供的信号/品牌

董事会成员(或多个董事会成员)

其他杂项。投资者提供的“增值”——可利用基金的关系网络,为照片提供帮助,内部运营/咨询团队等。

乍一看,这似乎还不算太糟糕!当然了,除非所讨论的公司缺乏(如大多数情况一样)不能有力地传递市场/品牌信号(大部分都是),否则它们就提供不了增值(通常如此),而且董事会成员对董事会/业务的影响是中性甚至是破坏性的(这种情况比应当的情形要更普遍)。这个就是老虎可以利用上的第二个落伍的(且错误的)常态/说法——大多数风险/增长产品宣贯的核心都是围绕着自己这家基金能够为初创企业提供哪些增值服务而展开的,但实际上基金能提供的价值寥寥无几。实际上,我认为在很多创始人看来,典型的VC产品可能会是像这样的:

传统VC对创始人表面递“胡罗卜”,背后“捅刀子”

跟这种做法比较而言,老虎基金给创始人提供的是这样一种新产品,这种产品在很多方面都采取了截然相反的立场。我把老虎基金为创始人提供的产品称为更好/更快/更便宜的资本(Better / Faster / Cheaper Capital,或BFC Capital),它看起来大概是这样的:

极其轻量的尽职调查过程,有时候只用一天,就开一次会,提供一份损益表或任何现成的财务数据就行。

(往往)是任何大型机构基金能给出的最高估值——这意味着对创始人而言,这是“资本成本最低”的选择,因为创始人可以用相同的稀释度募集更多的资金,或者以更低的稀释度筹集到同样的钱。

不参与董事会/跟老虎基金团队的接触点很少

如果需要咨询公司贝恩的顾问帮忙的话,可以跟他们联系

BFC的更快,更便宜自然是不言而喻的,但是对于很多创始人来说,我认为相对于常规的基金产品,BFC也是一种“更好”的资本产品,因为它不会给初创企业带来那些潜在的弊端:引入的新的投资者过度插手公司事务,最终拖累而不是帮助公司,甚至更糟的是,最终给董事会和公司造成致命破坏。

那么对于每一轮融资或者每一位创始人来说,这种产品是不是都最好的呢?当然不能一概而论。但是,如果你是创始人,并且股权结构表里面已经有了你想要的董事会成员/投资者,更多的“投资者增值”机会已经几乎没有什么用处,并且你对股权被稀释非常敏感的话,难道BFC不是一种有吸引力的融资手段吗?我当然是这么认为的。

就算对老虎本身来说,这种做法也一样是有好处的!我们已经确认,老虎需要开发出一种扩展性更强的风险产品,这样才能用一支精益的投资团队来扩展其高速的部署策略。而BFC Capital产品正是这么做的——那些耗时的尽职调查,不断膨胀的董事会职责以及内部的增值工作已不复存在了。BFC Capital是“最快速度”的使能者,而“最快速度”反过来也是BFC的使能者,这让我们领略到老虎基金策略的真正特色——一个日益突出的飞轮。

译者:boxi