房多多上市:市值超10亿美元,成中国产业互联网SaaS第一股

编者按:本文来自微信公众号“雷帝触网”(ID:touchweb),作者雷建平,36氪经授权发布。

房产电商平台房多多今日在美国纳斯达克上市,证券代码为“DUO”,发行价为13美元,市值约11亿美元。以发行价计算,房多多募资7800万美元,若加上绿鞋计划,融资9000万美元。

房多多此次融资的资金将主要用于增强研发能力,投资于技术、销售、营销和品牌推广、营运资本、以及包括为补充业务、资产和技术进行的潜在投资和收购等其他一般企业用途。

房多多创始人兼CEO段毅、联合创始人曾熙和李建成携公司管理层及董事代表等在纽约纳斯达克正式敲响开市钟声,这意味着房多多成为赴美上市的中国产业互联网SaaS第一股。

房多多创始人兼CEO段毅

房多多创始人兼CEO段毅在上市仪式上表示:“经过8年努力,房多多已成为中国最大的在线房地产交易平台,服务全中国超百万房地产经纪商户。今天,站上国际资本市场的舞台,我们将以更透明的方式接受市场的检验,并持续通过科技创新提升商户在平台上做生意的效率和体验,全方位赋能中国的居住服务产业。”

房多多独立董事、投资人、嘉御基金创始合伙人卫哲在上市现场对雷帝网表示,房多多SAAS服务+电商交易模式是房产行业的SALESFORCE+天猫。真正赋能百万房产经纪人大幅提升效率,实现闭环交易的能力也超过了ZILLIOW这样的美国同行。

“从公司自身的营收和利润看,人均效率远远领先同行。和众多消费互联网企业带着亏损上市不同,房多多强劲的经营利润给中国产业互联网上市开了好头。”

上半年营收16亿

房多多成立于2011年,利用移动互联网技术,建立了一个开放的、数据驱动型的房地产交易服务平台,连接和服务房产经纪商户、购房者和卖房者、开发商及居住领域的其他服务提供商。

房多多业务涵盖新房、二手房、租房、增值服务等与居住服务相关多个领域。

截至2019年6月30日,房多多数据库中有超过1.31亿条经核实的房屋基础信息,核实过程是全面性的,涵盖出售、出租以及市场上目前没挂牌的房产。

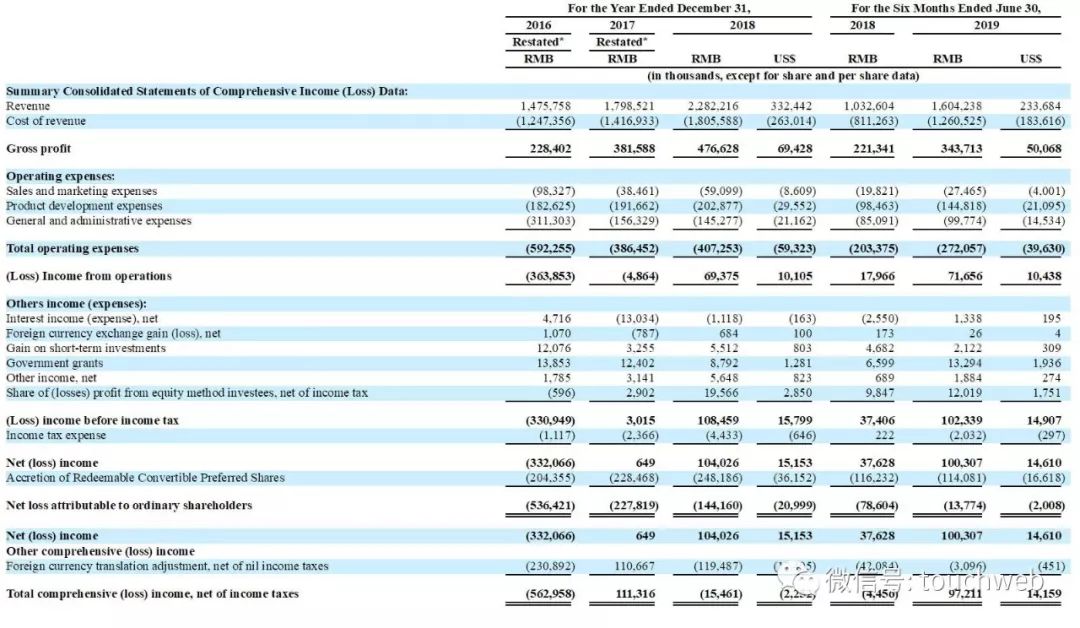

房多多2018年营收22.82亿元(约3.324亿美元),上年同期为17.985亿元;营收成本为18.056亿元(约2.630亿美元),上年同期为14.169亿元。

房多多2018年运营利润6940万元(约1010万美元),上年同期运营亏损为490万元;净利为1亿元(约1520万美元),上年同期为65万元。

房多多2019年上半年营收16.04亿元(约2.337亿美元),上年同期为10.326亿元;毛利为3.437亿(约5010万美元),上年同期为2.213亿元。

房多多2019年上半年运营利润7170万元(约1040万美元),上年同期为1800万元;净利润为1.003亿元(约1460万美元),上年同期为3760万元。

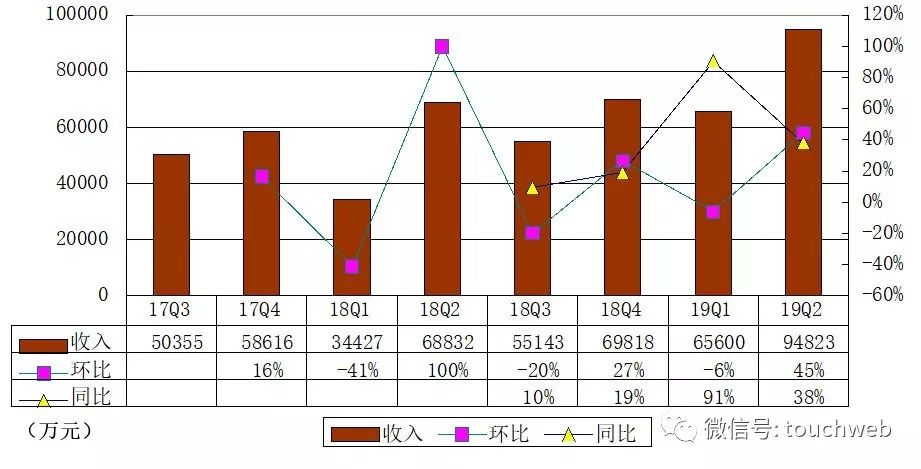

房多多2019年第二季度营收为9.48亿元,较上年同期的6.88亿元增长38%,较上一季度的6.56亿元增长45%。

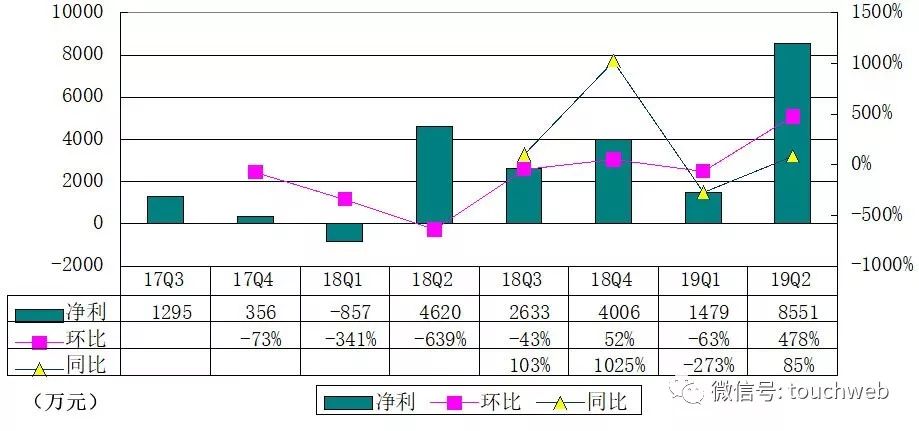

房多多2019年第二季度净利润为8551万元,较上年同期增长85%。

截至2019年6月30日,房多多的数据库中拥有超过1.31亿条经核实的房屋基础信息,涵盖出售、出租以及市场上目前没有挂牌的房产。

据招股书数据披露,2017年,房多多的闭环交易总额(GMV)为739亿元,2018年增长至1,137亿元(166亿美元),增幅为53.9%。

截至2019年6月30日的6个月内,房多多的GMV为913亿元(133亿美元),较2018年同期的456亿元增幅为100.2%。

段毅持股近20%

房多多2012年9月获得来自德迅投资的600万元天使轮融资。房多多2013年7月完成A轮融资,鼎晖、分享投资等共投资6000万。

房多多2014年7月,房多多完成B轮融资,嘉御基金、光速安振中国创业投资基金以及鼎晖投资共投资5250万美元。

房多多2015年9月完成C轮融资,由方源资本领投,总金额为2.23亿美元。

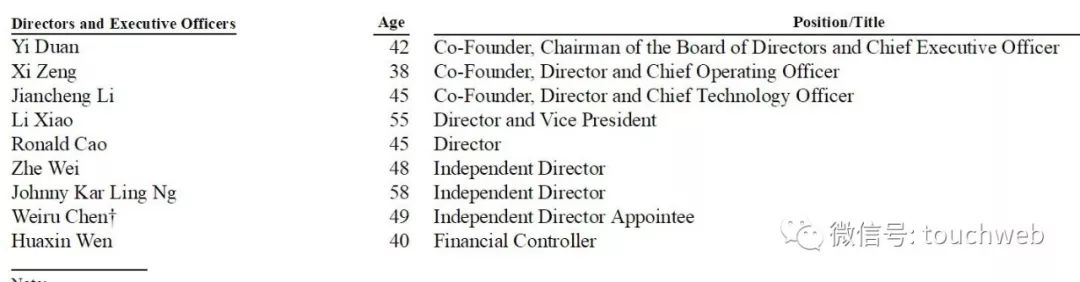

房多多有三位联合创始人:房多多董事会主席兼首席执行官段毅、董事兼首席运营官曾熙、董事兼首席技术官李建成将持有公司的全部B类普通股。

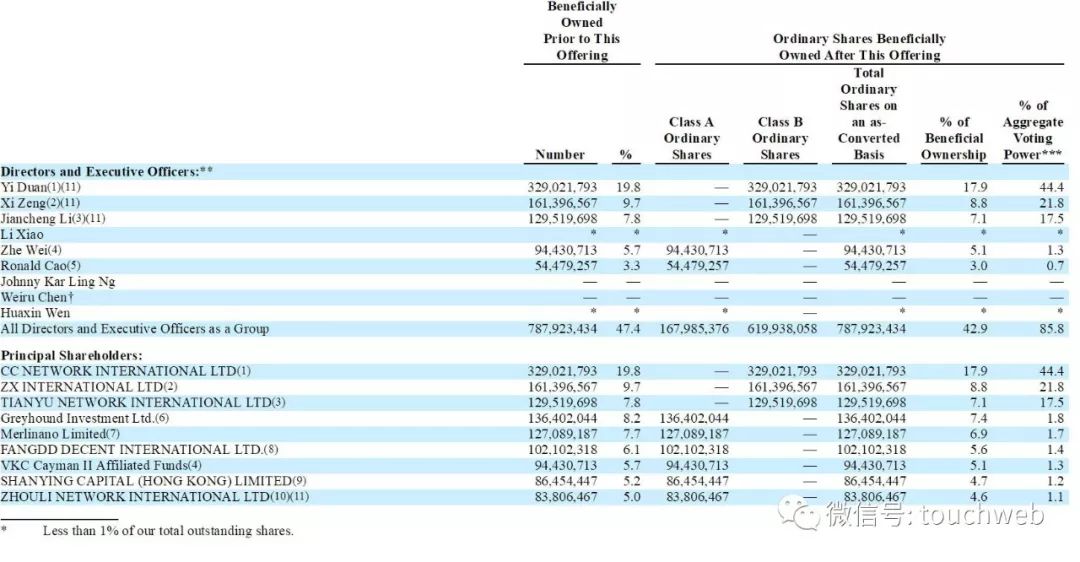

在首次公开募股之前,房多多的董事和高管合计持股47.3%。段毅为公司第一大股东,持股比例为19.8%;曾熙为第二大股东,持股比例为9.7%;

Greyhound Investment Ltd.为第三大股东,持股8.2%;李建成为第四大股东,持股7.8%;Merlinano Limited为第五大股东,持股比例为7.7%。

FANGDD DECENT INTERNATIONAL LTD持股为6.2%;VKC Cayman II Affiliated Funds持股为5.7%;

SHANYING CAPITAL (HONG KONG) LIMITED持股为5.2%;ZHOULI NETWORK INTERNATIONAL LTD持股为5.1%。

IPO后,段毅依然为公司第一大股东,持股17.9%,拥有44.4%的投票权;曾熙持股8.8%,拥有21.8%的投票权;

Greyhound Investment Ltd.持股7.4%,有1.8%投票权;李建成持股7.1%,有17.5%投票权;

Merlinano Limited持股为6.9%,有1.7%投票权;FANGDD DECENT INTERNATIONAL LTD持股为5.6%,有1.4%投票权;VKC Cayman II Affiliated Funds持股为5.1%,有1.3%的投票权;

SHANYING CAPITAL (HONG KONG) LIMITED持股为4.7%,拥有1.2%的投票权;ZHOULI NETWORK INTERNATIONAL LTD持股为4.6%,拥有1.1%的投票权。

光速中国创始合伙人韩彦是中国首批见到房多多的投资人之一,却遗憾错过理想中的A轮投资。房多多是曾李青力推给韩彦的天使轮案子之一。

2014年,房多多B轮融资时,尽管公司发展势头生猛,但竞争态势也愈加激烈。不少人觉得买房是门超低频生意,当时看不懂房多多的价值到底在哪。

对房多多做过大量市场调研的韩彦当时的判断是,对普通用户而言,买房确实属于低频,但房多多瞄准的恰好是房产交易中最高频,且是产业链效率提升的关键角色——经纪人,他也看好地产中介卖房这个高频行为。

韩彦认为,房多多的亮点在于,IT系统足够严密,他们通过由技术驱动的模块化的产品和服务,为经纪人提供了一整套工具可以轻松地在线管理客户、房屋库存及历史交易记录,通过智能匹配系统将经纪人与生意的必需资源连接起来,运用数据分析优化业务的运营和管理。在精准服务经纪人群体的同时,极大提升了产业链的运营效率。

最终,2014年光速中国成为房多多B轮领投方之一。“要坚持独立思考和逆向判断。”这是光速中国投资房多多之后最大的收获之一。

“在数据、效率等层面,中国的房地产行业可以继续被革新。”韩彦坚信,中国的房地产市场依然存在巨大的发展空间:“我们希望每隔五年都可以投一个类房多多出来。