万宝盛华即将在港上市:猎头业务毛利高但并非好生意

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者 Uncle C,36氪经授权发布。

万宝盛华背靠母公司Manpower Group,其为全球知名人力资源服务企业且早已在纽交所上市,而万宝盛华作为母公司进军大中华区所成立的公司,是大中华地区最大、大陆第二大的人力资源解决方案供应商,向客户提供人力资源服务,服务对象包括一半的财富500强企业,如联想和大陆其他的著名科技企业。

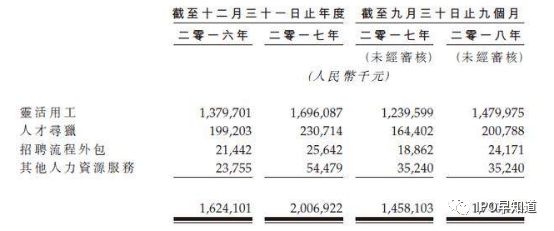

万宝盛华的业务范围主要包括人才寻猎、灵活用工、招聘流程外包以及其他人力资源服务。其中,人才寻猎和灵活用工是公司的核心业务,截止去年九月,这两大业务在公司营收中的占比分别约12%及85%。

01.灵活用工前景较好但利润较低

灵活用工是为企业满足紧急的员工需求的招聘,主要是帮助企业解决旺季人才短缺、项目用工短缺和员工的短期替补需求,其实是我们常说的临时工,而灵活用工也是占据万宝盛华业务比例最重为85%,2016、2017、2018 前三季度公司灵活用工业务匹配人数分别为 2.4 万、2.8 万、2.6 万人,市场规模快速增长。

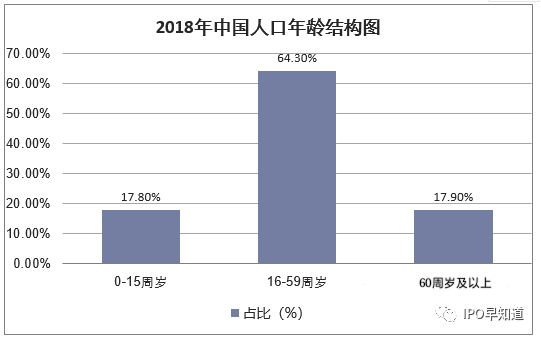

从需求来看,首先人口红利消退使得灵活用工需求增加,2018年我国60岁以上老人占比达到17.9%,16-59岁占比64.3%,如今出生率下降导致可劳动人口下降,我国人口老龄化开始显现,而且近几年各省市都在上调最低工资标准,这都使得企业的用工成本逐渐上升,新型的雇佣方式即我们常说的临时工可以更好的控制用人成本,企业也可以根据自身用人的季节性或其他个性灵活用工。

其次,由于近来经济形势的原因,企业竞争激烈效益下降,采用灵活用工可以更好地降低成本,除此之外,如果企业有周期性或者季节性短期的用人需求时,临时工的灵活性可以有效的帮助企业有效分配资本。

最后,与其它发达国家对比,我国在灵活用工方面正处于发展初期,起步较晚,灵活用工在全部用工中的占比仅为9%,远低于日本的40%和美国的34%,在结果转型及行业细分越来越发达的情况下,灵活用工的市场前景较好。

但是万宝盛华灵活用工业务的毛利率较低,截止18年9月,仅为12.3%,公司招聘时需要承担的薪资或其他劳工成本的直接成本较高,但因为灵活用工的营收又占据了总营收的巨大比重,所以拖累公司整理净利率,容易造成现金流的压力,影响公司发展,只有在维持现有的规模优势同时,控制员工成本,不断拓展服务范畴,研发创新业务系统才能分散风险,保证盈利增加。

02.猎头业务毛利较高

公司的第二大核心业务是人才寻猎业务,截止18年9月,人才寻猎业务同比增加22.56%,万宝盛华定位于高端市场,以寻猎精英为主,而且因为没有大量的成本,其利润率远高于灵活用工,拥有超90%的利润率。

根据灼识咨询的报告,中国的高端人才市场(年薪10万以上)未来5年的复合增长率在20.3%左右,可见未来高端人才市场的需求将会大大上升。而万宝盛华背靠母公司,在全球拥有一定的声誉,拥有服务客户的强大实力深受客户信赖,在大中华市场上也具备一定规模优势。

但万宝盛华的业务优势主要在国际公司客户方面,在本土公司,尤其是过去几年增量较大的本土互联网公司客户中并无优势。

03.行业竞争激烈,市场分散

在我国人力资源服务行业中,各类服务机构竞争激烈,虽然万宝盛华规模较大,但是由于行业进入门槛较低,人力资源行业高度分化,导致市场份额较为分散,公司在17年的市场份额仅为1.59%。

以猎聘网为代表的的聚焦于中高端人才寻猎的公司发展良好,已于去年9月上市,截止17年占据整体人力资源行业市场份额为0.85%。

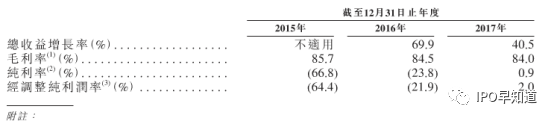

同样拥有人才寻猎业务,猎聘网具备猎头的定位和互联网基因,较早的专注于中高端人才市场,通过结合数据库和人工智能,利用收集的用户数据和交易数据,预测用户转工的意图,合理的控制成本,推出了“面试快”、“入职快”、“猎头快”三款猎头式招聘产品,可以看到猎聘网在上市前三年的毛利率分别为85.7%、84.5%和84%,高于万宝盛华。

由于行业竞争激烈,万宝盛华在业务战略中提出寻求战略性并购,并将同样打算增强技术能力以及发展数字人力资源平台,进一步扩大公司业务规模,所以虽然人力资源行业高速增长,但是如何更好的占据市场份额,还要看公司的策略和发展。