创业者怎样聪明而优雅地谈「估值」?先回答好这4个问题

编者按:本文来自微信公众号“华映资本”,36氪经授权转载。

“你的公司值多少钱?”对于创业者来说,融资过程中,不得不面对的就是估值问题。如何度量一个公司的价值,创业者与投资人往往有着不同的“话语体系”。创业者们倾向从产品、服务、团队所做的事情为自己“定价”,而投资人们则倾向通过对市场评估,在成千上万的交易中看到价值“信号”。

因而,当创业者面对投资人提出的关于估值的种种“棘手”问题时,该如何应对?曾经将自己的创业项目内容写作软件公司Koral成功“卖”给巨头Salesforce,如今作为投资人,Mark Suster站在双方的角度,拆解融资对话过程中的四大常见问题,并厘清创业公司应当运用的策略及话术。

问题一 “上一轮的估值是多少”

对于创业者来说,投资人想要了解公司过往融资情况,无可厚非。然而就是这样一个简单的问题,却颇有深意。其实,如今有非常多的数据库已经能够让投资人对项目融资信息一目了然,既然如此,为什么投资人还要询问呢?

首先,投资人想要寻找的是与自己“合拍”的公司。投资本质上涉及价值判断同时也受时机影响,投资人们通常倾向在最短的时间内找到最确信的公司,所谓“确信”,即体现在公司估值在投资机构的“射程”范围之内。投资机构中往往会存在投资分布曲线,比如根据某类垂直市场判断,希望捕获估值在合理范围之内的项目,如果创业者开价过高,远超出投资人预期,那么自然没有继续聊下去的可能。

其次,投资人想要判定公司在上一轮融资中是否明显超额定价。大部分时候,如果投资人认为创业公司在上一轮的估值过高,他们的做法是将此礼貌地传递给创业公司,而非试图贬低公司的价值。

最重要的是,这个问题通常是投资人在试图确定创业公司是否对迄今为止筹集的资金进了高效利用。换句话说,如果创业公司筹集了大量的资金,但却没有取得相应的进步,那么这显然很难解释。

因而,在面对“上一轮融资你筹集了多少资金?”和“你上一轮融资后的市值是多少?”等问题时,创业者应明白,这个问题并非投资人想知道你真正“值”多少钱,事实上,他们心里可能早有预期,真正想知道的是,公司的发展是否匹配的上曾经获得的这些资金。因此,创业者应当从自身的发展角度考虑,在讲明过往融资信息时,讲清楚公司如何利用这些资金,取得了怎样的进步,这些才是支撑现有估值的根本。

问题二 “你对估值有什么期望?”

在融资过程中,投资人经常会询问创业公司的价格预期。这也是一个合理且常见的问题,因为投资人处于“价格发现(price discovery)”模式中,他们想要知道公司的估值是否在投资预期范围内。

大多数情况下,创业公司不应给出实际价格,而提供一个的估值范围,即为“价格信号”。

在提供价值范围后,可以进一步婉转地询问:“您觉得现在的市场行情和我们所定的差不多吗?您的意向如何?毕竟,我们每1-2年才融资一次。”

为什么不干脆说出一个价格呢?首先,对于早期创业者来说,公司很可能业务体系搭建之中,产品也可能并不完善,这时候,如果给出确凿的定价,会存在被挑战的风险。给出合理的估值范围,其实可以测试“买家”的反应,提高了进一步合作的可能性。

当然,创业公司对估值的谈论取决于自身的业务表现如何,以及是否有其他投资者追随。对于在上轮融资后取得不错成绩并且打算继续融资的创业公司来说,面对投资人关于估值期望的问询时,Suster提供以下案例可供参考:

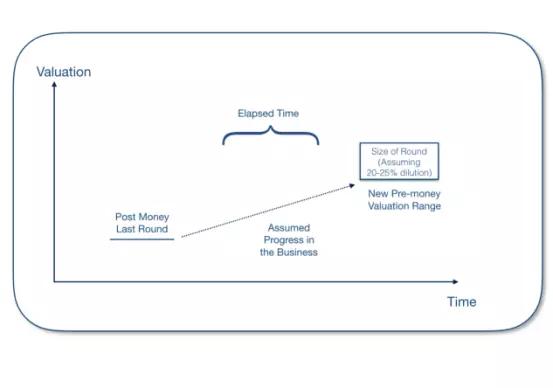

//我们以1700万美元的估值结束了最后一轮融资,筹集了350万美元;

// 这是20个月前的事,在这一阶段中,我们取得了A、B、C等层面的突破;

//我们希望在这轮融资中筹集500 - 700万美元;

// 介绍资金的用途,我们认为能够帮助股东创造长期的价值;

//虽然资金越多越好,但是我们也会考量投资人的条件,我们希望能够获得的是最公平的评估;

//你们是如何看待处于我们这个阶段公司的估值的? (寻求反馈/测试回应)

此时,创业者已经设定了一系列的信号,但却没有提出价格。而投资人对此的理解是:

//此轮估值必须高于1700万美元。创始人明确地表明他们在20个月之内取得的较大进步;

//该公司正在筹集500-700万美元,并且知道这个数字所对应的估值范围。如果我以20—25%的比例稀释股权,那就意味着公司具有2000-2800万美元的投前估值(约2500-3500万美元投后估值)。也许该公司想要稍微高一点的投资价格,但肯定不想要低一点;

//该公司告诉我他们不打算把它卖到最高的价格。但对此我还没有天真到完全相信,毕竟每个企业家都希望他们喜欢的投资人开出最高的合理的估值价格。但如果这是一次公平的交易,那么对方便不会和我进行博弈并把最高的价格作为他们唯一的决定。

问题三 “老股东是否参与了这轮融资?”

每个新一轮的投资人都该清楚,拥有最多某创业公司不对称信息的便是该公司的前一轮投资人。他们不仅知道该公司的所有数据以及相对于其竞争对手的表现,而且他们也对该公司管理团队的表现及是否拥有一个好领导者具有发言权。

一般来说,新的潜在投资人入局前,都会想要了解创业公司老股东是否愿意跟进,新投资人们关心的是自己能否以同等的价格进行投资;另一方面新的潜在投资人也会想要在该轮中投资足够的资金以实现所有权目标。

因此,在融资之前创业公司需要和老股东进行对话,以了解他们在想什么。大部分情况下,有新的潜在投资人,对老股东来说自然是好事情,但如何平衡新老股东在项目所有权的问题,则是多方协商的结果。

问题四 “何时提出你的价格预期?”

虽然在融资接触的过程中,前期建议创业者给出估值范围,但最终这一问题总是需要敲定。根据不同的时机,也有不同的策略。比如在一些特定的融资类型中,创业公司提出明确的估值是较好的选择。

1、战略型投资。由于一些原因,许多战略投资者不喜欢牵头进行投资,也不愿意主动给出报价。这时候,创业者不必再纠结估值范围,而是根据项目情况给出具体信息,因为对于战略投资人们来说,做出“是或否”的决定要比给出价格容易得多。

当创业公司给出报价的同时,也要给出相似的公司的评估值以供战略投资人参考。对于战略投资人而言,了解其他的机构投资者对此给出的相似报价,对他们有很强的参考价值。

2、拥有许多潜在投资人。当创业公司积攒了8-10个潜在投资人时,会比只有一两个机会更容易给出确切的报价。这时候,话语权更多在创业者手里,要考虑的就是,别被高估值冲昏了头脑,一定找到能够给予项目成长空间最大的投资人,找最“懂”你的那一个。

最后,学会反问同样重要

最后要记住的是,每一次和不同投资人的会议都是创业公司获取反馈的重要机会,这可以帮助创业公司了解到投资人对当前的市场有何预期,对创业公司的估值评价如何,也可以帮助他们了解到是否还有问题亟待解决。

同时,创业公司也可以礼貌性的向投资人提出以下问题:

// 您的公司是否有着股权范围目标?

//您希望领投还是跟投?

//您愿意和其他投资人共同投资吗?

//您觉得我们公司的融资规模合理吗?

//您对我们的估值是否有疑问?如有,您觉得可以如何解决?

创业公司提出问题的目的是从投资人那里获得反馈。融资是一个双向的过程,创业公司有权力向投资人提出问题以准确定位自己,就像一个优秀的投资人会向创业者提出关键问题一样。