构建“酶”定向进化平台BioEngine,「酶赛生物」为客户定制酶催化解决方案

酶是一种高效、特异性强、温和、环保的催化剂。传统生产和生物酶催化生产相比,通常来说流程更长、效率更低、极端反应条件带来的设备折旧快、工人健康影响大。

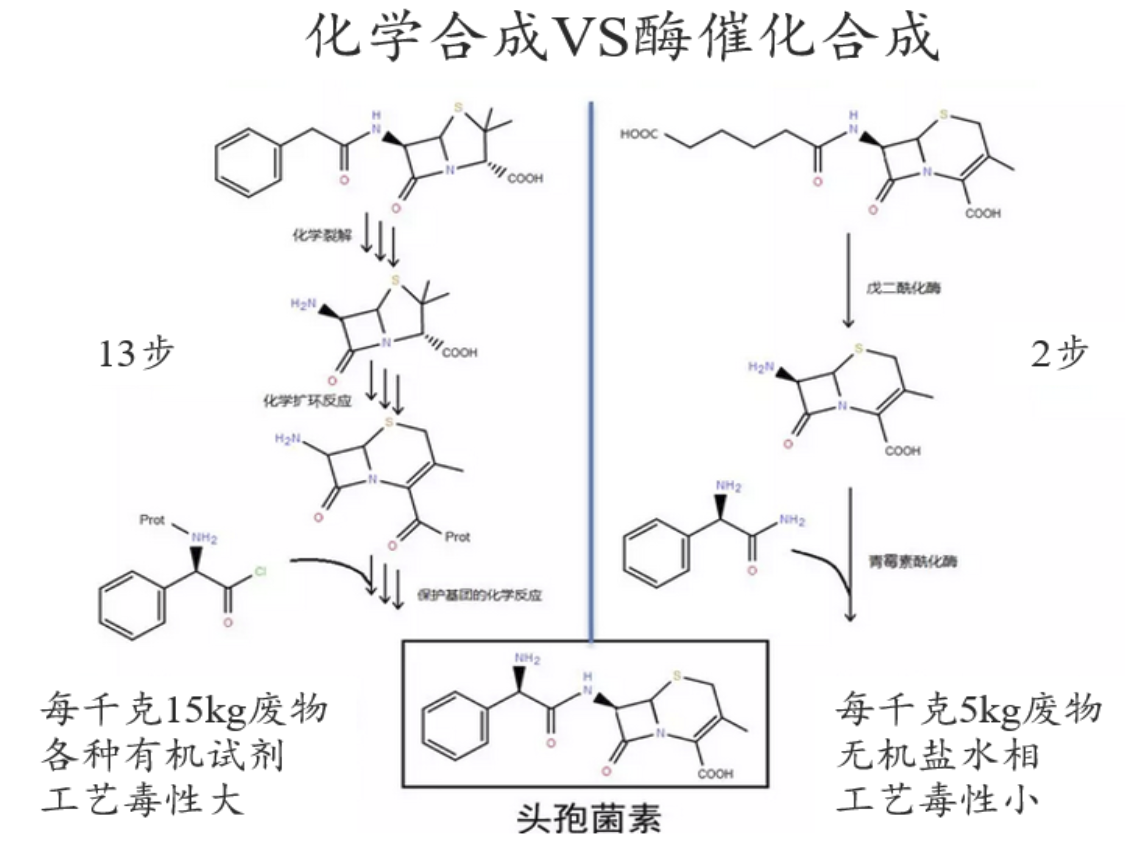

以头孢类抗生素为例,之前需13步化学合成,如今只要2步酶催化,且后者更环保更安全,成本以仅为前者一半。

头孢菌素在化学合成及酶催化合成上的区别(图源:探针资本)

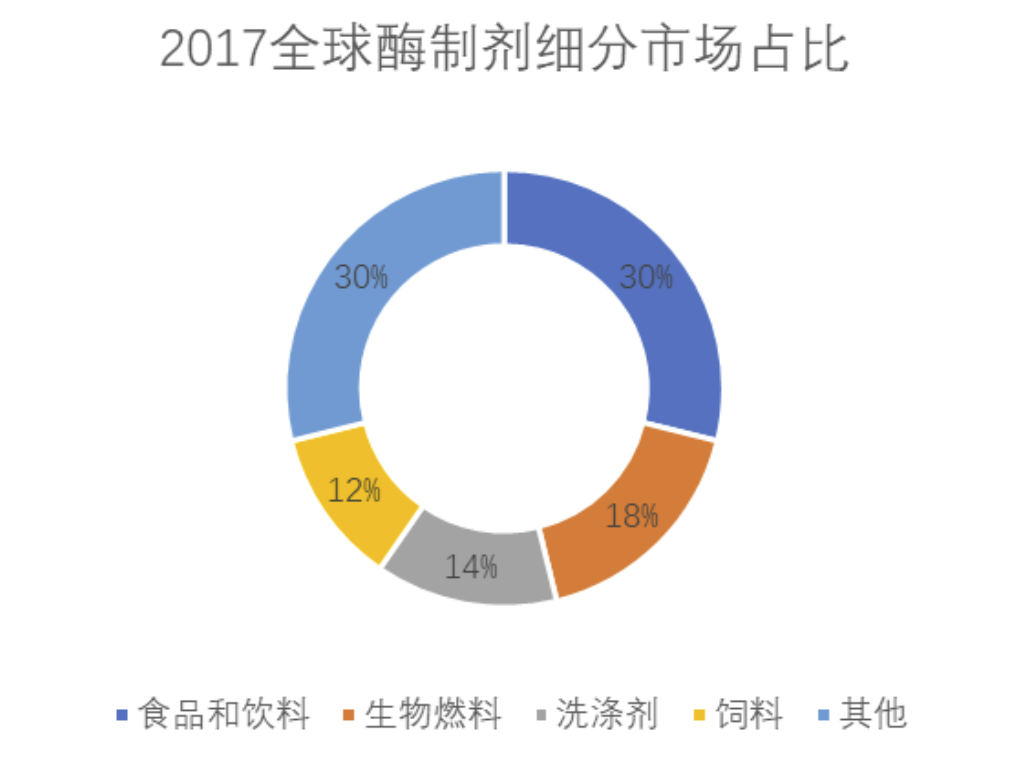

全球酶制剂企业诺维信2017年度财务报告数据显示,2017年全球酶制剂市场规模为303亿丹麦克朗(约合45.84亿美元)。2008-2017年全球酶制剂市场规模复合增长率为7.34%,按此增速计算,预计2019年全球酶制市场规模为52.82亿美元。

图片来源:《探针资本:生物酶行业研究2019》 数据来源:Industry Experts

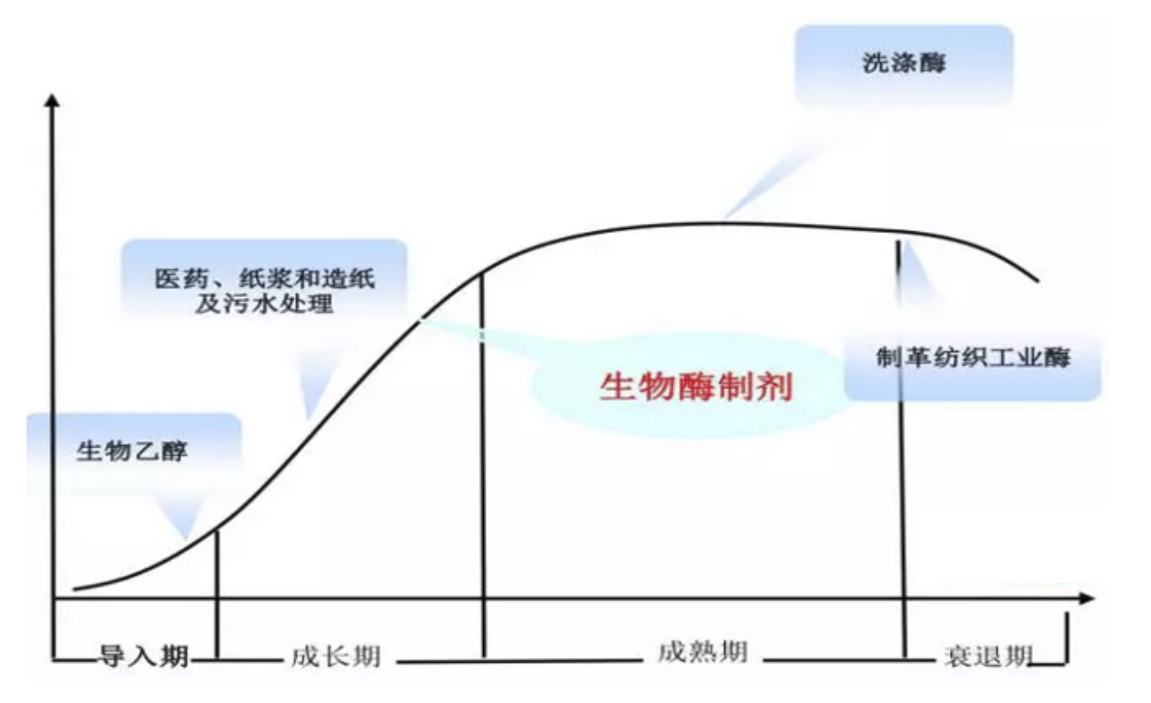

从应用领域上看,食品饮料、生物燃料、洗涤剂是最主要的三类。尽管食品工业和洗涤工业加起来在细分市场中占据接近一半的份额,但是这些领域中的酶应用相对成熟,市场需求趋近饱和。与此同时,医药、化工、环境治理行业对酶的应用起步较晚,有较大成长空间。

另外,以上的统计是根据市场已有的酶制剂而推演的市场数据,但其实尚有更多的潜在领域(如精细化工市场对特定酶的需求),可通过原创酶的发明而被开发为酶的运用场景。

现阶段生物酶制剂在各领域发展阶段 (图片来源:药渡)

结合此前施行的《中华人民共和国环境保护税法》、《⽔污染防治法》,以及平安产险、中国石化分别颁布的《环境保护白皮书》,也都能看到我国的工业生产需要向绿色、安全进化。2016年国务院颁布《“⼗三五”国家战略性新兴产业发展规划》,更是提出发展微⽣物基因组⼯程、酶分⼦机器、细胞⼯厂等新技术,推动清洁⽣物加⼯⽅式,“将生物经济加速打造成为继信息经济后的重要新经济形态,为健康中国、美丽中国建设提供新支撑”的口号。

需要注意的是,酶制剂行业低端市场议价能力较弱,产品重复度较高;高端市场中,企业多为客户按需研发酶种,因而议价能力较高。国外市场中,发展比较靠前的企业有诺维信(Novozymes)、杜邦(Dupont)、Codexis等。国内的蔚蓝生物、溢多利生物等企业也在进行探索。

「宁波酶赛⽣物⼯程有限公司」(以下简称:酶赛生物)也是36氪近期接触到的,一家提供蛋白质工程与生物酶催化解决方案的企业。其已和多家全球药企/化工企业合作关系。

其主要盈利模式为,在明确客户的一个产业需求后,酶赛生物会研发相应的酶种,研发费用会与客户共担,但在产品进入市场后,会收取销售的利润分成。分成比例会和研发阶段承担的费用比例挂钩。同时,酶赛生物也有单纯的研发和产品销售服务。

酶赛生物董事长黄勇开(Bong Yong Koy)向36氪表示,之前中国工业对于酶的认识比较浅,酶催化在制药、精细化工、材料等领域鲜有应用。即使有企业意识到生物酶催化的优势,也苦于难以找到合适的酶种。

在看到这一市场空白和痛点之后,黄勇开即决定来到中国创业,即创立一家专注于酶定向进化的企业,主要面向国内的制药、食品、精细化工、材料、等行业。

简单介绍下“酶定向进化”技术。酶的定向进化是通过模拟自然选择的过程,使蛋白质或核酸按照目标方向进化,最终得到符合生产要求的酶。该技术的创始人之一Frances Arnold,于2018年10月获得了诺贝尔化学奖。

酶定向进化操作流程:1.把随机突变(mutation)导入到需被改变的酶的基因(DNA)中;2.这些基因被插入到细菌中。细菌以此为模板,生产被随机突变的酶(enzymes);3.通过检测(test)这些改变后的酶,那些对目标化学反应表现出最高催化效率的酶被挑选出来,不好的酶则被舍弃(discarded);4.把新的随机突变导入到被挑选出来的酶的基因中。这个循环再次开始。

(图片来源:诺贝尔奖官网)

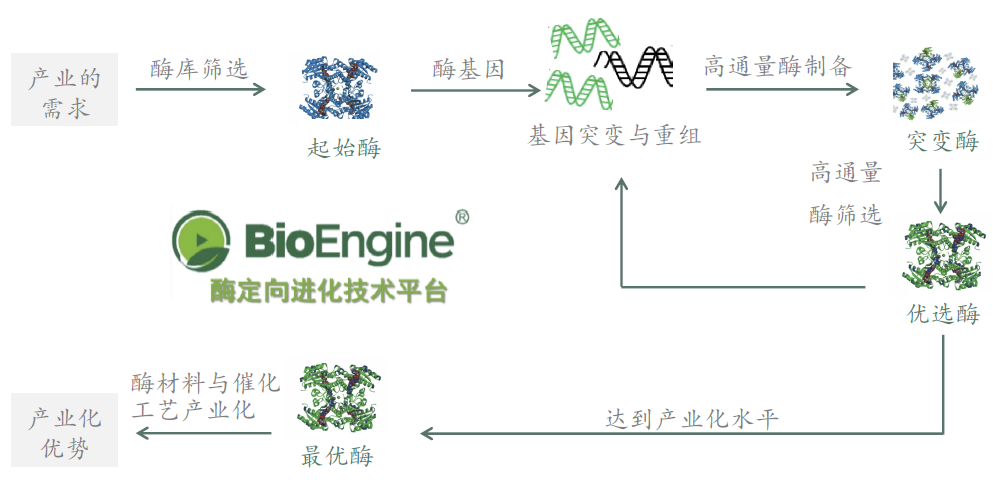

酶赛生物通过自主研发,构建了自己的定向进化平台BioEngine®,能“从无到有”的创造非自然界已存的酶种。其工作流程为:

在明确生产需求后,分析化学结构的需要,平台再根据已知的蛋白功能及计算机推荐而构建特定的基础酶库。

基础酶库创建好后,研究人员即挑选位点进行基因突变及重组,再通过高通量筛选,得到性能相对优异的酶种后再次进行基因突变与重组,往复循环直至得到满足产业化水平的最优酶。其中有案例中的最优酶经过进化,实现了40个残基突变。

酶定向进化平台BioEngine®工作流程(图源:酶赛生物)

平台能支持6个酶种的同时进化。由于从算法、软件、硬件、工艺各角度均从定向进化的角度设计,该平台构建的酶工程比传统的蛋白质工程周期缩短50%。正常1年,快则半年,慢则一年半两年,即可实现一个酶种“从无到有”的创造。

另外,酶赛生物还自建2900平米的研发中心以及1400平米的发酵车间,试生产阶段则交给合作工厂,从而构建出产业化酶法平台。再结合BioEngine®平台,使得公司能为客户提供酶种研发到产业化的全套解决方案。

黄勇开向36氪指出,专利方面,现能公开的是:酶赛已获得1项专利的授权,6项专利正在申报,还有4项PCT申请以及2个系统软件著作权。

营收方面,酶赛生物主要通过研发服务、产品运营、贸易产品三大板块获得收入。明年开始,第一批客户的产品推向市场后,产品运营收⼊将快速增长,成为未来收⼊和利润增长的重点。

此外,酶赛还成立4家全资子公司:酶赛德国公司、酶赛新加坡公司、宁波比尔曼医药科技有限公司、宁海蓝帅生物工程有限公司,来满足公司海外市场开拓、对外销售以及生产制造的需求。

核心团队方面:

董事长黄勇开,新加坡国立大学药物化学博士出身,曾任Codexis 新加坡研发中⼼总管、默沙东(新加坡)副总监、新加坡国立⼤学教学指导,带领团队开发默克、诺华等巨头的近百余个酶法项目,申请国际专利14项。

总裁吕震林,曾任宁波麦迪逊医药科技有限公司总经理 ,具有多年的中间体与药物的生产、销售与贸易的经验。

执行副总裁Thomas Daussmann,德国凯泽斯劳滕大学微生物博士出身,曾任Codexis美国公司执⾏官、新加坡研发中⼼副总裁兼总经理, Jülich Fine Chemicals总经理(2005年公司被Codexis 收购,遂加⼊后者管理团队);更早曾任JuelichEnzyme Products 研发总监。

研发副总裁陈海滨,新加坡国立大学化工与分子生物工程博士出身,原Codexis新加坡研发中⼼科学家,曾任诺和诺德⾼级研究员。

此前,酶赛生物还于2017年获得达晨创投和东方富海的A轮融资。目前酶赛生物正在进一步升级技术平台,及开拓市场。

全球角度看,美国公司Codexis 算是该领域的“领头羊”,凭借CodeEvolver技术平台研发、生产高度优化的蛋白质,满足食品工业、生物制药、精细化工等领域的需求。已与诺华、GSK、默沙东等药企建立合作关系。公司2010年在纳斯达克上市(NASDAQ:CDXS) ,2019年8月初日市值约10.2亿美元。

那么随着产业需求的上升,中国本土是否会出现同类型的生物科技公司,值得观察。