智氪研究 | 成立十年的香港本地零食品牌「曲奇四重奏」IPO,这给零食业投资带来了什么启示?

智氪研究资深分析师 | 刘一鸣

2008年,假如你是一位看零售业的一级市场投资人,有一个香港本地团队说他们要在香港成立一个零食品牌,专门做曲奇饼干,并且定位于中高端市场。12月,这家刚成立的公司在商业社区九龙城开了第一个临街门店。你会投资它吗?

曲奇饼干在香港存在良久,但没有专门销售曲奇产品的零售店。以往的曲奇产品大部分在商超里售卖,而新鲜制造、不含防腐剂、整体时尚感更强的曲奇零售品牌能够胜出吗?

当然,这家公司是明星团队,各持股三分之一的三位创始人中,执行董事关琬潼是香港美食、生活方式评论家,曾创建多个美食品牌;联合创始人谢宁是1985年香港小姐冠军,曾担任电视节目主持人;行政总裁黄耀文是香港知名糕饼师,曾在多个国际糕饼与烹饪比赛中出任评判。

十年后,曲奇四重奏在港交所递交了招股说明书。截止2018年3月31日,在香港共开设8家门店,实现8067.4万港币营收,2468.6万港币净利润。公开募股令曲奇四重奏得以筹集资金,扩大产能,产能是目前限制公司拓展网络销售和海外市场的最大瓶颈。

零食业值得投资吗?

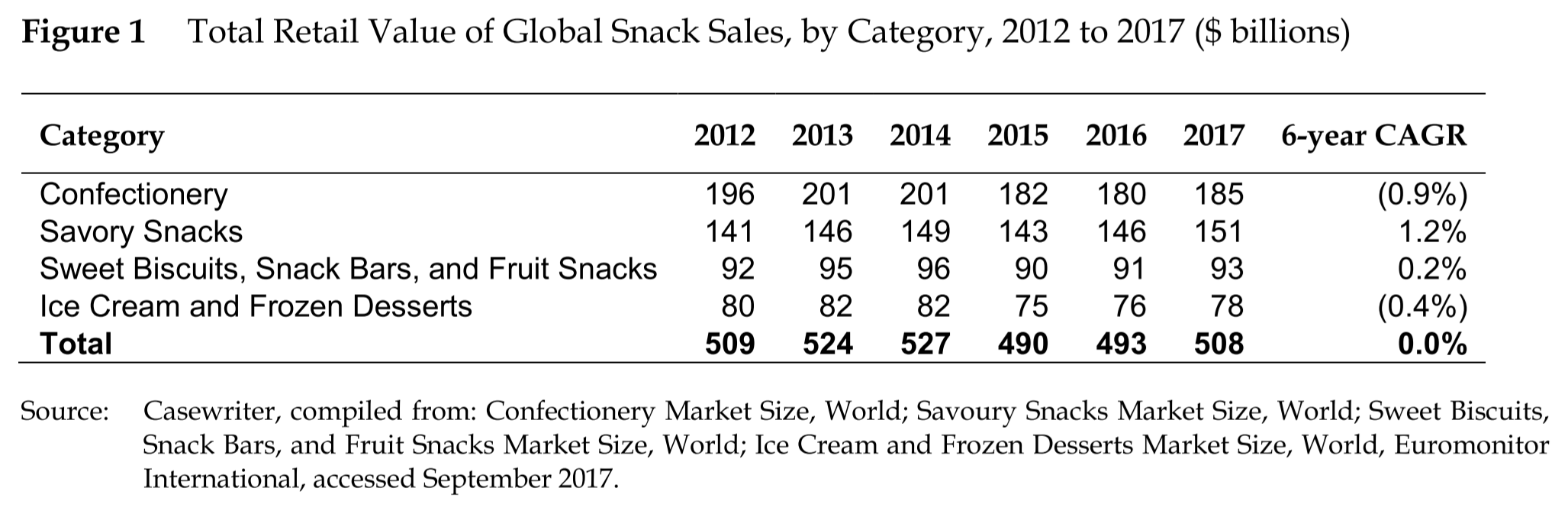

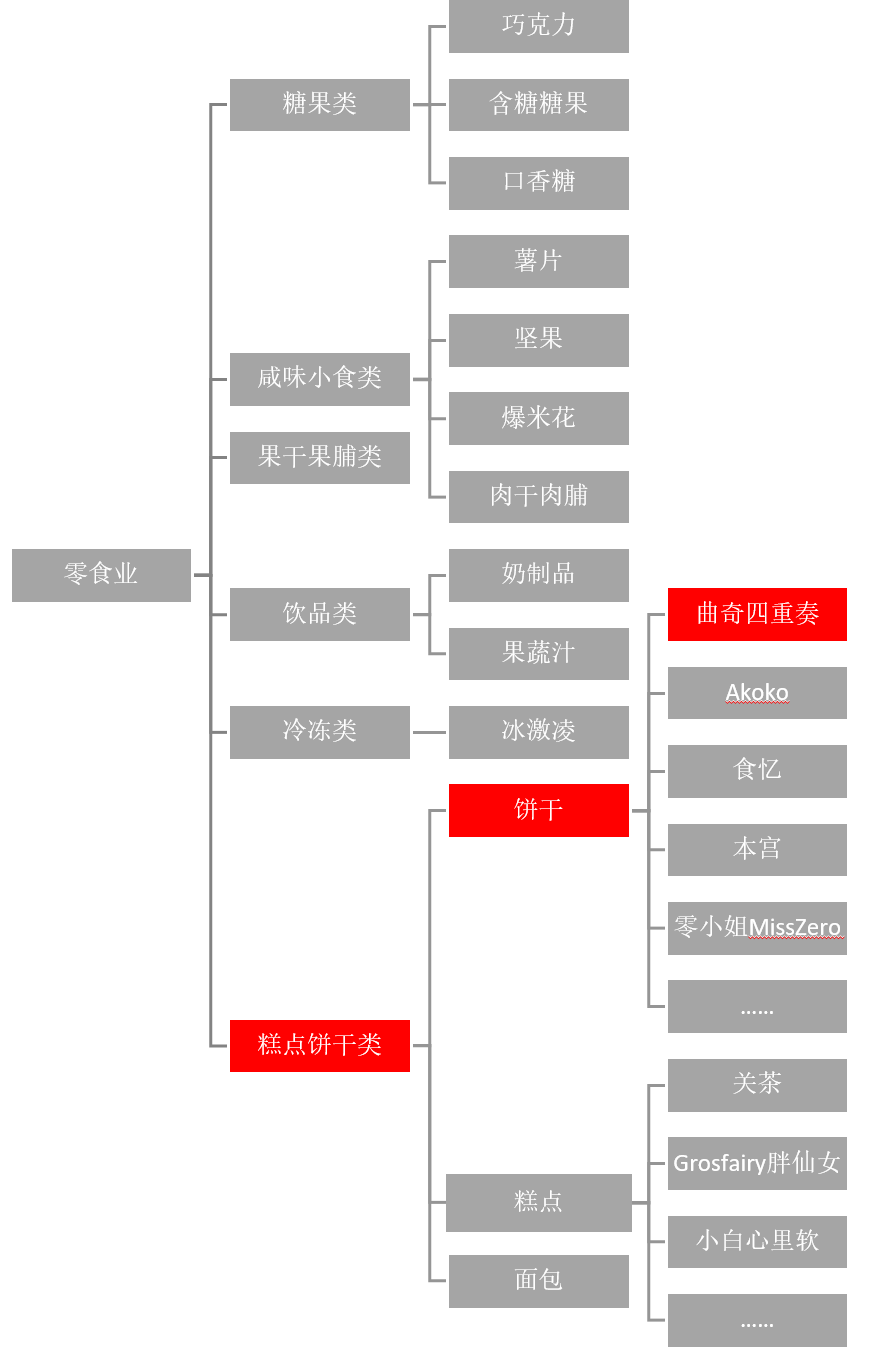

在全球范围内,零食是增长不均的食品品类,但小众品牌会脱颖而出。糖果(即巧克力、含糖糖果和口香糖)是最大的零食类别,但6年期年均复合增长率为负;其次是咸味小吃(包括薯片、坚果、爆米花等等);然后是糕点饼干和水果小吃等;最后是冰淇淋和冷冻甜点,这个品类年均复合增长率也为负。

资料来源:Harvard Business School Case Study 《A Note on the Snack Food Industry》

不过在亚太地区,零食业增长迅猛。北美在2017年以前一直是最大的单一市场,但2017年亚太地区超过了北美。按照Euromonitor International的预测,在2020年之前,亚太地区的零食业在零售业中的占比依然会升高,但在北美和西欧将陷入衰退。

资料来源:Harvard Business School Case Study 《A Note on the Snack Food Industry》

在全球零食业快速变化的过程中,大型公司的创新力越来越受到质疑。以往这个市场是被Danone(达能)、Kraft Heinz(卡夫亨氏)、Mars(玛氏)、Mondelēz International(亿滋国际)、Nestlé(雀巢)、PepsiCo(百事)这些巨头领导的,但如今更多年轻消费者转向了新型小吃,公司必须寻求定制化和更快的迭代速度。

“目前的制造工艺旨在为一般消费者生产大量产品,然而消费者正在寻找更符合其个性化需求的产品,小型创新公司正在创造这些‘小品牌’,他们通过社交媒体实现了更便宜的营销。”哈佛商学院教授David Bell在一篇针对零食业的案例中写道。

千禧一代(Millennials)更喜欢从其信任的小品牌中购买。从2009年到2012年这一趋势就出现了,那些年销售额低于10亿美元的小公司,他们的包装食品市场份额增长1.7%,而大公司市场份额下降0.7%。千禧一代对大型跨国公司的信任受到侵蚀,他们更愿意尝试不熟悉的风味而不是其他消费者的喜好。

曲奇四重奏从0到1的核心点

曲奇四重奏的崛起,是我们在上一章节中所讨论趋势的典型范例。

香港曲奇零售业,在一批小众品牌崛起之前,主要由通过商超或百货销售的传统曲奇生产商占据,他们的产品较为统一,缺乏时尚元素。

类似于苹果设立科技感、时尚感更强的门店,以曲奇四重奏为代表的新品牌,也从渠道革命做起,设计了专门的曲奇零售店,从店面设计到包装设计都加入了时尚元素,提供的口味也更加多元,曲奇是新鲜焗制及预先包装,不添加防腐剂。而创始团队在营销方面的专长,也令曲奇四重奏获得了足够的关注度,这种产品很快成为香港本土手信的热门之选。

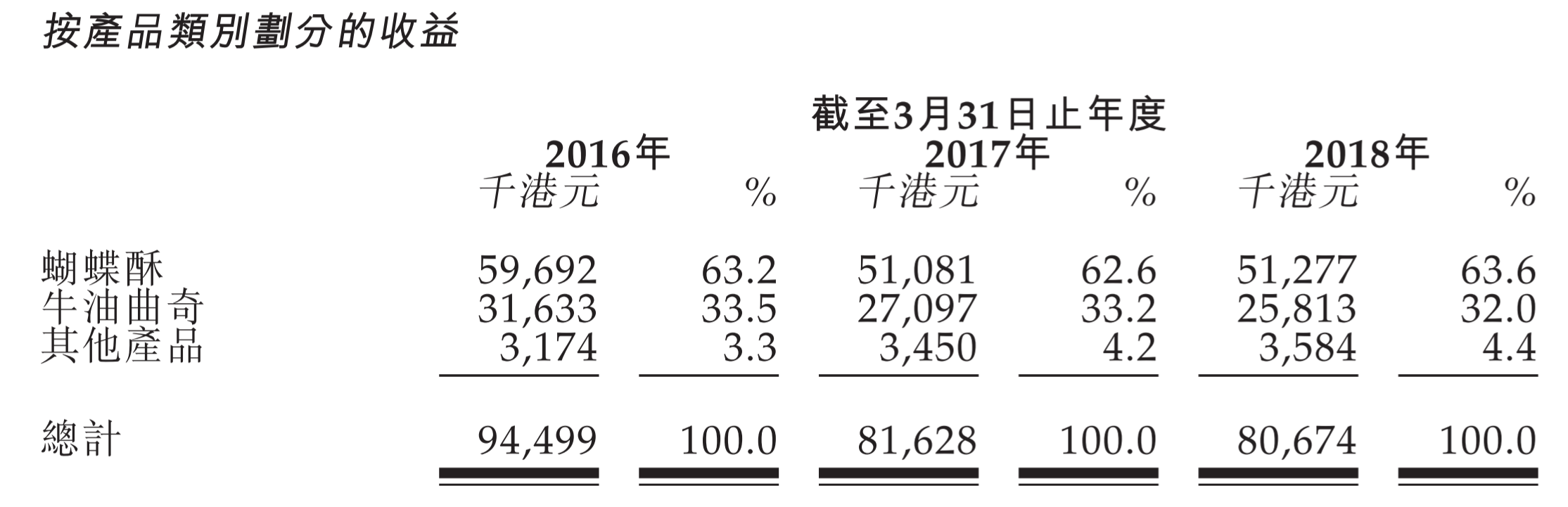

曲奇四重奏的爆款是“蝴蝶酥”,在2008年刚成立时,曲奇四重奏提供10款口味的产品,如今扩展至30种。时至今日,超过一半的销售贡献依然由爆款蝴蝶酥提供。

各个产品的差异在于口感、松化度、味道及香味方面的不同,其原料均为面粉、牛油和糖。

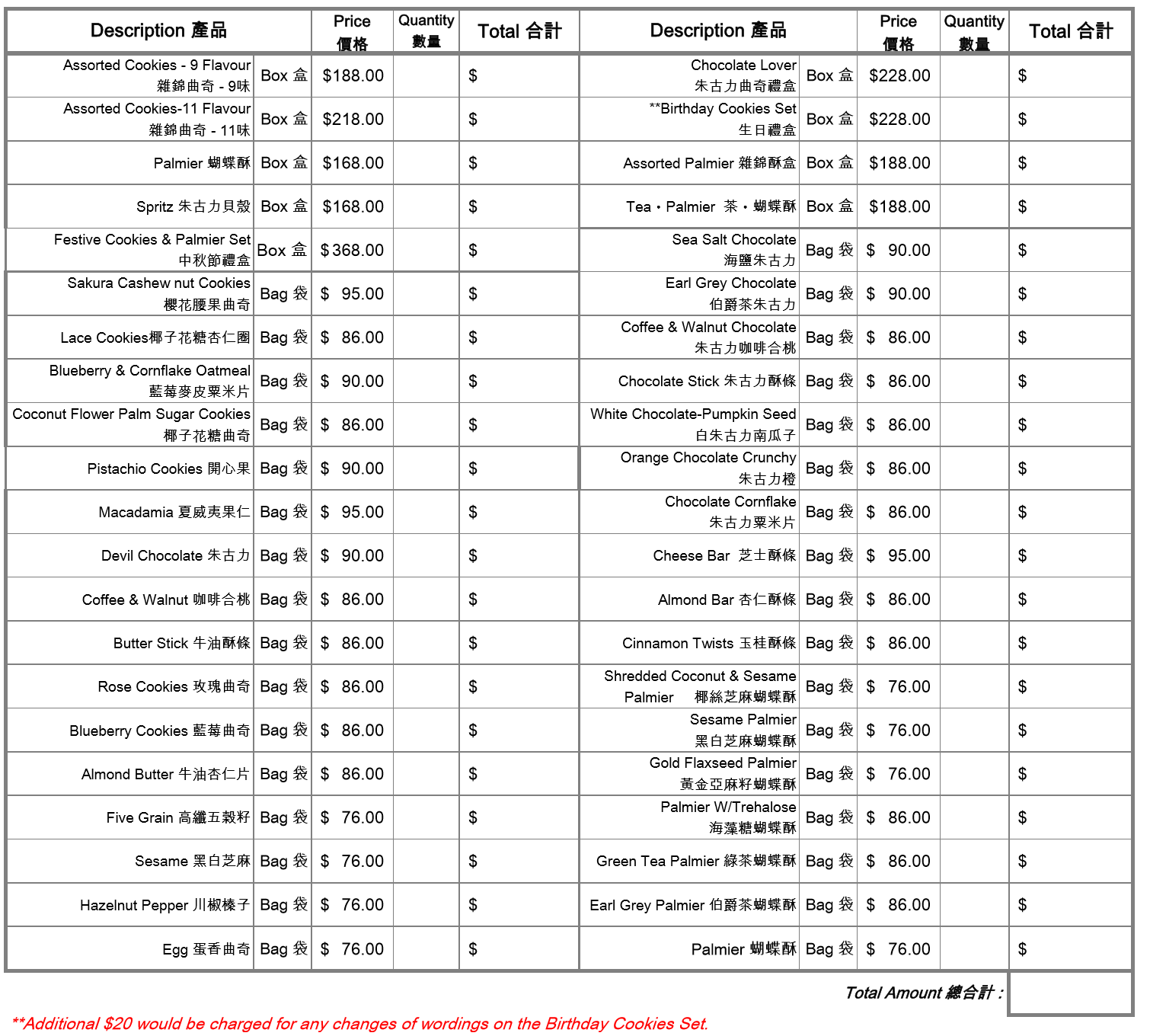

曲奇四重奏的客群定位于中高端市场

经销策略

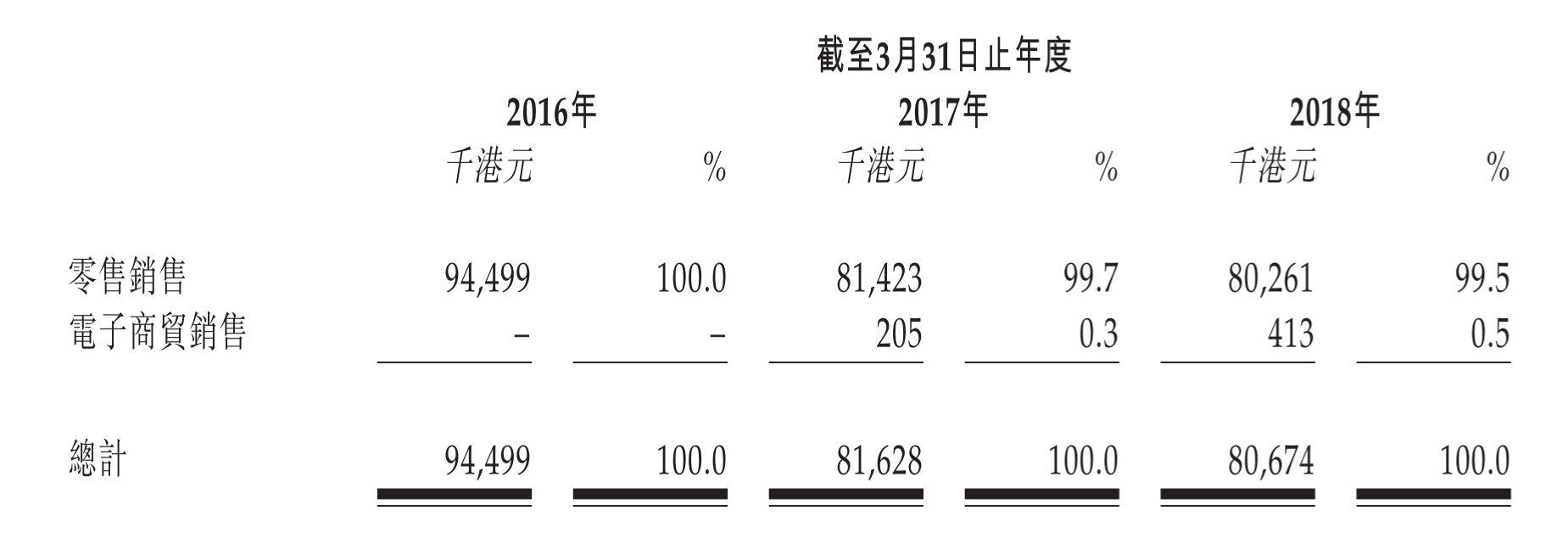

曲奇四重奏的核心销售渠道是自营的线下零售店,只有极少量的订单通过一家独立的网上销售平台销售,以及在加拿大和台湾市场通过经销商来做。

曲奇四重奏并不重视网络销售渠道,至今未建立自己的网上店面,只是自2016年起与一家网上销售平台合作,仅为买方与卖方的关系。不过该电商平台可获得20%的订价折扣,但不允许以低于零售价的价格销售,并且需要负责配送,以及在产品交付前向曲奇四重奏支付账款。

加拿大与台湾的经销商可从曲奇四重奏获得折价30%订货,但需签订最低订购要求,一般在每年150万港币至300万港币之间。

线下选址策略及投资回报周期

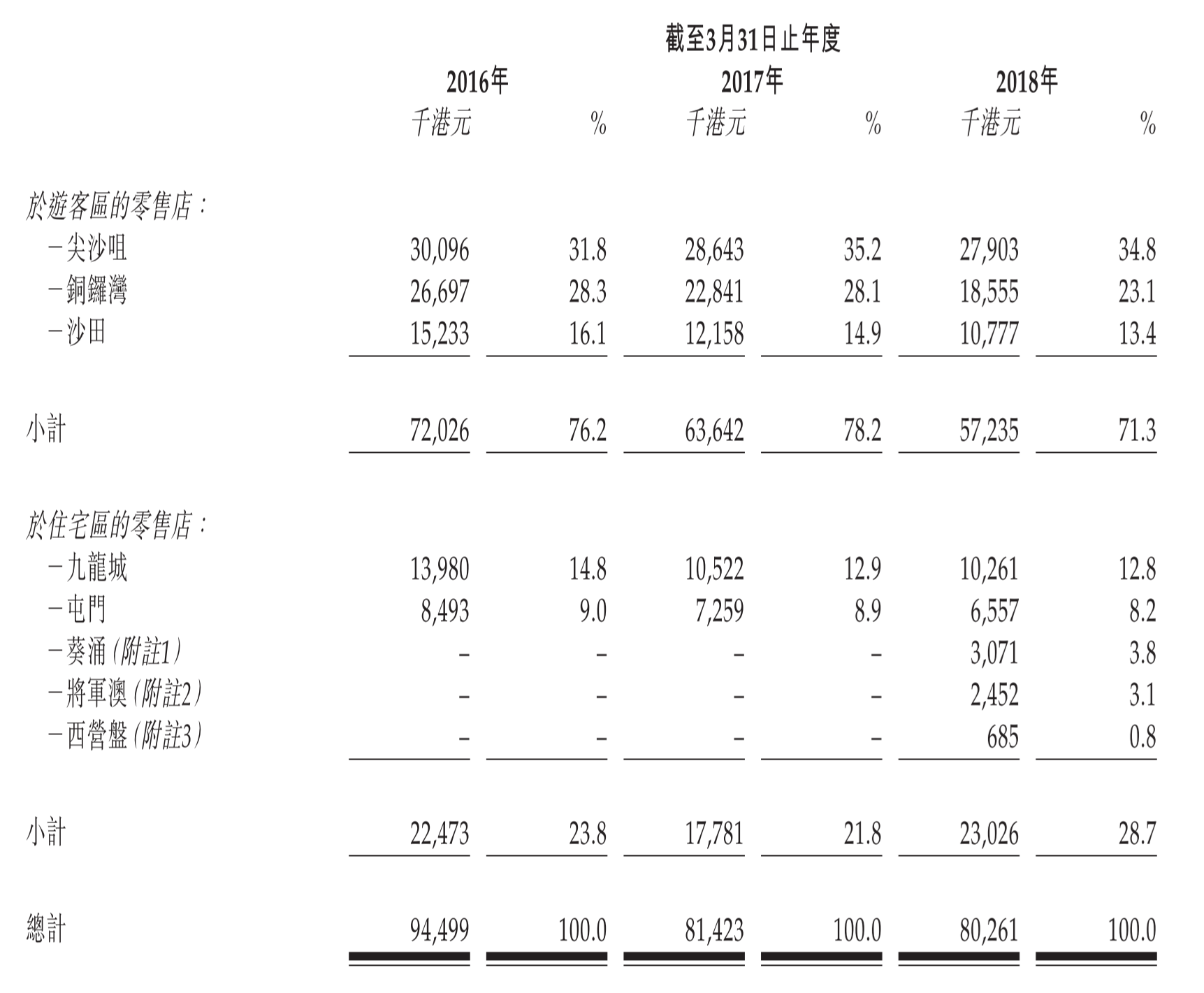

曲奇四重奏在香港共有8家线下门店。由于定位中高端,线下店选址多在人口高度集中的游客区、购物商场(尖沙咀、铜锣湾、沙田),或住宅区的临街店铺(九龙城、屯门、将军澳、葵涌)。除地点及人流外,区内有无竞争者也是考虑因素。

A) 选址:核心考量因素是提升市场渗透率,当计划开设新店或取代现有零售店时,会根据交通情况、人口结构和店铺租期来衡量。由于购买者中赴港游客占比很高,在交通方面格外考虑与地铁、公交等公共交通的方便到达程度,以及周边酒店的密度。

开店历程

各分店销售情况

B) 租约及店面设计:由于香港租金昂贵,一般寻求至少2-3年的租期,以及14天的免租期以平衡装修成本及时间。一般店面装修时长为4-6个星期,一家零售店从占用物业直至开业需要2个月以内。

经测算,曲奇四重奏新设一家零售店平均需要1-2个月达收支平衡,收支平衡是指零售店每月产生的收益能支付每月开支。而达到投资回本则需1-5个月,投资回本是指零售店产生的现金流入净额,达到初始投资成本。

与中餐相比,根据Frost & Sullivan的数据,主要中餐品牌通常分别在3-6个月及15-20个月内,实现首月盈亏平衡及现金投资回报。中餐的最标准化赛道——火锅,海底捞新开餐厅一般在1-3个月内实现首月盈亏平衡,大多数餐厅在6-13个月内实现现金投资回收。相比之下,零食业的资金回笼更快。

财务情况及预测参数

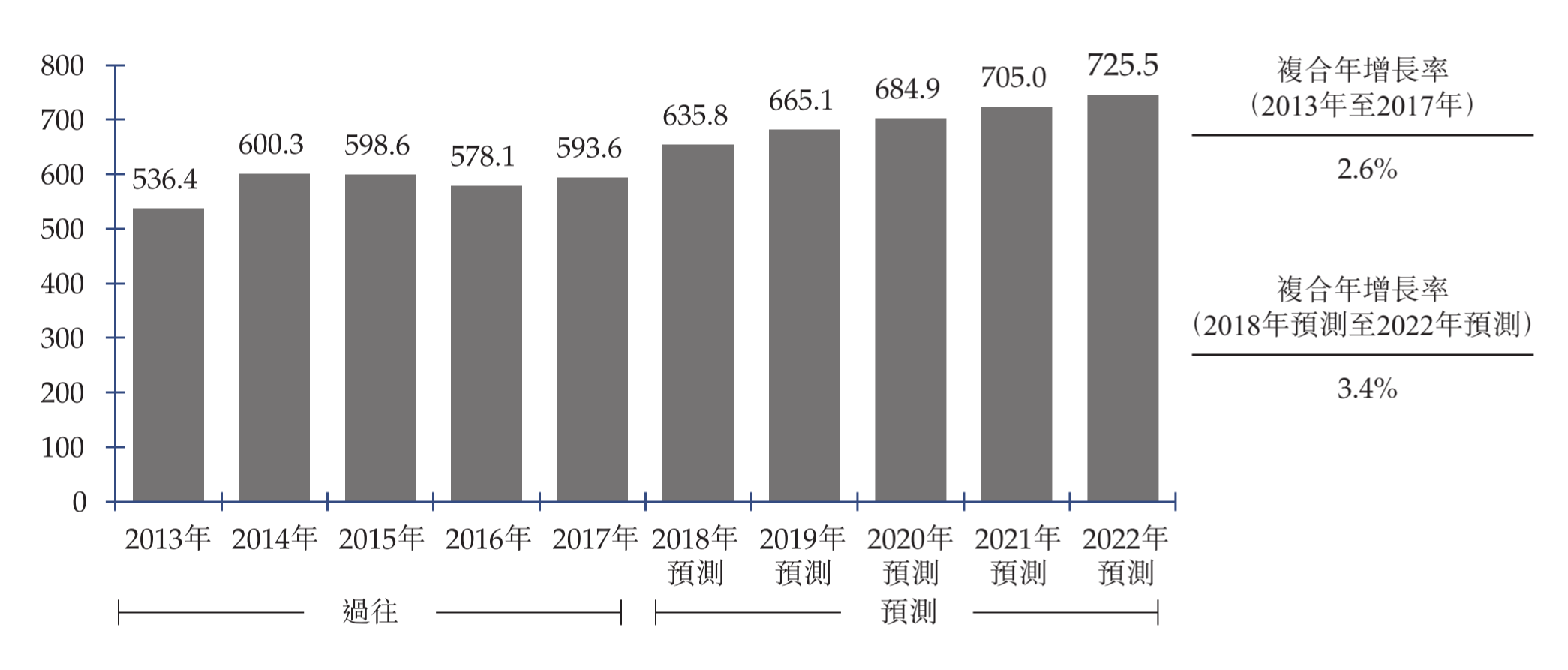

2013年至2017年期间,中国曲奇产品销售价值从265亿元增加至351亿元,年复合增长率为7.2%。同期香港曲奇零售商数量从18间增至32间,复合年增长率为15.5%。曲奇产品逐渐成为中国人的礼品选择,尤其在新年期间。由于赴港旅客及大陆消费者购买力上升,香港零售业都录得快速增长。

目前,曲奇四重奏在香港市场排名第二(按营收计),根据Ipsos数据,其市场占有率为13.6%。香港曲奇零售市场首五大品牌占据66.6%的市场份额,市场集中度较高,可见香港本土市场竞争激烈,曲奇四重奏的未来增长率可能有限。

这亦是零食业投资的问题之一。由于需要打造爆款,就必须寻求一个足够细分的赛道,模仿者亦会蜂拥而至。由于赛道足够细,这导致承载不了太多玩家,市场集中度会在短时间内变得很高,此时竞争会白热化,甚至引发价格战,导致公司增长受限。此时的最佳策略在于寻找新的市场空间,可能是线上流量入口(网购),或是海外市场。

曲奇四重奏在2016财年、2017财年、2018财年,分别实现营收0.95亿、0.82亿、0.81亿港元,呈逐年下降趋势;净利润0.22亿、0.29亿、0.25亿港元,呈波动趋势。

若要预测香港零食-曲奇市场、及曲奇四重奏的增长情况,需要在预测模型中根据以下参数来计算:

本地销售部分:

1. 香港于2013年至2022年期间的本地生产总值及本地生产总值增长率;

2. 香港于2013年至2022年期间的人口及人口增长率;

3. 香港于2013年至2017年期间的平均家庭收入;

4. 香港于2013年至2017年期间的食品之消费者物价指数;

旅客销售部分:

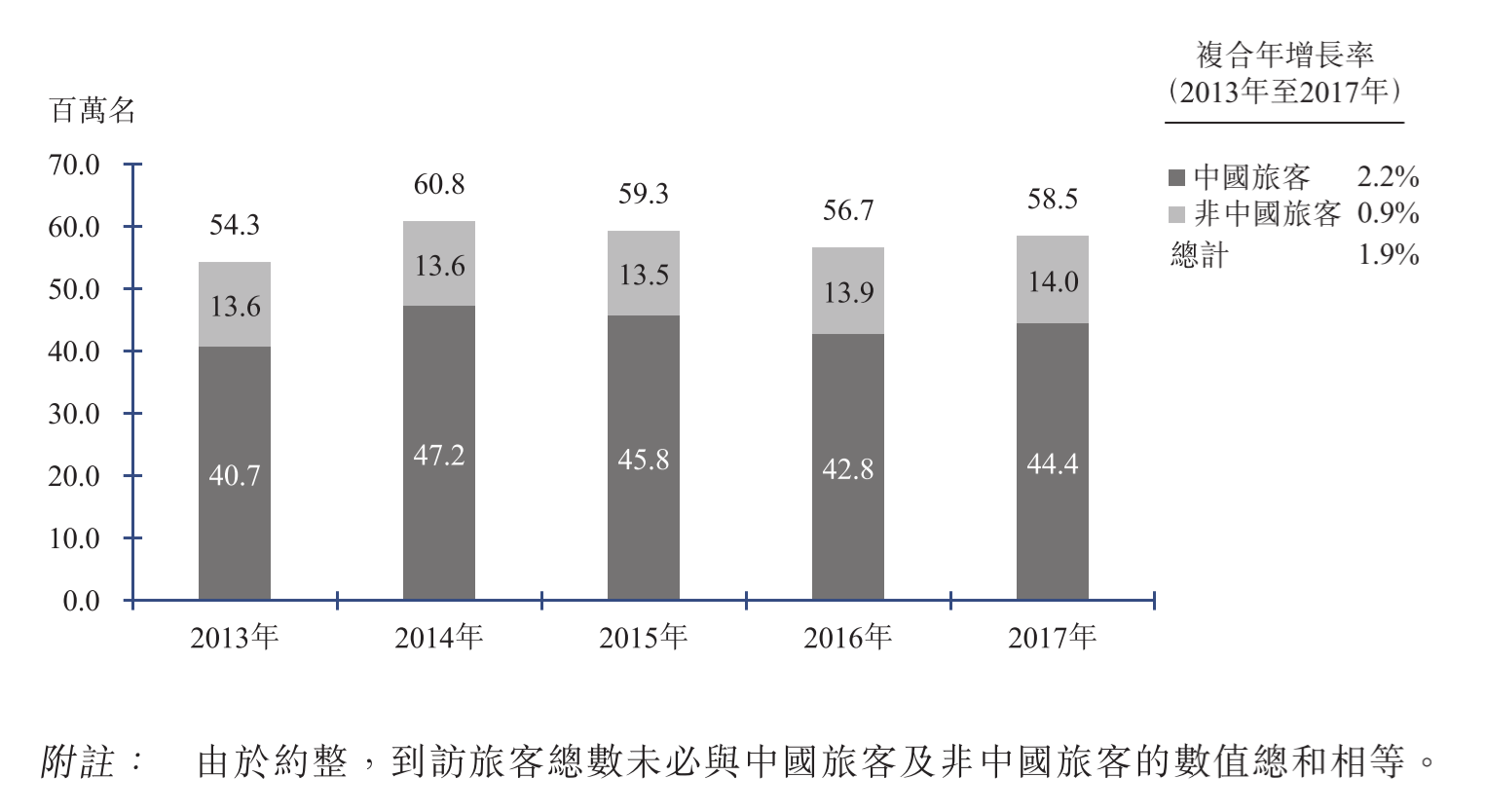

5. 于2013年至2017年期间到访香港的旅客人数;

6. 旅客于2013年至2017年期间在香港就食品、酒精及烟草的花费;

7. 于2013年至2017年期间香港的面包、蛋糕、饼干及甜点之消费者物价指数;

成本分拆:

8. 于2013年至2017年期间香港的私人零售物业月租;

9. 食品加工及生产以及零售业的雇员于2013年至2017年期间的月薪;

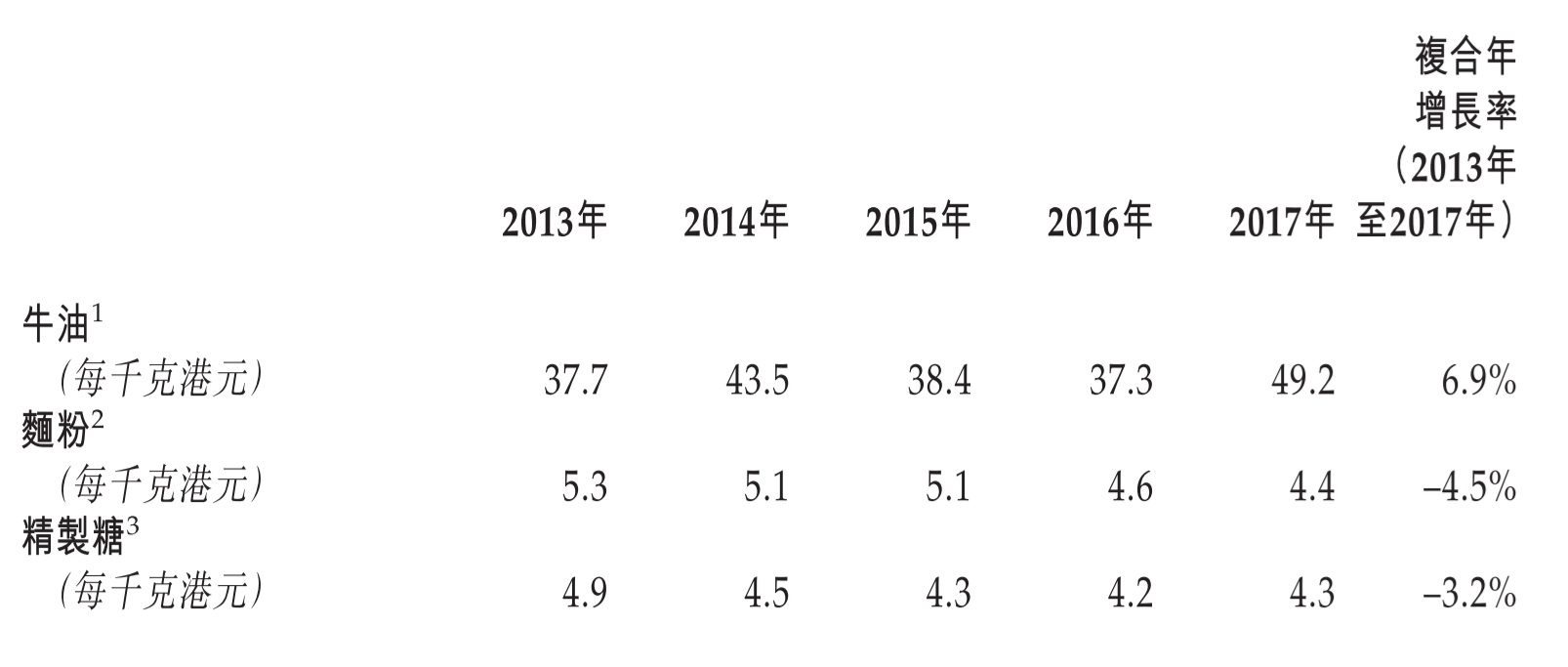

10. 于2013年至2017年期间香港的黄油、小麦及精制糖的平均价格趋势。

在此我们重点看看旅客销售部门和成本分拆。

香港曲奇零售业于2015年及2016年整体下跌,主要就是因为香港的旅游业放缓,访港旅客人数由2014年0.608亿人次,减少至2016年0.567人次,导致曲奇产品的需求下降。

不过随着香港旅游业复苏,及大陆赴港旅客增长,自2017起,访港旅客人数重踏升势,于2016年至2017年期间按约3.2%的按年增长率上升。而2018年1月至6月的访港旅客人数较2017年同期增加约10.1%,显示旅游业强势复苏。根据政府统计处,面包、糕点、糖果及饼干的零售销售于2018年上半年录得强劲增幅,较2017年同期增加约7.9%。

2013年至2017年期间到访香港的旅客人数;数据来源:香港旅游发展局,Ipsos分析

零食业最大的成本项目,来自于原材料成本。对于曲奇四重奏来说,原材料在近三年占销售成本62.7%、58.8%及59.7%,核心产品蝴蝶酥的主要原材料包括酥皮和糖,牛油曲奇则是面粉、牛油和糖。

2013年至2017年期间相关进口食材的平均价格趋势;数据来源:香港政府统计署

由于在香港出售的大部分黄油进口自法国、新西兰及澳大利亚,这些国家的牛奶价格变动将影响进口香港的黄油价格。

香港面粉的价格变动受美国及中国内地(为小麦的主要产地)的小麦价格波动影响。美国的小麦价格自2012年年中起一直下降,而中国的小麦市价自2014年起因小麦供应过剩而一直下降。

精制糖2013年至2016年期间的减幅,是因为全球食糖于2011年至2015年期间供应过量而持续下跌。香港的精制糖平均价格于2017年轻微反弹为全球食糖价格于2016年上升的滞后影响。

对于2018年至2022年期间,Ipsos预测香港曲奇零售业的销售价值预期的年复合增长率为3.4%。

2013年至2017年期间及2018年至2022年期间(预测)香港曲奇零售业的销售价值;Ipsos分析

限制发展的最大问题——产能瓶颈

曲奇四重奏的产能主要为香港零售店而设立,所以产能十分有限。预测销量与产能之间的系数是制造业永恒的命题,也是限制大部分零食公司的一大瓶颈。

目前曲奇四重奏在九龙新蒲岗的中央生产基地制造曲奇产品,整个生产流程从准备及处理食材、烘焗、冷却曲奇产品到包装皆在此完成。这个“中央厨房”总建筑面积1628平方米,其中702平方米用作生产,926平方米用作仓库。

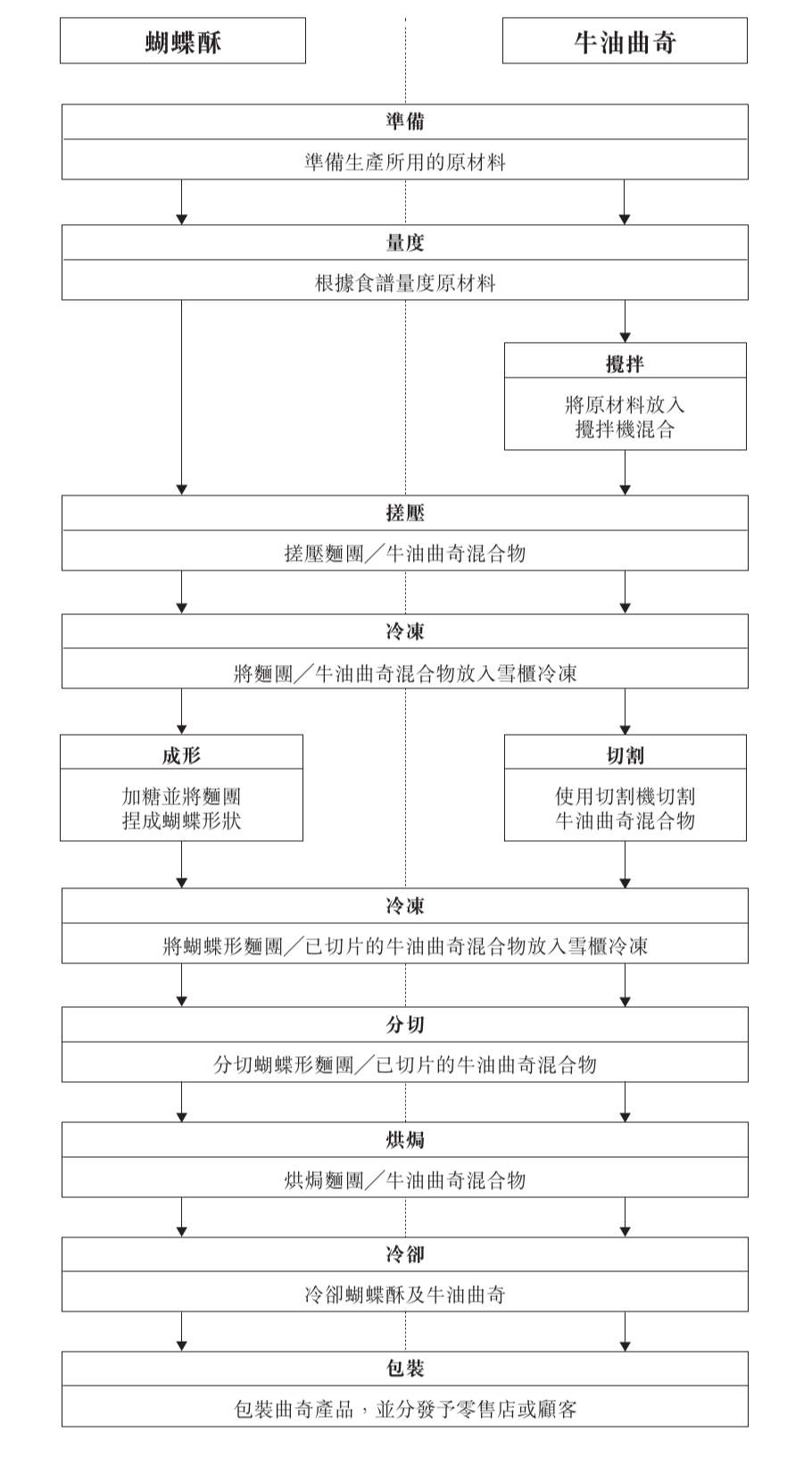

公司的两种主要产品:蝴蝶酥和黄油曲奇,蝴蝶酥的生产时间一般为1.5小时至2.5小时,而黄油曲奇的生产时间一般为27.0小时至28.0小时。

生产流程图

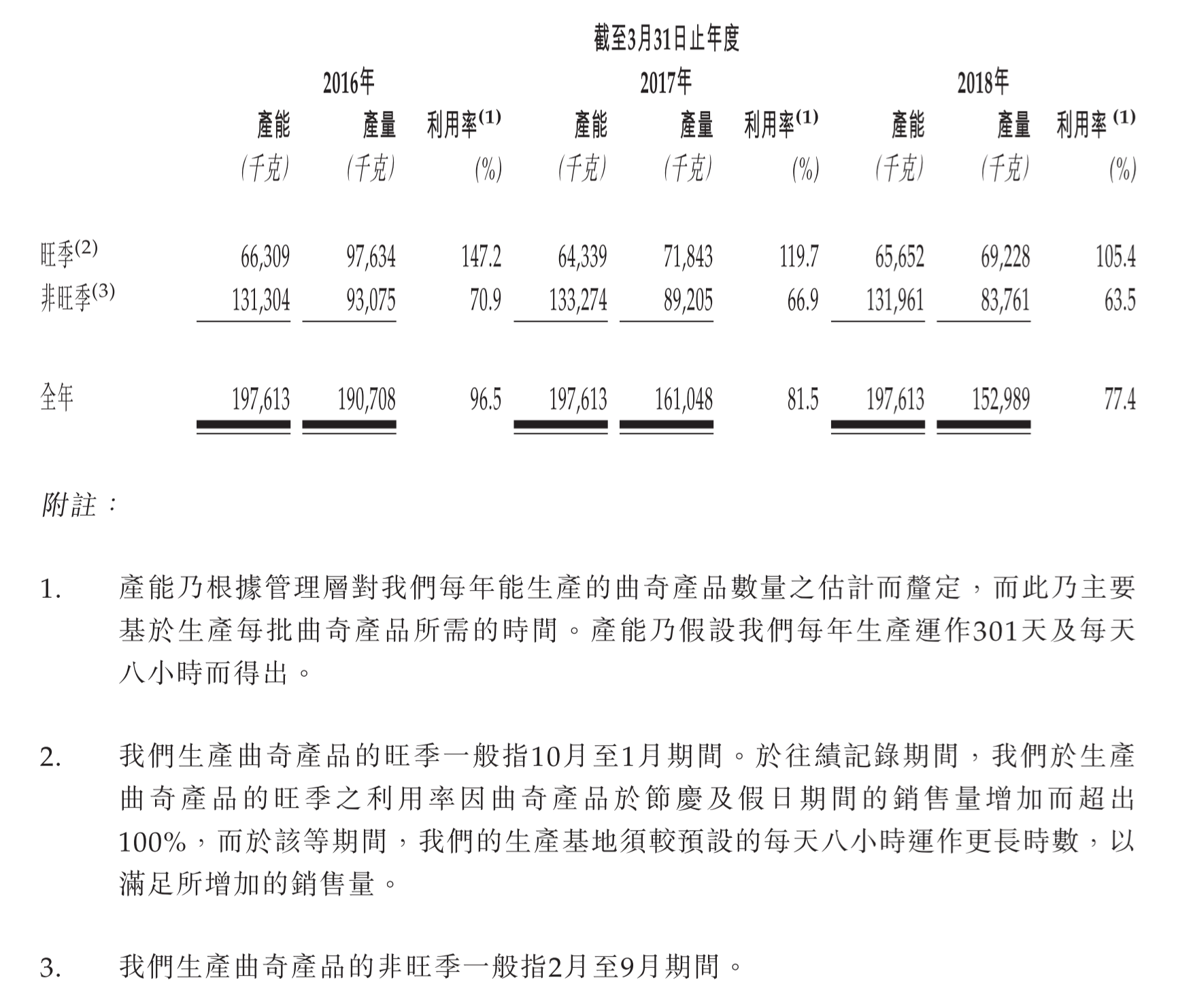

于最近三年期间,全年产能利用率分别为96.5%、81.5%及77.4%,下跌主要由销量下跌所致。但在近三年的旺季,产能利用率为147.2%、111.7%及105.4%,由于曲奇四重奏不加防腐剂,保存时间有限。

历史产能情况

高利用率限制了曲奇四重奏拓展新业务的可能,特别是如果涉足加拿大和台湾市场,因为这些经销商可能要求大量订单或较短的送货时限,而公司在旺季就无法满足这些订单。曲奇四重奏已计划收购九龙新蒲岗一个建筑面积不少于350平方米的物业,并购置所需生产机器及设备,以增加产能及提高营运效率。

新增长可能来自于哪里?

很明显,香港本土市场竞争正变得越来越激烈。十年前还几乎不存在的曲奇零售店,现在已有32家品牌、80间零售店,行业渗透率和集中度都已较为稳定。

对于零售业来说,通过扩张门店数目和扩展门店面积可以达到短期内快速外生型增长。通过扩大规模,降低单位员工成本、租金成本、和仓储物流信息费用,可以提高单位面积利用效率、降低成本,达到内生性增长。另外,由于门店增长产生的开办费摊销,和由于较高的资产负债率带来的借款利息,是影响损益的重要因素。

零售企业主要财务测算模型

对于一个有进取心的品牌来说(以曲奇四重奏为例),如若解决产能问题,增长策略有3种:

有机增长:继续通过寻找新的门店选址,来增强渗透率。由于蝴蝶酥具备香港手信意义,可尝试在机场开设门店,令游客在市内店面购买,至机场离境时取货。由于零食具备冲动消费的特质,进一步开设新店(特别是机场店)是实现增长的可靠方法。另一种增加渗透率的方法是提供配送服务,曲奇四重奏目前仅通过独立电商平台提供配送,但占比非常小。招募几名配送员或者通过外包的形式,提供一定半径的当天送达服务,也是增强店面覆盖面积的方法之一。

探索新产品线:新产品线一方面包括新的口味,曲奇四重奏可在现有的30种口味之上增加新口味或者迭代旧口味。另一方面,曲奇四重奏虽然是一家曲奇公司,但真正拥有的是8个地点的8家商店,可以通过这些商店来产生更多销售,包括结合品牌的冰激凌或巧克力,甚至增加新店铺的面积以添加一些座位。

网购及新市场:这两点是曲奇四重奏管理层寄予厚望的增长点。曲奇四重奏自2016年起,向一家独立网上销售平台营运商经销曲奇产品,并透过其网上销售平台向本地顾客销售。此项目在2018财年仅占总营收的0.5%,可谓非常边缘,且无网络渠道向海外客户销售。

管理层计划利用第三方网上零售平台(天猫、京东)直接销售曲奇产品,从而拓展曲奇四重奏在中国的客源及提升品牌知名度。

而对于拓展新市场,曲奇四重奏计划开拓加拿大和台湾。在加拿大,不少消费者追求更加健康及营养的烘焙产品,以取代正餐或作为正餐的补充。为迎合这类消费者喜好的转变,加拿大曲奇零售商开始提供更健康的曲奇选择,如以有机食材、天然香料、低糖及低反式脂肪制成的曲奇。

此外,随着加拿大家庭的收入中位数及可支配收入水平不断上升,推动加拿大对更优质曲奇产品的需求。根据Ipsos报告,加拿大的曲奇产品零售价值预期将稳定增长,由2018年约10.18亿加元增加至2022年约11.23亿加元,年复合增长率约为2.5%。

对于台湾市场,定制化曲奇产品正深受消费者欢迎,诸多台湾的公司已开始为雇员提供零食及饮品,以创造积极的工作环境及提升工作效率,曲奇产品作为一款方便灵活的零食就此更是佳选。根据Ipsos报告,台湾的曲奇产品销售价值预计将由2018年约172.8亿元新台币增加至2022年约189.83亿新台币,年复合增长率约为2.4%。

对于中国市场,曲奇一直是中国人喜爱的礼品选择之一,农历新年期间尤是如此。根据Ipsos报告,中国的曲奇产品销售价值预计将由2018年约372.89亿人民币增加至2022年约466.24亿人民币,年复合增长率约为5.7%。

曲奇四重奏将通过经销商拓展加拿大及台湾市场,对于中国市场而言,通过天猫和京东等电商渠道无疑是首选。当然,一切的前提是曲奇四重奏需要保证充足的产能。

零食业一级市场投资概览

曲奇四重奏从成立到IPO,共用了十年时间;曲奇亦是一个非常Niche market的品类,这证实了每一个零食赛道都有可能诞生几亿至几十亿元市值的“小而美”公司。

反观大陆,从2016年下半年开始,消费领域逐渐掀起一股创业投资热潮,出现了一波机会。与曲奇四重奏类似,依靠曲奇起家的烘焙品牌AKOKO,于2018年1月完成了高榕资本和愉悦资本领投的5000万人民币A轮融资;主打薄脆烘焙类零食的本宫PavoMea,于2017年12月完成了老鹰基金、九合创投投资的1000万人民币Pre-A轮融资;以茶多酚切入的零食品牌关茶,于2018年5月完成了顺为资本、华映资本等投资的数千万人民币A轮融资………

不过虽然看好这个方向,但目前大多数新品牌的实际估值不超过5亿人民币,发展很早的三只松鼠(坚果品类,可能因为坚果行业整体存在的走私、税费问题,未过证监会审批),在上市前一轮的融资估值为40亿人民币,但传统食品业巨头,例如雀巢、亿滋国际、康师傅等,都高达百亿甚至千亿的市值。

对于中国的零食新品牌来说,这依然是一个早期市场,但确定性很强,因为消费者对好产品有追求,消费在升级(升级不等于更贵)。中国非常类似于日本70年代的状况——经济增长不再超高速,之前由西方品牌占据的市场,正逐步被本土品牌瓦解,丰田、索尼这样的核心产业本土巨头正在抢夺市场主导权,而在餐饮、零售等行业亦催生出一大批本土新品牌,例如现在我们熟悉的无印良品和优衣库。

同样的事情大概率会在中国发生,随着消费者对个性化需求越来越强烈,未来所有品类都将诞生新品牌,并且整个产业链都将重构,所以每个Niche Market都具备产生市值几十亿元品牌的可能性。

零食业简易Mapping

不过零食业本质上还是在做实业。通过曲奇四重奏的招股书我们可以看到,公司几乎涉足了全产业链,从购买原材料、生产加工、仓储配送,以及打造品牌、开设线下零售店,并且受外部市场变动明显(比如游客数、原材料价格变动),由于赴港游客减少及本土竞争激烈,曲奇四重奏的营收及毛利都在下降。这个行业很辛苦,也缺乏互联网平台赢者通吃的马太效应,创业者和投资人都需要有足够的耐心。

------------------------------

如果您想获取文中提及的哈佛商学院案例,请加本文作者(微信:18500194899),请备注公司名称及职务。