美国互联网四大天王一季度业绩超预期,背后的逻辑是什么?

编者按:本文来自微信公众号“点拾投资”(ID:deepinsightapp),文 朱昂;36氪经授权转载。原标题《一季度回顾:FANG财报背后的逻辑》

导读:刚刚过去的一季报,代号FANG的美国互联网四大天王业绩继续超预期。虽然自上而下看美股风险比较大,但是自下而上看这些巨头的垄断和业绩高速增长没有丝毫改变。我们简单浏览了FANG四天王的财报,和大家风险一些观察到的核心变化。

我们认为变化来自几个方面:

1、对于云必须要重视,亚马逊AWS云服务增长飞快,广告业务也在起来。云服务已经成为了亚马逊利润的核心来源;

2、用户算法带来了广告的精准度,从Facebook业绩中能够看到,整个广告的量价都在提升;

3、谷歌收入增长也是得益于付费率的提升;

4、奈飞正在重新构建内容行业的护城河,高举高打的自制剧也带来了视频内容行业进入门槛的大幅提升。以下是对于FANG四天王最新财报的总结,希望对你带来帮助!

亚马逊

一季度亚马逊收入达到510亿,剔除收购的线下超市Whole Foods之后,收入增速为22%。AWS云服务业务大幅增长49%,增速超过了去年四季度的45%。广告业务收入大幅增长139%。亚马逊的经营性利润达到了19亿,经营利润率为3.8%,都比华尔街预期的要强。由于业绩增长的质量更好,亚马逊毛利率扩张了262个基点,达到了39.8%。毛利率的扩张也带来了毛利大幅增长53%。

一季度财报的亮点主要在于毛利率大幅扩张。此次毛利率的扩张是2016年一季度以来最大的幅度。毛利率扩张背后意味着什么?就是亚马逊那些轻资产,偏向软件的收入占比在提高。我们看到亚马逊AWS的毛利同比增长了140个基点,达到了25.7%。我们也看到广告收入增速达到了139%。亚马逊已经证明了基于电商的流量入口,那些偏向更互联网化,高毛利的产品收入不断提高。基础电商流量作为基石以后,亚马逊在上面迭代变现能力更强的产品。

从收入结构和毛利就能看到。虽然电商业务一季度收入为454亿,而AWS云服务收入只有54亿,但是后者的毛利远远高于前者,构成了公司经营性利润中的大头。关键这一块收入的增速还是很快。我们看分业务板块的增长:在线电商收入269亿,同比增长了18%;线下实体店收入42亿(主要就是Whole Foods);第三方零售卖家服务收入92亿,同比增长44%;AWS收入54亿,同比增长48%;广告收入20亿,同比大增139%。

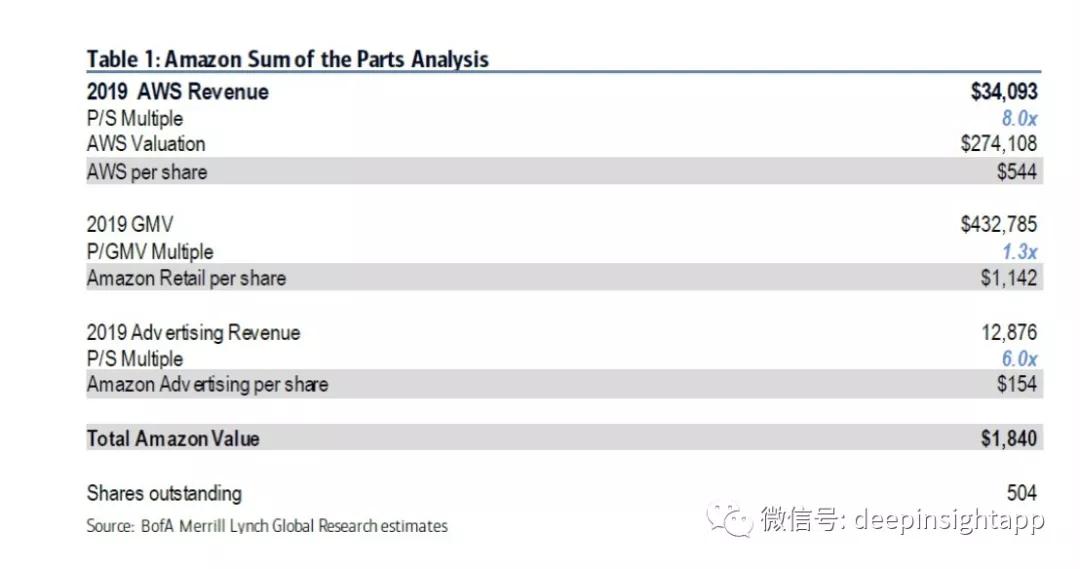

下面是美林对于亚马逊的估值表,将亚马逊业务分成了三块分别估值:AWS云服务,电商零售,广告收入。我们看到差不多有40%的市值来自于电商以外的收入,这也是亚马逊过去一年大幅上涨的核心逻辑:非电商收入的快速增长!

脸书(Facebook)

Facebook一季度收入同比增长49%至119.7亿美元,比市场预期的42%收入增速更强,也比去年四季度的47%收入增速更快。广告收入大幅增长50%至118亿。其中移动端广告收入同比增长60%,达到了107亿,代表着公司91%的广告收入,增速也比之前一个季度的57%有所提速。

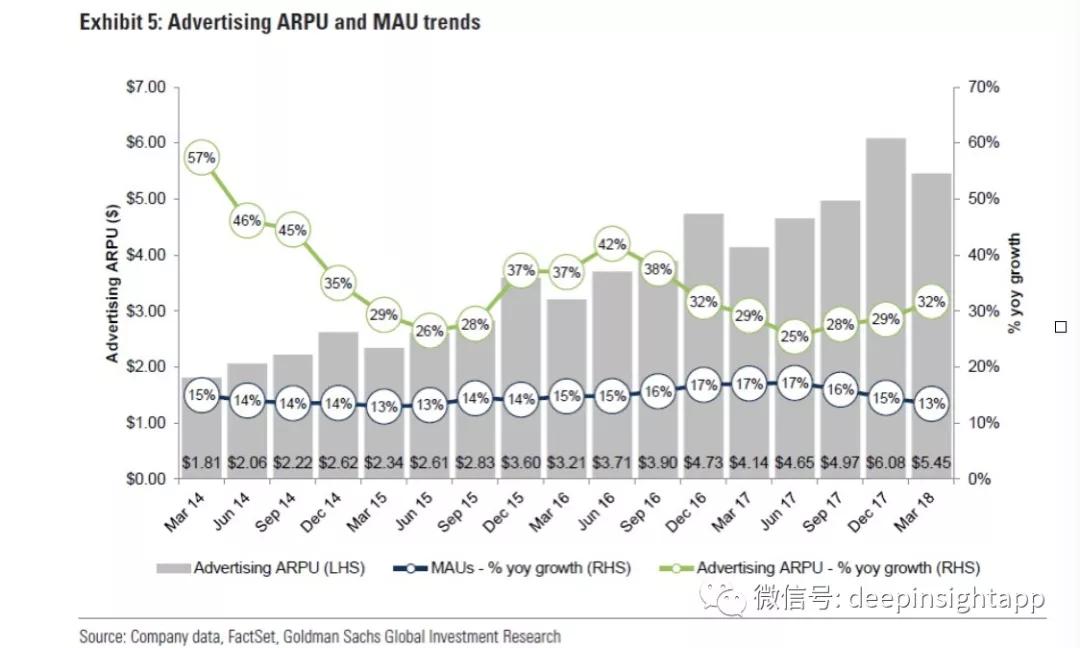

显然,广告收入还是Facebook收入的核心源头,这点和国内的腾讯完全不同。但是Facebook通过移动算法,不断在提高其移动广告业务的护城河。一季度广告产品的定价同比增长了39%,广告产品的量投放也同比增长了8%。整个量价都在提升,带来了广告用户ARPU值同比增长了32%,达到了5.45美元。

来源:高盛研究报告

整个Facebook的日活跃用户环比小幅增长3.4%达到了14.5亿人,月活跃用户小幅环比增长3.2%,达到了21.9亿人。从用户增速来看,用户数的增长和移动端渗透率基本上告一段落,也意味着全球移动互联网流量红利逐渐结束了。但是Facebook过去一年一直在开发用户画像的算法,所以广告收入的量+价都在上涨。

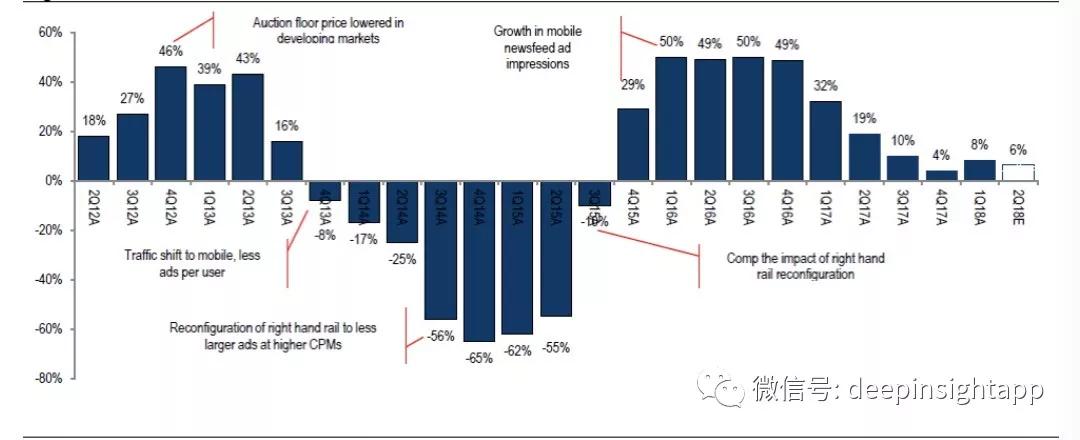

其实从收入角度看,Facebook就是一个广告算法公司,从下面广告量的增长看,Facebook自从在移动端成功转型后,广告量都出现了持续的同比增长。通过算法,Facebook更加清楚用户的背景,数据和画像。社交流量给其带来了更加精确的用户画像。这个大思路和腾讯的游戏战略完全不同。当然,从估值上看,Facebook目前才十几倍的估值,也非常便宜。

谷歌

相比前两家公司,谷歌一季报喜忧参半。好的方面是收入增速连续四个季度在加速,达到了26%。提出流量获取成本(Traffic Acquisition Cost)也能达到24%的收入增长。然而谷歌也是连续两个季度经营毛利率被压缩,下滑几乎200个基点至30.7%。一个比较不好的信息是,公司的资本开支在持续增加,达到了73亿美元,比去年同期翻了三番。公司最终的季度收入为249亿美元,EBITDA达到了118亿美元。

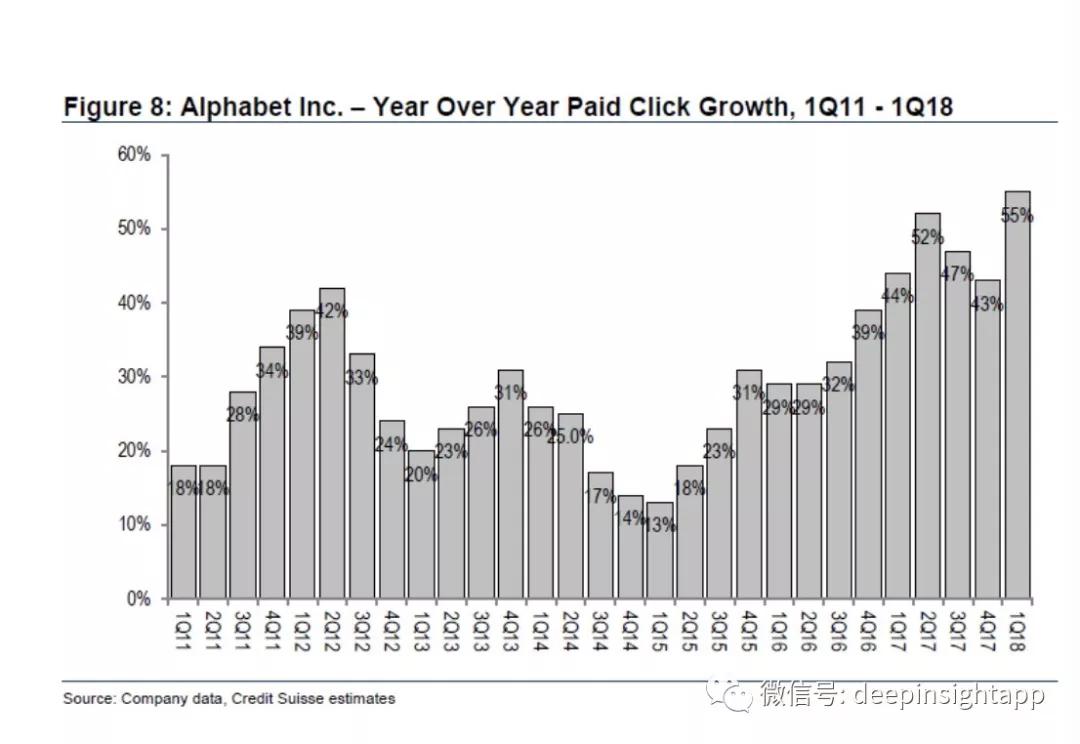

谷歌的好坏依然明显。好的方面是点击量还在增长,特别是付费点击量达到了55%的比例,比去年四季度的43%大幅提高了1200个基点。搜索业务的精准度也在提高,包括谷歌自己的算法。坏的地方是,公司各种投资的投入还是很大,而且目前看还没有任何的回报。不同于Facebook广告业务的量价齐升,谷歌CPC同比下滑了18%,主要源于其中YouTube点击量大幅上升后的拖累。所以整体广告业务,我们看到公司Paid Click不断增长,CPC却不断下滑。

奈飞

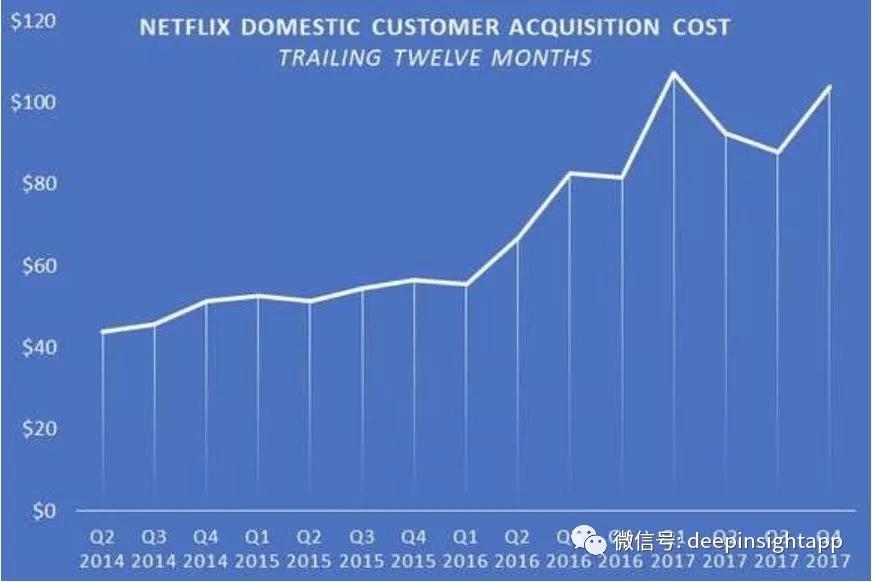

最后我们说说奈飞,也是持续跟踪的公司。来到2018年,Netflix的一季报再次超出市场预期。公司单季度收入高达37亿美元,同比大幅增长了40%。新增加的流媒体订阅用户数为741万,其中196万来自于本土用户,546万来自于海外用户。Netflix整体的订阅用户数达到了1.25亿,同比一年前增长了27%。净利润达到了2.9亿美元。Reed Hastings将继续通过内容投放来提高行业的进入门槛,预计2018年全年内容投入达到惊人的80亿美元,市场推广投入20亿美元,公司整体内容+市场推广要砸100亿美元!

今天的Netflix建立了一条几乎不可逾越的护城河,横向对比看,远远超越20年前BlockBuster所建立的护城河。Netflix通过精品剧投入的模式,让这个行业的进入门槛极高。过去一部电影投入1亿美元已经是天文数字了,今天Netflix一年可以在内容投入80亿美元。单部电视剧1亿美元的投入是起步。而且,Netflix充分受益于用户数的网络效应。订阅用户数越多,其投入内容的成本就可以越高,用户体验也会越好。所以奈飞一直在内容制作,特别是独占内容领域加大投入,最极致的独占内容领域就是自制剧。