当我们在说工业品的时候,不仅仅在说供应链

近日,京东集团旗下子公司京东工业品完成A轮2.3亿美金融资,由GGV纪源资本领投,红杉资本中国基金、CPE等多家投资机构共同参与,汉能投资担任独家财务顾问。京东工业品投后估值预计超过20亿美元,此次融资完成后,京东工业品已成为该领域内最具竞争力的公司。

随着C端红利的消逝,2B的产业互联网方兴未艾。作为B2B领域的核心赛道,拥有万亿市场规模的工业品领域近期出现多起融资事件,尤其作为行业头部的京东工业品完成新一轮融资,势必对整个市场产生深远影响。

汉能投资深耕产业互联网领域,在企业IT信息化领域曾服务过网宿科技、金山云、云知声、青云、易捷行云、印象笔记等一系列知名企业。同时我们坚信,产业互联网的意义不应仅是单一企业孤岛式的信息化,更应包含企业间联系的平台化、数字化和智能化,最终形成网状互联的高阶形态。

一、万亿规模下供需分散,上下游行业痛点倒逼行业数字化改革

当前,促进中国工业品采购数字化、智能化、平台化的主要驱动因素,来自于上下游分别面临的行业痛点。上游厂商/品牌商对消费端控制弱,对市场变化响应慢,且饱受假货困扰;下游客户依体量不同,采购需求特征分散,倒逼上游和中游提供集成化服务和数字化平台。

中国工业品已达万亿规模,电商渗透快速提升,产业平台化、数字化和智能化趋势明显

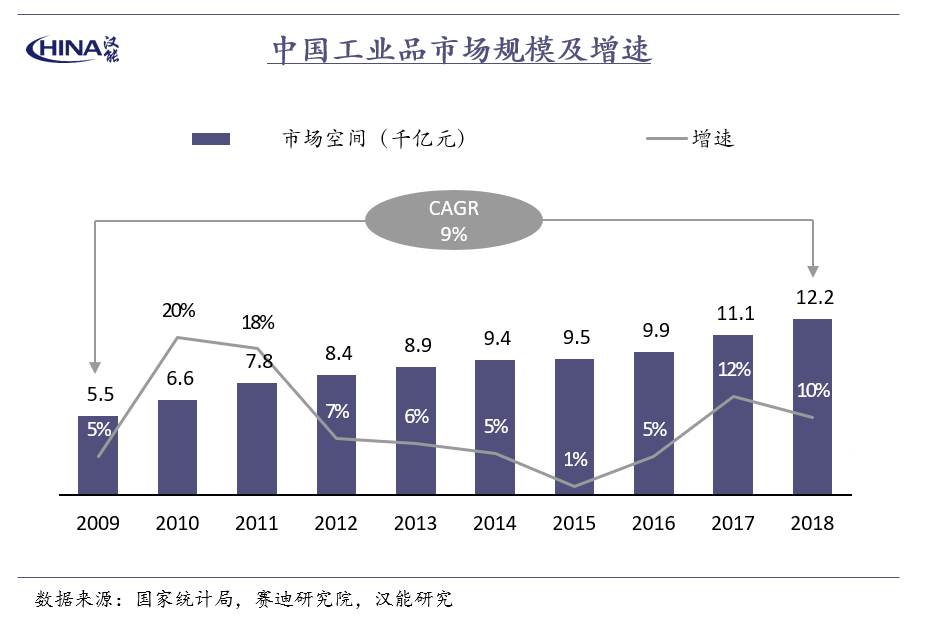

我国工业品行业市场空间巨大,2018年超过1.2万亿元,过去十年年复合增长率9%,未来十年预计增速5%。我国工业增加值从2009年13.8万亿元增加到2018年的30.5万亿元,工业品采购需求约占企业产值的4%-7%,未来工业品行业仍将在需求的推动下保持稳步增长。

2018年我国企业电商化采购市场规模约为3,600亿元,同比增速高达80%,远高于传统B2B交易20%左右的增长率,未来企业的消费升级还将为企业电商化采购提供持久动力。其中,工业品成为企业线上采购增速最快品类,目前线上渗透率不足1%,具有巨大的发展潜力和增长活力,未来将在企业级市场中加快延伸。

工业品上游市场响应能力差,下游需求特征分散,传统产业链亟待数字化提升

传统经销模式中,上游工业品厂商需经过“品牌商→各级代理→小贸易商”等流程触达下游采购消费方,冗长的中间环节导致上游厂商对消费端控制弱,不能及时准确获取销售数据和市场反馈,从而无法对市场变动做出主动、积极的调整,库存控制也较为困难。另一方面,厂商亦无法控制中间环节中潜在的假冒窜货风险,这对厂商的声誉造成极大的挑战。

下游的客户则依体量不同,可分为KA客户、SMB客户和零售商客户。他们一方面面临着相似的困境,例如传统经销模式价格不透明、采购比价效率低下、SKU管理成本高、需求响应速度慢、售后差等;另一方面也因实际采购流程、要求等有所区别,造成了工业品采购需求特征天然的分散,进一步加剧了采购的低效。

不同客户的要什么?

KA客户:采购需求大,寻求“一站式服务”

非制造业KA客户一般采用预算制采购,涉及利益主体较多,以小批量、多品类采购为主。而制造业KA客户一般采用生产型采购,具有专业采购团队,分类管理,对价格和交货期敏感,另外有外协需求,对质量、服务要求高。

KA客户工业品采购战略寻源难、效率低且过程不透明、成本高。

SMB及零售商:采购品类大且分散,寻求“数字化平台”

零售商经常采用经营性采购,自身数字化程度较低,对价格敏感,对交货期敏感,采购品类较多,但批量较小;非制造业SMB和C端客特点为采购零星分散,缺乏质量鉴别能力,时间成本个体差异大。制造业SMB一般采用生产型采购,对价格和交期敏感,对质量要求高但缺乏全面质检能力。

零售商的采购缺乏足够的、有品牌的、可信赖的供应商,进销存管效率低;SMB的采购量级达到千万级,采购难度大,且无议价能力,价格差异大。

数字化平台能够同步上下游供需信息,实现数字化集单交易撮合、多方比价等功能,解决SMB和零售商数字化程度低、价格敏感等问题。这直接打通了原厂与消费端,有助于上游实现以销定产,下游实现采购流程的透明、对接的高效等。

二、美日工业品成功核心三要素:足量SKU、线上线下并行、完善产业链配套体系

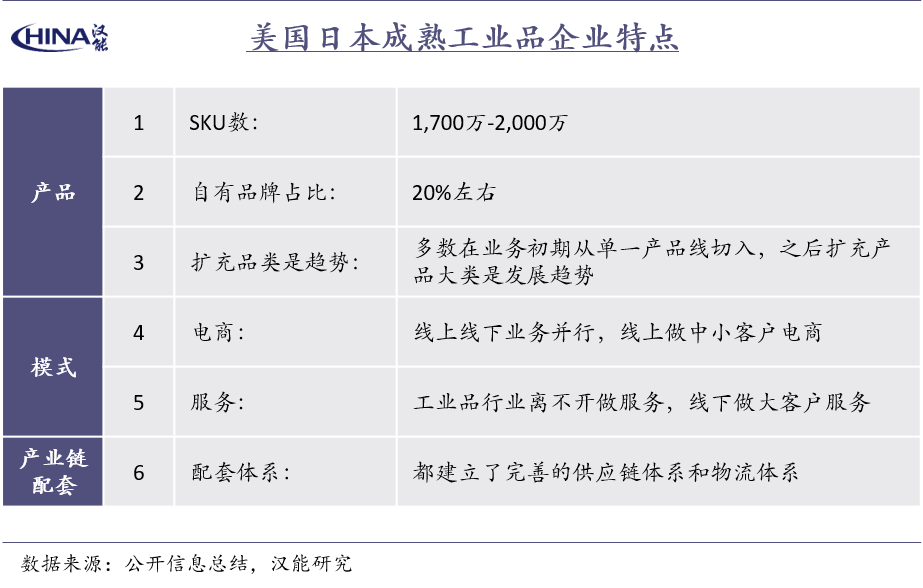

通过研究美国、日本成熟工业品企业,我们发现在数字化产业升级的大背景下,保持企业活力与持续竞争优势的关键成功因素主要有三类:1)产品上,保证足量SKU,自营占比~20%以保证利润空间,不断拓品以满足日益多元的下游需求;2)商业模式上,线上线下并行,线上聚焦中小客户,线下注重大客服务,实现平台化和数字化高效赋能;3)配套设施上,建立完善的、数字化的产业链配套体系,包括供应链、物流等。

产品特点:SKU数多、品类覆盖全

美日成熟企业如固安捷、MonotaRO、MISUMI、TRUSCO等SKU数量普遍约为1,500-2,000万,且在品类方面不断进行拓展,未来覆盖品类最为全面的公司将具有核心竞争力;在品牌结构方面,固安捷、法思诺、MonotaRO及TRUSCO都在大力发展自有品牌,平均占比约20%。发展自有品牌有助于提升综合毛利和品牌形象,亦是重要发展趋势。

商业模式:线上线下并行,渠道及客户全覆盖

商业模式方面,美日成熟企业通过线上线下业务并行,实现渠道及客户的全覆盖。它们一般线上做中小客户电商,提升客户覆盖面;线下为大客户提供服务,提升客户黏性。美日成熟企业如传统线下起家的固安捷及WESCO近年已积极布局电商渠道;MISUMI、TRUSCO的商业模式亦同时覆盖传统线下及电商渠道;纯电商起家的MonotaRO也开始自建仓储、提供物流服务,补充线下能力。

产业链配套体系:完善的供应链、物流及数字化解决方案体系

在产业链配套方面,美日成熟企业都建立了完善的供应链体系、物流体系及数字化解决方案体系。比如TRUSCO 在日本全国建立了73个销售中心和24个库存中心,在每个配送中心开发了一个维持约381,100件库存的结构,以响应各种产品的订单。在智能化方面,TRUSCO建立了智能物流仓,包括自动商店、托盘自动仓库、自动运输机器人、无人搬送车等,具有较高的仓库自动化水平;美国固安捷提供数字化采购平台与软件服务,为客户提供一体化、数字化的采购解决方案,包括产品信息平台、数字化存货管理系统、客户端采购系统、实时客服,从而提升运营效率和客户体验;日本米思米进行了全产业链信息流、物流和商流的数字化整合。

产业链赋能案例1

美国-固安捷Grainger:聚焦大客户定制化服务,提供数字化采购平台与软件服务

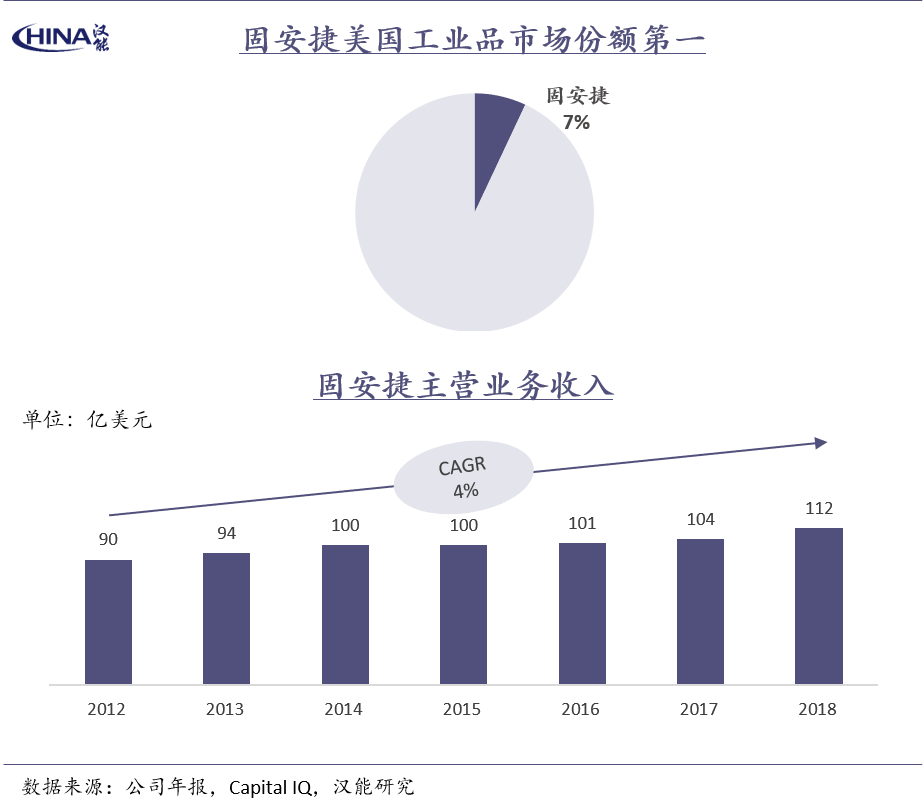

固安捷是美国工业品市场份额第一的企业,当前市场占比7%。其主营业务收入于2018年为112亿美元,于2012-2018年间保持年复合增长率4%,高于同期行业增长率2%。

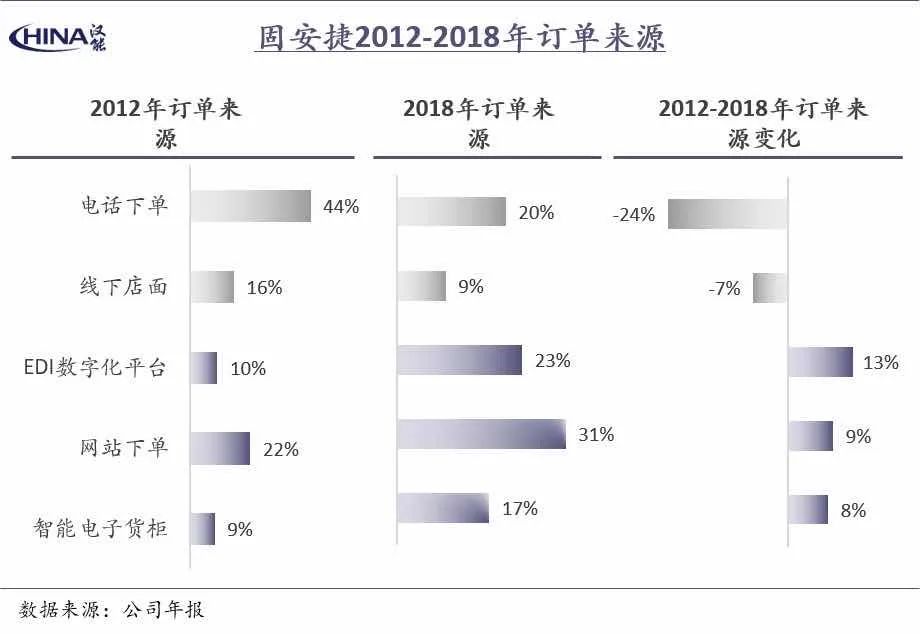

通过分析固安捷2012-2018年订单来源及其变化,我们有发现:

2018年相比2012年传统渠道采购占比明显下降,电话订单占比从44%下降到20%,线下店面占比减少7%,客户对传统线下模式的依赖度降低;

以数字化采购平台、网站、电子货柜为主要形式的新型销售渠道下单比例持续提升,数字化采购平台订单占比从10%上升到23%,网站下单及智能电子货柜亦有大幅增长。

为了迎合线上渠道发展大趋势,固安捷近年积极发展数字化+平台化模式,以期提升运营效率和客户体验。

针对小客户,固安捷建立了数字化B2B电商平台。平台上种类齐全、价格适宜、可多方比价,有效缩短了采购链条。

针对中大客户,固安捷聚焦于定制化解决方案。销售及客服人员为客户提供一体化、数字化的采购解决方案,包括产品信息平台、数字化存货管理系统、客户端采购系统、实时客服等。

产业链赋能案例2

日本-米思米MISUMI:数字化整合信息流、物流、资金流

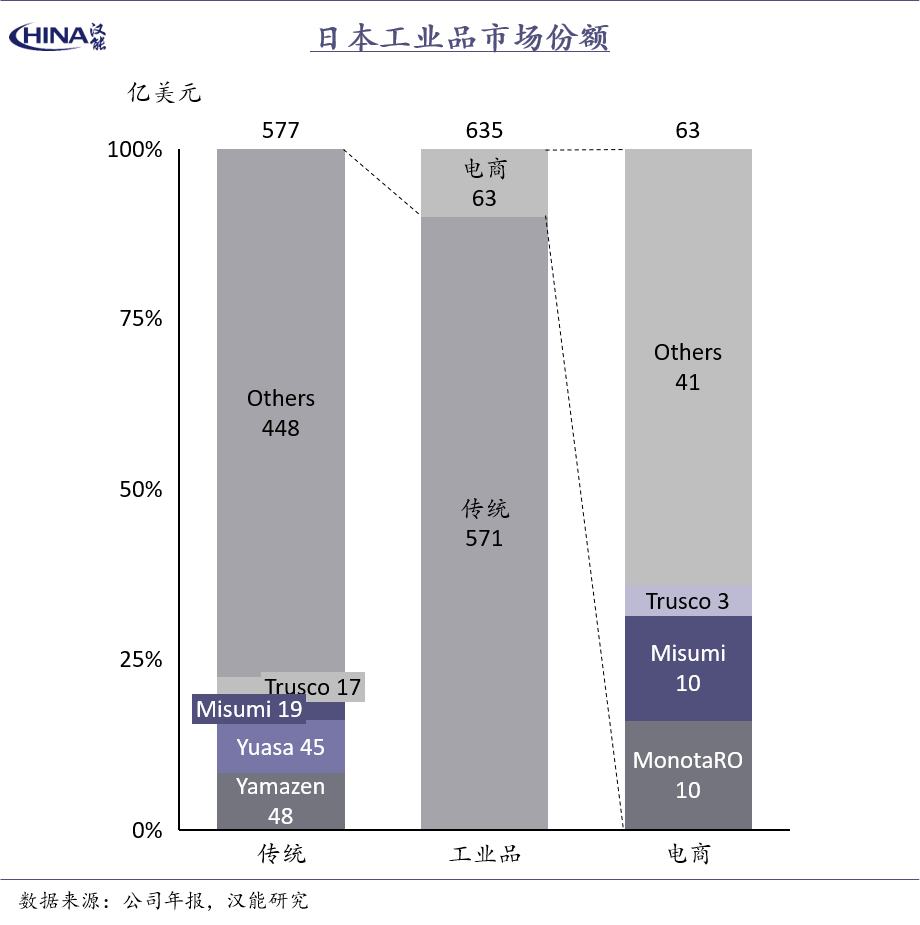

米思米利用前期在工业自动化和冲压模具零部件市场上形成的优势进行cross-selling,推动工业品业务发展。目前,其工业品电商业务收入为10亿美元,占日本工业品电商市场~16%;传统线下业务收入为19亿美元。

米思米采取了直接对接终端客户的模式,且进行了全产业链信息流、物流和商流的数字化整合。

上游:海内外供应商集成商品供给情况,将产品型号、存货量等信息同步到电商平台上。

中游:电商平台+数字化后勤机构提供双重保障。平台运维人员保证平台可同时实现市场营销、商品检索与分类等功能,以高人效、低成本实现交易撮合,缩短冗长供应链环节。另外,米思米自建的数字化商业后勤系统,例如客服呼叫中心、物流体系和IT系统等,提供了高质量、可靠且及时的送货和售后服务,拥有价格优势。

下游:大中小客户均可使用集成性电商平台实现高效采购,并基于数字化后勤系统获得及时的物流、售后服务等。

三、中国工业品如何获取新一轮增长动力?

综合国内外工业品市场及头部企业研究,我们认为,未来中国工业品企业将通过三个革新获取新一轮的增长动力,分别为:提供全品类一站式电商平台,打造高效自营物流体系,提供线上线下“信息流+商品流+资金流”一体化解决方案。这将重塑整个工业品行业走向数字化、平台化、智能化,为工业现代化进程添砖加瓦。

提供全品类一站式电商平台

由于品类繁杂、长尾,非标品类较多,工业品采购至今难以实现完全的标准化、数字化。尽管如此,美国日本的行业龙头仍在积极打造并推广适用于更广泛下游客户的数字化采购平台,目前两国的工业品电商市场渗透率均已达到10%左右,而中国目前电商渗透率仍不足1%。

参考固安捷和MISUMI的模式,提升下游客户的采购效率是工业品供应链数字化改造的核心。针对繁杂的工业品品类,平台化的电商模式是更为高效的解决方案,以电商平台集中碎片化订单,大大降低了分散库存带来的仓储成本,也减少了履约的时长。

而客户分层管理、直营三方合作、平台共建的模式将极大地拓展客户覆盖和品类覆盖,以实现一站式的客户体验。

打造高效自营物流体系,建立适用于园区的仓配网络

传统工业品采购大多集中于线下本地经销商,主要是为了满足客户即采即用的时效性需求,但由于非标品众多,时效性需求并不能被很好满足。而电商模式在解决长尾品类覆盖的同时,也应重点打造满足时效性需求的物流体系。自营物流可以帮助客户相对准确计算配送到达时间,从而使得客户能够更加自如安排生产节奏,采购也真正可以做到即采即用。在面临集团型大客户集中采购的模式下,自营仓配体系可以针对客户需求,配送至各分支子公司,也可以在其园区建立专属终端仓,以提高园区整体作业效率。自营物流体系为电商平台提供了更优的客户体验和灵活的需求匹配,在疫情期间更突显了自营物流下配送到户的重要性。

线上线下信息流、商品流、资金流一体化服务

不同于其他品类采购,工业品采购中物料仅为其中一部分,另一个重要部分是包括维修、维护、安装等线下服务。传统的本地零散经销商灵活性高、对个别客户的针对性强,从而形成了高度粘性。在采购转移至线上的过程中,解决好线下履约和综合服务的需求才能真正满足客户需求。

信息流方面,形成全面清晰而不重复的产品库,同时利用大数据能力帮助上游品牌商洞察下游客户采购行为,指导其生产和营销策略;

商品流方面,直营物流与厂家直配高效结合,形成数字化物流体系,明确配送时间以方便客户安排生产;

资金流方面,提供基于生态信用体系的供应链金融服务,实现上下游信用的传递。

四、头部玩家有望通过并购快速提升板块能力,巩固龙头地位

我们认为,在新冠疫情影响下,行业中大型平台将加速整合并购中小玩家。在实现数字化平台信息沉淀、培养基础客户服务能力、搭建技术基础设施等方面上,有服务核心大客户经验的公司具有较强的优势,它们可从以往的企业服务用例中提炼出在线化、数字化和智能化的经验,有效提升SMB和零售商的网状服务水平,并通过并购整合快速提升在各个板块的能力。

如前文分析,目前国内的工业品平台大多在部分优势品类或细分客户领域有独特优势,而全客户、全品类数字化平台将在效率和体验方面都有全面提升,因此通过并购整合将快速提升玩家在各个板块的能力,实现1+1>2的效果。

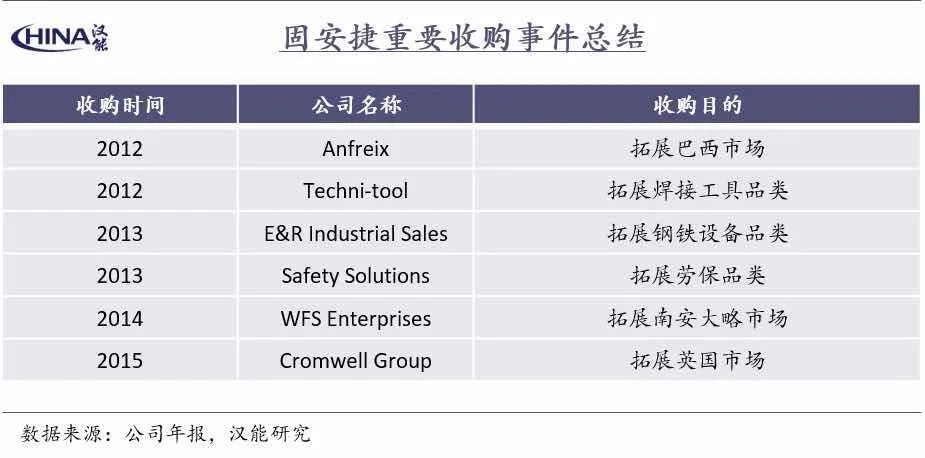

参考全球最大的工业品平台固安捷,在近10年内收购全球各地多家工业品平台,以不断拓展覆盖品类和海外市场。近两年,中国的工业品头部玩家也开启了并购之路,以期逐步补齐自己的板块能力。而未来头部玩家将持续在技术、区域、品类、客户、物流等领域加大投入,积极寻找具有板块协同效应的并购标的。

近期,受新冠疫情影响,众多线下销售服务网络停摆,缺乏自营仓储物流和稳定供应渠道的平台也大受影响。在工业品领域,以国央企为代表的大型产业集团仍在积极生产,但传统的招标采购模式快速转向线上采购模式,拥有自营体系、自建物流的头部平台迎来发展机遇。在此契机下,行业中大型平台将加速整合并购中小玩家。