打败亚马逊和宜家,美国最大家居电商Wayfair有哪些过人之处?

本文来自 凌波资本

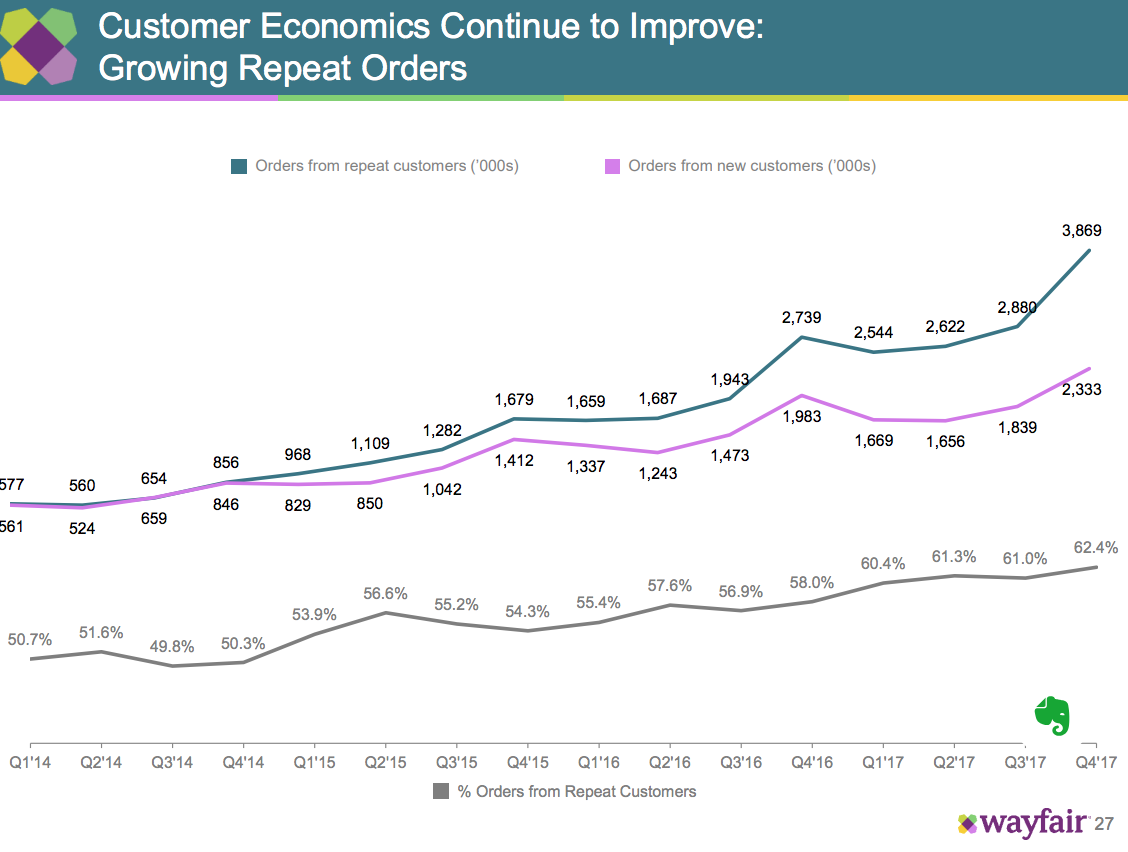

Wayfair由两名康奈尔大学生于2002年创立,是美国最大的家具家居电商,总共收录了1.2万个品牌的1,000万种产品,在全球有超过12,000家的供应商为其旗下的5个品牌提供产品和服务。Wayfair采用线上浏览,线下进入实体店体验,最后成交的模式。84%的消费者对Wayfair品牌有认知。Wayfair的复购也不断上升,2017年的订单中,31%的订单来自于过去12个月中至少有过一次购买行为的老客户,而这个比例在2013年只有13%。

Wayfair于2014年在纽交所上市,同年成为美国最大的家居电商上市品牌。2017年,公司净收入达到47亿美元,同比增长39.7%;经营现金流常年保持为正,2017年为3363万美元。虽然公司还处于亏损状态(2017年净亏损2.47亿美元),但其股价自上市以来处于整体上升的状态,尤其自2017年之后呈明显上涨,至今增长4倍;最近几个月涨得尤其快,Wayfair的股价从4月28日的60.53美元/股涨到了138.78美元/股(截止至2018年9月10日收盘价),市值从约50亿美元涨到了近125亿美元,增幅达约103%,这说明投资人对Wayfair的模式十分看好。究竟是什么让这家持续亏损的公司的市值在四个月内翻了一番?

Wayfair自上市以来的股价变化。资料来源/yahoo finance

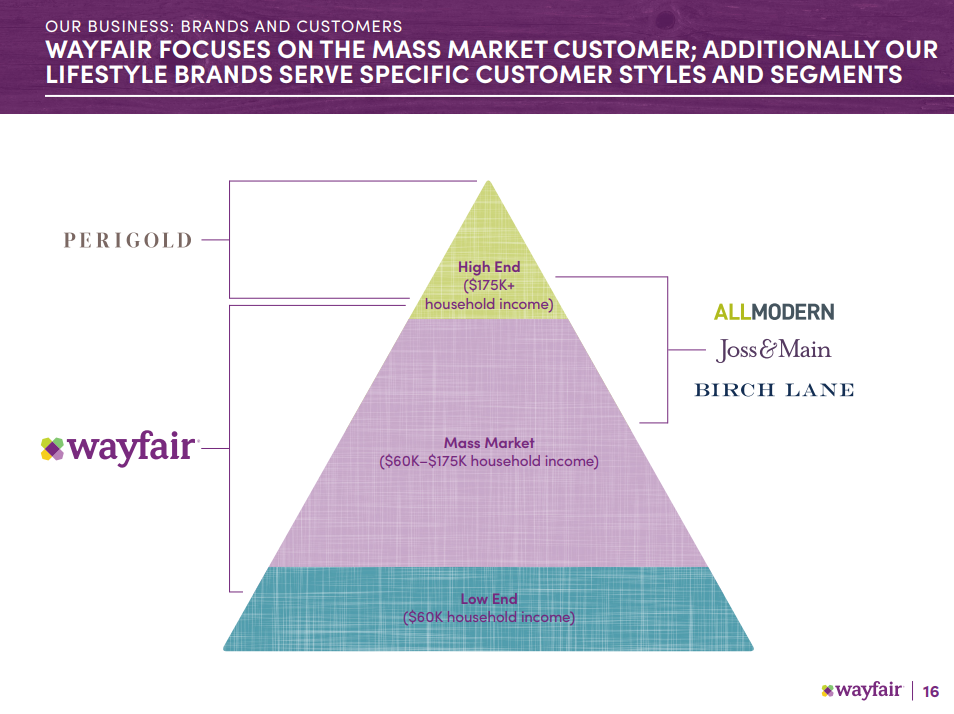

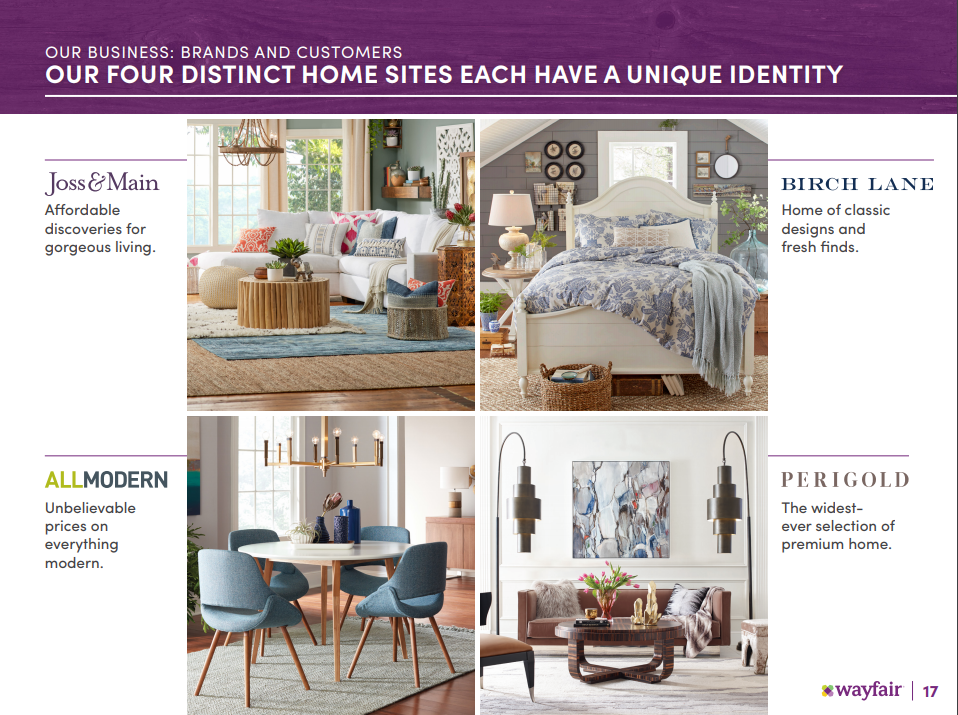

Wayfair旗下品牌:

⁃Wayfair.com,销售中档家具为主,品类涵盖大件家具、床上用品、地毯挂毯、灯具厨具、收纳用品、儿童用品、宠物用品等;

⁃Birch Lane,售卖和Wayfair.com同样种类的产品,但定位更高端一点,受众为中高端用户。

⁃AllModern,销售高端品牌为主,家具风格更偏向于中世纪,相较与黑白色调为主的其他品牌更加充满质朴的厚重感。;

⁃Dwell STudio,现代家居工作室;由独立设计师Christina lemieux 在2000年创办,后被Wayfair收购。产品包括家具、灯具、地毯、布料,整体风格更加精致、小众。

⁃Joss & Main,是一个允许设计师出售其设计产品的闪购网站,产品涵盖家具、灯具、床上用品、厨房用具、浴室用品、窗帘地毯等。

行业背景:

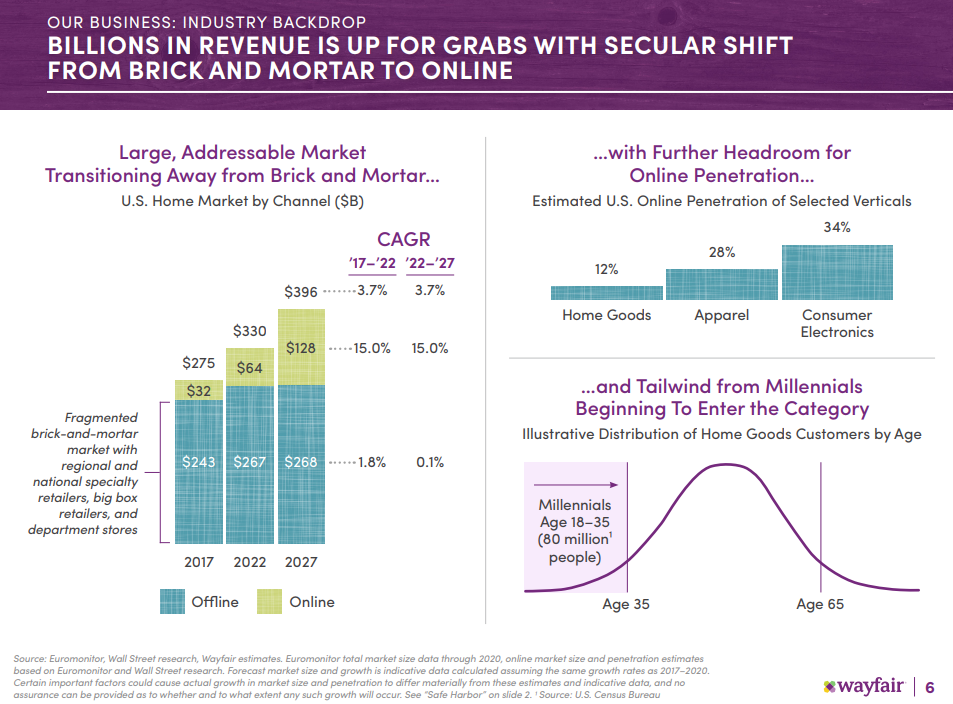

-千禧一代消费者入场家主力消费人群。一般来说,35岁到65岁的消费者是家具购买的主体人群,随着年岁推移,拥有新观念、更加追求生活品质的年轻一代(18-38岁人群)也逐渐成为主力消费人群。

-女性决定大部分家装消费支出。Wayfair的目标客户群是35-65岁,年家庭收入在5万-25万美元的中层收入女性,她们大部分拥有自己家庭里家居的选择、购买权。对于她们来说,宜家和沃尔玛太低端了,而Crate & Barrel, Pottery Barn又太高端,价格适中的Wayfair成了她们的首选;另一方面,这些用户不想接受完全标准化的产品,而是更倾向于一定的个性化产品。这种个性化可以通过产品的选择来完成,因为更高端的定制化家具需要的定价也越高。

-采购家具像是短途旅行,去实体店仍然是个麻烦事。家居店为了节省成本、方便运输,一般会选择开在市郊或者高速公路附近,另外,由于家居涵盖品种太多,逛上一天可能也逛不完,而消费者的需求又十分多样化。对于他们来说,去一趟就像一次短途旅行,费时费力,最后还可能一无所获。对传统零售商来说,租金成本和客流吸引力、消费者的个性化和大众选择都是需要平衡的矛盾。

-互联网逐渐变成生活基础设施,渗透到人们生活的方方面面,家居购买也不例外。相信不少人都有从“在淘宝超过100块的东西我就不想买了”到“新款iPhone 发售当天只怕在网上买不到”的类似体验。网购已逐渐成为日常购物的一部分,随着支付的安全性、物流的快捷性不断提高,消费者也越来越接受在网上花大钱、买大件的行为。

-但线上家居市场渗透率还处于极不饱和状态。据预测,美国服装市场、消费电子产品的市场渗透率分别达到了28%和34%,相比之下,家具市场渗透率是有12%,想象空间巨大。

-家居市场整体从线下实体展示店、国际专售店、大型家居卖场转移到线上。据统计,2017年线下家居市场还是线上市场的8倍左右,到了2027年前者只有后者的两倍左右了。年复合增长率上,线下市场2017年-2022年,2022年-2027年的增速分别为1.8%和0.1%;线上市场则一直保持着15%的增速。

-相对于品牌,家具购买者对渠道更加敏感,也更加忠诚。当你去到Birch Lane这样到家具品牌集成店购物时,很可能更多的注意力是放在家具本身是否合意而不是家具品牌上。当收入不高的年轻人布置自己的第一个家时,也会首先想到宜家、宜得立或者红星美凯龙这样的地方,用户可能不知道家具本身的品牌,更多是对于渠道的信任感。同样的原因,即便是在网上,当你想买一把椅子时,除非有之前就特别中意的,直接去苏宁或类似的家居大卖场选购可能是许多人的第一反应。

家居网购的痛点:

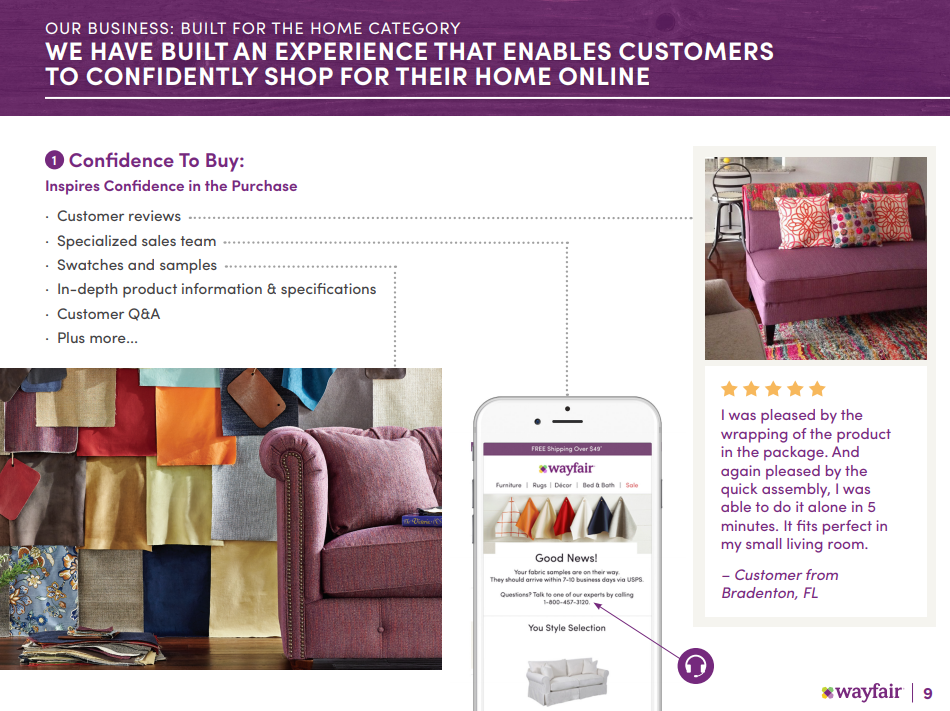

⁃摸不到实物,购买全凭想象。因此对产品的材质,以及如何跟家中现有家居搭配、布置只能靠想象,对大部消费者来说,也需要比较专业的购买指导和建议。

⁃搜索和选品体验差,难以在海量SKU中选择自己喜欢的风格、材质。和逛线下店一样,消费者网购家居时也喜欢采用泛泛浏览而不是精准搜索的方式,因此自己也无法准确描述自己想要一个什么样的沙发,或什么样的吊灯,而另一方面,他们对家居品的想象力和购买欲又十分强大。

⁃配送体验差。家居产品有重、大、易碎等特点,配送过程中的损坏率会明显高于服装等其它行业。加之配送工作通常交给第三方物流公司完成,速度慢、服务态度差的问题也难以避免。

⁃售后体验差。售后安装、退换货、售后维修等体验非常差。

Wayfair的模式及竞争优势:

线上浏览,线下体验,再成交。Wayfair通过统计发现在公司的网站访客中,有99%的消费者并不购买任何产品。大多数访客来到网站,只是因为他们想要在Wayfair对自己想要的商品进行研究和对比,看看图片和价格,然后到实体店去购物。Wayfair随即推出了一项计划——get it near me,即向消费者指明附近有哪些家居产品商店,按照他们想要购买的商品,将他们推荐给附近的商店,然后再以此向哪些本地实体家居商店收取一定的推荐费用。这样做的好处是,针对不同的消费人群,Wayfair打通了两种渠道:一方面在线上收集消费者行为的数据,另一方面和附近实体店位置精准匹配,而本身不拥有任何重资产(店铺、搬运车辆等);这种LBS形态的服务模式也让消费者在购物决策上变得更高效。

⁃产品上,提供同一件商品的多种材质和色板、详尽的产品信息。辅助服务上,展示丰富的买家评价、提供专业客服和导购团队、罗列常见疑问供消费者参考。帮助用户建立信任和信心,可以在网上挑选家具家居产品。

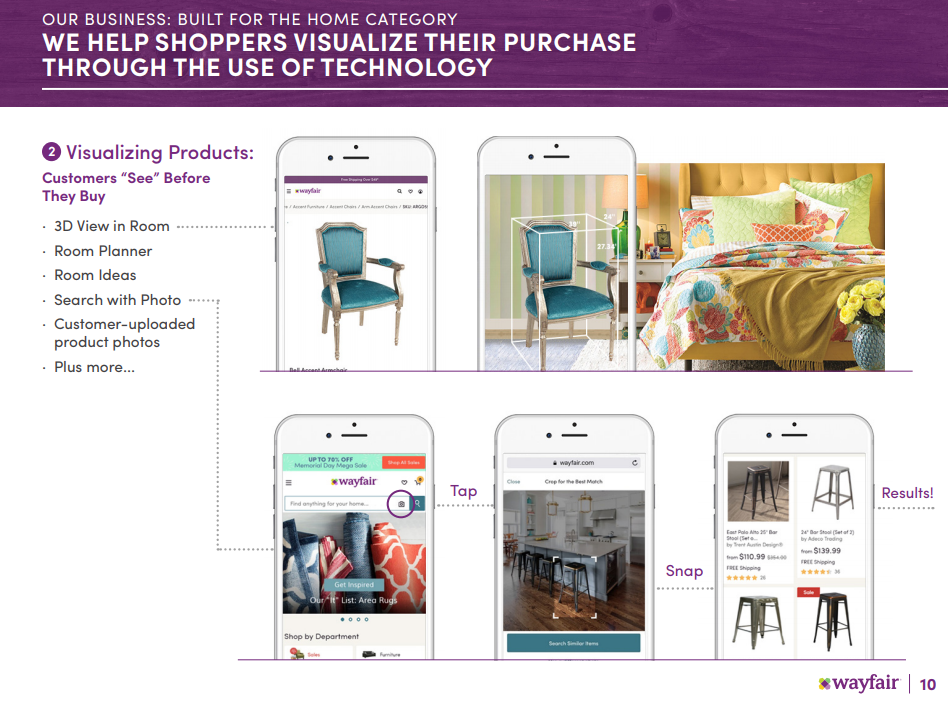

⁃加强可视化。Wayfair为消费者提供产品3D展示图、以图搜图、家居搭配方案,以及买家实物图等。

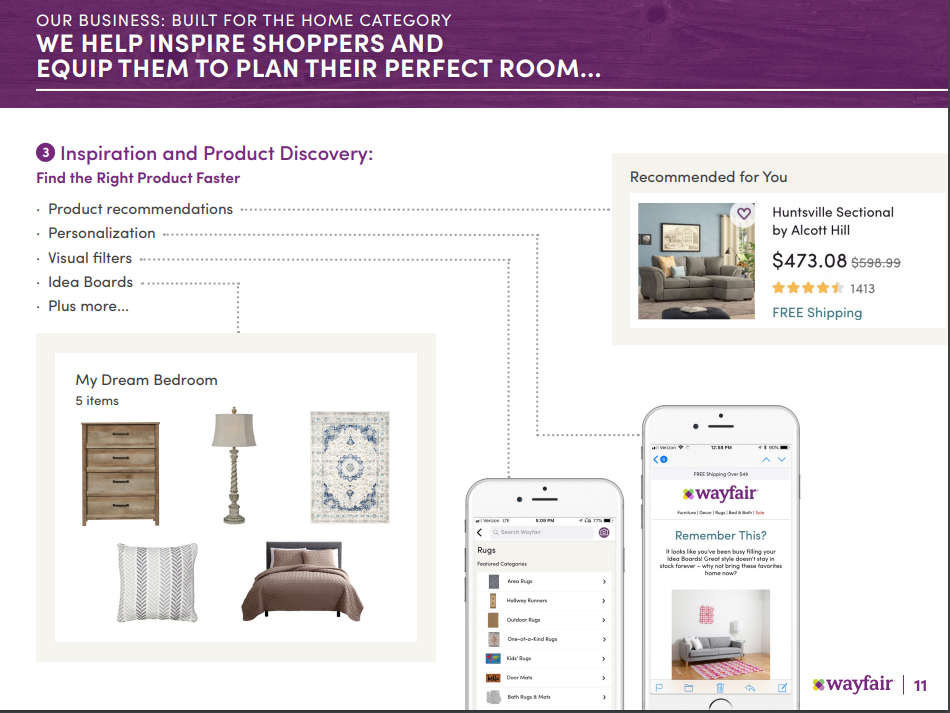

⁃帮助消费者规划理想房间。wayfair不仅提供家居单品,还提供整个房间的搭配方案。另外,还会记录消费者的历史浏览情况并定期将历史内容返推给消费者,尝试再次勾起消费者的购买欲。

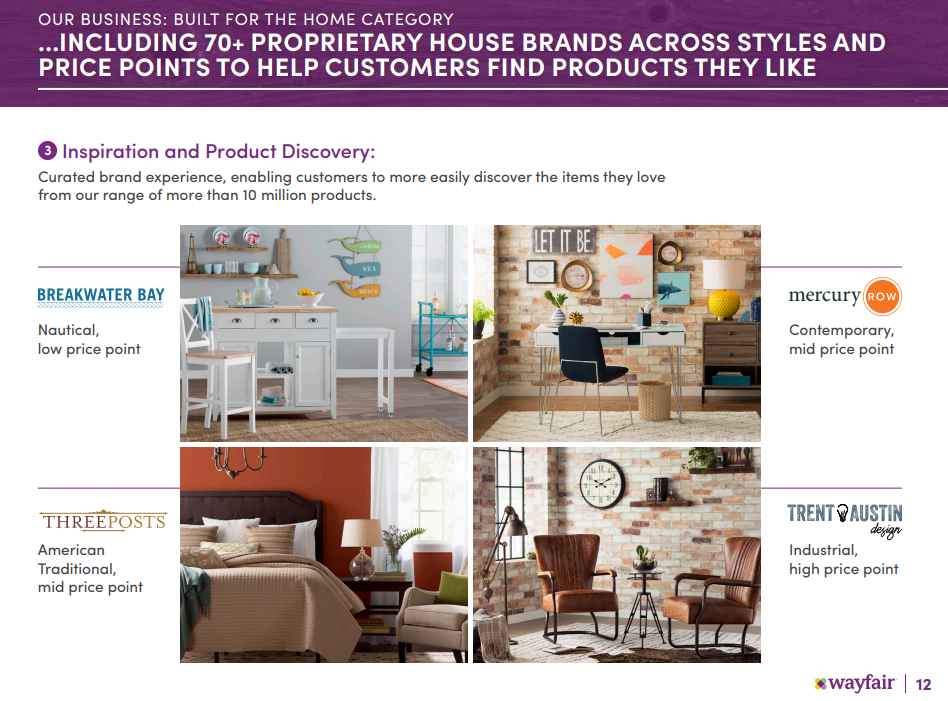

⁃发展自有品牌,对产品质量做到完全把控。wayfair目前拥有超过70个自有家居品牌,风格各异。如主打低价、水手风的Breakwater Bay、定位中端、风格偏现代的Mercury Row、传统美式家居品牌Threeposts、走工业风高端的Trent Austin等。自有品牌的销售额占比从2015年的5%提升至2017年的57%,证明广大消费者对Wayfair的选品能力的认可和审美上的共鸣。

-建立发展出极致的用户体验,成为Wayfair强有力的差异化竞争力。在美国和欧洲有超过2300名内部全职的客服团队,负责客户从购买到物流配送全程服务。在特定的产品品类领域,Wayfair都配备品类专家,为客户提供服务。物流方面,在美国,约63%的大型包裹配送都使用Wayfair最后一公里仓储配送服务体系。客户认为“Wayfair的客服提供了无与伦比的体验,而这是我从未有过的良好感受!”,“Wayfair的员工服务即迅速又非常好相处”,“配送即时,产品品质好,客户服务超棒,这些都是Wayfair是我购物首选的理由“。

业务表现:

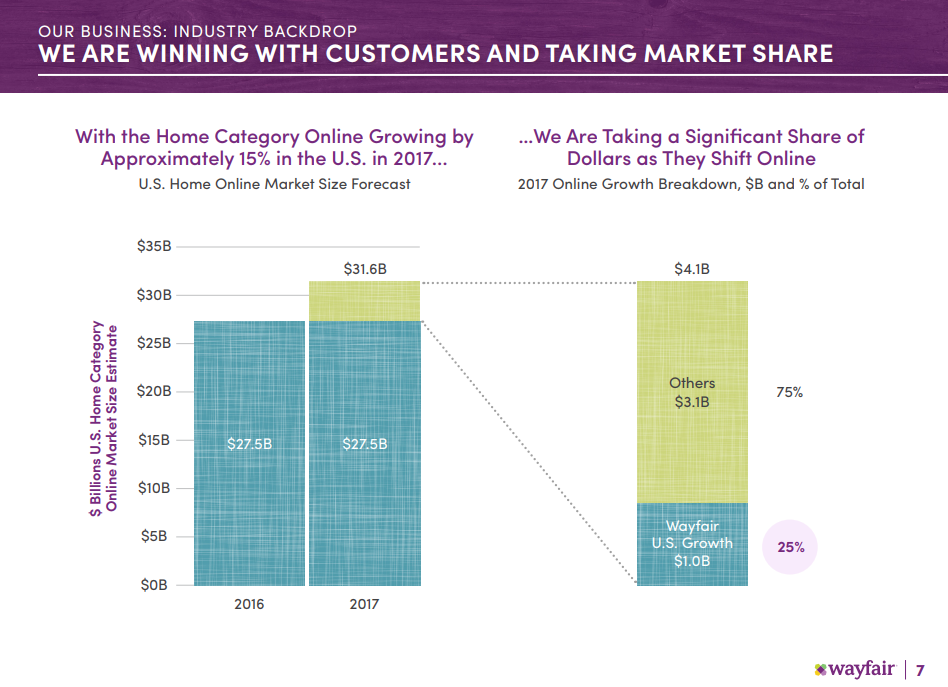

公司年报显示,2017年美国线上家居市场规模达316亿美元,同比增加41亿美元。这41亿美元里,Wayfair在美国的销售额占到了25%,为10亿美元。

财务表现:

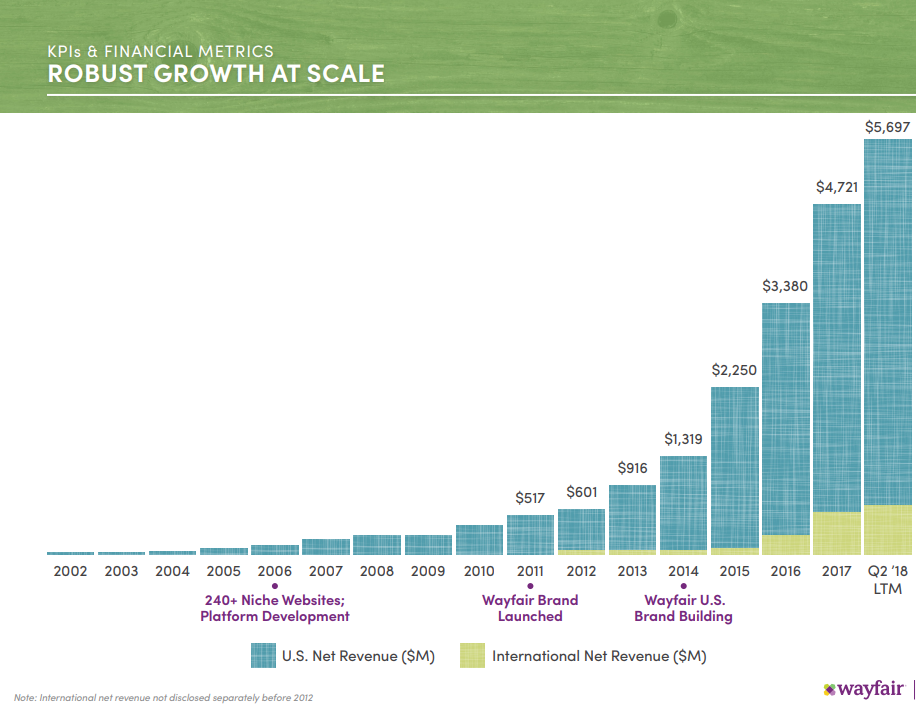

自2002年成立以来,Wayfair的营收一直保持增长,2011年的时候收入只有5.17亿美元,到了2012年增长到了6亿美元。然后进入2013-2016年移动互联网浪潮,收入开始爆发,2013年收入9亿,2014年收入13亿,2015年收入22亿,2016年收入33亿。从2014年开始分别保持了70%、50%和40%的年增长率。

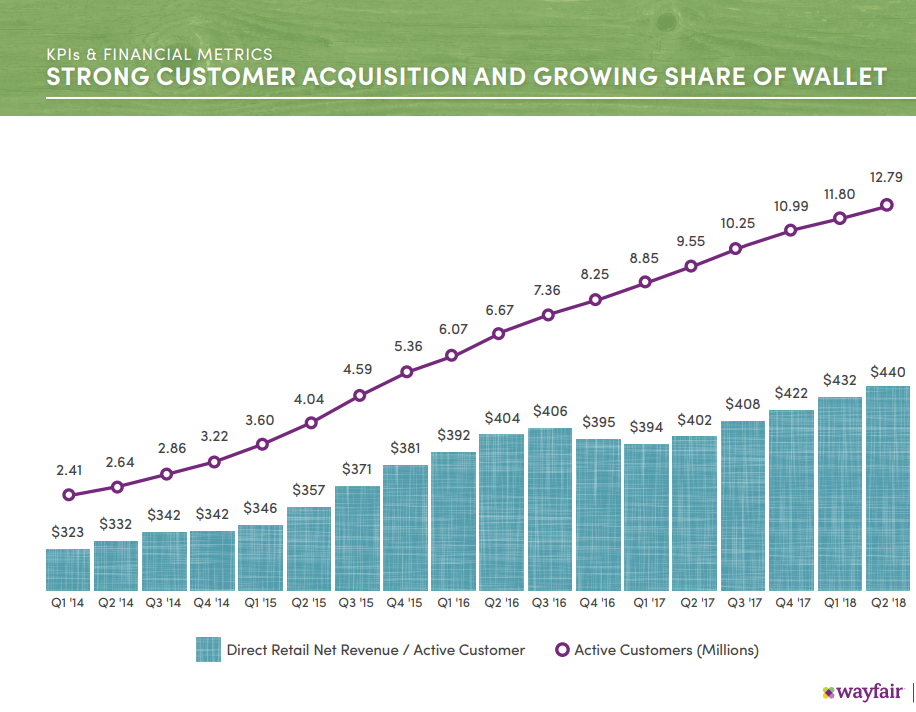

2017年,Wayfair活跃用户达到1100万,这相当于全美4.7%的美国成年人都经常在Wayfair上买家居。净收入为47亿美元,同比增长 39.7%,其中直营净收入达到了46亿美元,同比增加42.5%。自由现金流目前还处于流出状态,主要支出来自公司对IT设备、软件设施的购买(2017年现金净流出1.13亿美元,其中IT设备、软件工程等支出达到了1.46亿美元。)该部分支出属于一次性的长期投资,可以预见的是这部分支出将在未来几年内越来越少。虽然公司还处于亏损状态,但其股价从2015年上市以来处于总体上升状态尤其自2017年之后呈明显上涨,至今增长4倍;最近几个月涨得尤其快,Wayfair的股价从60.53美元涨到了138.78美元(截止至2018年9月10日收盘价),市值从约50亿美元涨到了近125亿美元,增幅达约103%,这说明投资人对Wayfair的模式十分看好。

自成立以来wayfair的营收表现。数据来源/Wayfair

未来计划和预期:

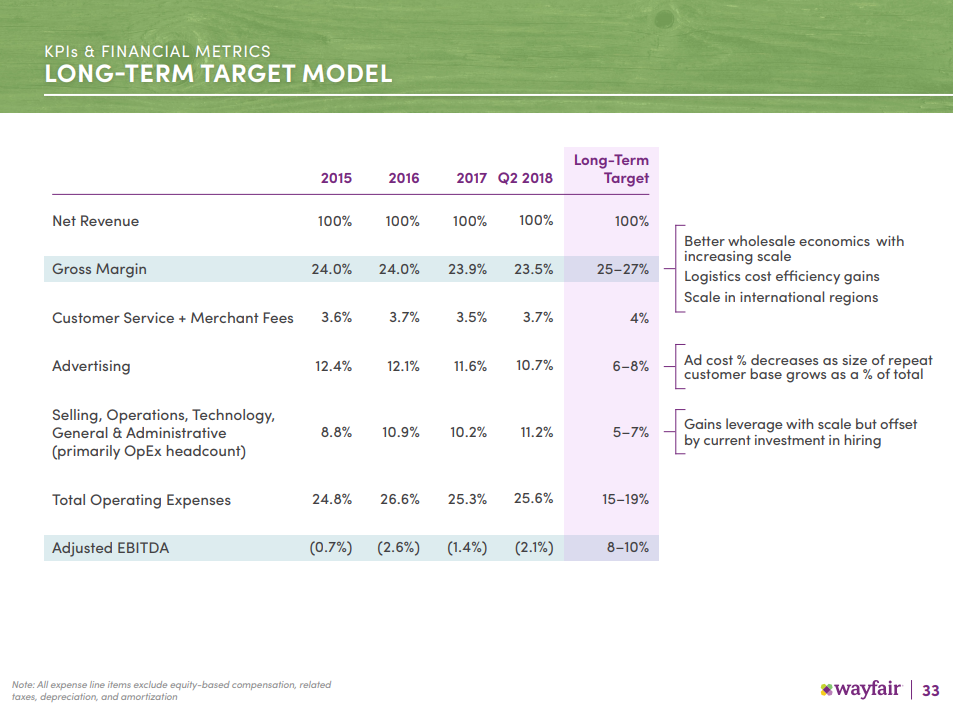

在wayfair的长期规划中,毛利率能从2018年第二季度的23.5%增加到25%-27%,这得益于销售规模效益的展现、物流效率的提高和国际化的扩张;广告支出将随着顾客忠诚度和复购率的提高而降低,其占总收入比将从现在的10.7%下降到6-8%;由于公司目前还在持续招募,行政等方面的支出占比还在不断变重,但这部分支出也将在未来被逐渐摊薄。总体规划下来,公司的息税前净利润将从目前的-2.1%转正到8%-10%。

在业务方面,为了应对亚马逊的竞争压力,Wayfair最近开发了一款AR(增强现实)应用WayfairView。可以让顾客提前看到家具摆放在自己家里的效果,促成更高的家具成交率。目前这款AR应用已经登录Google Play商店,Wayfair希望借助AR技术,可以让顾客在APP上看到物品跟实物等比的放在自己家中,从而可以快速决定是否适合。随着技术的普及,Wayfair还会开发VR(虚拟现实)APP,让顾客可以佩戴VR头盔,购买产品。

凌波点评:

除上述内容外,我们认为Wayfair还在以下几个方面做得特别出色:

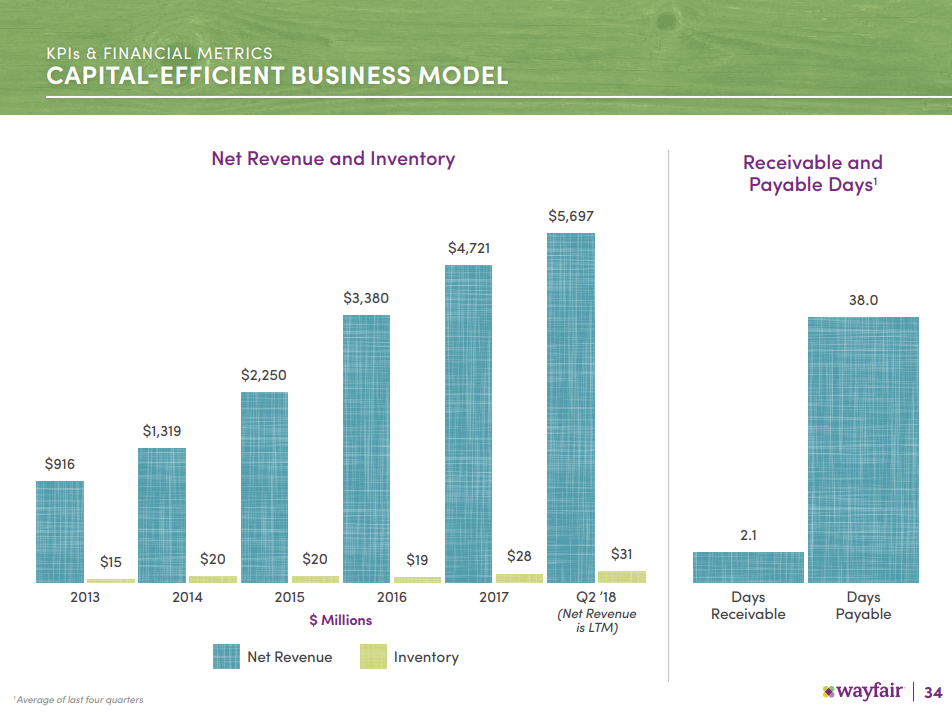

1、轻资产模式——高效库存信息管理系统 ,Wayfair的整个渠道中不涉及库存,周转效率高。

Wayfair两位创始人Niraj Shah和Steve Conine是程序员,公司目前有超过1300个数据工程师,算法和数据挖掘力被许多分析师视为Wayfair的核心竞争力之一。一方面,Wayfair深耕家具行业15年,现有超过10000家供应商,这些是秒杀全行业的亚马逊所不具备的优势。其有高效的库存信息管理系统,直接将客户需求与供应商库存相连接。订单确认后,大部分商品直接从供应商处发货,节省了大量库存所占用的资金,周转效率很高。而线下零售模式的Home Depot在2016年的存货周转次数只有5次, 库存占用资金超过120亿美元。另一方面,Wayfair不断探查并处理有关其客户的信息,以便与他们进行互动,预测他们的主观意愿,对他们的主页进行个性化,并且把搜索变成一种娱乐形式。

这样的模式和早期亚马逊有些许类似,早期亚马逊是卖书的,但是没有书店,亚马逊做的就是将买书的人供应商/书库直接连接起来,自己不拥有海量书籍、也不拥有重型仓库,但消费者却能在亚马逊上买到成全上万种书籍。

Wayfair的零库存和高效物流模式。资料来源/wayfair

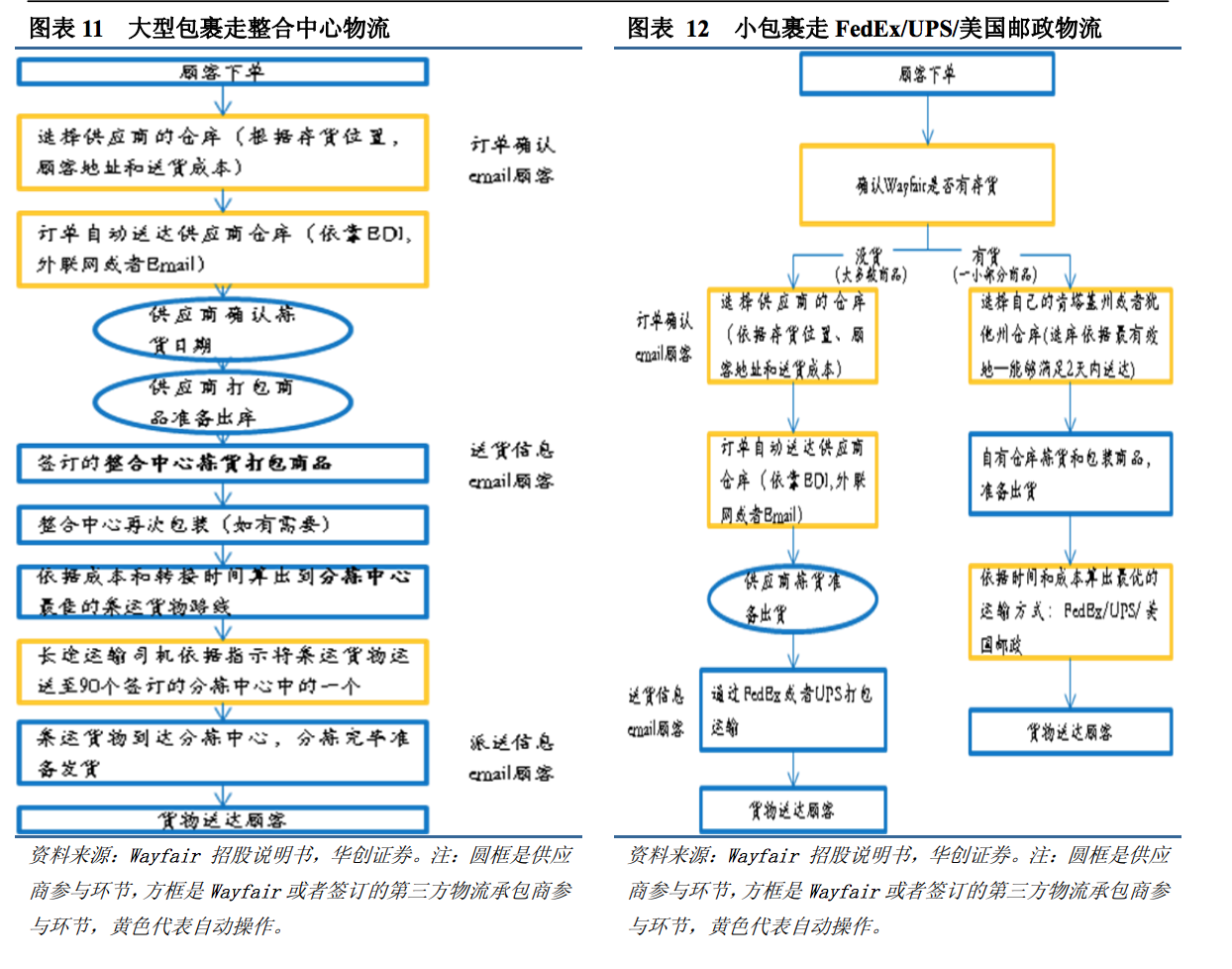

2、自建物流体系,节省商品运输成本和时间。Wayfair的自建物流体系由CastleGate仓库和WDN(Wayfair Delivery Network)组 成。CastleGate仓库通过将供应商库存前置,缩短包裹的配送时间,其中小件包裹可以缩短到1-2天;WDN主要用于大件包裹配送,通过集散中心、转运点、长途运输和最后一公里送货上 门完成配送,使用专用车辆,从而提升物流效率,降低损耗。预计到2017年底,Wayfair将 有90%的大件包裹通过该体系配送,最后一公里送货上门将覆盖60%的美国人口。对于小的物件,Wayfair能将传统投递时间从4-5天缩减到1天。对于大件,Wayfair能够将传统的2周投递时间缩短到1周左右。

3、巧用Instagram为Wayfair带来大量消费者,其忠诚度也随着对Wayfair品牌和模式的依赖而越来越强。

Wayfair的商品有多种颜色,产品品类不会被局限,它还使用各种不同类型的帖子,从标准室内设计景观拍摄到动物和其它生活方式的照片。在Instagram上,Wayfair会给自己的帖子加上标签以提高曝光率和参与度,而Instagram算法也更偏高热度帖子。与此同时,Wayfair通过直接回帖,提供有用的提示和建议,让用户满意和提高忠诚度。通过让客户放心或者给他们指出正确的方向,可以增加他们对品牌的正面印象。此外,Wayfair还使用独家竞赛、促销和折扣为Instagram追随者提供额外的价值。

CEO Niraj S. Shah在2018年第二季度财报电话会上称,公司该季度顾客复购率为66%,同比增加超过50%。

Wayfair用户的高粘性。资料来源/wayfair

4、定期推出由网红参与或网红创建的品牌内容。Wayfair倾向于和小网红或有中等数量粉丝的网红合作,以增强其营销内容的真实性。此外,Wayfair也经常与电视节目的人物合作,例如《单身女郎》和《美少女的谎言》,吸引这些节目的女性观众。《美少女的谎言》女主角Shay Mitchell的帖子是2017年Instagram人气最高的帖子之一,这侧面表明了Wayfair网红营销策略的成功。

互联网正在成为一种基础性设施深入社会的方方面面,传统行业也面临着模式上、渠道上、内容产品甚至消费者喜好上的全方位改造,这既是挑战也是机会。亚马逊24年前抓住了90年代的那波互联网浪潮,从繁杂而庞大的书籍入手,以轻资产模式起家,如今真的长成了一个售卖所有东西的线上亚马逊雨林,这种对传统行业在销售模式上的改造还在继续,具体到家居行业,国外有强渠道、连接实体店和线上消费者并抽取佣金的Wayfair,国内也有至家这类将潜在消费者带进老顾客家里体验家具,交易成功即可抽取佣金的新型购买模式,星星之火,未来可期。

参考资料:

Wayfair 2017年,2018年Q2 investor presentation、2017年年报

《Can Wayfair construct a profitable business model?》

《Why Amazon.com, Inc. Buying Wayfair Inc Is a Bad Idea》

《案例分析:家居电商巨头Wayfair的社交媒体经营策略》

《家具电商Wayfair如何做到年销售10亿美元》

《Wayfair是如何做到美国最大的家居电商》

《家具电商之王,中国会不会出现Wayfair?》

《打败亚马逊,Wayfair会是家居垂类电商最大赢家?》