复盘Sysco商业模式,中国有可能跑出下一个吗?

编者按:本文来自微信公众号“互联网那些事”(ID:hlw0823),作者:小马哥,36氪经授权发布。

Sysco,毫无疑问是中国绝大部分to B端生鲜企业的标的。

从1969到2021,SYSCO从一家为咖啡馆、医院和学校提供送餐服务的小公司到并购数量达到200家企业的餐饮供应链巨头。在这52年间,西斯科实现了从0到1推出送餐服务,收购U.S.Food失败的挫折、全球扩张的艰难,以及疫情带来的食品行业冲击,凭借着敏锐的商业嗅觉和不断地并购,SYSCO构建了一个庞大的商业帝国,拥有了自己的核心护城河。

业内分析师则认为,SYSCO的成功离不开以下几个方面:

1、 自建物流,拥有快速响应的供应链机制

2、 不断并购,从而扩张公司版图

3、 完善服务,提供标准化配套的基础服务

4、 精细化运营和差异化战略

1969年成立,1970年上市,SYSCO从一级市场向二级市场的过渡仅仅用了一年时间,这在资本市场中,本身蕴含着许多的不可思议。自SYSCO上市后,股价一路飞涨,增速远远高于同期其他企业,截至2021年3月18日,SYSCO的市值已经达到了4.25百亿,坐实了生鲜供应链第一股的称号,也坐实了世界五百强企业的身份。

对于国内大部分to B生鲜行业上的玩家来说,无论是蜀海、美菜还是快驴。SYSCO都拥有许多值得学习借鉴之处,海底捞的创始人张勇就曾明确表明蜀海的成立实则就是受到了SYSCO的影响。而SYSCO,无疑是切入生鲜供应链行业的最佳入口,对此,本文将从以下几个方面展开分析:SYSCO的核心护城河到底是什么?SYSCO面对的囚徒困境又是什么?生鲜供应链企业的归途在哪?

一、 多种类SKU和精细化运营

业内公认的一个观点是:to B的企业利润微薄,难以获利。

根据固定公式:企业的收入=运营所需现金*周转次数*成本率,可以看出,企业的规模越大,企业发展过程中就需要更多的经营投入,而to B端的企业在现金流方面的营运能力远远不如c端企业。

C端企业可以通过消费者获得相对稳定的现金流,B端企业则要先进行采买动作,再卖给下游零售商,同时无法及时准确的从市场营销末端得到有效信息,这对于供应链中的b端企业而言,是吃亏的。

那么类似SYSCO这样的企业,是如何获得现金流的呢?那就是,贷款和资本市场。

以美国农场为例,2019年,美国农场的贷款总额为4160亿美元。通过贷款的方式,美国农场的以支撑他之后的种植、生长、成熟以及收获的这一个完整的生命周期。随后,农场将成熟作物以及牲畜出售给食品加工商,加工商经过二级生产后,交给类似SYSCO这样的供应链企业,最后再由供应链转向零售,这便是食品零售行业的一个完整闭环。这个过程中,融资必不可少,持续烧钱基本上是每一家供应链企业的必然行为。

SYSCO这种食品供应链行业和互联网科技公司不一样,他盈利的点还是在于完整的实物交易。像我们今天所重视的大数据、人工智能以及管理信息系统,都不是SYSCO这种企业的核心产能。SYSCO的盈利的根本在于如何将产品卖出去。也就是说,SYSCO需要的,其实是来自于餐厅、医院、学校、工厂的信任。

这一部分的信任则基于SYSCO多种类的SKU和精细化的运营。

对于SYSCO而言,多种类的SKU的获得渠道在于不断地进行并购,这一点,其实和中国互联网巨头们相类似。所谓的BAT跨界,不管是腾讯入股拼多多还是阿里投资文娱,本质上都是通过资本的加持来进入之前未曾涉及过的新鲜行业,然后依托投资公司的原有基础以及互联网公司本身的巨大影响力去完成一次新的消费升级。

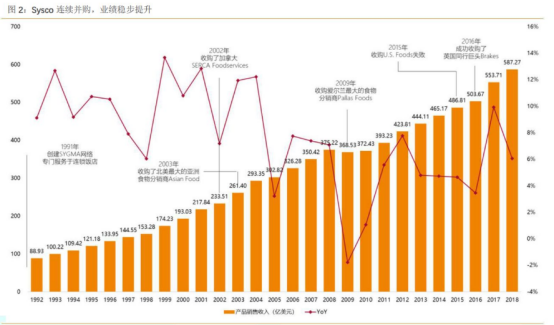

数据来源:天风证券研究所

在投资这方面,SYSCO比中国互联网行业的巨头们做的更多,也做的更绝。

自SYSCO成立开始,约翰·鲍格就将他的零度食品公司与其他8个小型食品配送商合并,成为了现在的SYSCO。上市之后,SYSCO随即收购了食品经销商Arrow Food Distributor,1976年,SYSCO又收购了冷冻食品Mid-Central Fishand Frozen Foods。随着并购企业的增多,SYSCO的产品种类越来越多,基本盘逐渐增大,1979年,SYSCO的营收已经达到了10亿美元。

80年代后,SYSCO开始对大公司进行收购,以期进一步提高品牌影响力,同时减少市场竞争。1988年,SYSCO以7.5亿美元收购了当时全美第三大食品配送商CFS Continental。八十年代末期,SYSCO一共进行了43次并购,年营收达到了68.5亿美元,服务区域从地方性扩大到全国。

21世纪后,SYSCO先后收购了北美最大的亚洲食物分销商Asian Food,爱尔兰最大的食物分销商Pallas Foods以及英国同行巨头Brakes。通过出海并购战略为SYSCO打开国际市场增加了优势。

可以说,正是通过不断并购的举措,SYSCO才得以在横向上扩大地域经营范围,在纵向上扩张品类SKU,也为他的精细化运营模式奠定了基础。

支撑起SYSCO百亿市值的另一架马车在于精细化运营。

和市场上其他供应链企业相比,SYSCO的价格适中,但是却提供配套的增值服务。这一点,类似于现在兴起的电商SaaS:通过给客户提供完整的解决方案来寻求合作。

当新的餐饮店准备筹建餐厅时,SYSCO会提供免费的菜式设计服务以及可供选择的收银系统、菜单设计服务和台位管理系统;每个分公司都会配备厨房和大厨做菜式设计服务,并且免费教学;对于持续运营状态的餐厅,SYSCO则会为餐厅提供定期的复盘服务。

丰富的产品种类以及相应配套服务双重驱动之下,SYSCO占据了18%的美国食品供应链市场也就理所当然了。

二、 SYSCO驶入深水区

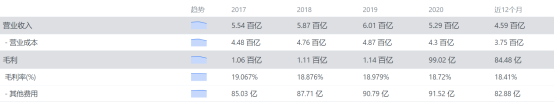

数据来源:财报说

财报说数据显示,2017年到2021年一季度,SYSCO的毛利率始终维持在18%到19%左右,这种参数的毛利率跟动辄毛利率在百分之五十左右的互联网公司比起来,处于较低的水准。这说明现阶段的SYSCO还是以薄利多销作为主要的盈利手段,对于SYSCO而言,并购形成的规模效应才是他的核心护城河。

然而,随着大数据和人工智能的发展,传统的制造类企业都开始进行数字化转型。凭借规模效应形成的寡头垄断容易被新兴企业打破。SYSCO看似缺少相应的竞争对手,实则处处都是潜在风险。

2021年三月,美国生鲜电商公司Weee!获得了3亿美元的D轮融资。熬过了C轮生死劫的Weee!无论是在物流成本、库存流转率还是商品损耗率上,都足够领跑美国的生鲜电商行业。而生鲜电商行业,未来也将会成为SYSCO最大的竞争对手。

不过值得一提的是,在面对与生鲜电商的竞争中,SYSCO有着极大的优势。

物流方面,SYSCO采用重资产模式,自建物流仓储体系的同时也在不断收购物流仓储公司。事实上,到1981年,SYSCO就已经成为了美国最大的食品配送公司,在物流配送方面的实力极其雄厚。

2018年底,SYSCO拥有332个物流中心以及14000辆物流运输车。其中,78%的仓储设施和88%的物流运输车都是SYSCO自有的。正是通过庞大的物流体系,SYSCO得以实现供应链的快速响应,并且能够更加接近于客户,满足客户的需求。

不过,同国内一样,美国的物流服务也进入了下半场的竞争,除去亚马逊等综合性电商平台自建物流之外,如chewy等细分类电商平台都建立起了充足的物流据点。SYSCO曾经的物流优势,很容易就能被土崩瓦解。一旦他的物流优势支撑不起SYSCO的未来发展,或者是SYSCO的销量无法反哺物流发展,那么曾经的优势最终会变为劣势。

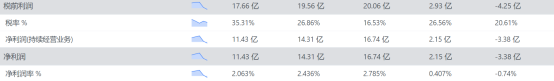

数据来源:财报说

再重新看SYSCO 2017到2021年一季度的财报,2019年之后,SYSCO的净利润劲减,到了2021年一季度,SYSCO的净利润直接变为了负数,这其中固然有着疫情黑天鹅的影响:出于疫情原因,线下餐饮店食材需求骤减。也有着当下人们对于健康生活方式的追求:越来越多的人不愿意外出就餐。那么未来,SYSCO是否还要继续做单纯的食品批发商?

三、 中国生鲜行业抄的了SYSCO的作业吗?

中国生鲜行业的供应链企业,大多销声匿迹,至今留下的声量浩大的玩家仅有美菜、快驴和蜀海。

以三家创始公司的背景来看,依托于美团的快驴其实有着最大的优势。首先,美团具备着天然的流量以及充足的商家。通过这些流量和商家带来的数据,美团可以掌握消费者较为偏好的餐厅,分析这些餐厅的经营模式并且推出相应的增值服务。

不过可惜的是,快驴最开始的目标并非是依托美团流量数据进行精细化运营,而是直接采用重资本模式,建立地面大仓,在没有充足的市场占有率的前提下,这种模式较为激进,一旦局部出现问题,整体都容易崩溃。因而陈旭东离职之后,快驴亏损接近10亿美元。

而美菜则使用了消费互联网的方式来进行供应链的经营。即先通过庞大的地推让商家下载APP使用,然后慢慢增加对商家的扣点。但是这对于价格敏感型的商家来说并不适用。毕竟,在中国数年的发展之下,餐饮类商家已经习惯了去批发菜市场进货的进货方式。当美菜的价格达不到商家的预期,美菜原有的客户也会逐步流失。

背靠海底捞的蜀海采用的则是补贴的方式来获得大供应商的仓管服务,然而,蜀海的仓内管理建设却做的并不好,这使得蜀海的物流水平类似于小物流公司,无法达到生鲜行业及时准确的要求。

由此来看,国内的生鲜行业较为分散,缺少集采优势,种类SKU远远不敌SYSCO,精细化服务也不足。如果想要突破生鲜供应链行业现下的局面,从分散走向联盟或许是生鲜供应商们不得不做出的选择。

只是,作为老冤家的刘传军和王兴,真的有走向联手的可能吗?

资料来源:

【国海证券】深度报告:大股东致力农牧食品为核心主业,屠宰肉制品向预制菜全面发展

【天风证券】餐饮行业深度研究:中国会出现Sysco吗?

【天风证券】长风破浪会有时,寻找中国食品分销商的发展之路

【Fastdata极数】生鲜电商行业:2020年上半年中国生鲜电商行业发展分析报告

【亿欧智库】【分析师发布会】消费的下一个黄金十年

【天风证券】长风破浪会有时,寻找中国食品分销商的发展之路