零售业的“末日幸存者”:这些技术和趋势,能让实体店再次繁荣

编者按:电子商务的兴起、宏观经济的变化和消费趋势的转变,给零售业带来了巨大的压力。在这样的压力中,有很多实体零售商被迫关闭门店自保,有很多实体零售商倒闭清算,但也有很多实体零售商幸存了下来,逆势而行。在它们身上,有哪些能帮助实体店再次繁荣的技术和趋势?CB Insights发布一份报告,以美国的零售业发展状况为基础,对这些技术和趋势进行了分析。文章由36氪编译,希望能够在这个零售业出现大变革的时代,为你带来启发。

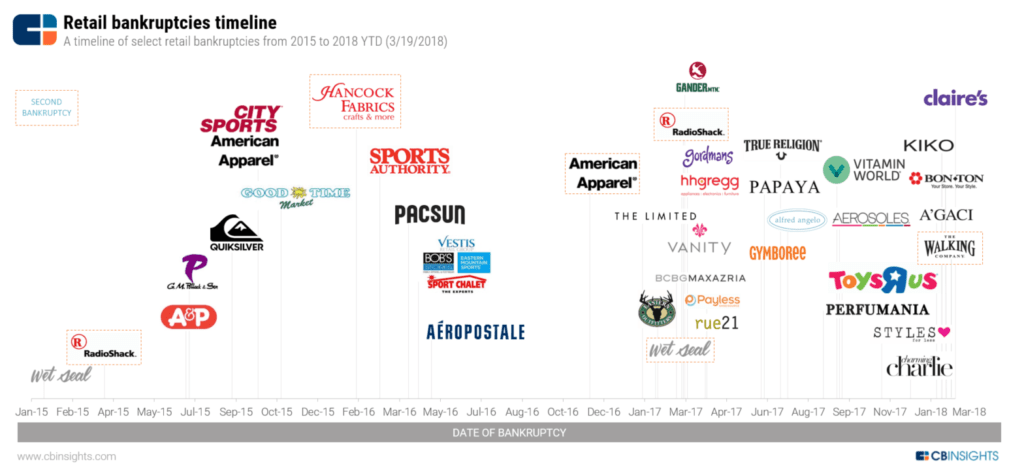

Foot Locker正在关闭110家门商,Abercrombie & Fitch正在关闭60家门店,百货公司Bon - Ton可能将面临清算,Toys R’ Us已经破产。

这还只是二月份的情况。

零售业的末日已造成许多受害者,2017年美国有近7000家门店关闭。美国商务部和Slice Intelligence的数据分别显示,电子商务销售额的增长速度超过了零售总额的增长速度( 2017年第4季度的同比增长为17%和6 % ),亚马逊控制着美国40 %以上的在线销售额。

面对这样的威胁,几十年沿袭下来的传统零售业模式,已经变得不可行。

Radio Shack、Sports Authority和Toys r'Us之前都是强大的零售商,但它们都在来自电子商务、消费者偏好变化以及金融危机后杠杆收购带来的债务增加的压力面前屈服了。

事实上,还有一大批传统零售商正在逆势而动——许多零售商计划在2018年开设数百家门店。

零售商正在利用人工智能和AR等技术来提高运营能见度,并使其客户服务个性化,在快速变化和要求苛刻的消费市场中,这些都是新的必需品。

因此,一个由数百家科技创业公司组成的整个生态系统已经出现,可以帮助实体零售商——从库存管理到货架监控等各个方面——来适应环境。

随着零售业的不断发展,我们将看到,“传统”实体零售商是如何在电子商务和快速变化的消费者环境中,使用一些不太传统的方法来保持竞争力的。

1、新的大型商场(big-box store):宜家(Ikea)和百思买(Best Buy)希望加深与客户的关系,它们正试图通过在客户家中提供服务来实现这一目标。继续阅读,了解这些大型零售商是如何利用不同的技术和策略保持相关性的。

2、科尔士百货公司 (Kohl's):科尔士百货公司正在通过变小来扩大规模。我们通过研究科尔士的小型商店计划的影响,以及它对精简服装供应链的重视,来看科尔士作为一家中等规模百货公司是如何取得相对成功的。

3、针对新的人口结构:美国正变得越来越不平等:越来越多的美国人正陷入最低收入阶层。主打折扣和预算的零售商正在利用这一点,将它们的商店瞄准那些寻找便宜货的消费者。

4、食品杂货店变换车道:食品杂货利润微薄,仍然是最难经营的零售行业之一。然而,德国杂货商阿尔迪(Aldi)找到了一种方法——精简实体商店运营的各个方面,以优化成本节约,从而压低食品杂货价格,使之低于其他零售商。

5、培育新的利基市场:尽管梅西百货( Macy )和西尔斯百货( Sears )等许多中型零售商难以区分其产品和服务,但利基行业的零售商正在蓬勃发展。从RV设备到手工艺品,再到与农业相关的产品,我们讨论了利基行业的实体零售商如何在电子商务面前保持领先地位。

6、重新调整实体商店的用途:零售商正在寻找新的方法,以推动实体零售店的价值超过每平方英尺的销售额。我们研究了零售商是如何利用实体商店作为品牌营销工具,将商店转变为展厅、社区聚集点甚至活动空间的。

7、自动化及其重要性:没错,无收银台的商店很新颖,吸引了人们的注意,常常成为引人注目的头条新闻。但是,不仅仅局限于为客户提供方便。我们还研究了自动化在整个零售领域(面向客户或后端)的重要性。

继续阅读,了解不同主题和类别的零售商如何重塑其业务模式、提供新服务并利用技术保持竞争优势。

1、新的大型商场

告别过去的大型商场吧。大型零售商再也不能仅仅依靠低价和更多的商品可供选择来进行竞争了。

作为模型的宜家

2017年12月,宜家在达拉斯附近新开了一家新店,宜家与媒体和技术机构Wavemaker合作,为进入该店的顾客提供VR游戏和体验。

近300人尝试了这项技术,他们可以玩“扔枕头”游戏,或与一只虚拟熊猫一起玩耍。这是宜家的一项试验,旨在更好地了解哪些技术可以吸引顾客,从而更好地向他们介绍宜家的品牌。

这是宜家在其商店和电子商务运营中测试新技术的更大努力的一部分。

“我们正处于一个测试和学习阶段,我们正在考虑我们应该探索的其它投资途径。当继续与客户建立联系时,尤其是在网上,我们必须要同时考虑到许多不同的方面:我们的商店、物流、数字化能力和服务。”

——阿利斯泰尔·戴维森(Alistair Davidson),宜家首席财务官

的确,宜家在物流和技术方面取得了进步:

该公司已经与包括广告代理商72andSunny 在内的许多合作伙伴合作,开发了一款 AR 家具应用程序,以帮助潜在的客户更好地在家中看到宜家的家具。该应用程序是基于苹果的AR-Kit构建的。

为了进一步推进数字化,宜家于2017年9月以约5000万美元收购了提供按需杂工(跑腿)服务的创业公司TaskRabbit。

从2018年3月开始,宜家计划将其以TaskRabbit为驱动力的装配服务扩展到更多地点。目前,纽约市和旧金山的客户能够请经验丰富的TaskRabbit工人组装家具;这项服务今年将扩展到洛杉矶、迈阿密、休斯顿、波士顿等地的商店。

为了实现数字化并跟上日益激烈的竞争,宜家正在押注其AR-app和TaskRabbit组装服务,通过直接进入消费者家中来建立消费者忠诚度。

其中的一些赌注可能正在得到回报。

宜家继续在美国各地开设门店,并正准备在印度开设首家门店,目标用户是当地蓬勃发展的中产阶层。

百思买重塑自己

宜家并不是唯一一家试图在美国加强与客户关系的大型零售商。

据Business Wire报道,电子产品零售商百思买宣布已进入最新的增长阶段,被称为“百思买2020”,并希望“通过经常性收入和更具粘性的客户关系建立更可预测的收入流”。

百思买最近推出了上门咨询服务。其销售代表将为希望改造电子设备和技术的客户提供免费的上门咨询服务。据悉,亚马逊去年在美国推出了与技术相关的咨询和安装,此举将使得竞争变得更加激烈。

与宜家一样,百思买的目标是加深与客户的关系——在品牌忠诚度越来越重要的时代,这是一个明智的举动。

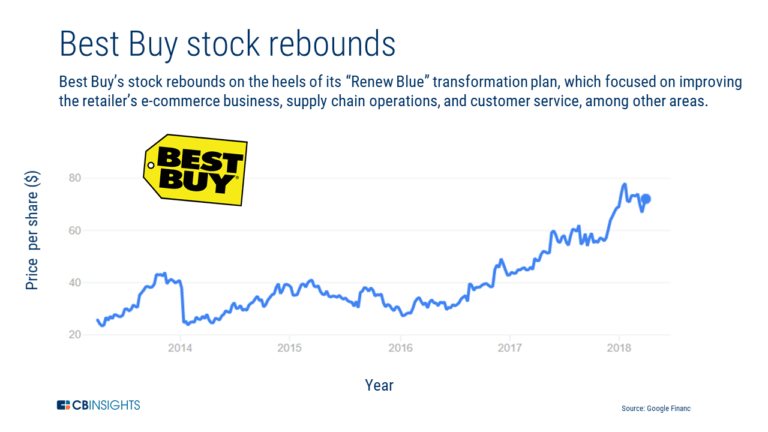

百思买的增长阶段紧随其之前的“更新蓝色”(Renew Blue)业务复兴计划。在过去的几年里,这家一度衰落的公司通过加强核心业务基本面——电子商务运营、定价策略以及员工培训和福利——扭转了命运。

该公司已经利用其大型商店作为履约中心,为客户提供更快的电子商务交付服务。

“你要从改善你所拥有的东西开始。然后再研究策略,这就是我们现在所处的位置。”

——休伯特·乔利(Hubert Joly),百思买首席执行官

通过这些努力,百思买的股价从2012年底的近10美元反弹至2018年第一季度的约70美元。

好市多能保持自己的地位吗?

目前,好市多(Costco)仍是批发业的王者。

这家批发巨头在很大程度上经受住了来自亚马逊等电子商务巨头的威胁,因为想要在网络上复制基于会员资格的干散货运输模式,不仅很困难,而且成本也很高昂。

好市多保持其立足点的能力在它的营收数据中是显而易见的。去年第四季度,好市多的同店销售额飙升了8.4%。会员费收入同比增长了12.6 %,达到7.16亿美元。

但尽管好市多在批发领域有着天然的竞争护城河,但它已开始努力在网上进行竞争,为客户提供更多的服务。

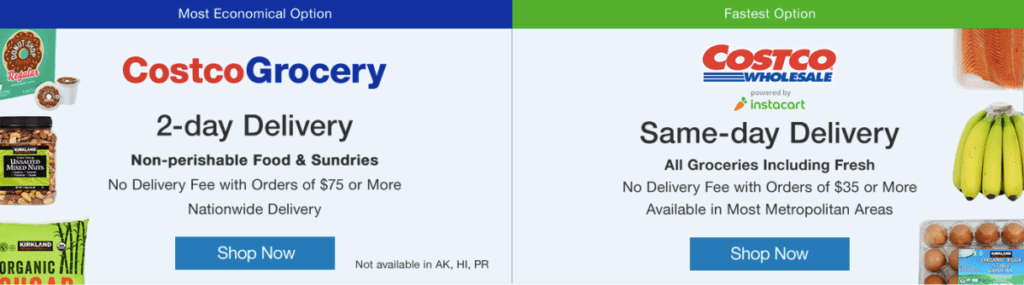

好市多的在线销售额在最近一个季度飙升了28.5 %,这是该公司最近才开始进军的领域。与此同时,它开始通过其电子商务网站提供两天送达的送货服务,甚至还与Instacart创业公司合作,为日用品提供当天送达的送货服务。

尽管该公司拥有竞争优势和强劲的收入增长,但该公司必须对其利润率保持警惕。虽然这家零售商推进电子商务是一项必要的战略举措,但传统的电子商务模式可能不足以支撑这个批发巨头继续向前发展。

虽然批发市场尚未被科技公司完全吞噬食,但创业公司将对好市多的未来构成更大的威胁。

Boxed,是许多零售商的主要收购目标,是首批成功解决批发电子商务问题的创业公司之一。Boxed最近宣布将推出一个人工智能聊天机器人服务,以帮助个性化客户的在线订购流程。这家创业公司还推出了新的年度会员计划,将提供免费优先配送服务。

随着像 Boxed 这样的玩家进入批发会员领域,如果好市多想要保持竞争力,就必须找到更多的方法来个性化其在线体验,而不仅仅是提供基本的电子商务和配送服务。

2、科尔士和更小、更快的百货公司

截至到2018年4月2日,科尔士的股价从去年11月的每股40美元左右,飙升到每股60美元多一点。

规模更小的商店和更快的供应链,以及其他原因等,促成了这一激增。

通过变小来变得更大

当你走进科尔士的一个新的小型商店,你可以从360度将整个商店的布局尽收眼底。

这与其通常9万平方英尺大小的商店大相径庭,也是该零售商精简实体业务的最新战略的一部分。

这家零售商正将其1000多家门店的占地面积从9万平方英尺缩减到6万平方英尺。它还在开设12个占地面积为3.5万平方英尺的门店。

1、它们的运营成本更低,管理费用和员工数量减少

2、许多商店只占用一个大房间,这使得商店的布局具有灵活性,可以根据需要进行扩展或缩小

3、科尔士可以进入大型商店不合适的规模较小的市场

4、它们推动着科尔士精简和收紧库存

精简供应链

科尔士正在认真对待其供应链。

据彭博社报道,早在2009年,科尔士就向一个由6家服装供应商组成的集团发起了挑战,要求其在6周或更短的时间内生产12000件服装,通常情况下,这一过程需要24周。

只有一位设计师,杰基·威尔逊(Jackie Wilson),完成了这项任务。

到目前为止,她的公司仍然是科尔士的供应商。科尔士的新任首席执行官米歇尔·加斯( Michelle Gass )说,在那里,一个新的设计从画板到店里只需要8周时间,通常这“实际上需要几个月的时间”。

其他零售商,通常会将基于时装秀风格的设计模板送到亚洲进行生产,但是,这些模板在到达衣帽架时,往往都已经过时了。

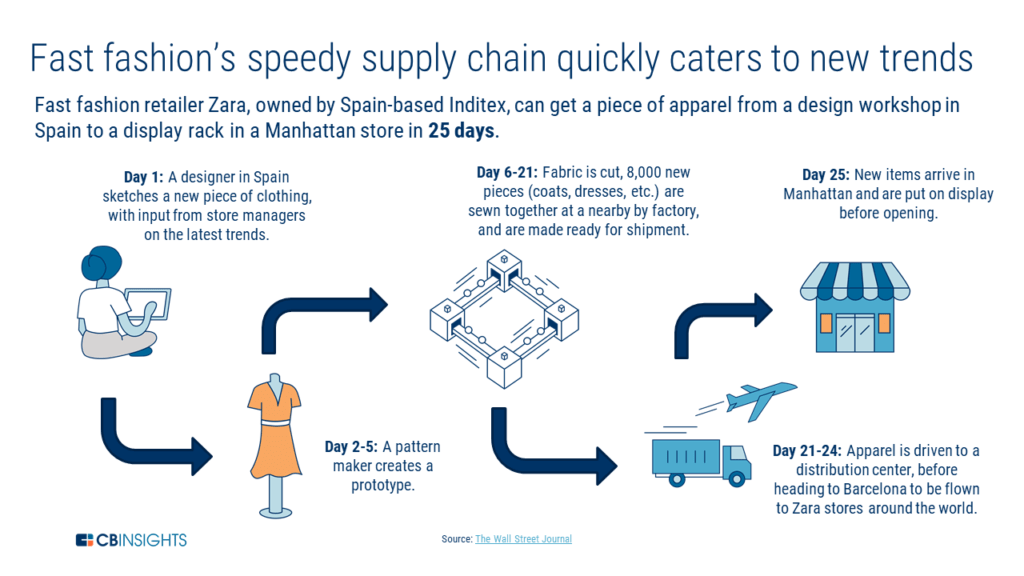

科尔士明白加速其制造供应链的价值。现在,新的服装可以在几天内从设计到制造再到发运,从而使零售商能够更有效地根据快速变化的时尚和消费趋势调整其创意,从而使快速时尚业务成为可能。

此外,科尔士还致力于订购可根据消费者需求进行调整的小型库存测试样本。这降低了订购太多不畅销商品的风险。

这模仿了总部位于西班牙的Inditex公司多年来采用的策略。Inditex是快时尚零售商Zara的所有者。

“我们能够将最好的(Zara)模式应用到科尔士的模式中。”

——杰基·威尔逊( Jackie Wilson ),科尔士的供应商

Zara已经精简了其供应链,一件衣服从设计图到衣架上只需25天。与传统服装零售商和百货商店相比,这仍然是它最大的优势之一。

“不要把Zara看作是一个品牌,而是一个能迅速适应时尚潮流的变色龙。”

——安妮·克里奇洛(Anne Critchlow),法国兴业银行分析师

科尔士新开设的小型商店,将很好地与其精简的供应链保持良好的协调,因为两者都专注于削减过剩库存。

这两者也将有助于科尔士削减其整体实体存在,创造一个更可持续的实体运作,更有效地服务客户和迎合趋势。

科尔士的战略,为那些正在输给低端和高端零售商的中档百货商店带来了希望。除了上述策略外,它还与亚马逊合作,销售这家在线巨头的产品,并接受店内退货。

虽然主流零售商试图吸引每一个人,但它们的服务和产品往往保持一般或未加区分。科尔士正在寻找一种方法来塑造自己的实体店和业务,以保持竞争力,来吸引着广泛的消费者。

3、针对新的人口结构

试图迎合每个人的零售商吸引的人越来越少。

由于他们的产品或服务几乎没有差别,消费者在向网络迁徙的时候,没有动机去访问这些零售商的商店。

然而,针对服务不周到的人群提供服务的零售商却大获全胜。他们的秘密武器是什么?价格。

迎合青少年及其零花钱

在零售商Five Below那里,一个十几岁的孩子或青少年可以带着5美元的零花钱进去,买各种各样的食品、运动或时尚配件,而且还有可能带着一些零花钱离开。

他们可以从店内专门的糖果塔中装满价值10美分的糖果,上手试试他们感兴趣购买的篮球,或者体验一下产品的演示。

商店的整体风格比较休闲放松,经常播放流行音乐,旨在给年轻顾客和他们的朋友一个有趣的购物体验,价格非常优惠。

“Five Below之所以成功,是因为我们是一家差异化的“寻宝公司”,目标客户是青少年。没有其他的公司在这样做…...想要这样做,要么有价值空间,要么有商店体验空间。我们碰巧两者都有。”

——乔尔·安德森(Joel Anderson),Five Below首席执行官

Five Below密切关注青少年的消费趋势。根据全国零售联合会Stores . org的数据,通过商店经理和顾客的反馈,Five Below能够在不到六周的时间内将一款产品从一个产品推向货架。

为了保持低价,Five Below利用了私人标签。对于篮球等特定物品,零售商通过“剔除顾客不关心的成本”来压低价格,比如在没有包装的情况下运送没充气的篮球。

Five Below聚焦低价和用户体验的战略正在发挥作用——该店去年突破了10亿美元的销售额大关,增长了20 %。

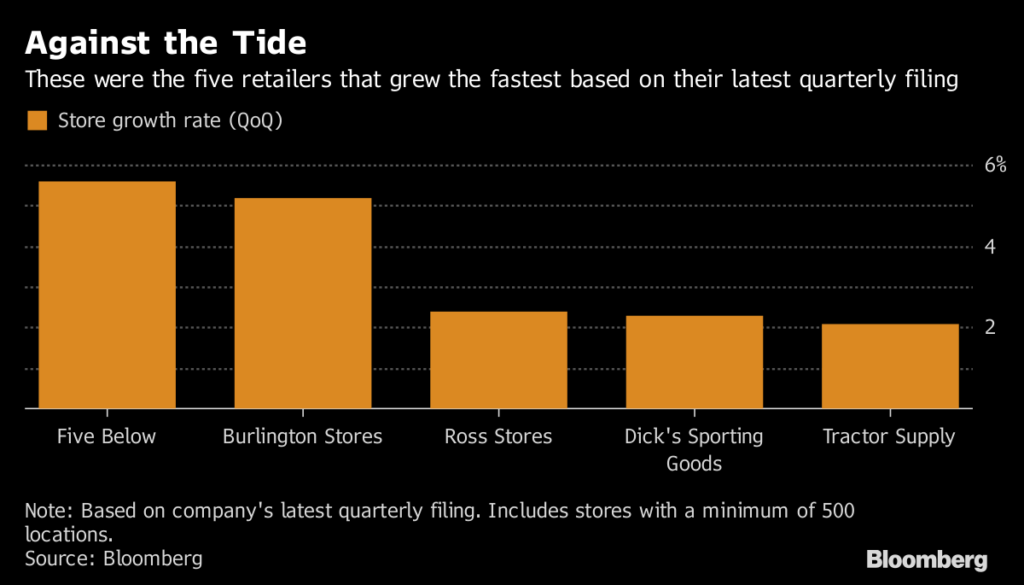

据彭博社的数据,在至少有500家门店的零售商中,Five Below的增长率最高。

虽然Five Below宣称在非必需品领域拥有自己的地盘,但传统的美元商店正朝着另一个方向发展,吸引那些购买日常必需品的低收入美国人。

美元商店的崛起

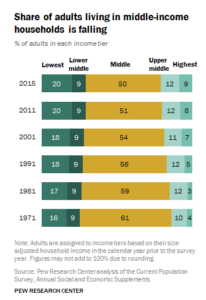

美国的财富分配正变得越来越不平等。

根据皮尤研究中心的一项研究显示,美国成年人在中等家庭收入范围内的份额(2014年的42K美元到126K 美元)从1971年的61%下降到2015年的50% 。

相反,在同一时期,研究中最低和最高收入阶层的人口比例分别增长了4个和5个百分点。

出售家庭必需品、食品和服装的美元商店利用了不断增长的低收入消费者群体,这些人面临财政压力,他们经常寻求交易。

例如,Dollar General计划在2018年开设近1000家门店,而竞争对手Dollar Tree则准备在同一时期开设300多家门店。

“不幸的是,中产阶层继续走向经济规模的低端……因此,随着经济继续创造更多我们的核心客户,我认为我们将有更多的机会建立更多的商店。”

——托德·维索斯(Todd Vasos),Dollar General首席执行官

除了价格,美元商店还可以利用便利性。Dollar General的商店平均只有7000到10000平方英尺,比沃尔玛等大型零售商的购物体验快得多。每家商店只需要少数员工来经营。

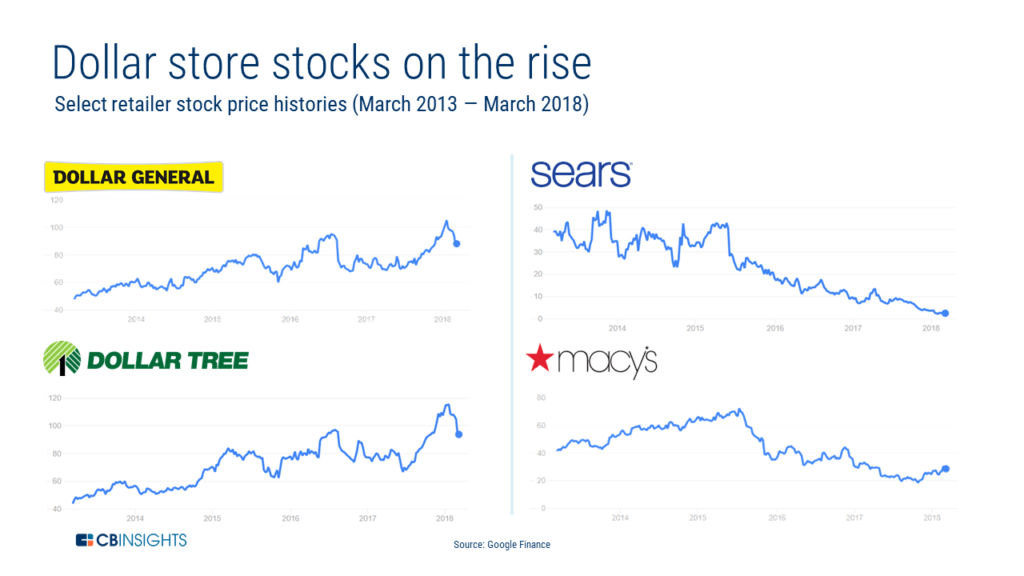

美元商店目前的成功表现在股票价格上。与梅西百货和西尔斯百货相比,Dollar General和Dollar Tree在过去五年中的增长更加强劲。尽管两家美元商店的股票在2018年3月都有所下跌,但这种模式仍然成立。

虽然两者之间的竞争是一个既定的事实,但是沃尔玛试图与Dollar General合作或收购Dollar General就不足为奇了。

4、食品杂货店变换车道

总部设在德国的折扣杂货店阿尔迪,正在美国食品杂货市场掀起波澜。

虽然它自1976年以来,该公司一直在美国运营,但它新宣布的扩张计划正在加剧其与美国老牌杂货零售商的竞争。

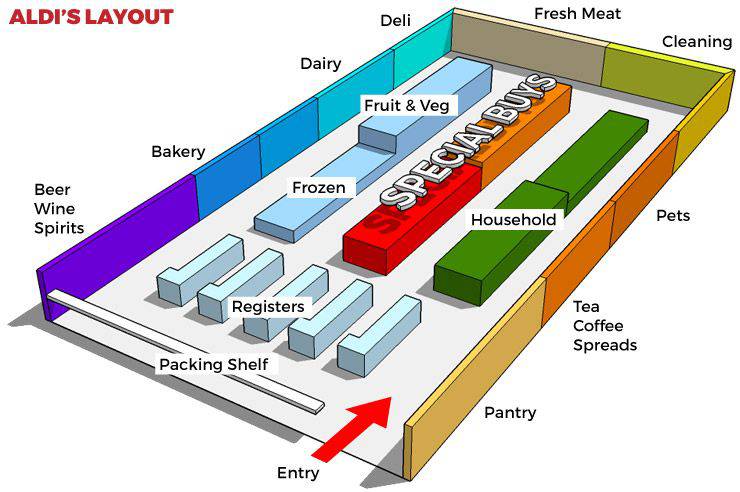

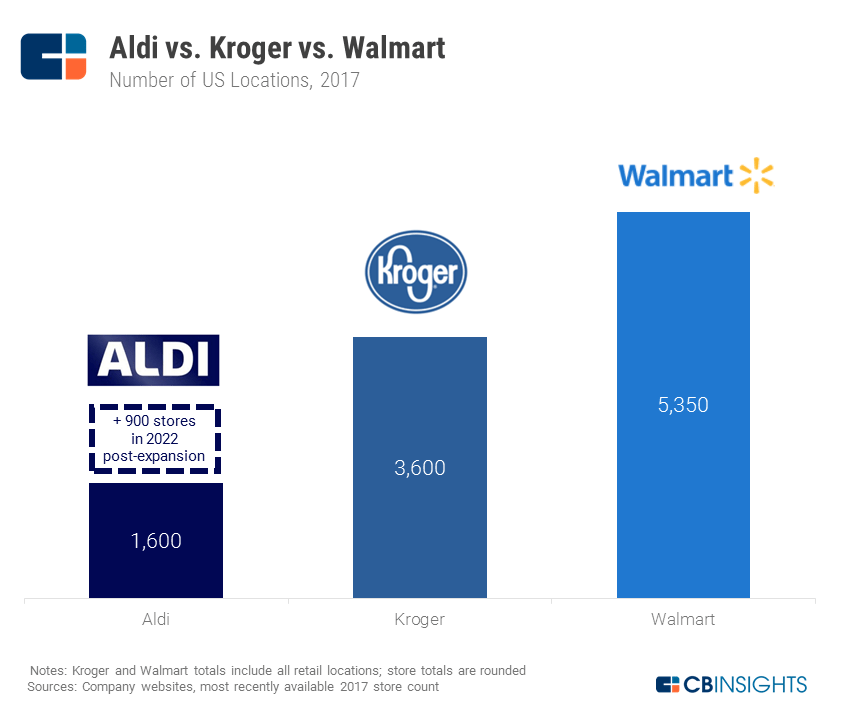

每家商店只有12000平方英尺大徐璈,比克罗格(Kroger)( 67000平方英尺)这样的标准杂货店要小得多。

当你走过过道时(只有少数几个),你会发现,对于任何一种产品来说,都没有很多的选择,也没有很多你可能会认识的典型的品牌——事实上,超过90%的产品是阿尔迪独有的。

但是如果你不喜欢这些主要的差异化,还有一个差异对消费者越来越有吸引力:价格。

阿尔迪精简实体商店,降低价格

价格是阿尔迪最大的吸引力。

将阿尔迪与典型的美国杂货商区别开来的所有因素,都被纳入到了其商业模式,以降低其商品的价格。

其降低价格的策略包括:

更小的商店:阿尔迪的商店很紧凑。虽然展示种类繁多产品的空间可能较小,但对于每一类的产品,阿尔迪都选择展示较少的品牌,以在店内挤进所有必须的产品种类。从而,该公司节省了租金和水电费等,然后将这些节省下来的费用返还给消费者。

更少的员工:阿尔迪在店内雇佣的员工很少,这有助于降低劳动力成本。叉车操作员将物品直接运送到过道中的大开口箱中,客户从那里可以直接抓取物品。这在很大程度上消除了员工重新摆放货架的需要。员工也不需要从停车场收集购物车,因为客户通常会退回购物车以取回25美分的押金。

更少的选择:对于一种产品,传统杂货店可能提供10个不同品牌的产品,阿尔迪通常只提供一个或两个产品,通过专注于精选的畅销产品,阿尔迪可以与供应商协商,获取更大的批量折扣。

阿尔迪最近投资了50亿美元在美国进行实体店扩张,计划到2022年成为美国第三大食品杂货店。

传统杂货店能模仿阿尔迪吗?

简短的答案是——能,也不能。

阿尔迪的整个运营结构是从地面建立起来的,以体现效率。这种效率意味着更低的价格。传统杂货店的现有商店设计没有考虑到这种效率,零售商要重新设计他们的所有商店将需要相当多的时间和金钱——尽管少数零售商正在涉足小型商店,如塔吉特(Target)或科尔士(如上所述)。

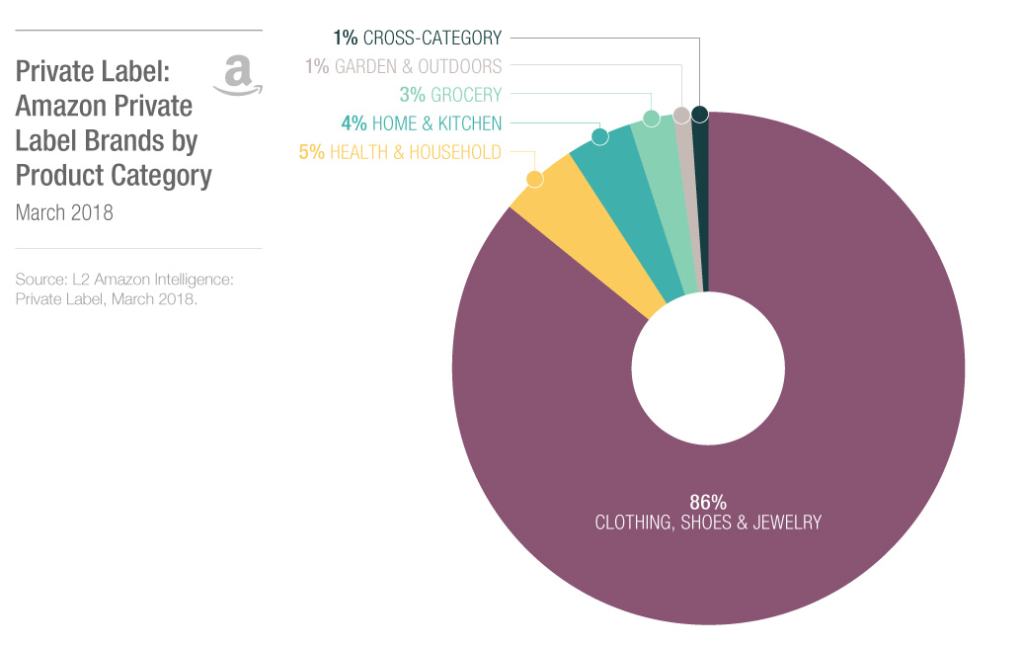

不过,传统杂货店可以在其他方面更快地模仿阿尔迪,特别是在使用私人标签方面。

和阿尔迪一样,零售商可以从这个等式中剔除第三方品牌,可以以更低的成本将产品送到货架上。更低的成本意味着更好地控制营业利润,降低商店消费者的价格。这可以吸引更多的生意,帮助零售商建立消费者忠诚度。

艾伯森(Albertsons)的私人有机生产线去年增加了200多种产品,2017年销售额达到了10亿美元。克罗格宣布,将在2018年在其1400多有机产品系列 Simple Truth 中投入更多资金。

其中许多创业公司获得了投资者的青睐,Thrive Market从Greycroft Partners筹集了逾1.5亿美元资金,而Brandless从New Enterprise Associates以及其他投资者那里筹集了逾5000万美元资金。

根据Gartner L2的数据,亚马逊还悄悄地扩大了自己的私人品牌“大军”,在食品杂货、家居用品、服装等领域拥有80个品牌。虽然食品杂货目前只占其自有品牌的3 %,但随着亚马逊在这一领域继续扩张,并试图进一步降低全食(以137亿美元收购)的价格,这种情况可能会发生变化。

在线零售商无疑将为传统零售商提供另一个竞争战场,因为他们都试图建立消费者忠诚度。

Lucky’s Market利用健康和社区

有机和便宜。这两个词通常不会有联系。

2003年在科罗拉多州推出的小型杂货店 Lucky's Market 正试图通过提供价格合理的、有机的和自然的食品来降低消费者获取健康食品的障碍。

“我们的口号是‘99% 的有机食品’,这意味着我们试图让更多人买得起健康食品。”

—— 本 · 弗里德兰(Ben Friedland),Lucky’s Market市场营销副总裁

自2003年以来,该公司已扩张到美国的33个地区。据报道,最近这家零售商将增长重点放在佛罗里达,预计到2019年将有22家分店。

甚至连克罗格也对 Lucky's 进行了战略投资,使得这家全天然零售商能够利用其供应链加速增长。

Lucky’s正试图让它的店铺成为社区聚会场所的两倍,顾客在这里可以进行社交活动。 据《华尔街日报》报道,25% 的空间用于非零售活动,餐厅里有桌子,有可供当地音乐家表演的区域,以及一个指定的房间供社区团体使用。

Lucky's Market 正在押注,它可以继续通过其自然而又价格合理的食品来吸引顾客,并且打造成一个关注社区健康的社区市场。 考虑到克罗格对它的支持,它完全有能力与它在佛罗里达的竞争对手Sprout的农贸市场竞争。

最后一英里争夺战

在亚马逊收购全食超市之后,美国零售商正在竞相提高自身的物流能力。

零售商正与快递创业公司合作来进行竞争。最值得注意的是,克罗格和阿尔迪最近都加入了Instacart,Instacart现在正把自己定位为电子商务或配送能力很少甚至根本没有的杂货店的救星。同时,Instacart还为美国一些最大的零售商提供食品杂货配送服务,包括艾伯森和好市多。

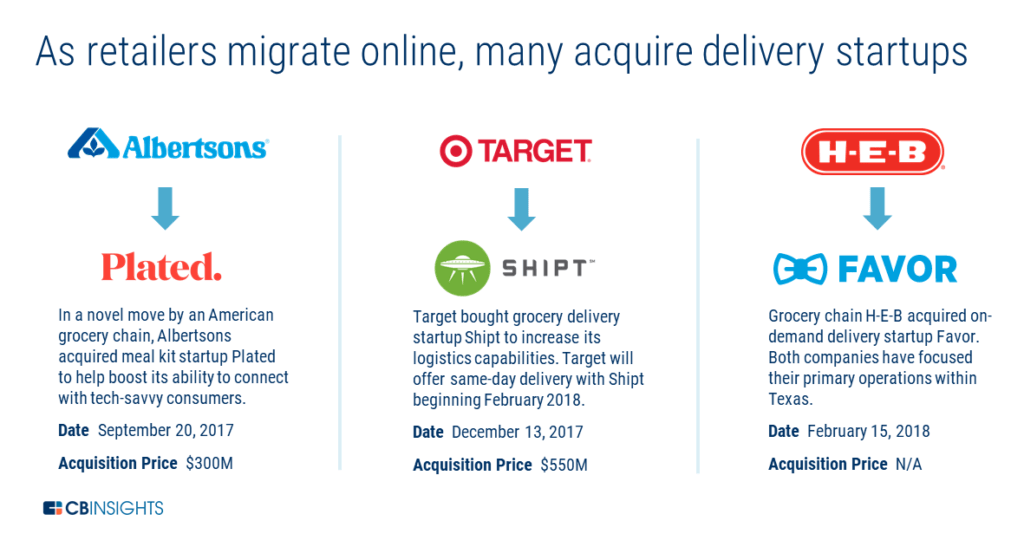

艾伯森、塔吉特和 H-E-B 公司最近都收购了食品配送创业公司,以提高其交付能力,并将其业务数字化。 通过收购创业公司 Shipt,塔吉特能够在2018年2月开始提供当日送达的服务。

最近,亚马逊为亚马逊的 Prime 会员推出了两个小时送达的全食超市配送服务,这些收购并没有白费,但仅仅只有这些收购可能还不够。

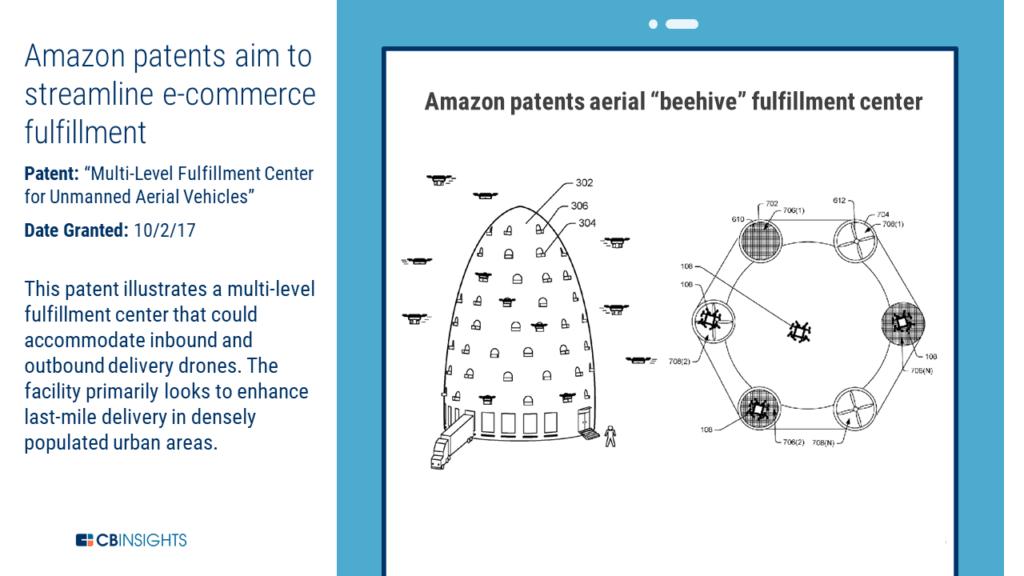

例如:亚马逊已经在考虑新的方法来简化其电子商务履约供应链。该公司最近获得了最后一英里无人驾驶飞机履约中心的专利。履约中心将设在城市地区,以缩短前往大多数消费者所需的距离。

随着亚马逊继续拓展物流领域,零售商将不得不超越传统的最后一英里配送方式。

例如,微型履约中心侧重于城市地区紧凑的仓储形式。专注于不同形式的微型履约中心的创业公司,如CommonSense、Darkstore和Takeoff Technologies,为零售商提供了一个降低最后一英里配送成本和复杂性的机会。

接下来,零售商可能会发现在微型履约领域的收购公司或建立合作伙伴关系是对抗亚马逊的另一种武器。

5、培育新的利基市场

零售商们看到了一些不起眼的产品类别的增长,比如房车、手工艺品,甚至是农业设备,从而使实体商店能够在这些领域蓬勃发展。

利基市场零售商正在崛起

一些利基市场零售商正在增加和加强它们的实体商店存在感。

2016年上市的零售商Camping World希望成为所有房车的一站式商店。

该公司在全国各地大肆收购RV经销商。它最新的收购项目包括弗吉尼亚的Dixie RV Superstore、加州的B & B RV Center以及南达科他州的Spader’s RV Center,所有这些都发生在18年第一季度。

此外,Camping World在2017年收购了破产的户外设备零售商Gander Mountain。该公司正以“Gander Outdoors”的形式让这家连锁店重新开张,并专注于在更少的地点开设规模更小的商店。

除了收购之外,Camping World还通过提供房车和露营装备、房车维护、保障计划、产品建议和电子商务网站,迅速赢得了处理与房车相关的任何事情的地方的品牌声誉。

另一家正在扩张的利基零售商是手工艺品零售商Hobby Lobby,它在美国拥有800多家门店。其在2017年增加了63家门店,计划在2018年再开设60家门店,并增聘2500名员工。

Hobby Lobby打破了传统的零售惯例,晚上8点关门,星期日从不营业。此外,所有工人的起薪都是最低工资的两倍。该公司首席执行官大卫·格林( David Green )在接受Business Daily采访时表示,公司为员工提供的待遇吸引了长期员工。

Hobby Lobby的每个商店都有大约10万件物品,这对于手工艺爱好者来说,是珍贵的宝库。

“顾客就是喜欢来这里……这就像是一个零售版的迪士尼乐园,他们可以逛几个小时。”

——威廉·卡斯特罗(William Castro),在Hobby Lobby工作17年的高级助理经理

另一个例子是田纳西州的农村生活方式产品零售商Tractor Supply。该公司正在开设第1700家门店,并在17年第4季度实现了4 %的同店销售额增长。

虽然该公司最初只出售拖拉机,但它现在已经演变成最大的零售商之一,专门销售农村生活方式的产品、宠物和牲畜产品、硬件、草坪和花园产品、服装、玩具和礼品等等。

Tractor Supply一直致力于将技术融入店内运营,推出在线购买、店内提货等项目。根据 DigitalCommerce360的数据,该零售商已投资于这家零售商已经投资于“向商店员工提供移动销售点设备,并部署一种名为 Stockyard 的工具,允许店员从供应商库存中提供目前库存外的商品。”

专业知识和权威的力量

利基零售商有一个固有的优势:它们可以通过专注于垂直销售来建立品牌忠诚度和权威。

对于房车或农业设备等特殊利基领域,这一点尤其适用,因为消费者很可能在亚马逊等更广泛的网站上找到不容易在线找到的商品。但是,员工在店内提供的专业知识是真正激励消费者购买实体产品的重要因素。

一旦在利基领域建立了权威,即使面对电子商务,它也可以充当强大和广泛的竞争护城河。

6、重新调整实体商店的用途

在Build-A-Bear,孩子们——或者任何人,都要经历整个填充动物的制造过程。

在每一步,顾客都有机会个性化他们的填充动物。他们可以选择动物的类型,决定它的体重指数,个性化它的装备,甚至给它心跳。

据《华尔街日报》报道,更重要的是,Build-A-Bear的商店不仅仅只是一种零售交易,更会给人一种建立“记忆”的体验。

这些记忆和更强烈的情感依恋驱使顾客进入实体店,尽管电子商务有所增长,但仍能维持Build-A-Bear的生存。这是亚马逊不能参与竞争的。

这家零售商的战略正在发挥作用——过去五年里,它的实体范围扩大了12 %,而且没有负债。

“我们已经有20年的历史了,在这样一个空间里,给了人们交易之外的理由去零售店……Build-A-Bear走在体验零售的前列。在某种程度上,是我们创造了它。”

——莎朗•普莱斯•约翰(Sharon Price John),Build-A-Bear 首席执行官

商店作为目的地

苹果正在完善了它的实体店“游戏”。按每平方英尺的销售额计算,该公司一直是美国最大的零售商,最高销售额超过5500美元。根据CNBC的数据,相比之下,美国的零售商平均每平方英尺售价仅为325美元。

苹果一直非常重视把商店变成社区空间,成为人们花时间购物和带小工具来修理的聚会场所,而不用排长队和面对收银机。

其他实体零售商正在迎头赶上。

耐克的“体验式”零售业务正在翻倍。它在纽约市的一个门店有一个篮球场和一个跑步机,在那里,顾客可以在打篮球和锻炼的时候测试耐克的服装。商店员工使用店内摄像机分析行动,并向顾客推荐最适合的鞋类和服装。

诺德斯特龙 (Nordstrom)和丝芙兰(Sephora)也在测试新的商店模式。 两家公司都开设了名为 Nordstrom Local 和 Sephora Studio 的小型商店。 顾客可以走进这些小商店,与专业的造型师交流,量身定制产品,或者在美容设计师的帮助下测试化妆品。

特别是丝芙兰,正在利用它的小型商店来利用技术。 这家美容品零售商与 AR 创业公司 ModiFace 合作,为顾客创建了一个AR镜子,用来测试商店里的产品。

展厅的崛起

2018年4月,运动鞋品牌和零售商 GREATS在曼哈顿开设了一家店铺。

根据《快公司》报道,与传统的鞋店不同,GREATS希望自己的店铺“更像是展厅,拥有巧妙的展示和独家产品,能够吸引人们进入店铺,并定期举办社区活动”。

以前有很多例子可以证明这一策略是成功的。

从Warby Parker到 Harry Razors ,数字化的本土直接消费者品牌完善了展厅风格的实体商店。据首席执行官尼尔·布卢门塔尔( Neil Blumenthal )在接受CNBC采访时表示,Warby Parker最近的估值为175亿美元,并计划在明年将门店数量从65家增至100家。就连谷歌的新快闪店也采用了展厅式的形式。

快闪店的使用,在某些地区经常被用来检验实体商店的生存能力,在有远见的零售商中已经变得司空见惯。

创业公司甚至迎合了展厅风格的现象。总部位于英国的创业公司Appear Here,帮助业主与希望出租临时零售空间的创业公司建立联系。商城开发商西蒙商城( Simon Malls )最近也推出了Edit,该项目旨在为新兴零售商提供商城和购物中心的短期零售空间。

7、自动化及其重要性

每个人都在谈论亚马逊 Go。

亚马逊开发的无收银员商店,使用摄像头视觉技术识别和跟踪购物者,这样他们在商店里购买商品的时候,只需要从货架上拿下商品走出去就行了。

可以理解的是,这会涉及到其他的零售商。

像Standard configuration和AiFi等创业公司纷纷涌现,试图让“普通”零售商拥有亚马逊Go商店那种无收银员技术的强大力量。

尽管亚马逊现在可能会抢占头条新闻,但实体零售商也在使用其他形式的自动化。

超越无收银员结算的自动化

劳氏(Lowe’s)创新实验室与创业公司Fellow Robots合作制造零售机器人 OSHBot 和 LoweBot,这些机器人可以帮助顾客在商店里找到特定的产品。 该实验室也正在尝试用AR / VR解决方案来帮助顾客。

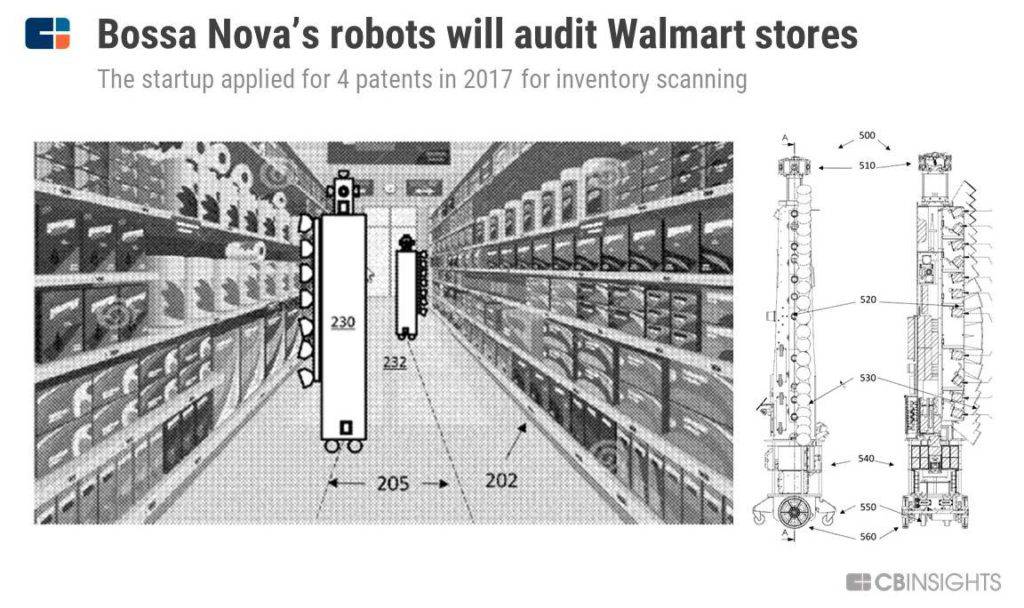

沃尔玛4月宣布,将在50家门店推出货架扫描机器人,以管理库存。这些机器人可以扫描货架并帮助员工,目前正在由加州Bossa Nova Robotics公司开发。

零售商最近推出了“伊甸园”,一种食品安全检测技术,可以自动识别产品的缺陷。

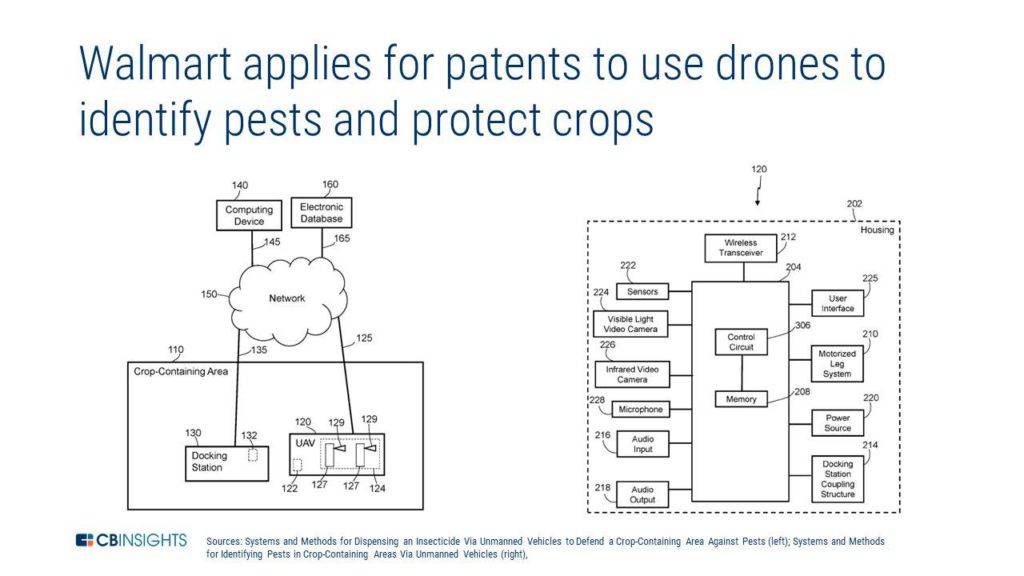

该零售商还在2018年3月申请了一系列与农业相关的专利。 这些专利包括机器视觉和无人机技术,旨在监测作物受损情况和识别害虫。 无人机可以用来在必要的地方喷洒杀虫剂,或者在蜜蜂数量减少的情况下帮助作物授粉。

沃尔玛通过更好地控制其农产品的种植方式,可以通过纵向整合其食品供应链、更有效地管理作物产量,或加大对透明度和可持续性的重视以吸引消费者,从而节约成本。

并不是只有沃尔玛在致力于自动化供应链。

许多创业公司正在迎合后端供应链自动化,特别是为零售商服务。 总部位于法国的 Vekia 等创业公司为零售商提供了一款 AI-powered 供应链管理软件,旨在通过优化库存和物流预测来提高经营利润率。

虽然不像无收银员的商店那么“浮夸”,但对于那些希望精简业务的零售商来说,供应链数字化是至关重要的。

“我想说,我们从机器学习中获得的许多价值实际上是在表面之下发生的。它包括改进搜索结果、改进对客户的产品推荐、改进库存管理的预测,以及其他数百种表面下的东西。”

——杰夫·贝佐斯(Jeff Bezos),亚马逊首席执行官

自动化有助于更好地了解消费者

零售自动化可以是有趣和“浮夸”的,但它提供速度和方便之外还有一个更有用的目的——收集数据。

亚马逊Go的摄像头,在顾客在店里的时候,从来不把它们的目光从顾客身上移开。随着时间的推移,亚马逊通过其摄像头视觉技术,能够更好地了解店内消费者的消费习惯和偏好。

即使没有摄像头视觉,零售商也在利用自动化的数据来进一步个性化它们的服务。

奢侈品箱包零售商Tumi与AI驱动的平台AgilOne合作,帮助其营销流程实现自动化。

在这一过程中,它能够收集有关客户购买历史和在线浏览习惯的数据。这些数据无疑会对零售商的营销部门提供帮助,同时也有助于Tumi的店内客户服务。

过去,Tumi 的客户服务业务是奢侈品零售商店内战略不可分割的一部分,过去,它使用黑皮书来追踪高收入的老顾客。

现在,店员可以利用有关客户在线浏览历史和过去购买情况的数据,在推荐给店内客户产品方面,做出更明智的决策。

随着零售商继续自动化,它们将能够收集更多的购物者数据——进一步提高个性化商店服务的能力。

结语:零售商的未来之路

零售业并没有消亡。

正如我们所知,电子商务的兴起、宏观经济的变化和消费趋势的转变,给零售业带来了巨大的压力。

“我认为纯粹的竞争(零售)日子已经过去了……消费者需要选择——他们不希望公司将运营复杂性强加给他们,迫使他们只能选择一种方式做生意。”

——丽莎·兰斯曼(Liza Landsman),Jet.com 前总裁

为了生存,传统零售商必须继续将技术融入他们的实体经营中。具体而言,必须利用技术来优化总体运营、供应链和物流以及客户服务。

无缝地集成数字和实体服务,利用它们的实体店作为电子商务和物流业务的展厅,同时仍保持个性化的客户服务,这将是零售商应对零售和消费环境重大变化的最佳选择。

原文链接:https://www.cbinsights.com/research/retail-apocalypse-survival-technology-trends/

拓展阅读:

全方位展望未来工厂:人工智能、区块链、AR 和 3D 打印

深度剖析:人工智能正在重塑商业,零售业面临“生死时刻”

编译组出品。编辑:郝鹏程