压力测试后,DeFi会如何自我进化?| 「生机」云峰会

编者按:本文来自36氪战略合作区块链媒体“Odaily星球日报”(公众号ID:o-daily,APP下载)

在公链3.0阶段,人们把目光聚焦到了DeFi上。2019年近300个项目在为DeFi系统提供服务,不仅如此,DeFi 上的锁仓额也屡创新高,在 2019 年年底达到了 8.7 亿美元。

然而,一片向好之下,“312 下跌”强行让 DeFi 产品迎来一场大的考验。

今天,Odaily星球日报举办首届线上高峰论坛(点击进入直播间),Defi实验室创始人代世超、Algorand基金会运营主管陈芳芳、DDEX 运营负责人Bowen Wang、LCS中国社区布道者沐荣、The Force Protocol&ForTube联合创始人David Lei、MakerDAO的中国区负责人潘超参与了题为「压力测试下,DeFi的调整与完善」圆桌。

圆桌中,5位大佬就DeFi项目的现存风险、人为调控对DeFi项目的影响、如何提高Defi产品的安全性、DeFi零利率是否可行四大方面进行了讨论。

以下为经Odaily星球日报编辑整理的对话原文,enjoy:

陈芳芳:大家好,我是Algorand基金会的运营主管陈芳芳。我的工作主要是负责基金会全球的运营和管理,推动 Algorand 平台的应用和生态建设。之前我的工作经理主要是在传统金融行业,在保险、投资、行业,过去20多年主要在这些行业工作。今天很高兴有机会和大家一起交流。

Bowen Wang:大家好,我是DDEX的联合创始人,也是首席运营官 Bowen,DDEX 是中国最老的一家去中心化交易所,去年年底我们推出了 DeFi 交易平台,我们自己认为就是一个 DeFi 版的BitMax,大家可以看多看涨以太坊货币,也可以通过交易平台去交易。

沐荣:各位小伙伴,大家上午好,我是LCS中国社区的布道者。LCS是全球极致通缩的系统,采用了全球首创的燃烧挖矿的模式,目前已经上线了很多的应用,社区发展的也是非常好,最大的特点是采用了去中心化的性质,目前在钱包里也可以进行挖矿。

David Lei:大家好,我是The Force Protocol & ForTube的联合创始人,我本人2011年接触了比特币的挖矿,当时我用自己的笔记本电脑挖了大半年的比特币,原因是因为对这个行业感兴趣,比特币一下击中了我。2016年我开始系统研究区块链技术和加密货币,最近也在研究货币和经济系统的运行,我本人坚定看好开放金融的潜力和未来的发展。

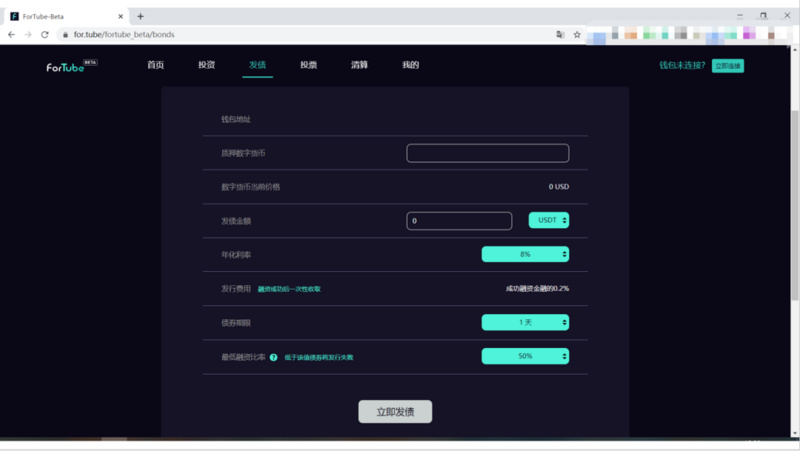

原力协议这个月上线了全球第一个数字债券的平台叫 ForTube,第一个版本已经开始公测了。

图片来源于:ForTube官网

在这个平台上,大家可以利用数字货币发行自己的债券,ForTube现在面向的用户群体主要有两类,一类是去中心化的项目方,也就是数字货币的项目方,他们可以用自己的token发行债券,给他们一个融资的新工具,另一类是关心Defi的用户,我们为他们提供提供包括投资、发债、投票的渠道。

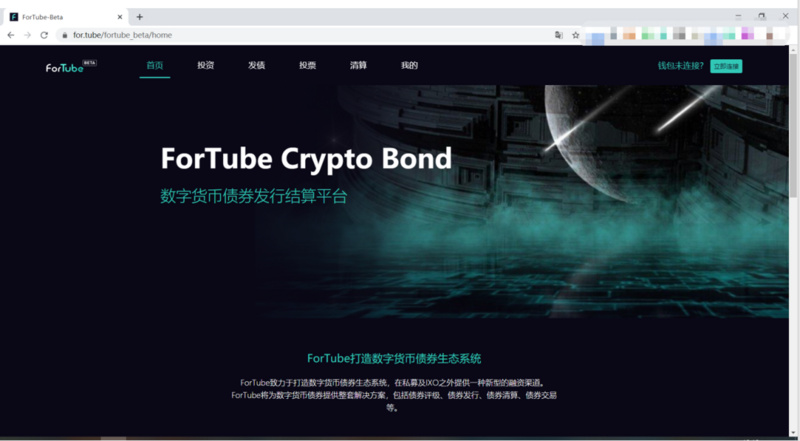

图片来源于:ForTube官网

不管是稳定币,还是活期理财,又或者是新的加密债券,都会促进未来Defi接触更广大的用户群体。我们希望债券可以作为其中一个渠道,把Defi和更广大的用户群体以及实体经济联系起来。

潘超:大家好,我是潘超,在 MakerDAO中国区,MakerDAO 是以太坊上发行的最大一个稳定币,也是以太坊上集成最多的应用。

代世超:市场爆跌的时候,清算、手续费高,稳定币流动性不足等问题都被暴露了出来,各位嘉宾觉得这些问题具体反映了Defi存在哪些风险?未来我们可以做出哪些改进?

陈芳芳:关于312市场爆跌,过去几个星期行业探讨的都很多。

首先,整体环境大家也知道,全球金融市场都在遭遇新冠肺炎疫情的冲击,过去我们说加密货币和传统的金融资产不相关,但是实际上不管是传统金融资产还是加密资产,在极端长尾的情况下是非常相关的。

DeFi现存的风险,有三大方面:

1、性能问题。

以太坊网络网络拥堵不仅仅拥堵了正在执行的交易,还加重了市场的恐慌情绪,实际上造成了一个恶性循环,DeFi运营者应该着重思考将来要使用什么平台去搭建DeFi应用。

坦率说,现在Defi还是比较小众,还只是在加密市场上,如果机构投资人更多地参与到 Defi 或开放金融里面,那交易的规模和现在是不可相比的,因此我觉得这个平台是一个长期重要的考量。

2. 手续费高涨问题。

DeFi平台采用的动态手续费设计是很聪明的设计,但是价格的不确定往往导致了交易执行的不确定,需要从业人员进行调整考量。

3. 抵押品的单一带来集中化风险。

现在在以太坊发行的大部分都是很单一的抵押品,抵押品相对单一集中化是有很大的集中风险的,同时,有时候系统存在自我参照的问题也需要得到解决。以及产品设计和风险控制上如何避免长尾状态下的突发风险,这些都值得我们去思考。

潘超:312整个市场大跌,不仅是加密市场,而是整个全球金融市场,Defi只是一个非常小的缩影。DeFi 出现问题的原因是什么呢?一比较简单的答案是——我们谈DeFi的时候都在谈以太坊,90%的Defi都在以太坊上,但是以太坊的性能不够,一是速度慢,二是无法处理那么多的交易。这使得极端下跌行情时交易没有办法执行,我们需要等到以太坊2.0或者其他公链解决性能的问题。

在以太坊2.0到来之前,或者更好的公链到来之前,我们需要去思考当下DeFi的场景应该是什么?

Defi要思考的问题是,它的方向究竟是什么,Defi究竟是为了什么而创建的。我觉得DeFi不适用高杠杆的场景,DeFi 是为了大额交易诞生的。一百万美金或者几百万美金的交易,通过 DeFi 只要一笔交易就可以实现,而且在以太坊平台上也具备相对的安全性,同时,对大额交易来说,以太坊的性能目前来看其实也是够的。

代世超:自从Defi诞生以来,我们一直崇尚自由市场的去中心化治理系统。在暴跌的行情下,很多Defi运营平台也进行了人为调控,比如说有的两次调高了最小交易量,这些人为的调控会破坏Defi去中心化金融的属性吗?Defi究竟应不应该加入更多的人为调控?

Bowen Wang:我们先定义一下去中心化和中心化运营的概念。很多的团队制作交易产品和借贷产品是借鉴于比较成熟的纽交所、上交所这样的体系,清算率和杠杆率是由非常多的因素决定。

就像潘超说的一样,在一些不好的市场你的杠杆倍数很难超过 5 倍的,因为非常容易被清算、被爆仓,从而引发连环爆仓,进而出现如 USDT 减少、连环下跌的事情。如果不人为终止的话,就会像多米诺骨牌一样连环倒塌。比如2008年大家都会批评美联储为什么不早点通过人为调控改一些参数,以防止后面陆续出现的损失事件。

我个人认为中心化和去中心化是分程度的。2017年底我们做去中心化交易所的时候,我们当时强调了一件事情,就是资产所有权的去中心化,包括上次大跌的时候,我看到很多人说提币提不出来,这就是非常明显的资产所有权去中心化和中心化的区别,大部分用户的资产其实都是中心化交易所数据库的数据,但其实你没有私钥根本控制不住你的数字资产。

我们要做百分之百的资金透明,让用户百分之百掌握自己的资产,所以资产去中心化我们是非常在乎的。但是运营当中你需要非常多的微调,包括提高最小交易额度,当一笔交易费在10美金的时候,你肯定不能让大家做20美金的交易,同时还包括利率的调控、杠杆倍数和资产品类调整,大家想要交易什么,这个选择是非常人为的,如果完全交给去中心化决定的话,就会导致非常多的问题。

同时,因为我们还是中国团队为主,我们会在Defi里面加很多亚洲和中国交易喜欢的元素,如USDT等,更像是一种中心化金融和去中心化金融的人为合并的操作理念。就是说,我们提供给用户想要的东西,人为操作的因素是非常大的,但这样可以保持产品效率的最高化,也可以最快去迭代和适应市场。

沐荣:我认为极端情况下 DeFi 需要加入适量的人工干预,我个人认为去中心化的金融这个名字并不是贴切,或许开放金融更能形容现在Defi所做的事情。

现在很多的Defi实际上是一种混合的模式,资产上链的层面是中心化,而在可编程性上是去中心化的,治理上是半中心化的。

dYdX 与 Synthetix 均在不同程度上对应用的运行进行了一定的干预,而 MakerDAO 也在极端行情发生时在讨论是否需要关停协议。

dYdX两次调高最小交易量。调高最小交易量意味着网络手续费的增加,算是暂时缓解了协议的撮合延迟压力。

由于以太坊拥堵,导致Synthetix 出现短时宕机,其团队发布 SCCP-16,临时将费用追偿延长到了一小时。当网络拥堵消退之后,该临时更改也恢复到常态。

所以,所以极端行情下加入人工干预使平台稳定运行,也最小化地减少了用户的损失。

代世超:随着Defi金融的持续升温,安全问题也日益凸现,暴跌之前黑客利用了合约特性以及Defi产品之间的可组合性,成功套利了35万美元,从业者应该如何提高Defi产品的安全性?

陈芳芳:我从非开发者的角度来讨论这个问题。一个原因是产品自身设计和风险的管理,产品本身就是一个不断完善的东西,不可能一推出就是完美的产品,从风险管理的角度,对产品不断的调试完善是一个过程,我觉得这是很正常的。

当然大家都说金融行业的门槛很高,尤其是创新公司进到金融行业发现大部分的门槛都在水底下看不到,一旦涉及到了别人的钱,那合规、监管、法律各方面的原因都进来了。

金融产品不像社交产品,推出之后可以不断的完善。开放金融产品应该在产品设计上做得更好一点,因为一旦做错了,成本很高,用户可能就不再来了。

另外,你也提到了可组合性。很多开放金融产品都是和其他功能一起组合起来的,这就提高了复杂性。一方面要对自己的产品进行完善,需要开发者去了解所自己产品所依赖的其他产品,要做非常详细调研,而且他们的产品也在不断更新,这对于Defi产品来说是不小的工作量。另一方面,要不断确认在组合过程中不会存在风险点。

在这个问题上,我认为最好的方案就是请外部审计做咨询、管理。金融行业自从2008年金融危机之后,每年都要做压力测试,我觉得Defi也不会例外,也要做压力测试,才能保证这个产品是安全可靠的。

David Lei:DeFi的安全问题不仅仅是代码层面的安全,从产品一开始设计的时候就已经涉及到安全问题了,包括合约授权管理,合约本身的升级、治理以及合约上面的经济模型等等这些都与 DeFi 产品安全性息息相关。

同时,还包括合约如何依赖外部的应用。DeFi 应用标榜的就是货币乐高,DeFi 不同产品之间可以互相调用对方的功能,而每个产品基本都是集中于自己的主要功能进行开发和运营的。比如这次312的事件,bZx攻击的事件就是因为依赖于深度报价,但是深度不够就容易受到攻击。

所以在设计DeFi产品的时候,很多 DeFi产品的程序员还缺乏金融方面的素养,现阶段大家也太过依赖于去中心化的理念,比较坚持这种去中心化,这种理念现阶段是不成熟的。

进行 DeFi 产品设计的时候就需要去完善理念,不能太过于依赖不成熟的基础设施,等到基础设施完善以后再切换过来。

关于人为调控,也就是所谓的中心化和去中心化的区别,现阶段过于执着于去中心化的话,其实也不是最合理的一个选择。

从开放角度来讲,设计 DeFi 产品的时候,每设计一个新功能的时候,开发团队内部都会进行深入讨论,现在在 DeFi 这个圈子里面,大部分 DeFi 产品还是一个团队开发出来的,团队开发过程当中,给大家的建议就是一定要进行深入的讨论,同时立项初期参考已有的成熟经验,就产品设计、流程以及步骤进行深入的讨论。

创造产品过程当中,实际上很多时候也是在进行创新,在现有的案例没有参考意义的时候,需要结合自己产品的特色适度进行去中心化和中心化之间的妥协,这是现阶段 DeFi 产品设计过程当中必要的。

Defi现阶段的产品还是不成熟的,所以在行业遇到一些问题的时候,也需要进行及时的反思,从开发上面去改进自己的产品。

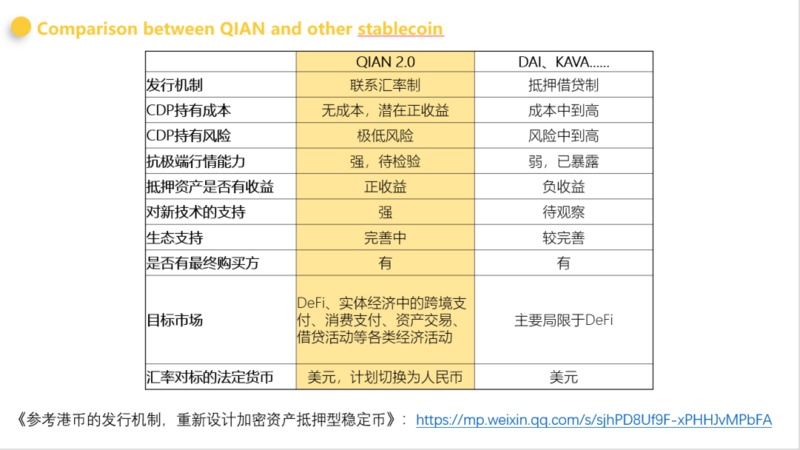

我在这里简单跟大家讲一下,312事件发生以后,我们把自己的QIAN进行了机制上的重新设计,就是我刚才说的及时进行调整。

图片来源于:PPT

QIAN从传统加密资产质押理念中跳出来了,选择了一种新的稳定币的思路,而且我们要尽量避免爆仓,降低大家持有的风险,使得长期持有稳定币成为可能,也希望QIAN能够促进稳定币出圈。我们的稳定币也会在今年推向市场,应该在一个季度之内就会完成这个事情,到时候也欢迎大家关注。打了一个简单的广告,目的也是说明整个Defi产品现在不成熟是肯定的,但也需要不断进步。

Bowen Wang:我和大家的观点有点不太一样。

比如乐高这个概念,乐高的概念是因为所有积木都是乐高一家生产的,质量非常好。但是DeFi很多的部件质量参差不齐。像发生在 bZx 上的事情说明了一点,当你不是非常了解地基的时候,你越建越高反而越危险。

我们的开发逻辑都是自主创新,包括百分之百的自研自发,作为一个交易平台很难影响交易资产的质量或者降低基本面。虽然有清算机制,也用了非常多的保证机制,比如说我们用了 MakerDAO 的报价的同时我们也会做一个区间,如果超过这个区间就会报警,报警我们就会人为干预。像 HBTC 我们采取的是六家交易所的均价。

bZx的问题我认为有点像张三去李四家打水,李四用的是王五的水,但王五的水有毒,所以最后张三得病了。

开发团队要非常理解自己在开发上使用的部件,有些部件如果时间比较短的话,自研是非常好的选择。bZx因为闪电贷的事情丧失了90%的用户和交易量,金融行业之前有一位前辈跟我说,他说金融行业重要的不是突然的增长,而是要非常持续稳定的增长,最后会发现你的商誉价值会超过你的收入,甚至是一些短暂的用户增长。

如果 DeFi 这个行业是一个十年的行业,如果我们认为开放金融真的可以让每个人灵活管理自己的资产,最重要的还是以安全为主。

代世超:之前MakerDAO宣布把存款利率降低为零,零利率可以增加市场的流动性,但零利率势必又影响用户存款的积极性,从长远来看零利率到底是不是真的可行?

沐荣:DeFi 的存款利率降到零是在极端的市场行情下,为了维持 DeFi 流动性而提出的一个特殊的政策,但长期来看可能会影响存款的积极性,DeFi的存款利率降为零,借款人借助平台助力的作用是有限的,因为超额抵押全额清算的问题一直没有被解决,光靠利率的调整不一定能解决 DeFi 流动性的问题。

潘超:DeFi 利率降到零真的非常有趣。当时整个市场暴跌,我也参与了这个提案的讨论,我们当天晚上把这个提案发出去,投票通过,把利率降到零之后美联储也把利率降到了零。

把利率降到零只是一种价格手段,解决流动性问题还有更多的方案,主要的方案是扩展抵押品,以太坊不应该守着自己的固有资产,而是应该换一些资产。

以托管是中心化的,交易是去中心化的方式去运转是没有问题的,资产永远是 DeFi 的最大瓶颈,只不过是中心机构发行的,但并不改变在链上的去中心化。

现在存款利率是零,但从长远来看这只是暂时的措施,DeFi 很大的优势在于能够提供比传统金融更有竞争性的利率。

我们回头看比特币,比特币做了什么事情,他其实创建了一个没有摩擦的贸易市场,中国矿工可以挖比特币,然后把比特币卖给美国人,DeFi 就是让中国的朋友挖出以太坊的资产,以非常低的价格借到美元,内核都是一样的,创建一个没有摩擦的跨境市场,使得从资本和利率都非常高效。

不是所有的DeFi应用安全性都是一样的,用户不应该持续追求背后高的利率,从而忽视协议的安全机制,问题是用户亏钱的话这个协议能不能赔得起。