年报“扭盈为亏”?金蝶国际的“云转型”遇到了什么难题?

编者按:本文来自微信公众号“熔财经”,作者:Kinki,36氪经授权发布

上周,金蝶国际(下称金蝶)发布了2020年年报,实现营收33.56亿元,同比增长0.9%;净利润“扭亏为盈”,亏损3.35亿元。

虽然,进行“云转型”之后的金蝶,其云收入已经如期实现了之前定下的目标,占2020年营收的一半以上,且增长稳定。但是,对于金蝶在去年亏掉了超过3亿元这件事,市场的反应还是比较剧烈。

毕竟20年与19年相比,金蝶的净利润足足相差7亿元,年报发表后,金蝶股价进一步下挫。这是继2月底香港宣布上调印花税税率后,在港上市的金蝶进一步承受来自股价的压力。

连续涨了一年多的金蝶,面对股价调整和盈利亏损这两大难题,从公司基本面来看, “云转型”的价值何在?

金蝶的中年危机,“云转型”是突破口

金蝶的发展史,可以称得上是一部中国软件的发展史,1993年成立的金蝶,最初以提供财务软件产品起家。

在20多年的发展中,金蝶也在顺应时代的步伐,一共经历了三次的转型,第一次是在Windows系统登陆中国时,金蝶从DOS财务软件到Windows财务软件;第二次,是在2000年上市之初,金蝶的主营业务从财务软件转向ERP市场。

金蝶最近的一次转型,是在2014年的一场发布会上,创始人徐少春砸掉了服务器,宣告成立“ERP云服务事业部”,意味着金蝶的“云转型”开始了。

“熔财经”想说的是,如果说金蝶的前两次转型都是顺应着时代的发展,那么,“云转型”也不例外。对当时不少使用ERP的企业来说,传统的ERP系统正在老化,响应速度慢、收费昂贵且用户体验感也不好,传统ERP系统正逐步被新兴的“云服务”所替代,15年之后,SaaS服务的市场规模就开始大幅增长了。

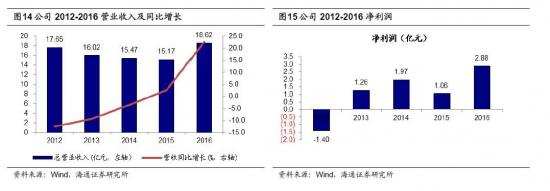

另一方面,在12-15年间,金蝶实现“云转型”之前,公司已经经历了连续几年的营收下滑,其股价也陷入了上市之后的第二次低谷,寻求新的增长点,顺应科技的更迭,是当时金蝶必须要做的抉择。

事实上,15年后金蝶的经营情况,也说明了“云转型”是当时正确的决定。金蝶的ERP业务在15年开始增幅逐渐放缓,15-19年间,其ERP业务收入的平均增速只有2%,而其总收入年均增速为17%,这说明15年开始,金蝶的主要增长动力,都是来自于云收入。

另一方面,从17年开始,金蝶的股价就实现了大幅飙升,至今估值已经翻了24倍,去年更得益于科技股的大幅抱团爆发,实现了火箭般的涨幅。

“云转型”后首次“亏损”,金蝶遇到了什么难题

“熔财经”看到,实现“云转型”之后,金蝶的“云收入”在营收中的占比从2016年的18%上升至2020年的57%,去年实现45.6%同比增幅,为近年最大的一次增幅,而“云收入”的总额,也从16年收入3亿元左右,增加至去年的19亿元。

从财报数据来看,金蝶的“云服务”正在稳定的发展,近年的同比增幅都在40%-50%之间,从这个角度看,哪怕金蝶不能提升每年的盈利,但应该也不会突然“扭盈为亏”。

因为“云服务”的主要收入是来自于老用户的订阅收费,就是一开始的单年价格并不高,在服获得用户的认可后,随着用户逐年续约以及增加需求,而获得更多的业务收入。在2020年年报中,也显示金蝶云订阅年经常性收入ARR约为10亿元,同比增长58%。

那么,金蝶一反常态,在去年“扭盈为亏”的原因何在?

“熔财经”在财报中看到,金蝶在去年利润下调的主要原因有两个,一个是因为公司正大力实现“云转型”战略,于是加大了云产品的研发投入。

另一个原则,则是因为金蝶开始主动停止销售部分ERP软件服务,这个不难理解,毕竟软件的客户,未来都是“云服务”的客户,要实现转型,就要把这批客户渐渐“赶”去云端。

但正因为软件的毛利率比“云服务”要高,因为“云服务”的初期投入不少,包括研发和开发客户等,所以金蝶整体的毛利率就下降了,一方面投入加大,一方面收入减少,一增一减之间,金蝶20年跟19年的相比,其利润的差额就更大。

不过,看金蝶的“业务能力”,利润不应该是唯一的数据,毕竟对软件公司来说,前期的亏损都是正常的,一来,初期客户的拓展需要耗掉不少销售费用,二来,订阅制的存在必然导致公司的营收呈现“逐年增长”的趋势,客户就像果子,得慢慢成熟了,才更值钱。

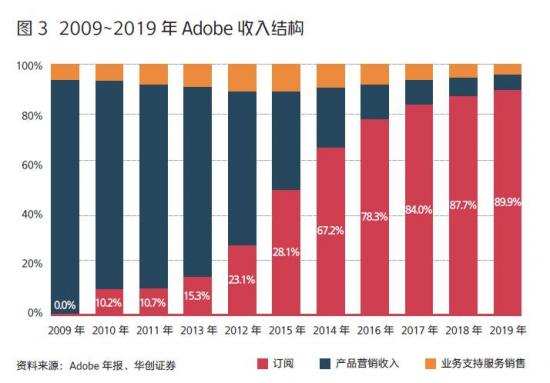

可以参考的案例,其转型“云服务”初期的亏损也不小,但是随着转型的成功,云业务收入比重逐渐上升,公司的利润和现金流就得到了极大的改善。

依赖“云服务”的金蝶,能找到一席之地吗?

从行业宏观发展情况来说,“云化”是未来趋势,而“云转型”必然会带来初期的阵痛,比如在销售费用和研发上的投入,但2020年的亏损也显示出,金蝶在销售上的痛点。

虽然年报中没有透漏,但我们也可以推测,由于去年经受了疫情,金蝶的客户多少也会受到影响,大企业可能会降低IT费用,而中型客户甚至有可能因此而流失,为了挽回客户或拓展新客户,金蝶的费用支出会比往年更高,这也是造成利润下降的原因之一。

我们将金蝶和用友的费用进行对比,15-19年,金蝶的销售费用率最大,平均为50%左右,而用友平均为36%左右,且从18年开始,用友便有意控制管理费用,管理费用率大幅下降,到2019年降至19.20%。

费用率其实反映了两个公司在业务模式上的区别,用友更着重其管理和研发,研发费率一直都比金蝶高2%左右,所以,用友大客户较多,客户粘性相对较强;而金蝶客群以中型企业为主,客户忠诚度较弱,需不断开发维护,因此销售投入较高。

目前,金蝶旗下的“云产品”占营收大头的主要有两个,一个是“云·苍穹”,一个是“云·星空”,前者针对大型客户,后者针对中小客户。在2020年的营收当中,“云·苍穹”收入4.67亿元,而“云·星空”的收入为19.12亿元,也说明了目前金蝶的主要客户群仍然以中型客户为主。

但对软件公司来说,大型企业客户的含金量可比中型企业大多了,因为中小企业的财力有限,相反,大型企业对价格不会过于敏感,而且由于其体量庞大,对“云服务”的需求会更加强烈,而且从开发和维护客户的角度来看,大客户显然也比中小客户更“省心”。

在去年疫情的影响下,大企业还能撑得住,中小企业的状况会更艰难,因此,以中小客户为主的金蝶,其“云·星空”产品的增长势头就远不如“云·苍穹”,同比增幅为31.4%,而“云·苍穹”则增长了两倍多。

另一个担忧,则来自于“续签率”,上文也提过,对SaaS公司来说,客户的长期订阅更为重要,因为这部分的收入并不需要太多的销售费用投入即可获得。去年财报数据显示,“云·星空”的续签率保持86%以上,这个数字保持在行业中上水平,意味着日后客户的续费有了保证。

但主攻大客户的“云·苍穹”产品的续费率,却没有公布,在已公布的信息里,我们看到“云·苍穹”的签约客户为367家,新客户数为205位,按这个比例算,新客比例并不少,这就不禁让人对其大客户的续签率感到担心了。

事实上,金蝶和用友客户群体的差异,从两个公司创立之初就有了明显的区分,这跟“北用友,南金蝶”也有一定的关系。以北方为大本营的用友,拥有更多的政企客户,这方面的积累也进一步为公司开拓大客户提供优势;而扎根在南方的金蝶,从90年代开始就更多地服务中小民营企业。

这可能也是用友在云服务比金蝶发展更快的原因,金蝶在14年正式宣布实现云转型,而用友在17年才推出首款云产品,但其发展势头非常迅猛,从18年开始,用友的“云收入”便已经超过了金蝶,这个趋势一直延续到2020年。

短期内,要改变这种客户群体的差异,并不容易,但是对金蝶来说,中小企业也未必一定就是其“短处”。在整个市场需求逐渐“存量固化”的情况下,中小企业反而将释放出更多的购买潜力,且难以形成垄断企业,主力拓展中小客户的金蝶,会具有更多的增长空间。

从产品角度来说,大型企业会有更高的标准化要求,这需要厂商在初期付出更多的精力,才能满足这些大企业的需求,在这个过程之后,比如用友等以大企业为主要客群的公司,才能开始享受收入红利,所以,金蝶在前期的“赚钱能力”,理应更强。从另一个角度来看,比起更为标准化的用友,金蝶产品在未来的拓展性也会更强。

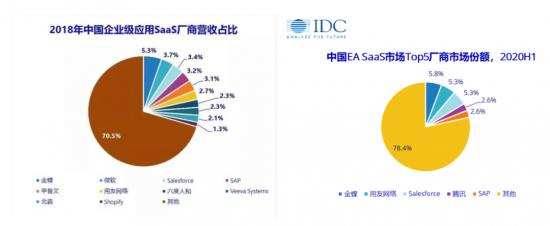

不过,对现在的金蝶来说,“云转型”尚未能言是否成功,真正成功的标志,要看金蝶何时能实现稳定盈利且市场份额能实现进一步的提升,对比18年企业级SaaS的市场份额,虽然金蝶一直稳居第一,但和第二名之间的差距已经逐渐缩小,而且看得出来用友也在奋起直追。

未来,对于国内SaaS厂商而言,机遇与挑战一直并存。接下来金蝶要面对的挑战,就不仅仅是用友了,国外如甲骨文、IBM等国际大公司的围剿自不必说,在国内,无论是老牌ERP转型的厂商,还是新兴的SaaS厂商,竞争对手都不会少,唯有不断优化运转模式,满足企业各类需求,才能保持自身的市场优势。

*本文图片均来源于网络