2019H1东南亚APP市场洞察

编者按:文章来自“DotC United Group出海研究院” ,36氪经授权发布。

中国移动互联网出海从探索、爆发、到转型至今已走过十数年,从最开始的港台地区试水,到后来的日韩市场开拓,再到对欧美国家的探索以及东南亚区域等新兴市场的挖掘,中国的移动 APP 产品及商业模式在全球范围的输出都取得了瞩目成效,尤其在东南亚这个堪称“第二个中国市场”的区域,无论是下载榜或畅销榜,中国 APP 都占据了绝对地位。

东南亚是全球增长速度最快的互联网地区,是世界第四大互联网市场,整体商业格局相对稳定,商业模式和发展趋势也逐步从发展中向成熟靠拢,此外,东南亚国家作为中国推进“一带一路”倡议的重要舞台,其凭借庞大的人口红利及新兴市场的先天优势,已成为众多中国 APP 厂商出海的第一站。

互联网市场概要

市场规模持续增长 年轻人口红利巨大

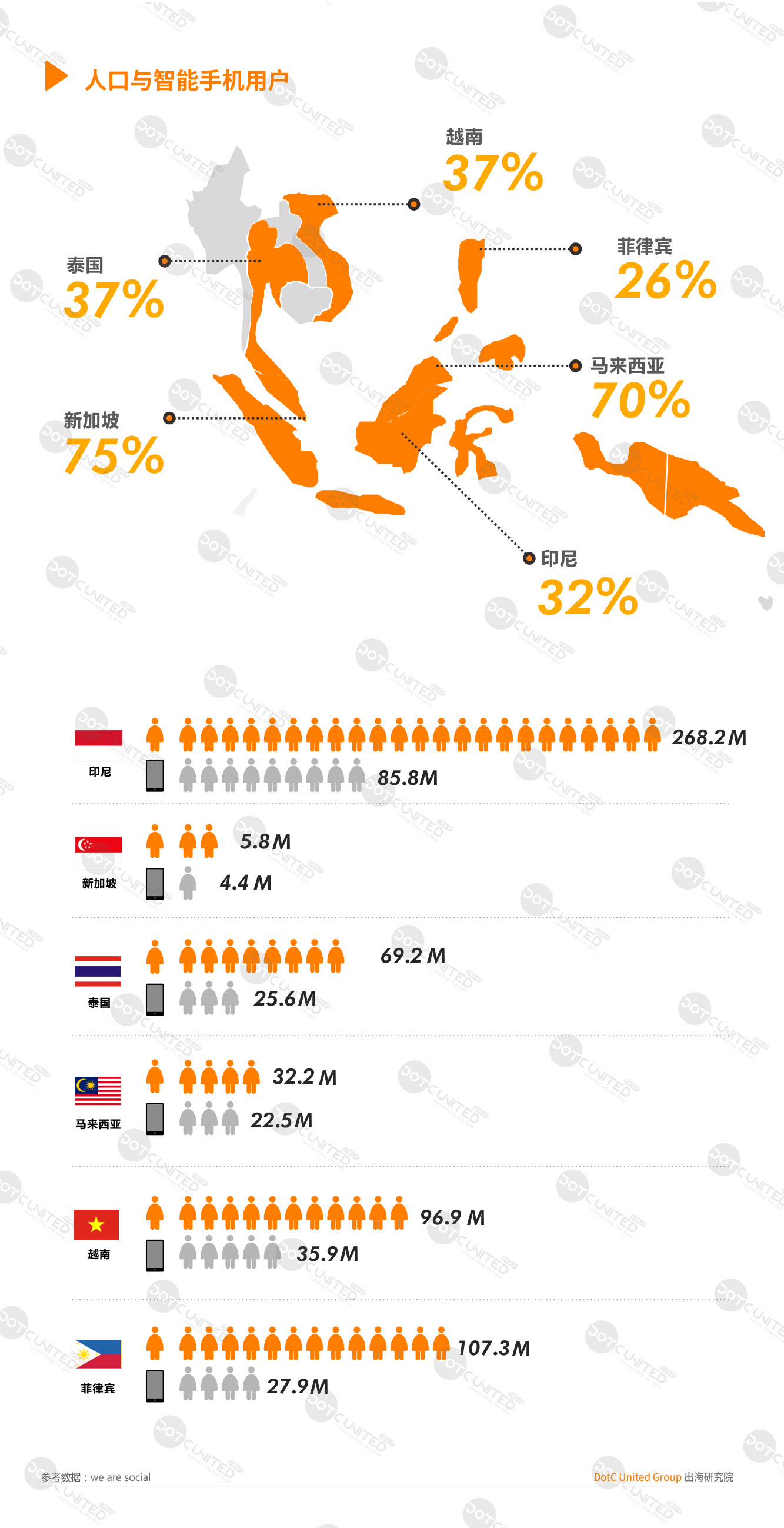

东南亚总人口超过6.5亿,包括11个国家,各国之间经济状况、语言、文化风俗、宗教信仰、互联网基础建设等不尽相同,从移动互联网发展的成熟度以及规模来看,印尼、泰国、新加坡、越南、马来西亚、以及菲律宾为东南亚六大市场。

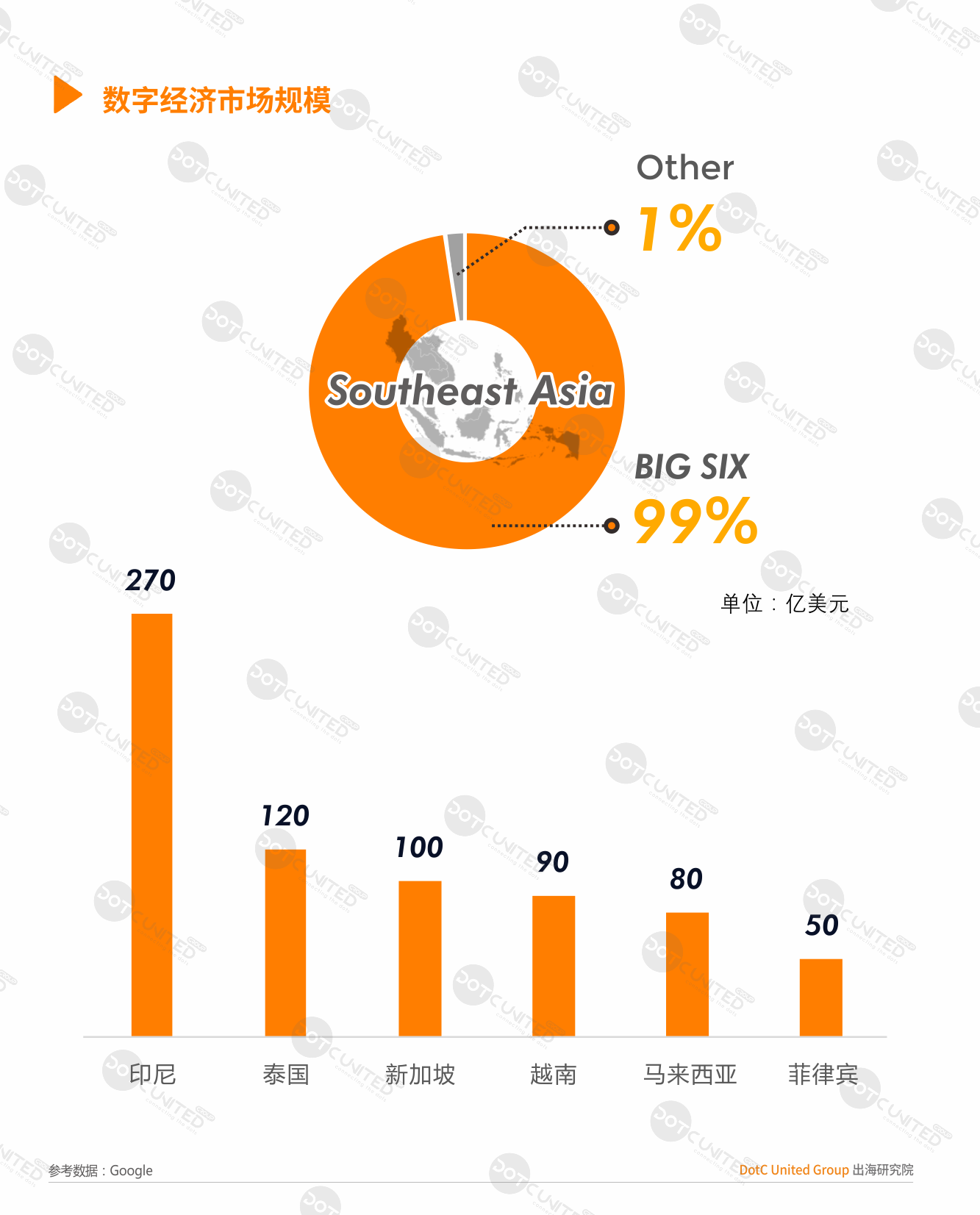

有统计显示,过去2018年,东南亚数字经济市场规模共计约720亿美元,从规模来看,印尼、泰国、新加坡、越南、马来西亚、以及菲律宾六大市场合计占据整个东南亚99%的市场份额,预计到2025年,东南亚互联网经济市场规模将增长3倍,达到2400亿美元,互联网市场规模继续保持增长态势。

东南亚地区是跨越 PC 时代直接进入到移动互联网时代,90%以上人口通过移动设备访问互联网,是一个移动先行的区域。

从用户体量来看,印尼是东南亚最大的智能手机市场,智能手机用户约8580万,其次是越南和菲律宾,而这三个国家也正是六国之中智能手机普及率相对较低的国家,基于移动互联网的不断发展以及政策红利等,这些国家的智能手机市场仍有较大的增长空间,智能手机人口红利仍然明显。

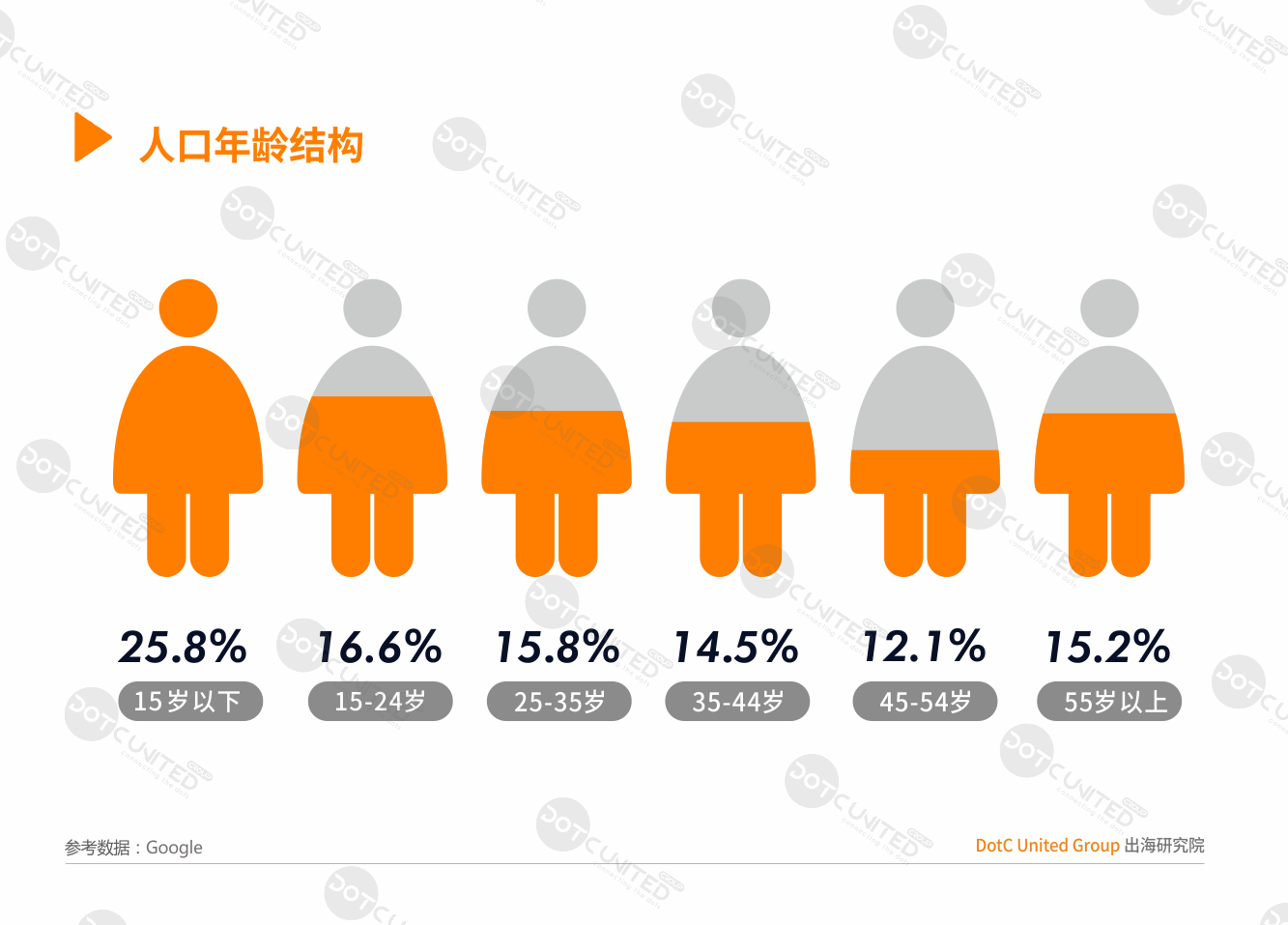

东南亚区域整体人口结构年轻化,24岁以下人口占总人口超过40%,35岁以下人口占60%,是一个年轻、充满活力的市场。年轻用户群体是一个 APP 市场最主要的参与者及消费者,基于东南亚国家庞大的年轻人口优势,该区域的移动互联网市场的发展仍存有巨大红利。

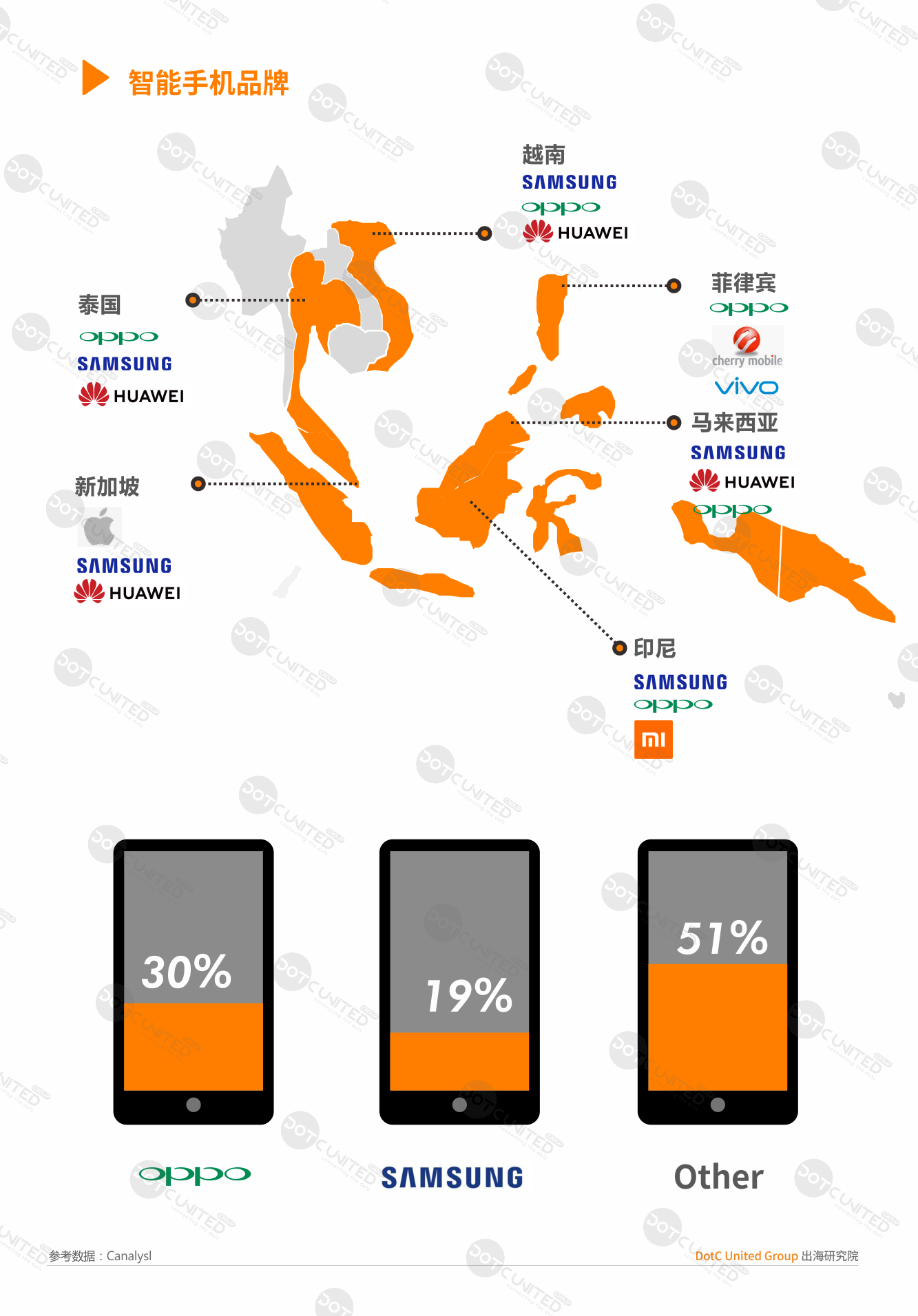

目前,在东南亚六国中,新加坡作为东南亚国家中唯一的发达国家,以高端机主导市场,苹果用户接近四分之一市场份额。除新加坡外,其他东南亚市场基本以三星、oppo 、华为、vivo 及小米等安卓手机为主。其中,三星和 oppo 合占整个东南亚手机市场约50%市场份额。对于在东南亚市场的 APP 分发,不论是手机预装或是应用商店分发,国内厂商可参考这些信息进行与相关手机厂商的合作。

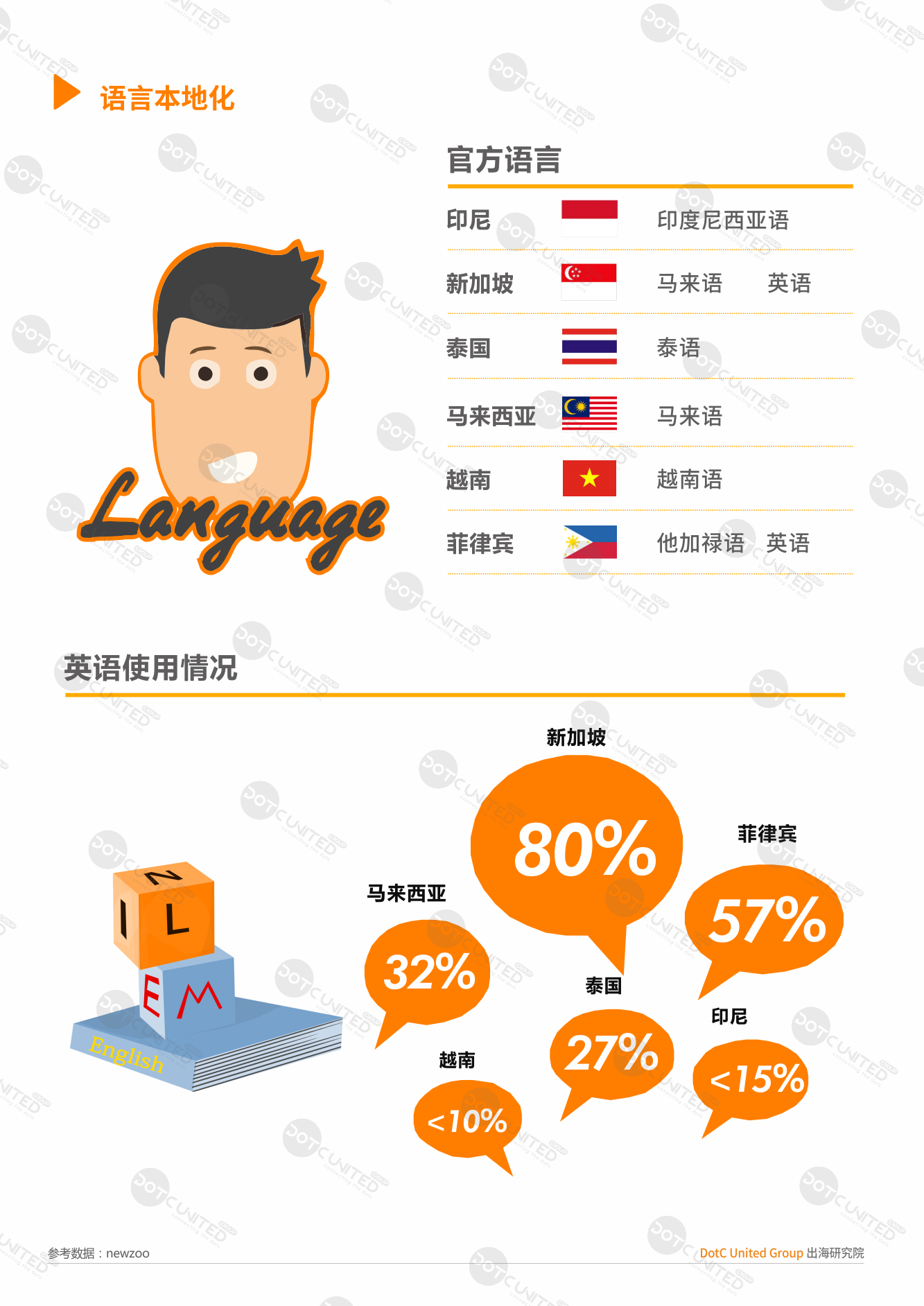

东南亚地区多民族多国籍人口聚集,包括官方、常用等语言繁多,除各国 母语外,英语在东南亚也有一定的使用率。新加坡英语使用率高达80%,在菲律宾这一比例也接近60%,对于这两个国家,英语也是其第二官方语言。而越南,印尼和泰国的英语使用率较低,均不超过30%。

语言涉及到 APP 的语言本地化,前有国内游戏APP出海泰国案例显示,在泰国,经过泰语本地化后的版本收入上涨了150%,对于工具类这种在文化和语言上几乎没有什么壁垒的品类或可在这些国家采用英语版本,但是对于一些内容型产品,语言本地化至关重要,尤其是在英语使用率较低的越南、印尼和泰国。

东南亚 APP 市场现状

工具类仍具普适性社交型产品利于变现

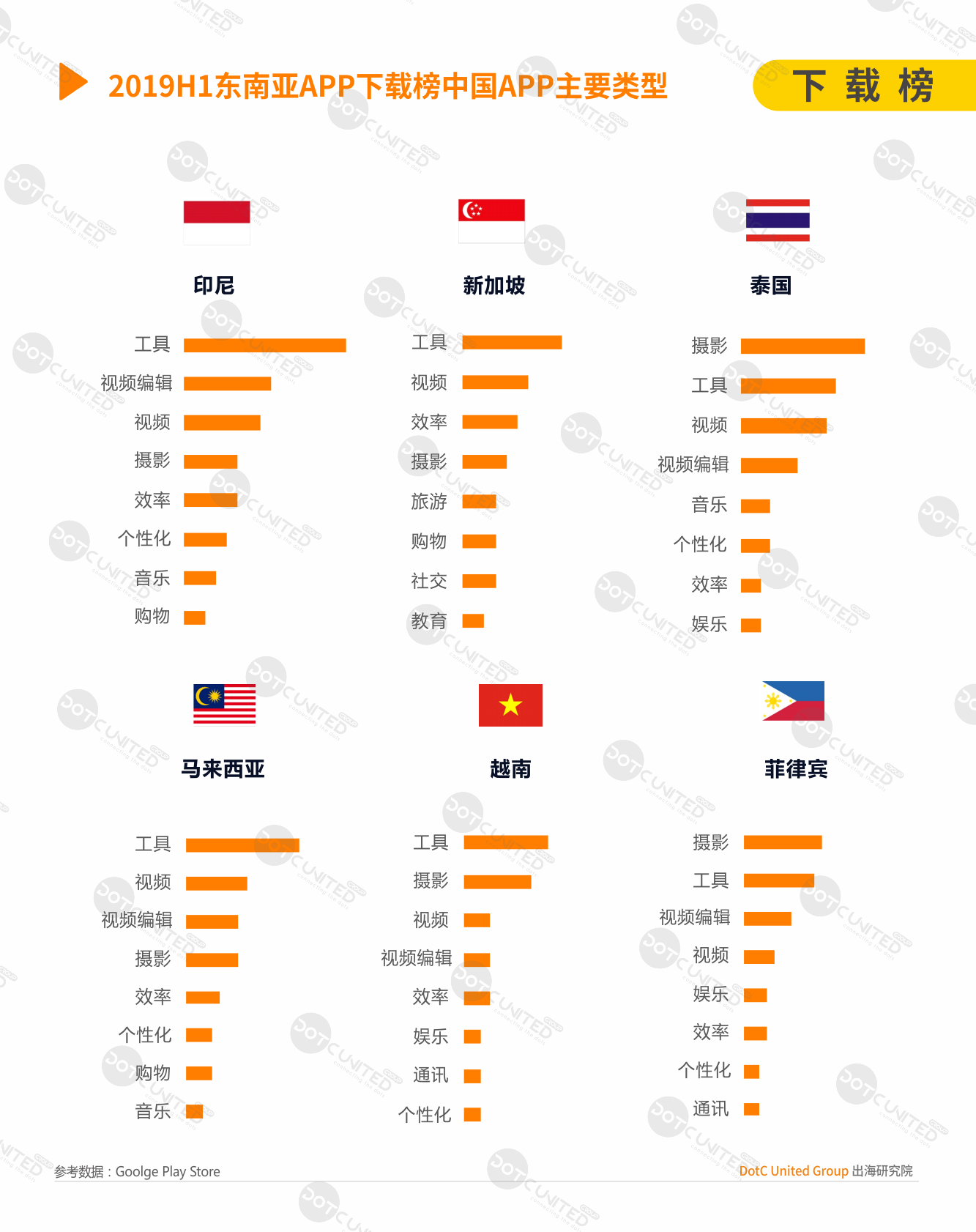

统计 Google Play Store 下载榜 TOP200 结果显示,整体而言,具有“普适性”的工具类拔得头筹,基本在各国 TOP200 中占到15%左右。此外,摄影,视频(包括直播、短视频、视频流媒体)类也占据重要地位。从个性上来看,菲律宾用户对摄影类表现出了明显倾向、购物类在新加坡表现突出、教育类 APP 在越南则有更好的发展优势。

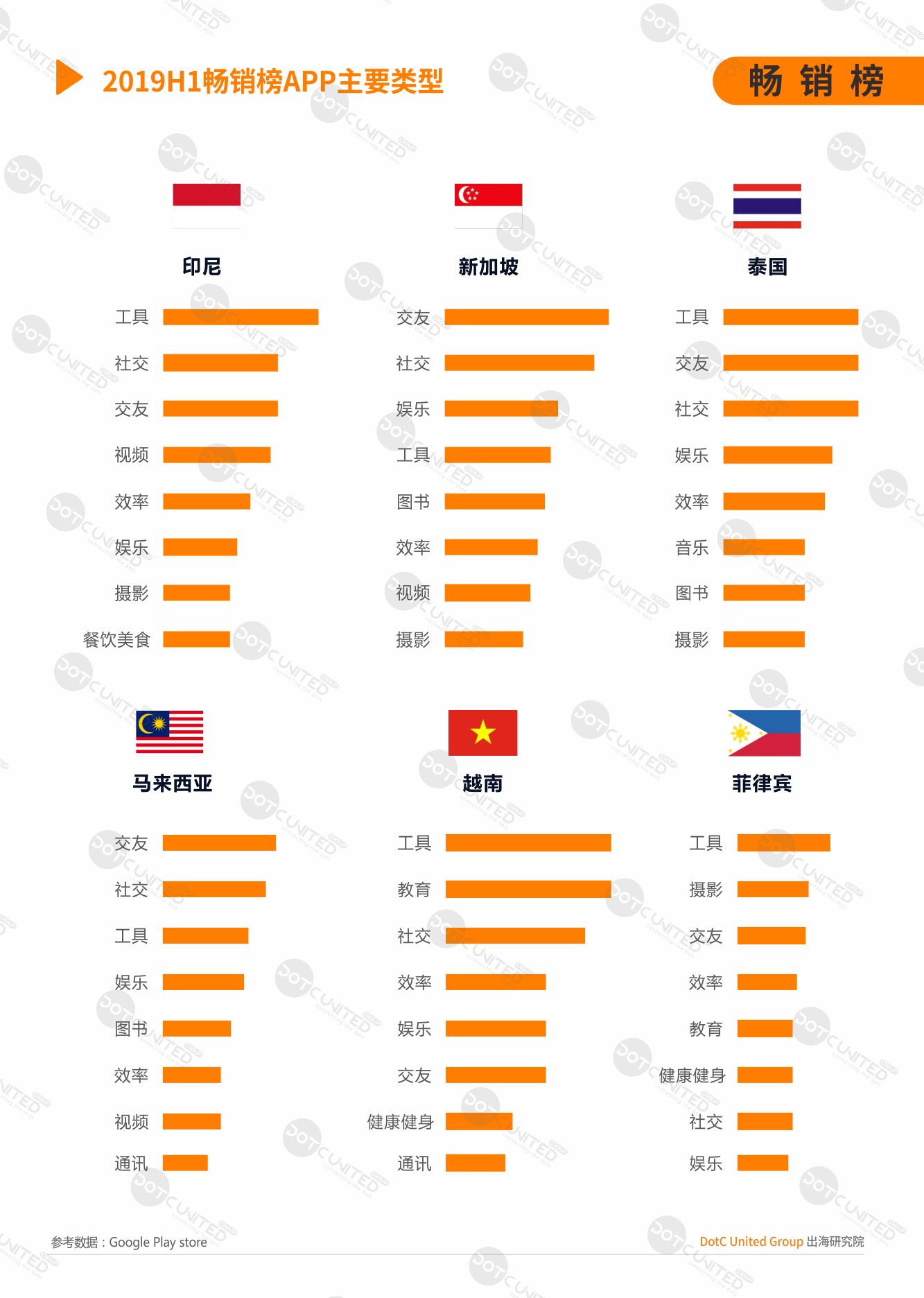

统计 Google Play Store 畅销榜 TOP200 结果显示,整体而言,除工具类外,交友(Dating)类 APP 也备受东南亚用户的青睐,TOP200 中占比8%~13%,此外,社交类产品同样利于变现。从个性上来看,在新马泰三个国家,图书类 APP 略显抢眼,而相较下载榜,教育类在越南畅销榜的表现更为突出,仅次于工具类。

社交&通讯&购物垄断头部榜单 直播&流媒体服务产品利于变现

统计2019年上半年各国 Google Play Store & iOS App Store 下载榜 TOP5 显示,各国头部产品基本集中在社交、通讯和购物三大品类,主要来自美国、中国和新加坡等国家。整体来说,美国社交应用Facebook基本统治东南亚移动社交领域;Facebook Messenger 、WhatsApp 和 LINE 等领衔通讯市场;Shopee 和 Lazada 无悬念制霸东南亚移动电商市场。

从个性上来看,新加坡和越南头部产品中本土 APP 参与度高,本土特色鲜明。相较其他国家清一色 Facebook 旗下产品登顶榜首,新加坡则是本土应用 GrabFood 独占鳌头,此外,出行应用在头部产品中也占据重要地位。

统计2019年上半年各国 Google Play Store & iOS App Store 畅销榜 TOP5 显示,各国头部产品基本集中在直播、流媒体服务(音乐&视频)以及交友等品类,产品主要来自中国和美国。整体来说,美国视频流媒体Netflix、中国直播应用 BIGO LIVE 、美国交友应用 Tinder 、音乐流媒体 Sing!by Smule以及网盘 Google One 是东南亚地区上半年最畅销的 APP,在各自领域称王称霸。

从个性上来看,相比其他国家,通讯应用LINE在泰国表现出了明显的变现优势,此外,在菲律宾头部产品 TOP5 中,视频流媒体应用占据4个席位,除3款美国产品外,来自中国香港的 Viu 也拿下一席,视频流媒体应用在菲律宾的变现能力可窥一斑。

中国+美国+本土基本布局新加坡&越南本土开发实力强劲

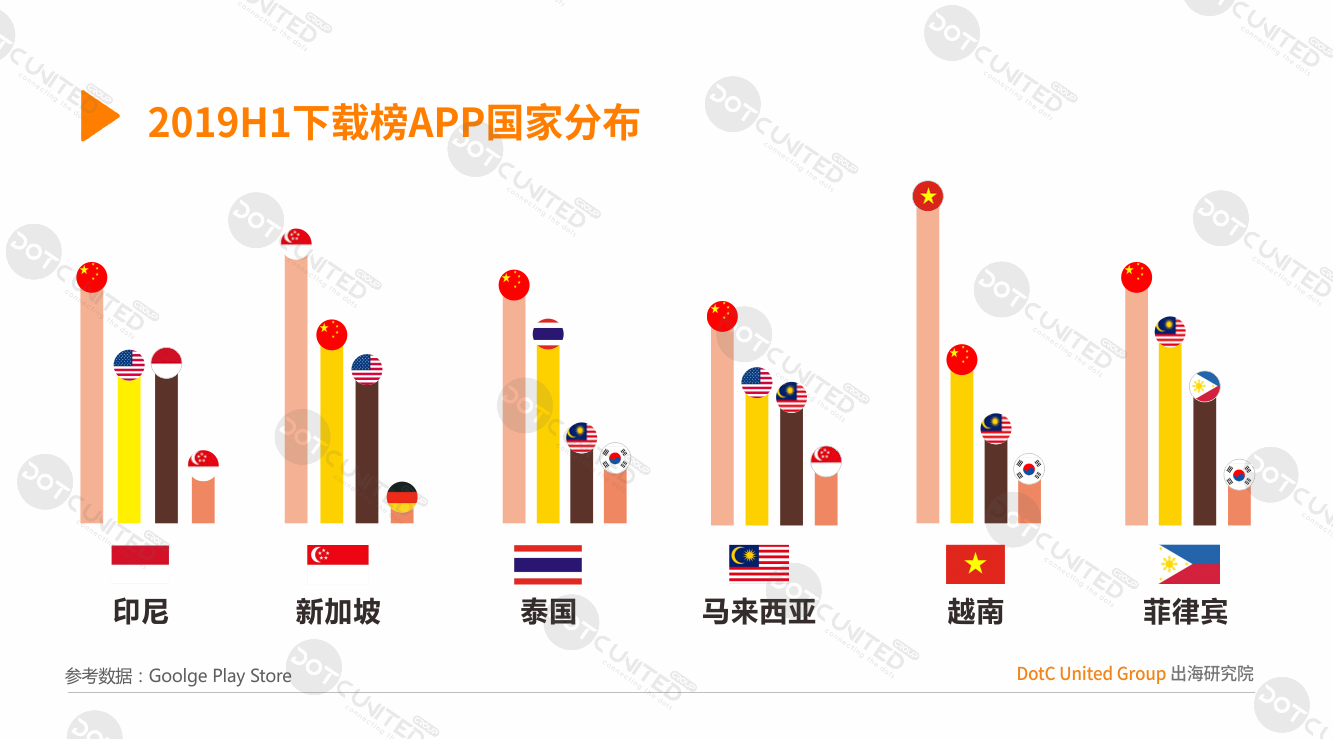

对比东南亚六国下载榜 APP 国家分布显示,基本呈现中国、美国和本土的基本布局。

整体而言,中国 APP 占据着主导地位,在各国 TOP200 中占到20%~30%,新加坡和越南两国表现出了强劲的本土实力,TOP200 中,两个国家本土 APP 占到40%~45%。

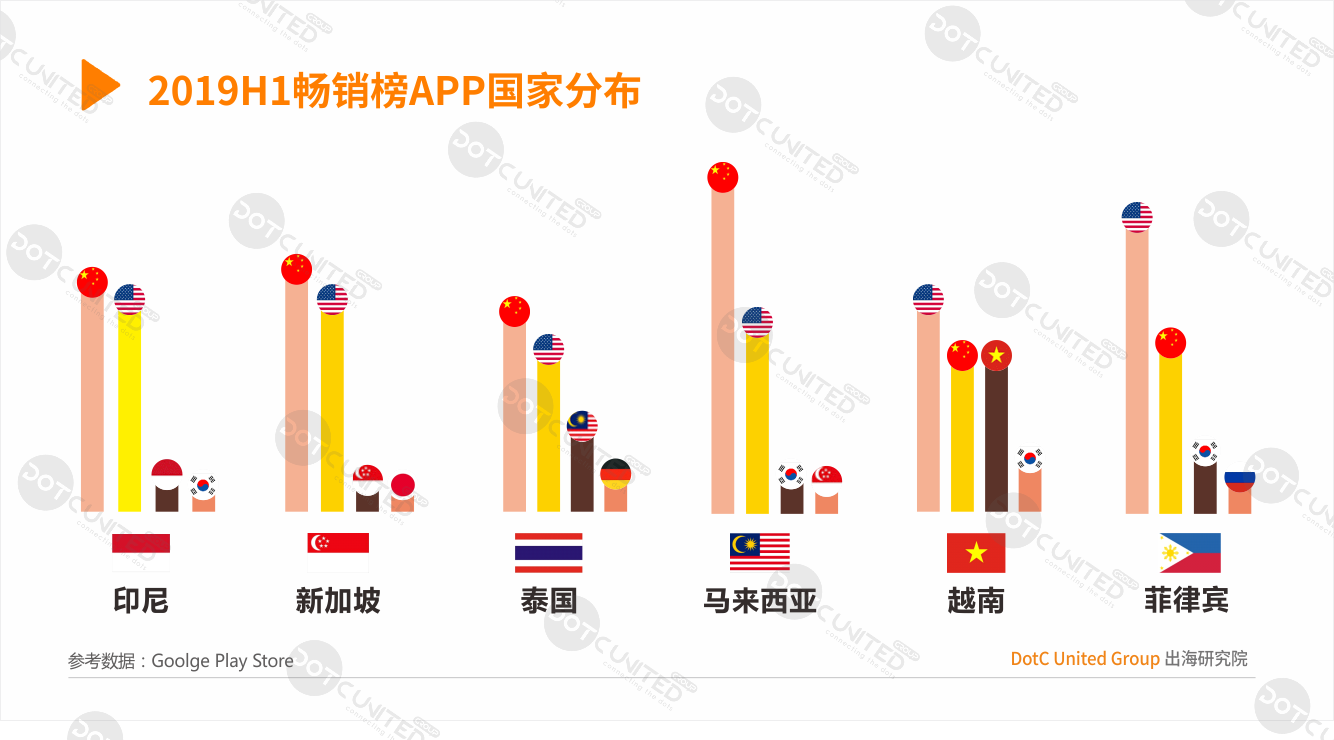

对比东南亚六国畅销榜 APP 国家分布显示,基本呈现中国、美国两国垄断式布局。

整体而言,中国 APP 占据着主导地位,在各国 TOP200 中占到20%~40%。

相较下载榜,六国畅销榜中,本土 APP 数量较少,尤其在马来西亚和菲律宾,这两国本土 APP 变现能力的弱势也恰恰给了海外 APP 巨大的填补空缺的机会。

中国 APP 在东南亚

工具&摄影&视频为主流图书类新马变现能力较突出

统计 Google Play Store 畅销榜 TOP200 中中国 APP 类型结果显示,整体而言,来自中国的 APP 基本集中在工具、图书、视频(直播、短视频)和视频编辑等类型。从个性上来看,新加坡和马来西亚两国用户对中国图书类 APP 情有独钟,对于喜欢的内容,用户倾向积极的付费订阅,而中国视频编辑类产品的变现能力在越南市场表现出了较为明显的优势。

头部集中在购物&短视频领域直播产品备受新加坡用户拥趸

统计2019年上半年东南亚六国APP下载榜中中国 APP TOP5 显示,整体而言,中国 APP 头部产品主要集中在购物、短视频、音乐流媒体和工具等品类,其中,购物 APP Lazada 、短视频 APP 抖音以及传输工具茄子快传是表现最好的三款产品。

统计2019年上半年东南亚六国APP畅销榜中中国 APP TOP5 显示,整体而言,中国APP头部产品主要集中在直播、交友、流媒体服务(音乐&视频)类型,其中,直播 APP BIGO LIVE、游戏社交 APP HAGO 以及视频流媒体应用Viu是表现最好的三款产品。此外,新加坡 TOP5 中4款为直播产品,全球华人人口比例最高的新加坡用户对中国的直播产品情有独钟。

欢聚时代上半年领衔国内厂商基本构建完成产品矩阵

目前,活跃在东南亚市场上的中国 APP 厂商中,第一梯队厂商以欢聚时代、字节跳动、众联极享、阿里巴巴、腾讯、猎豹等为主,第二梯队则包括锐森、APUS 、掌阅、趣维等公司,在这些公司中,2019年上半年的最大赢家当属欢聚时代。

目前,欢聚时代在东南亚市场主打的产品包括直播应用 BIGO LIVE ,短视频 LIKE ,游戏社交应用HAGO ,基本建立了以视频为核心的社交媒体平台产品矩阵。

总结&出海诸项建议

1. 东南亚数字经济市场规模未来仍将持续增长,基于政策、人口红利等因素移动互联网市场仍存在巨大潜力。

2. 东南亚 APP 市场以工具、摄影、通讯、直播、短视频、视频流媒体、购物以及交友类APP为主流,购物、出行、旅游和餐饮外送类竞争升温;交友、社交类社交型产品易于变现。基于垄断性产品的马太效应,国内出海厂商可差异化考虑工具(非传输)、摄影 、金融、交友、效率(非网盘)类等其他热门类型。此外,以年轻人口为主要群体的教育、育儿、健康与健身、图书、音乐流媒体类亦是不错选择。

3. 东南亚 APP 市场整体高度依赖中国、美国产品,新加坡、印尼、越南本土开发商不断崛起,马来西亚、菲律宾本土实力尚弱。

4. 目前,国内 APP 在工具、直播、短视频、图书、视频流媒体、视频编辑和摄影类数量覆盖东南亚地区各类型超50%以上市场份额,直播、短视频、音乐流媒体、图书类产品或是变现利器。

5. 关于语言本地化,应用内容以及应用商店中的相关信息需翻译成本地语音,尤其在泰国、印尼、越南等英语使用率低的国家至关重要。

6. 东南亚消费者可支配收入仍较低,应用内购买或订阅的定价需匹配消费者收入。基本上在东南亚国家,应用内购买或内容订阅的价格比东亚北亚国家要降低30~40%左右。

7. 在开发阶段适当减少 APK 大小及优化内存来优化面向当地用户的应用。东南亚地区用户的智能手机从高端到入门级的安卓手机,参差不齐。为确保低端设备的用户体验,开发人员可适当减少安装包大小,因为这些新兴市场70%的用户在下载应用之前都会考虑所需数据成本以及手机的存储空间。

8. 不论在线上或线下,东南亚用户都保持着高度的社交性,开发者可通过社区力量来获取用户以及确保用户的参与与回归。比如,用当地语言在 Google Play 商店的用户评论区进行评论及回复;开启社交媒体通话,通过当地流行的社交媒体,如 Facebook ,定期向用户传达产品相关新闻,以及实现与用户的通话;定期举办线下活动,培养用户的社区参与意识,保持用户的参与与回归。

编 | 云晞@36氪出海

图 | Pixabay