腾讯、乐视、央视已上场,体育创业的下半场怎么踢?

编者按:本文作者黄海(hai@freesvc.com),文章首发于峰瑞资本微信号 (ID:freesvc)。本文是连载的(上)篇,主要分析除了体育内容娱乐化,互联网体育创业还有什么机会?在(下)篇中,会进一步解读从场地运动和大众健身这两个维度解读中国体育行业创业的机遇和挑战。

2015 年以来,体育产业迎来一波凶猛的创业潮,也成为各大资本追逐的热点。无论是 Keep 的强势崛起、线下健身场馆的批量涌现,还是乐视体育完成 80 亿天价 B 轮融资,都宣告互联网体育创业大时代的到来。

体育行业的 4 大特点

了解体育行业的创业机会前,不妨先从宏观层面看看中国体育行业的 4 大特点。

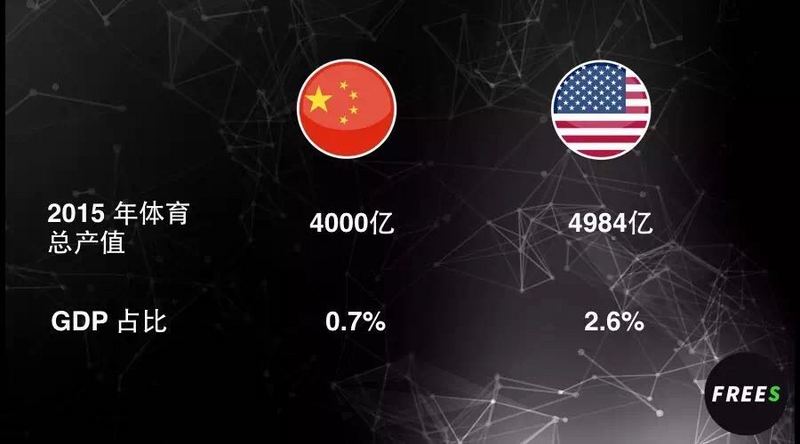

1. 行业市场规模总量小,占 GDP 比例小

根据国家体育局的统计数字,中国 2015 年体育总产值约为 4000 亿人民币,约占同期 GDP 的 0.7%。

对比美国的情况,根据 Plunkett Research, Ltd 的统计数据,美国 2015 年体育总产值约为 4984 亿美元,约占 GDP 的 2.6 %,相当于影视产值的 7 倍,汽车产值的 2 倍。

中美之间的差距明显。

观点:要实现国务院 2025 年中国体育总产值达到 5 万亿的目标,接下来 10 年的年增长率需超过 20%,远超 GDP 增幅。

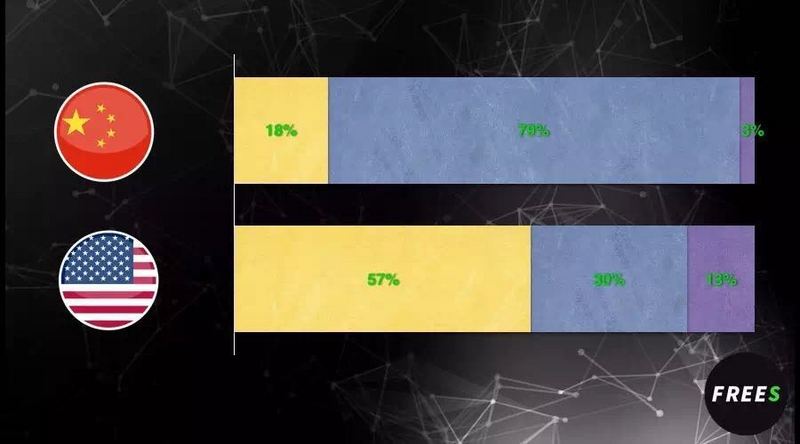

2. 体育产业结构失衡,体育用品占大部分

中国体育产业中,属于衍生方向的体育用品占比约为 80%,而作为主体产业的体育服务业(主要包括竞技体育和大众健身)仅占 20%。

美国的情况则相反,美国的体育用品与体育服务所占比例分别为 30% 和 57%。

以健身行业为例,美国有超过 2 万家健身房,数量是中国的 2 倍,但是美国人口仅为中国的 1/6。

观点:与美国 “先有成熟体育产业,后有互联网” 的特征不同,中国用户对体育和健身的意识和参与感,正在被互联网创业公司激发和推动。无论是占领好友的微信运动封面、在健身软件里打卡,还是在社交媒体上分享 Nike+ 的跑步路径图,都是互联网 + 体育的产物。

3. 资源依赖性高,核心资源市场化程度低

核心体育赛事:生产由国家行政部门主导,大型体育赛事由体育主管部门和协会领头提供;

重大赛事转播权(如奥运、世界杯、NBA、英超):由央视或互联网巨头垄断,创业公司难以承担高额的版权费

大型场馆:大部分实行事业制管理,实行全额财政拨款或者差额拨款,普遍亏损。

观点:体育行业资源要么在行政部门手里,要么被大公司高价垄断,创业公司难以在同一层面竞争。体育行业的资源依赖性特征决定了创业公司必须小心选择切入点,才能分享体育行业发展的红利。

4. 互联网体育创业的盈利模式还不够清晰

以虎扑体育为例。虎扑体育是过去 10 年互联网体育创业公司的一个标杆。它成立于 2004 年,至今全平台活跃用户数超过 4500 万,核心用户群体为青年男性,主要收入来源是广告业务。

万国体育则成立于 2006 年,2015 年底申请新三板挂牌。万国体育从事线下击剑培训业务,在北京、深圳、广州、上海等地开设了 8 家击剑运动培训中心,注册会员数量超过 2 万名,以 5-18 岁青少年为主。主要收入来源为击剑运动培训、击剑赛事举办、击剑装备销售。

上图为虎扑体育和万国体育 2013 年 - 2014 年的营收情况。对比之后不难看出,在体育爱好者群体中名头响亮、拥有超过 4500 万活跃用户的互联网体育公司虎扑,2013 年 - 2014 年的收入规模与仅有 2 万注册会员、不广为人知、埋头做线下培训和销售的万国体育相差不大。这意味着线上流量和营收不一定成正比。

观点:互联网体育项目如何将用户转化为规模化盈利,即便放在 10 年的时间维度,仍然是值得思考的问题。

小结:

- 中国 2015 年体育总产值约为 4000 亿人民币,不足同期 GDP 的 1%。

- 国务院 2025 年中国体育总产值目标是 5 万亿。

- 中国体育产业中,属于衍生方向的体育用品占比达到 80%,远超包括竞技体育和大众健身在内的体育服务业。

- 中国用户参与体育和健身的意识,正在被创业公司激发和推动。

- 中国的人口是美国的 6 倍,却只有 1 万家健身房,是美国的一半。

- 中国的体育行业资源依赖性高,核心资源市场化程度低,要么在行政部门手里,要么被大公司高价垄断。

互联网体育项目纵览

互联网体育创业项目分布范围很广。

抽象来看,体育行业可以分为观赏性体育和参与性体育。依据场地要求、培训要求和参与基础等维度,参与性体育又可以细分为场地运动(比如足球、篮球)和大众健身(比如跑步、健身)。因此,可以从赛事内容(观赏性体育)、场地运动和大众健身 3 个维度来划分目前中国的体育行业创业项目。

一张图了解中国的互联网+体育项目。

观赏性体育案例之 ESPN 的崛起

观赏性体育可以根据内容分成两类:头部竞技赛事和新型内容。头部竞技赛事内容,早已是巨头和资本角逐的沙场。峰瑞资本研究了体育媒体巨鳄 ESPN 的崛起。

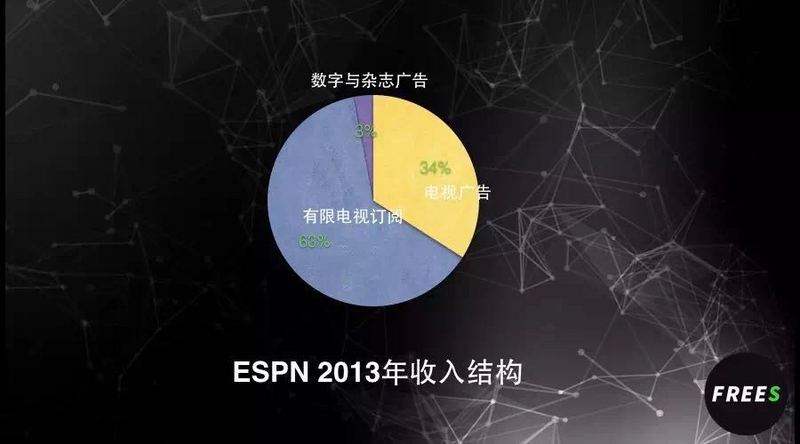

ESPN 这家创立于 1979 年以转播起家的公司,市值已经超过 400 亿美元,经过两次收购,目前归属迪士尼旗下。

2013 年 ESPN 的收入约为 109.71 亿美元,2/3 的收入来自有线电视订阅费用,剩下的来自广告。

通过梳理 ESPN 的成长史,我们得以了解其快速增长的关键因素。

1、在萌芽期即押注并绑定核心 IP,与 IP 一同成长。

- ESPN 成立初期是第一家 24 小时播放体育节目的频道,而当时的绝大多数比赛都不会被转播,ESPN 获得了先发优势;

- NCAA 初期转播成本低廉且大多数比赛无人转播,ESPN 在 1980 年以较低成本获得该成长期 IP 的独家转播权;

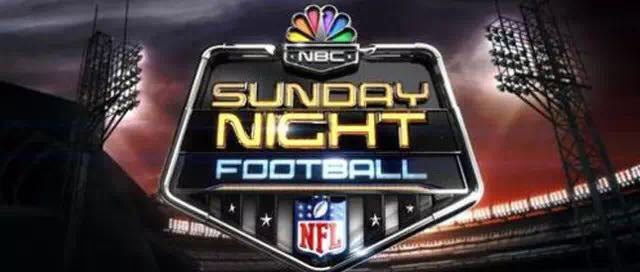

- 其后借助资本力量拿下关键赛事( NFL 等)版权,形成了 “Sunday Night Football” 品牌,跃升为体育巨头。

2、构建多渠道增强影响力,从而控制赛事。

- ESPN 旗下目前有7个电视频道,1 个体育门户网站和多个移动平台,通过印刷出版、电台、电视、有线电视、互联网和移动应用全渠道优势,提高控制 IP 的话语权。

3、深度挖掘 IP,在报道与赛事周边开发方面下重点投入。

- 在赛事转播技术上的创新,比如实时三维场景、高清回放、飞猫镜头,保证了 ESPN 的节目水准。

竞技赛事的创业模式

围绕体育竞技赛事的常见创业机会大致可以分为转播、资讯/社区和票务 3 个角度。

1、转播

- 中国重大体育赛事(如中超、CBA)转播权由央视独揽资源并主导版权分销流程;

- 国际性头部赛事, 类似 ESPN 1980 年在 NCAA 萌芽期锁定版权的红利不复存在,版权竞争环境和用户付费意愿都比美国恶劣;

- 竞技体育转播存在明显 “赢者通吃” 效应,英超和 NBA 能接连卖出天价,观赏性较差的赛事无人问津;试图从较为便宜但观赏性不足的竞技比赛切入不是理想选择。

2、社区和资讯

- 资讯类媒体流量前期聚集比较快,但无法切到赛事传播资源核心,离变现比较远;

- 核心原因是用户付费场景少,彩票应该是最大的机遇,但受国家政策影响较大。

3、票务

- 中国票务资源被垄断,市场化程度低;2015 年美国赛事门票市场约 150 亿美元,高于电影票房(约 105 亿),2015 年中国赛事门票收入 3 亿美元左右,远低于 70 亿美元电影票房市场;

- 对比美国 StubHub 主导的二手票交易市场,中国赛事票价、上座率双低,如 2015 中超赛事上座率 47.82%,而英超为 93.98%;微票儿依托微信入口,估值超 10 亿,存在明显的流量优势。

观点:综上,围绕竞技赛事的创业模式(转播、社区/资讯、票务)面临较大的挑战,因为缺乏对核心资源的掌控——乐视的资本、微票儿(依托腾讯)的流量、央视的独家赛事转播权,等等。

观赏性体育破题之体育内容娱乐化

观赏性体育的另一个突破口在于新型体育内容,不同于传统竞技赛事,体育的新内容新玩法更强调娱乐性特质。目前用娱乐化的方式演绎体育内容的主要玩法有 3 种:短视频、真人秀和体育游戏。

1、短视频

- 头部赛事的周边娱乐内容比观赏性低的长尾赛事传播更能吸引用户。在生活方式类视频领域,除了竞争激烈的美食类和美妆类,体育也是一个重要维度。

- 斗鱼利用欧洲杯契机力推体育周边节目(如数据博彩类),视频制作成本较低,观众互动参与强YouTube 上火爆的赛事周边娱乐类视频每集有 500 万次的浏览量,球鞋评测类视频的浏览量每集也可高达 100 万次,广告价值受到品牌欢迎。

国外成熟市场的赛事周边视频内容与赛事转播内容的消费时间比例是 3:7,国内市场几乎为空白,期待出现更多优质的体育视频节目。

2、真人秀

- 真人秀节目则兼具竞技体育的专业性和节目架构的娱乐性,且往往悬念感和对抗性强,有可爆发性和自传播能力。

- 美国两大德州扑克真人秀 High Stakes Poker/Poker After Dark 分别播出 7 季,节目卖点在于: 普通人难以承受的深筹码现金底池、专业选手与业余玩家同场竞技的对弈格局,喜剧演员出身的主持人对牌局诙谐独到的见解。

- 现有优秀内容包括如浙江卫视《绿茵继承者》和全素人参与的《格斗女神》。前者邀请世界级明星比如梅西参加,后者采用擂台对决、负者直接淘汰的形式,在视频平台试水期,点播数据看每期均在千万以上

3、体育游戏

- 体育游戏细分方向上,典型例子是美国风靡于 4000 万各类体育爱好者、且同时能作为社交手段和消遣方式的范特西(Fantasy)游戏。其基本思路是博彩竞猜和虚拟经营,参与者需要支付费用来组建球队,可以像球队经理一样签约自由球员,也可以通过交易调整阵容。后续则利用真实比赛数据,在虚拟世界模拟对战并决出胜负。

- 占有 75% 份额的 FanDuel 完成了 2.75 亿的E轮融资,估值超过10亿。

- 另一玩家 DraftKings 2016 年也从迪士尼获得了 2.5 亿美元融资。

- 类似模式是 “博彩内核+游戏外壳+社交外延” 的结合体,可以一站式满足球迷看球、评球、玩球、猜球的多场景需求,娱乐性和参与感较强,需要注意的是政策风险的影响。

观点:综上所述,体育内容娱乐化的制作形式对资源依赖性较低,且视频内容形式存在流量红利,粉丝人群互动参与程度高,可被运营和沉淀。与传统媒体内容形成鲜明差异。我认为体育内容娱乐化是创业公司能够切入的点。

体育内容娱乐化案例之 WWE

WWE 是目前最大的美国职业摔角上市公司,成立已超过 20 年,是一家世界级的体育娱乐(职业摔角)和媒体整合型上市公司,市值约 12.7 亿美金,去年净利润约 2410 万美金。营业收入来源除了职业摔角比赛外,还包含电影、音乐、版权、行销等相关旗下部门及子公司。

WWE 的收入结构主要包括付费点播收看(所占比例约 80%)、赛事门票收入(所占比例约 10%)、WWE 明星代言、品牌赞助商和周边商品、电影及 DVD 销售,选手音乐的下载,开辟摔角产业链以外的利益市场。

WWE 作为强势体育 IP 的亮点

1、观赏性高:以秀和演出的形式来取悦观众和赚钱,事实上,作为最早职业化的体育项目,职业拳击手以赚取出场费和奖金为目的,组织者以盈利与否作为衡量赛事是否成功的标准。

2、不依赖强创意,具有常规性和系列性,可规模化复制: WWE 借助肥皂剧形式对赛事作娱乐化、故事化的呈现,包含故事情节、脚本和经过编排的比赛是其牢牢抓住观众眼球的根本。

3、富于悬念感: WWE 比赛结果的竞猜已经高度产业化,美国的摔角博彩网站会实时公布不同比赛的赔率。

4、社交属性和参与感强: WWE 在社交媒体上有极强的粉丝效应和市场号召力,其在 Facebook、Twitter 等平台上粉丝数总合超过 6 亿,2015 年其在 YouTube 上的点击量超过 82 亿

5、变现能力方面,与线下场景联结强,可线上线下(票务、周边商品)结合,延伸性强、

观点:WWE 的亮点可理解为体育类 IP 的先天优势,比如,富于悬念感、对创意的依赖不强——类似 NBA 和英超这样经久不衰的 IP,每周的内容设定几乎一样,观众热情却始终高涨。WWE 从搏击切入成长为上市公司,中国已有对标公司。我们期待不同领域、更多有意思的新玩法在中国涌现。