【行研】科技炼金,融汇未来——FinTech行研报告 之 中美对比

本文章节选自《科技炼金,融汇未来—FinTech行业研究报告》,全版报告下载请点击36氪研究院。

发展回顾

FinTech海外先行,中国后来者居上

近年,中国的互联网金融发展迅猛,其背后原因主要是中国金融发展环境下金融服务的供给不足,给互联网金融公司在相对包容的监管环境下制造了发展条件,进行了大规模的“监管套利”。发展至今,如第一章所述,互联网对于金融的改造和颠覆已有成效。在本章,我们回顾一下金融科技的发展历程,并进行中美两国FinTech行业状况的对比。

通常来讲,在美国不存在“互联网金融”的说法,一直是以“科技金融”的概念存在。相比国内,在美国之所以没有大量的互联网金融公司,主要因为其线下金融体系已经比较发达,各项金融服务也趋于成熟,做创新难度和成本均较高。美国和中国金融市场的不同发展环境以及用户对金融服务的不同诉求决定了FinTech在两国发展的不同状况。

中美对比

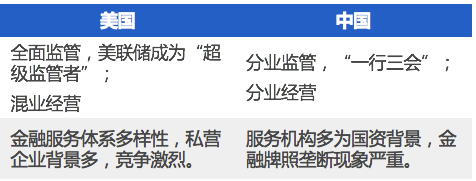

不同监管体系下,FinTech创业公司套利空间差距大

2010年,金融危机后,美国金融改革落地,从“伞式监管”升级到全面监管。新法案中,着重体现了“消费者至上”的思想:

新成立一个独立的消费者金融保护机构(CFPA),保护消费者和投资者不受金融系统中不公平和欺诈行为损害。该机构将拥有包括规则制定、从事检查、实施罚款等在内的权力;

从增强透明度、简单化、公平性和可得性四个方面进行消费者保护改革;

加强对投资者的保护,促进退休证券投资计划,鼓励更多储蓄。

监管体系的升级使得创业企业的创新监管成本加大。以当下火热的P2P平台为例,美国监管当局认为,这些平台上发行的贷款已经具备了证券的性质,因此该类平台应该理解成证券交易所,按照证券交易所的规定来监管。同时,从保护个人投资者和借款人的角度,需要由消费者保护机构来监管。这种方式下,创业公司可能需要取得不同州的借贷业务牌照,创新监管成本加大。

除此之外,竞争充足和垄断的两种不同市场环境,也导致中美传统金融机构创新意识不同。由于美国金融市场竞争环境激烈,金融服务机构多为私营背景,创新意识也相对较强。相比国内,金融牌照垄断相对严重,天然的资源垄断优势赋予了传统机构金融资源定价能力,享有现有的资源优势就可以获得高额利润,故而企业创新和服务提升的动机不足。

传统金融服务体系力量的差别是中国创新的机会

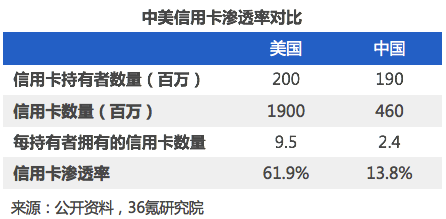

美国的金融市场的竞争环境促就了传统金融体系的完备。传统金融体系的力量和影响是中美金融市场的最大不同,也因此成为中国相比而言最大的机会。从信用卡及保险渗透率可以清晰的说明这个问题。

在美国,传统理财产品、中小企业信贷、保险等均有成熟的金融巨头覆盖,消费者习惯已养成。与已成熟的巨头进行竞争,是多数创业企业无法承担的。

美国传统金融体系成熟,FinTech更多扮演“补充”角色

由于美国成熟的金融服务体系,相比“颠覆”银行等传统机构,FinTech公司更多的是寻求与之合作。未被传统金融服务覆盖的客户或市场缝隙,由FinTech企业来补充,其角色更多的是“提高某已有业务的效率”。

反观中国,金融服务供给的不足,部分监管环境的模糊地带给金融科技类公司制造了发展条件。模式创新、普惠金融等在中国的发展十分之迅速。近年来P2P的迅猛发展正说明该问题:大量未被传统借贷服务覆盖的中小企业和个人,通过P2P平台可以获得融资,解决短期的资金缺口。

细分领域梳理及对比

• 征信

在征信领域,美国起步早, 征信体系自1920年起伴随消费企业的扩张而推进,征信公司数量曾从2000多家减少到500家,行业经历了充分竞争,机构征信和个人征信体系趋于完善成熟。中国起步晚,线下数据被银行与保险公司垄断割据,线上数据随着互联网的普及而完善,目前数据量庞大但发展历程短暂,征信模型仍待完善。

从大数据征信模型算法的成熟度来看,我国虽与美国存在一定的差距,但数据的快速迭代为算法的优化提供了很好的环境。伴随大数据时代的到来,征信数据的应用场景更加丰富,不仅仅用于信贷,更可以满足社交、消费等方面的需求。而这方面的探索尚在起步阶段,国外企业也尚未经历大数据征信的迭代验证。因而从这点个角度来讲,美国和我国几乎是站在同一起跑线上的。

• 借贷

在美国,真正意义上的P2P借贷(即个人对个人的借贷)公司只有Lending Club和Prosper。其他平台需要投资者不仅仅是高净值个人,而是需要其为具备投资资质的个人,即机构投资者、专业投资者等。而国内的P2P平台则是面向大众的理财工具。

• 个人理财

如上所述,美国传统金融服务完备,因此大多数中等收入人群的理财服务是由传统银行和资产管理公司、投资顾问公司提供的。近年来,智能投顾平台(自动化投资平台)的兴起,如Betterment、Wealthfront,其主要服务对象是年轻人群,是未来的中等收入人群。相比而言,国内投资者对于智能投顾公司的接受度仍不高。其背后原因是中美投资者不同的投资理念和不同的金融市场环境。

智能投顾平台提供的服务是一种消极投资,是长期投资。投资目标是长期下(10年以上)使得投资收益与市场持平,这需要投资者具有比较成熟的长期投资理念。国内资本市场有效性不高,投资者散户化程度高,更偏好主动投资和短期投资。

• 保险

在美国,保险行业的发展是极为发达的。个人保险(如健康险、寿险),财产险(如房产保险、车险)以及企业保险已经成为美国人民生活中的一部分。同时,保险行业的进入门槛非常高,因此保险行业的金融创新也并不火热。

相比之下,我国对保险行业的监管也同样严格,牌照被少量国有控股公司垄断。在既有利润丰厚的情况下,公司的创新意识和信息化动力均较低;同时,我国居民保险意识弱,对保险产品很少主动询问或投保。可见,我国保险行业在与科技融合的过程中仍处于非常早期的阶段,目前重点发力在用户体验优化。

• 第三方支付

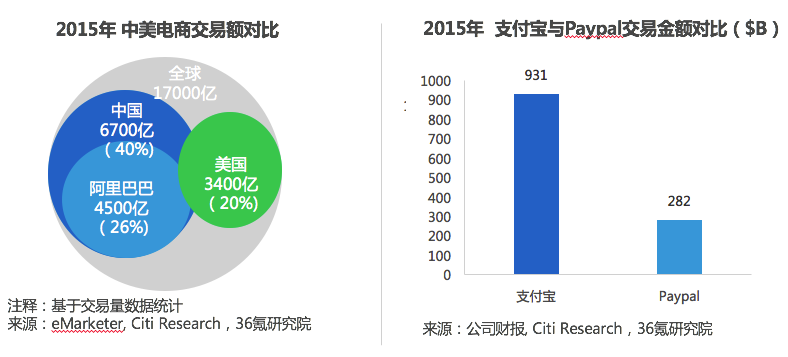

最早出现的第三方支付平台早在1999年已创立,为美国的Paypal,5年之后阿里巴巴的支付宝业务才推出。在美国,由于美国的信用卡体系已经相对完善,用户体验的提升难度较高,第三方支付作为信用卡支付的替代品,渗透率的增长并不高。

另一方面,第三方支付高度依赖互联网平台,即支付的应用场景,而美国电子商务的普及率与中国相比较低,第三方支付应用场景受限。

截止目前,中国已成为世界上第三方支付市场份额最重的国家,而支付宝的交易金额也远超第三方支付鼻祖Paypal。

第三方支付高度依赖互联网平台,影响该行业发展的主要因素有:

其他支付方式的便利性与安全性

电商的发展

本文章节选自《科技炼金,融汇未来—FinTech行业研究报告》,全版报告下载请点击36氪研究院。

关于36氪研究院

36 氪研究院是 36 氪研究子品牌,专注于一级市场的行业研究,通过定性定量结合的方式研究新兴行业与企业,欢迎大家积极与我们交流讨论。

分析师:任瑞超 renruichao@36kr.com,关注金融、VR 和泛娱乐